"আমার পোর্টফোলিওতে কি আন্তর্জাতিক স্টক রাখা উচিত?" স্থানীয় স্টক মার্কেটে রিটার্ন ফ্যাকাশে যখন বিনিয়োগকারীরা জিজ্ঞাসা যে একটি প্রশ্ন. ভারতীয় প্রেক্ষাপটে, এর অর্থ সাধারণত "মার্কিন স্টক কেনা"। তাই জিজ্ঞাসা করা প্রশ্নগুলি হল, "আমার কি ইউএস স্টক কেনা উচিত?", "যদি হ্যাঁ, আমার কতটা রাখা উচিত?"

2008 সঙ্কটের পর, মার্কিন বাজারগুলি উল্লেখযোগ্যভাবে বেড়েছে মাত্র দুটি -নেতিবাচক বার্ষিক রিটার্নের সাথে:2015 সালে -0.7% এবং 2018 সালে -6%। প্রায় সমস্ত অন্যান্য বার্ষিক রিটার্ন ছিল দুই অঙ্কে এবং তিনটি 20% প্লাস বছরে। এর মধ্যে লভ্যাংশ নেই! উত্স:macrotrends

যদিও ভারতীয় বাজারগুলিও এই সময়ের মধ্যে এবং প্রায়শই অনেক বেশি উপরে উঠেছিল, 2011 সালে সেনসেক্স 23% কমেছে; 2015 এবং 2016 সালে, সেনসেক্স একটি সেভিংস ব্যাঙ্ক অ্যাকাউন্ট এবং 2018 সালে একটি এফডিকে হারাতে পারেনি৷ স্বাভাবিকভাবেই, এটি যেকোনো বিনিয়োগকারীকে সবুজ চারণভূমির সন্ধান করতে বাধ্য করবে৷ আসুন আমরা খুঁজে বের করি।

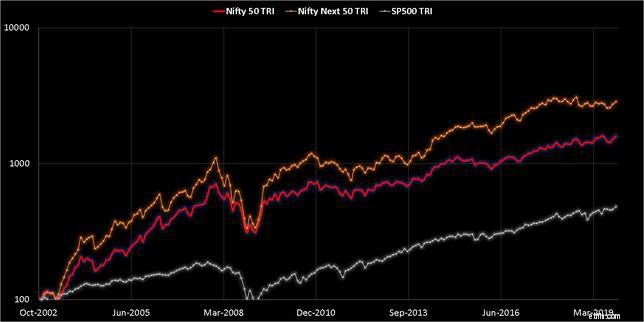

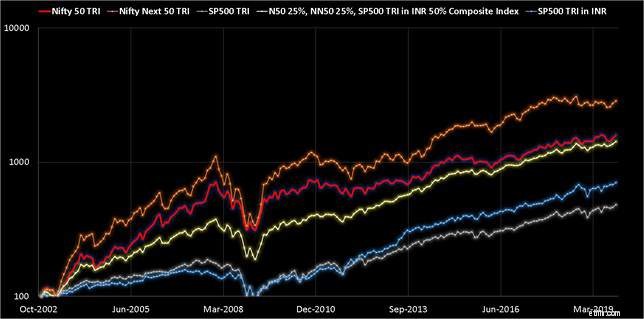

আমরা নভেম্বর 2002 থেকে নিফটি 50, নিফটি নেক্সট 50 এবং এস এবং পি 500 (সমস্ত লভ্যাংশ অন্তর্ভুক্ত) এর তুলনা দিয়ে বিশ্লেষণ শুরু করি। দুর্ভাগ্যবশত, এই ডেটা সেটটি বেশ ছোট। এর সাথে যুক্ত বিভিন্ন অসুবিধা রয়েছে, যা নীচে আলোচনা করা হয়েছে। এটা আমাদের আছে, এবং আমাদের এটা নিয়ে কাজ করতে হবে।

গ্রাফটি লগ স্কেলে রয়েছে, এবং S এবং P 500-এর একটি ছোট অংশ (2008 সঙ্কটের সময়) কেটে ফেলা হয়েছে বাকি প্লটটি পরিষ্কার করার জন্য৷

শুধু এটি দেখে, কেউ এই উপসংহারে আসতে প্রলুব্ধ হতে পারে যে "দীর্ঘ মেয়াদে" এটি অর্থবহ ভারতীয় বাজারের সাথে লেগে থাকার জন্য একজন ভারতীয় বিনিয়োগকারী। ভারতীয় বাজার অতীতের মতো এতটা এবং দ্রুত বৃদ্ধি নাও হতে পারে এই সতর্কতার সাথে এটি যুক্তিসঙ্গত৷

শুধু এটি দেখে, কেউ এই উপসংহারে আসতে প্রলুব্ধ হতে পারে যে "দীর্ঘ মেয়াদে" এটি অর্থবহ ভারতীয় বাজারের সাথে লেগে থাকার জন্য একজন ভারতীয় বিনিয়োগকারী। ভারতীয় বাজার অতীতের মতো এতটা এবং দ্রুত বৃদ্ধি নাও হতে পারে এই সতর্কতার সাথে এটি যুক্তিসঙ্গত৷

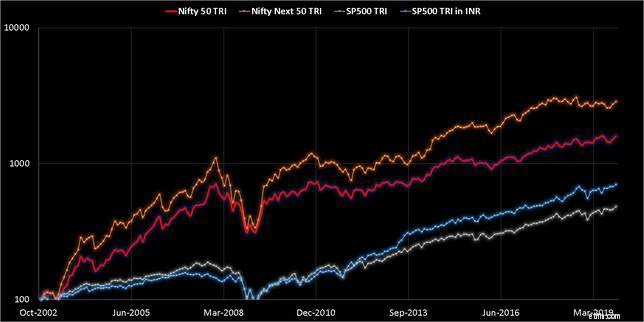

এত দ্রুত না! আমাদের আরও গভীরে খনন করতে হবে। অনুগ্রহ করে সমস্ত গ্রাফ দেখতে ভুলবেন না এবং সম্পূর্ণ নিবন্ধটি পড়ুন। এছাড়াও, উপরের চার্টে কিছু অনুপস্থিত আছে। S এবং P 500 মার্কিন ডলারে রয়েছে যখন নিফটি সূচকগুলি INR-এ রয়েছে৷ সুতরাং যখন S এবং P 500 INR তে রূপান্তরিত হয়, আমরা এটি পাই।

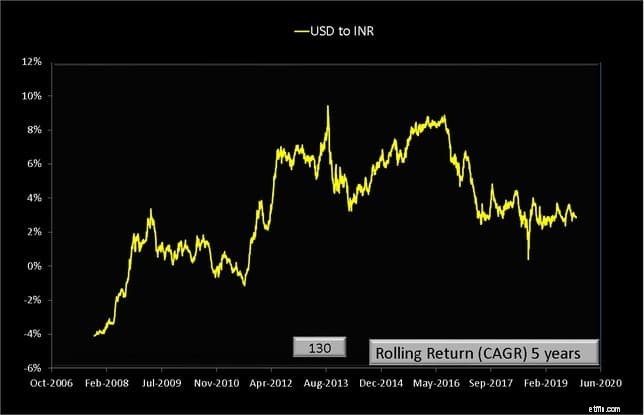

অনেক পাঠক এই লক্ষ্যে হতাশ হতে পারেন যে S&P 500 এবং S&P500-INR-এর মধ্যে পার্থক্য খুব বেশি নয়৷ এর কারণ হল USD থেকে INR রূপান্তর হার সময়ের সাথে উল্লেখযোগ্য লাভ প্রদান করে না (যদিও এটি মনে হয়)। এটি পাঁচ বছরের রোলিং রিটার্ন।

অনেক পাঠক এই লক্ষ্যে হতাশ হতে পারেন যে S&P 500 এবং S&P500-INR-এর মধ্যে পার্থক্য খুব বেশি নয়৷ এর কারণ হল USD থেকে INR রূপান্তর হার সময়ের সাথে উল্লেখযোগ্য লাভ প্রদান করে না (যদিও এটি মনে হয়)। এটি পাঁচ বছরের রোলিং রিটার্ন।

মতিলাল ওসওয়াল নাসডাক 100 ফান্ড অফ ফান্ড পর্যালোচনা করার সময় আমরা এটি আগে আলোচনা করেছি:কেন আপনার বিনিয়োগ করা উচিত নয়!

মতিলাল ওসওয়াল নাসডাক 100 ফান্ড অফ ফান্ড পর্যালোচনা করার সময় আমরা এটি আগে আলোচনা করেছি:কেন আপনার বিনিয়োগ করা উচিত নয়!

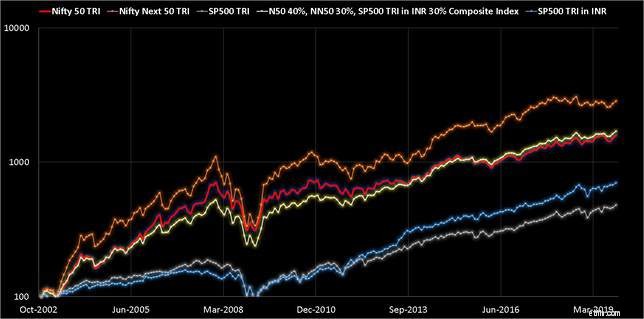

এখন আমরা বিভিন্ন কম্পোজিট পোর্টফোলিও তৈরি করতে পারি। আমরা আগে দেখেছি যে নিফটি 50 (n50) এর 80% এবং নিফটি নেক্সট 50 (nn50) এর 20% নিফটি 100 এর প্রতিলিপি করতে পারে। দেখুন:বড়, মিড ক্যাপ সূচক পোর্টফোলিও তৈরি করতে নিফটি এবং নিফটি নেক্সট 50 তহবিল একত্রিত করুন৷

আমরা কর এবং প্রস্থান লোড উপেক্ষা করা হবে. পোর্টফোলিওগুলি প্রতি মাসে পুনরায় ভারসাম্যপূর্ণ বলে ধরে নেওয়া হয়। সাদা রেখার গতিবিধি দেখুন। এটি কম্পোজিট পোর্টফোলিও। কম্পোজিট পোর্টফোলিওগুলির বিবর্তন নীচে দেখানো হয়েছে। এটি মাসিক ডেটা তাই কিছু বৈশিষ্ট্য অনুপস্থিত হতে পারে৷

৷ কম্পোজিট 2:n50 (70%) + nn50(20%) + SP500-INR (100) %)

কম্পোজিট 2:n50 (70%) + nn50(20%) + SP500-INR (100) %)

যৌগিক পোর্টফোলিওর রোলিং রিটার্ন

যৌগিক পোর্টফোলিওর রোলিং রিটার্নআমাদের এখানে কাজ করার জন্য একটি ছোট উইন্ডো আছে। বিন্দুযুক্ত সবুজ লাইনে আপনার মনোযোগ ফোকাস করুন। এর কোন S&P 500 অবদান নেই। এটা সম্ভবত হাস্যকর এবং এমনকি মজার যে ভারতীয় স্টক মার্কেটে 2013-এর শেষ দিকে ঊর্ধ্বমুখী আন্দোলন শুরু হওয়ার পরে, কম্পোজিট পোর্টফোলিওগুলি আরও ভাল করেছে!

S&P 500 এর 50% এবং 25% n50 এবং 25% nn50 সহ লাল রেখায় সর্বনিম্ন রিটার্ন রয়েছে৷ এই সীমিত ডেটাসেটের উপর ভিত্তি করে, এটি রিটার্ন এবং ঝুঁকির ভারসাম্য বজায় রাখে (একটি সাধারণ ভিজ্যুয়াল পর্যবেক্ষণের উপর ভিত্তি করে)।

S&P 500 এর 50% এবং 25% n50 এবং 25% nn50 সহ লাল রেখায় সর্বনিম্ন রিটার্ন রয়েছে৷ এই সীমিত ডেটাসেটের উপর ভিত্তি করে, এটি রিটার্ন এবং ঝুঁকির ভারসাম্য বজায় রাখে (একটি সাধারণ ভিজ্যুয়াল পর্যবেক্ষণের উপর ভিত্তি করে)।

হ্যাঁ, উপরের ডেটা থেকে বোঝা যায় যে "S এবং P 500-এর কিছু এক্সপোজার" বিনিয়োগকারীদের জন্য উপকারী হবে। অন্তত, এটি আঘাত করতে পারে না এবং ঝুঁকি কমিয়ে দেবে। যাইহোক, দুটি উল্লেখযোগ্য সমস্যা আছে।

"কত" যথেষ্ট তা বলা সহজ নয়। S এবং P 500 এর 50% এর এক্সপোজার 2008 এর পুনরাবৃত্তি হলে খুব ঝুঁকিপূর্ণ। বলুন কিভাবে 20%? হ্যাঁ, কিন্তু এই প্রচেষ্টা জড়িত. ট্যাক্স এবং এক্সিট লোড উপেক্ষা করে নিয়মিত ভারসাম্য বজায় রাখা। নিচের কিছু সাহায্য করবে না।

দ্বিতীয় সমস্যা হল, বেশিরভাগ বিনিয়োগকারী যারা রিটার্ন চান, শুধুমাত্র রিটার্ন চান। তারা হয় ঝুঁকি ব্যবস্থাপনার বিষয়ে অজ্ঞ অথবা চেষ্টা করতে এবং কর দিতে অনিচ্ছুক। উচ্চতর রিটার্ন বা কম ঝুঁকি যা এক্সেলে খুব স্বাভাবিক বলে মনে হয় তা বাস্তবে।