একটি ইক্যুইটি মিউচুয়াল ফান্ডে একটি এসআইপি থেকে আমি কী রিটার্ন আশা করতে পারি এমন একটি প্রশ্ন যা নতুন বিনিয়োগকারীরা সাধারণত জিজ্ঞাসা করে। মিউচুয়াল ফান্ড এসআইপি থেকে রিটার্ন আশা করা উচিত নয়, বরং এটি অবশ্যই করতে হবে তা বুঝতে তাদের কিছুটা সময় এবং কিছু মূলধন ক্ষতি লাগবে! জুলাই 1999 থেকে NIfty TRI (লভ্যাংশ অন্তর্ভুক্ত) এর একটি বিশ্লেষণ দেখায় যে 10 এবং 15-বছরের এসআইপি ক্রমাগত হ্রাস পেয়েছে। কিভাবে বিনিয়োগকারীদের তাদের প্রত্যাশা এবং পরিকল্পনা পুনরায় সংজ্ঞায়িত করা উচিত তা দেখুন।

দয়া করে মনে রাখবেন যে এই বিশ্লেষণটি সক্রিয় বনাম প্যাসিভ বিনিয়োগ সম্পর্কে নয়। যদি নিফটিতে একটি এসআইপি সময়ের সাথে সাথে কম এবং কম ফিরে আসে, তবে সক্রিয় মিউচুয়াল ফান্ডের ভাগ্য (যথেষ্ট দীর্ঘ ইতিহাস সহ) আলাদা হবে না। উদাহরণস্বরূপ দেখুন ফ্র্যাঙ্কলিন ইন্ডিয়া ব্লুচিপ ফান্ড গত 11 বছর ধরে নিফটিকে হারাতে পারেনি! এছাড়াও: রোলিং এসআইপি রিটার্ন বিশ্লেষণ:ফ্র্যাঙ্কলিন ইন্ডিয়া ব্লু চিপ ফান্ড।

আমরা শুরু করার আগে , YouTube-এ ঘোষণা করা হয়েছে, লক্ষ্য-ভিত্তিক পোর্টফোলিও ম্যানেজমেন্ট:ভয়, অনিশ্চয়তা এবং সন্দেহ কমানোর কৌশলগুলি বিষয়ে একটি ভিডিও লেকচার সিরিজ শীঘ্রই চালু করা হবে। এটি বাজারের অবস্থা যাই হোক না কেন সঠিক সম্পদ বরাদ্দ ব্যবহার এবং পরিচালনা করার কৌশলগুলি নিয়ে আলোচনা করবে। লঞ্চ হওয়ার পরে একটি বিজ্ঞপ্তির জন্য আপনি এই Google ফর্ম লিঙ্কের মাধ্যমে নিবন্ধন করতে পারেন। দ্রষ্টব্য:কোর্সটি মিউচুয়াল ফান্ড বা স্টক সম্পর্কে নয়। এটি DIY বিনিয়োগকারীদের জন্য লক্ষ্য-ভিত্তিক বিনিয়োগ এবং সম্পদ বরাদ্দ সম্পর্কে এটিকে পরবর্তী স্তরে নিয়ে যেতে প্রস্তুত৷

এখানে উপস্থাপিত ফলাফলগুলি এই টুল থেকে নেওয়া হয়েছে: মিউচুয়াল ফান্ড এসআইপি রোলিং রিটার্নস ক্যালকুলেটর। মিউচুয়াল ফান্ড ইন্ডাস্ট্রি সফলভাবে এই বিভ্রম তৈরি করেছে যে একটি মিউচুয়াল ফান্ড SIP ঝুঁকি কমিয়ে দেবে, এটি দীর্ঘমেয়াদে সর্বদা লাভজনক থাকবে এবং এটি শৃঙ্খলাকে উন্নীত করবে।

আমরা আগে দেখিয়েছি যে এগুলোর কোনোটিই সত্য নয়!

যেহেতু একই সময়ের এসআইপি থেকে রিটার্ন গণনা করা কঠিন কিন্তু বিভিন্ন তারিখে শুরু হয়েছে, তাই খুচরা বিনিয়োগকারীর পক্ষে শিল্পের (বা অন্তত তাদের সেলসম্যানদের) দাবি পরীক্ষা করা কঠিন ছিল যে দীর্ঘমেয়াদী এসআইপি ব্যর্থ হতে পারে না। পি>

দীর্ঘমেয়াদী SIP ব্যাকটেস্টে ভারতীয় বাজারগুলি ইতিবাচক রিটার্ন দেওয়ার একমাত্র কারণ হল সংক্ষিপ্ত ঐতিহাসিক তথ্য। নিফটি টিআরআই শুধুমাত্র 30 জুন 1999 থেকে উপলব্ধ। সেনসেক্স টিআরআই দৈনিক ডেটা শুধুমাত্র ইউএস এসএন্ডপি ওয়েবসাইট থেকে গত দশ বছরের জন্য উপলব্ধ। আমাদের মিডক্যাপ এবং স্মলক্যাপ সূচকের ইতিহাস আরও ছোট!

এটি বিশ্লেষক বা DIY-এর জন্য SIP-এর সাথে সম্পর্কিত সত্যিকারের ঝুঁকিগুলি প্রদর্শন করা কঠিন করে তোলে। তাই S&P 500 অবলম্বন করতে হবে: Dollar Cost Averaging or SIP analysis of S&P 500 এবং BSE সেনসেক্স।

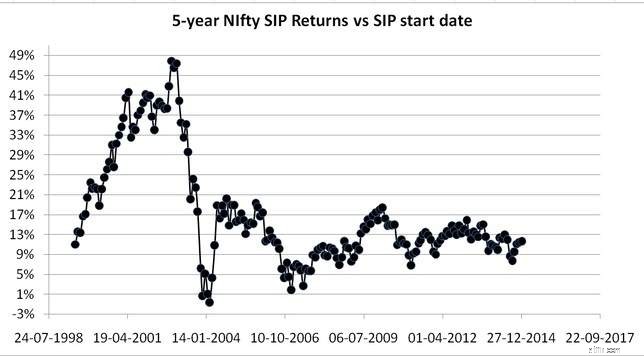

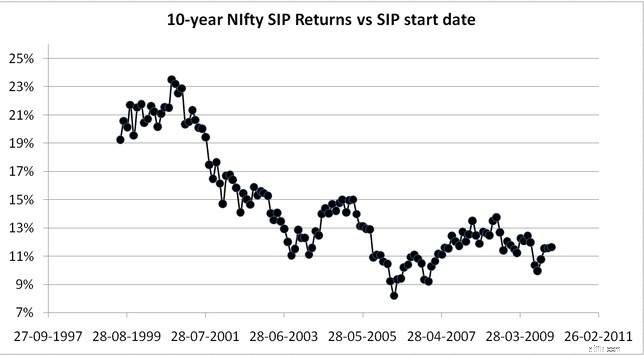

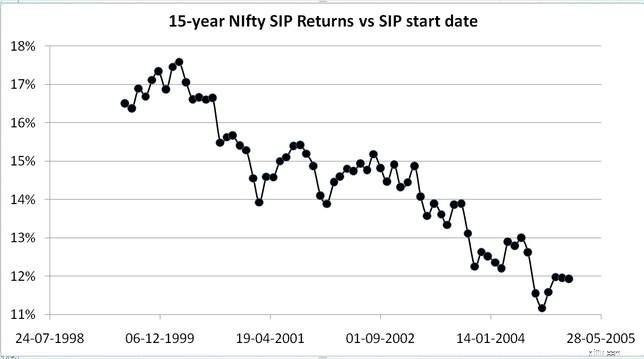

আসুন এখন বিবেচনা করা যাক 1লা জুলাই 1999 থেকে 1লা জানুয়ারী 2020 পর্যন্ত NIfty 50 TRI-এর 5, 10 এবং 15-বছরের রোলিং SIP রিটার্ন ডেটা। এটি মাত্র 247 মাসের ব্যবধান। এটি একটি রোলিং পাঁচ বছরের এসআইপি অধ্যয়নের একটি উদাহরণ:

শুরুর তারিখ:01-07-1999 শেষ তারিখ:01-07-2004 XIRR:11.01%

শুরুর তারিখ:02-08-1999 শেষ তারিখ:02-08-2004 XIRR:13.48%

শুরুর তারিখ : 01-09-1999 শেষ তারিখ:01-09-2004 XIRR:13.30%

এখানে XIRR হল রিটার্নের অভ্যন্তরীণ হার বা বার্ষিক রিটার্ন। এটি নতুন বিনিয়োগকারীদের জন্য একটি সহজ ভূমিকা: XIRR কী:একটি সাধারণ ভূমিকা। লক্ষ্য করুন নতুন রিটার্ন গণনা করার জন্য শুরুর তারিখটি এক মাস বাড়ানো হয়েছে। শুরুর তারিখে মাত্র এক মাসের পার্থক্যের ফলে XIRR-এ 2% পার্থক্য! 187টি পাঁচ বছরের নিফটি এসআইপি রিটার্ন রয়েছে।

পাঁচ বছরের বেশি রিটার্ন যে কারোরই অনুমান।

20%-প্লাস থেকে 10%-প্লাসে রিটার্ন হ্রাস লক্ষ্য করুন। এটি 2009 থেকে 2020 পর্যন্ত প্রায় 50% পতন।

এখানে পতন প্রায় 25% কিন্তু স্থির!

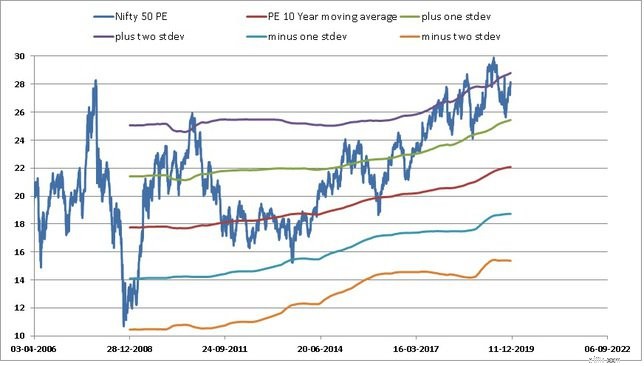

ক্রমাগত পরিবর্তিত বাজারের গতিশীলতা এখানে স্পষ্টভাবে স্পষ্ট। আমরা এর আগে বাজার মূল্যায়ন টুল ব্যবহার করে নিফটি পিই বিশ্লেষণ করার সময় এটি দেখেছি। লক্ষ্য করুন কিভাবে দীর্ঘমেয়াদী PE গড় (কেন্দ্রীয় লাইন) আমাদেরকে উচ্চ এবং নিম্ন PE পুনরায় সংজ্ঞায়িত করতে বাধ্য করেছে৷

নিফটি আছে এবং ক্রমাগত চরিত্র পরিবর্তন করছে। সংক্ষিপ্ত ইতিহাসের যুক্তি রিটার্নের পতনের ক্ষেত্রেও প্রযোজ্য। অর্থাৎ, কেউ যুক্তি দিতে পারে যে নিফটি থেকে রিটার্ন ভবিষ্যতে বাড়তে পারে। যাইহোক, একজন বিচক্ষণ বিনিয়োগকারী সতর্কতার দিক থেকে ভুল করবেন এবং অনুমান করবেন যে প্রবণতা উল্টানো সম্ভব নয়।

যেহেতু আনুষ্ঠানিকভাবে রিপোর্ট করা মুদ্রাস্ফীতি হ্রাস পায়, সুদের হার অনুসরণ করে, শেয়ার বাজারের রিটার্ন হ্রাস স্বাভাবিক এবং স্বাস্থ্যকর। ইক্যুইটি থেকে কম প্রত্যাশা, সাধারণভাবে, বিনিয়োগকারীদের জন্য নিরাপদ, কারণ তাদের খুব বেশি ঝুঁকি নিতে হয় না বা দুর্বল কর্মক্ষমতার কারণে পোর্টফোলিওকে সক্রিয়ভাবে মন্থন করতে হয় না।

তবে সমস্যা রিটার্ন নিয়ে নয়, সমস্যা হচ্ছে সম্পদ বরাদ্দ নিয়ে। দীর্ঘমেয়াদী (দশ-প্লাস) বছরের লক্ষ্যের জন্য বিনিয়োগকারীদের কমপক্ষে 60% ইক্যুইটি থাকতে হবে - অন্তত প্রাথমিকভাবে।

দুঃখজনকভাবে এটি অনেক মিউচুয়াল ফান্ড এবং স্টক বিনিয়োগকারীদের ক্ষেত্রে নয়। নিম্ন ভবিষ্যত রিটার্ন এবং কম ওজন একটি নিম্ন কর্পাসের গ্যারান্টি। বিনিয়োগকারীদের তাদের সামগ্রিক ইক্যুইটি পোর্টফোলিও থেকে 10% এর বেশি রিটার্ন না দিয়ে তাদের সম্পদ বরাদ্দ এবং লক্ষ্য গণনা পুনরায় কাজ করা উচিত (ট্যাক্সের আগে - এটি 1% এর কাছাকাছি নিয়ে যাবে)।