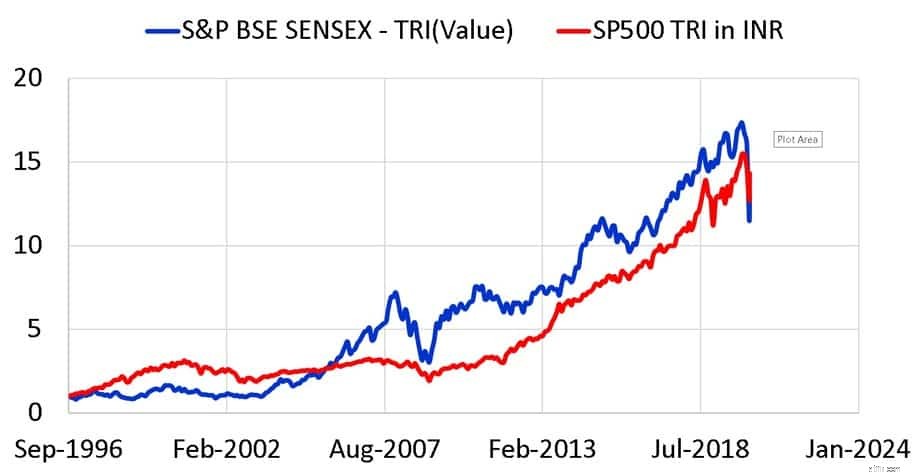

আপনি যদি ইউএস স্টক কিনতে আগ্রহী হন বা আপনি যদি ইতিমধ্যেই বিনিয়োগ করে থাকেন, তাহলে এইভাবে বিভিন্ন এক্সপোজার আপনার পোর্টফোলিও ঝুঁকি এবং রিটার্নকে প্রভাবিত করবে। সেপ্টেম্বর 1996 থেকে এপ্রিল 2020 পর্যন্ত S&P 500 INR ( লভ্যাংশ অন্তর্ভুক্ত) এবং সেনসেক্স (লভ্যাংশ অন্তর্ভুক্ত) ডেটা ব্যবহার করে, আমরা বিভিন্ন পোর্টফোলিও সমন্বয় অধ্যয়ন করি।

আমরা 10% থেকে 50% পর্যন্ত S&P 500 এক্সপোজার সহ 10, 15 এবং 20-বছরের বিনিয়োগের সময়কাল দেখি। ভারতীয় বিনিয়োগকারীরা এখন Motilal Oswal S&P 500 Index Fund-এর মাধ্যমে S&P 500-এ বিনিয়োগ করতে পারে (পর্যালোচনা:আমি এর থেকে কী রিটার্ন আশা করতে পারি?) এই বিশ্লেষণে এটি শুধুমাত্র ইউএস ইক্যুইটির জন্য একটি প্রক্সি হিসাবে ব্যবহৃত হয়। Nasdaq 100 বা অন্য কোনো ফিডার তহবিলের ফলাফল একই রকম হওয়া উচিত।

সম্পূর্ণ ডেটা সেট (মাসিক) উপরে দেওয়া আছে। লক্ষ্য করুন কিভাবে বিনিময় হার S&P 500 (USD-এ) এর ঝুঁকি কমাতে এবং পরিমিত করার ক্ষেত্রে গুরুত্বপূর্ণ ভূমিকা পালন করেছে। দৃশ্যত, লাল রেখা নীলের তুলনায় অনেক কম উদ্বায়ী।

শুধুমাত্র সেনসেক্সে বিনিয়োগ করার পরিবর্তে (শুধুমাত্র নীল রেখা) যদি আমরা আরও বেশি করে লাল রেখা যোগ করতে থাকি, তবে অস্থিরতা (উপরের ডেটা সেটের জন্য) হ্রাস পাবে। রিটার্ন ভাগ্যের সময় নির্ভর করবে। অর্থাৎ, এটা নির্ভর করে কত মাসের জন্য বিনিয়োগ করা হয়েছে তার উপর।

এখন সেপ্টেম্বর 1996 থেকে সেপ্টেম্বর 2011 পর্যন্ত একটি 15-বছরের বিনিয়োগের সময়কাল বিবেচনা করুন (1ম রান) এবং S&P 500-এর 10% এক্সপোজার। আমরা এটিকে 100% সেনসেক্স বিনিয়োগের সাথে তুলনা করব। প্রতি মাসে বিনিয়োগের পরিমাণ প্রতি বছর 5% হারে বাড়বে বলে ধরে নেওয়া হয় (এটি ফলাফলের উপর প্রভাব ফেলবে না)।

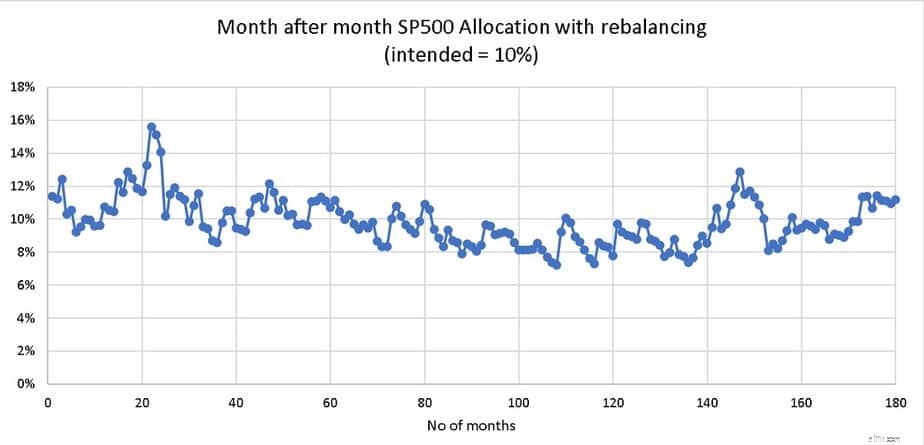

পোর্টফোলিও প্রতি বছর ভারসাম্যপূর্ণ হয়। অনেক বিনিয়োগকারী অনুমান করেন যে "ছোট এক্সপোজার" যেমন 5% বা 10% পুনরায় ভারসাম্যপূর্ণ হওয়ার প্রয়োজন নেই এবং এটি একা রাখা যেতে পারে। এই দৃষ্টিভঙ্গি ভুল। এভাবেই প্রতি মাসে S&P 500-এর 10% এক্সপোজার প্রথম দৌড়ে বার্ষিক পুনঃব্যালেন্সিং সহ ওঠানামা করে।

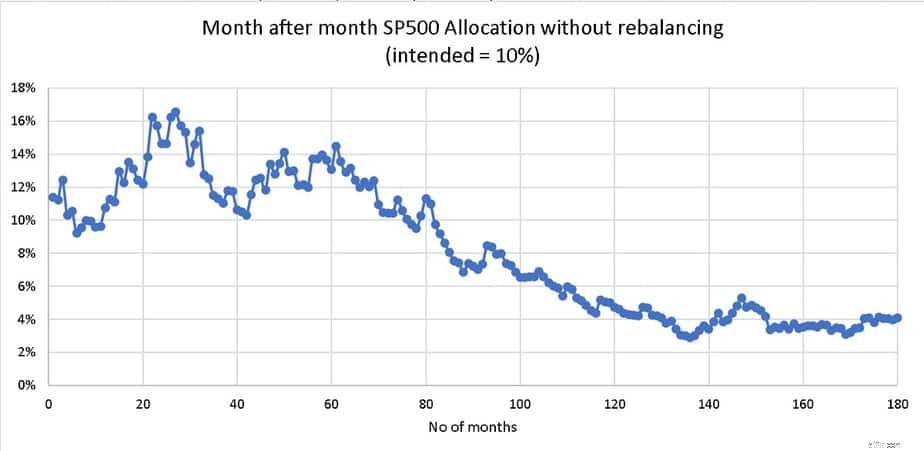

পর্যায়ক্রমে 10%-এ এক্সপোজার কমিয়ে আনা (বা উপরে) করার ক্ষেত্রে পুনরায় ভারসাম্য বজায় রাখা কতটা গুরুত্বপূর্ণ তা লক্ষ্য করুন। যদি এটি করা না হয়, তাহলে নীচে দেখানো হিসাবে এক্সপোজার প্রথম রানের জন্য প্রবাহিত হবে।

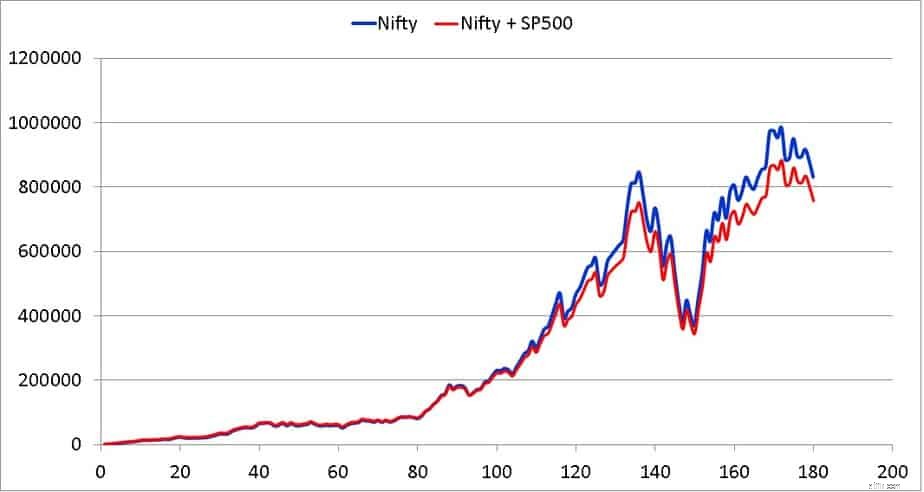

S&P 500-এ 20% বা 30% এক্সপোজার থাকলে পুনরায় ভারসাম্য না করার প্রভাব কল্পনা করা কঠিন হবে না। বার্ষিক পুনঃব্যালেন্সিং এবং বিনিয়োগে 5% বৃদ্ধি সহ 1ম রানের জন্য (সেপ্টে 1996 থেকে সেপ্টেম্বর 2011) এইভাবে পোর্টফোলিওগুলো বিকশিত হবে।

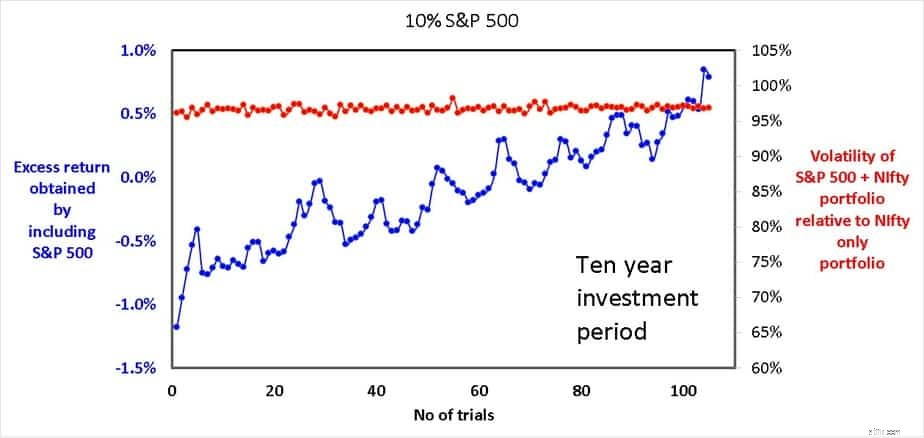

এই বিন্দু থেকে সমস্ত চিত্র, ভুলভাবে সেনসেক্সকে নিফটি (অভ্যাসের শক্তি) হিসাবে উল্লেখ করে। এর ফলে সৃষ্ট ত্রুটি এবং অসুবিধার জন্য দুঃখিত।

1ম রানে শুধুমাত্র সেনসেক্স-এর পোর্টফোলিওর জন্য XIRR হল 16% এবং 90% সেনসেক্স + 10% S&P 500 পোর্টফোলিও হল 14.8%৷ আমরা একটি রিটার্ন পার্থক্য সংজ্ঞায়িত করব (S&P 500-এর সাথে XIRR - XIRR ছাড়া) -1.2% হিসাবে।

90% সেনসেক্স + 10% S&P 500 পোর্টফোলিও শুধুমাত্র সেনসেক্স পোর্টফোলিওর তুলনায় 4% কম অস্থিরতা। অর্থাৎ, বীট 96%। এই ডেটা 1ম রানের জন্য।

দ্বিতীয় রান হল অক্টোবর 1996 থেকে অক্টোবর 2011 পর্যন্ত (আমরা 15 বছরের উইন্ডোতে এক মাসের মধ্যে রোল করেছি। আমরা উপরের সংখ্যাগুলি গণনা করি, নভেম্বর 1996 থেকে নভেম্বর 2011 পর্যন্ত তৃতীয় রাউন্ডে চলে যাই। আমরা এই ধরনের 105 রান পেয়েছি। .

105 রানের জন্য S&P 500 (S&P 500-এর সাথে XIRR - XIRR ছাড়া) এবং আপেক্ষিক অস্থিরতা (বিটা) অন্তর্ভুক্ত করে প্রাপ্ত অতিরিক্ত রিটার্ন নীচে দেখানো হয়েছে।

গড় বিটা হল 97%। ন্যূনতম অতিরিক্ত রিটার্ন (10% S&P 500 সহ সবচেয়ে খারাপ সুবিধা) হল -1.18% এবং সর্বাধিক অতিরিক্ত রিটার্ন (10% S&P 500 সহ সর্বোত্তম সুবিধা) হল 0.8%। অনুগ্রহ করে মনে রাখবেন, পুনঃব্যালেন্সিং এবং ট্র্যাকিং ত্রুটি এবং তহবিল ব্যয় অনুপাতের সাথে সম্পর্কিত ট্যাক্স এবং প্রস্থান লোড অন্তর্ভুক্ত নয়। এটি রক্ষণশীলভাবে চূড়ান্ত আয়ের প্রায় 2% কেড়ে নিতে পারে! স্পষ্টভাবে 10% S&P এক্সপোজার বিবেচনা করা ডেটা সেটের জন্য খুব বেশি সুবিধা দেয় না।

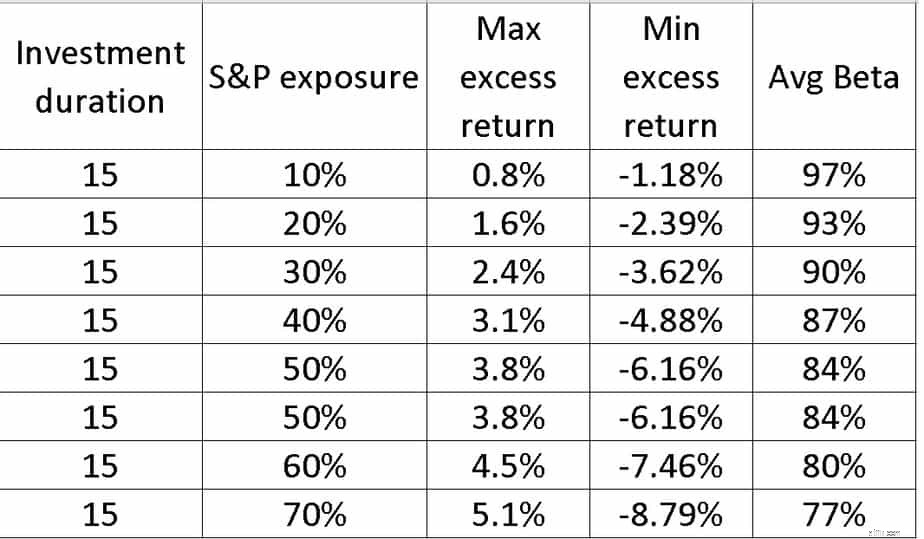

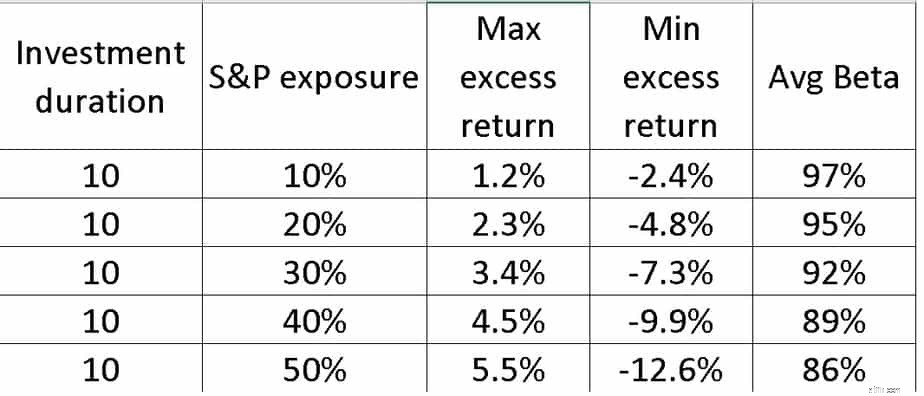

10 এবং 15 বছরের বিনিয়োগ সময়ের জন্য উচ্চতর এক্সপোজারের প্রভাব নীচে দেখানো হয়েছে৷

লক্ষ্য করুন যে উচ্চতর এবং উচ্চতর S&P 500 এক্সপোজারের সাথে, পোর্টফোলিও কম এবং কম উদ্বায়ী হয়ে ওঠে, তবে স্প্রেড বাজি সর্বোচ্চ সুবিধা এবং সর্বনিম্ন সুবিধা বৃদ্ধি পায়। এমনকি 30% এক্সপোজারও রক্ষণাবেক্ষণের খরচ (ফান্ড এক্সপেনস রেশিও, ট্যাক্স এবং এক্সিট লোড) ন্যায্যতা নাও দিতে পারে। দশ বছরের বিনিয়োগ উইন্ডোর ডেটা নীচে দেখানো হয়েছে৷

৷

এই স্প্রেডটি মূলত রিটার্ন ঝুঁকির ক্রম বা অন্য কথায়, কখনও কখনও জিনিসগুলি আপনার পথে যায় এবং কখনও কখনও হয় না! বাজারের সময় নির্ধারণের মতোই, বহুমুখীকরণ ঝুঁকিকে প্রায়ই কম করে না। যাইহোক, উচ্চতর পরম পুরষ্কার হল একটি কয়েন টস।

বার্ষিক পুনঃ ভারসাম্যের পরিবর্তে, কেউ মুভিং এভারেজের উপর ভিত্তি করে রিটার্ন স্প্রেড কমাতে পারে (নিম্ন নির্মূল নয়) তবে এর জন্য এখনও খরচ এবং শ্রমকে ন্যায্যতা দেওয়ার জন্য যথেষ্ট এক্সপোজার প্রয়োজন হবে। আরও পড়ুন:বাজারের টাইমিং কাজ করবে কিন্তু আমরা যেভাবে কল্পনা করেছি তা নয়!

এই সমস্ত ঝামেলার মূল্য আন্তর্জাতিক তহবিলের মাধ্যমে আলাদা ইউএস ইক্যুইটি এক্সপোজার বা পরাগ পারিখ লং টার্ম ইক্যুইটি বা অ্যাক্সিস গ্রোথ অপারচুনিটিসের মতো তহবিলের সাথে থাকা উচিত এবং পুনরায় ভারসাম্য ও ট্যাক্সের ঝামেলা ছাড়াই "কিছু" মার্কিন স্টক এক্সপোজার পাওয়া উচিত (কিন্তু উচ্চতর ফান্ড ম্যানেজমেন্ট ফি) ? আরও পড়ুন: অ্যাক্সিস গ্রোথ অপারচুনিটি ফান্ড বনাম পরাগ পারিখ লং টার্ম ইক্যুইটি ফান্ড।

ইউএস ইক্যুইটি অন্তর্ভুক্ত করার প্রাথমিক সুবিধা হল পোর্টফোলিও ঝুঁকি কমানো এবং সংশ্লিষ্ট ব্যবস্থাপনার সাথে এটি অর্জন করা যেতে পারে। যাইহোক, বেশিরভাগ বিনিয়োগকারী অলস এবং নিজেদেরকে শিক্ষিত করতে বিরক্ত করেন না যে বৈচিত্র্য বিনিয়োগ ঝুঁকির সাথে সাথে বিনিয়োগের রিটার্ন কমিয়ে দিতে পারে! তারা চকচকে কিছু দেখতে পায় এবং সেই কর্মের একটি অংশ চায়। এটি শুধুমাত্র বিভ্রান্তি এবং বিশৃঙ্খলা সৃষ্টি করতে পারে। "বৈচিত্র্যের সুবিধা" ক্রমাগত রক্ষণাবেক্ষণের প্রয়োজন৷

এমনকি আন্তর্জাতিক স্টকে বিনিয়োগকারী ভারতীয় মিউচুয়াল ফান্ড কেনা ডেডিকেটেড আন্তর্জাতিক এক্সপোজার ব্যবহার করার মতো দক্ষতার সাথে ঝুঁকি কম নাও করতে পারে, এটি সম্পূর্ণ অনেক সহজ! আমার ভোট সহজ বিকল্পের জন্য।