পাঠকরা মনে করতে পারেন যে নিফটি/সেনসেক্স ফেব্রুয়ারী 2018 থেকে (এই বছর ক্র্যাশ হওয়া পর্যন্ত) উপরে চলে গেছে এবং বাকি বাজার নীচে চলে গেছে। আমরা রিপোর্ট করেছি যে এই বাজারের ভারসাম্যহীনতা/অসংলগ্নতা ডিসেম্বর 2019-এ নিফটি 50 বনাম নিফটি 50 সমান-ওজন সূচকগুলির মধ্যে সর্বকালের উচ্চ রিটার্ন পার্থক্যের দিকে পরিচালিত করে এবং এটিও উল্লেখ করেছি যে বাজার ক্র্যাশ সূচকের স্টকগুলির মধ্যে দুই বছরের ভারসাম্যহীনতা নষ্ট করে। এই ভারসাম্যহীনতা কি গত মাসে ফিরে এসেছে? যদি এটি চলতে থাকে, তাহলে এটি কি সক্রিয় এবং প্যাসিভ ইক্যুইটি মিউচুয়াল ফান্ড উভয়ের জন্যই খারাপ খবর!

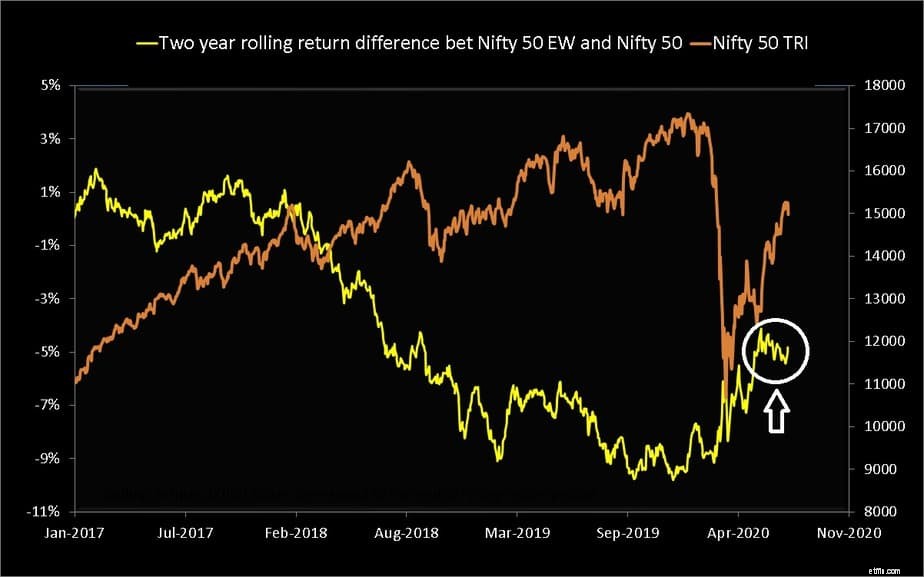

নিফটি 50 এবং নিফটি 50 সমান-ওজন আন্দোলনের মধ্যে ভারসাম্যহীনতা মার্চ মাসে বাজার বিপর্যয়ের কয়েক মাস আগে থেকে কমতে শুরু করেছিল কিন্তু গত মাসে ফিরে এসেছে বলে মনে হচ্ছে৷

নিফটি 50 এবং নিফটি নেক্সট 50 এর মধ্যে দুই বছরের রিটার্নের পার্থক্য দেখে এটিকে সবচেয়ে ভালোভাবে উপলব্ধি করা যেতে পারে। নিফটি 50 হল একটি বাজার মূলধন-ভারিত সূচক। যেহেতু মার্কেট ক্যাপের বন্টন অভিন্ন নয়, তাই নিফটি 50 সূচকে মাত্র কয়েকটি স্টক প্রাধান্য পায়। সেনসেক্স, বিএসই 100, 200, নিফটি নেক্সট 50, নিফটি 100, 200 500 হল সমস্ত মার্কেট-ক্যাপ-ওয়েটেড সূচক৷

নিফটির (জুন 2020) শীর্ষ তিনটি স্টক - রিলায়েন্স ইন্ডাস্ট্রিজ, এইচডিএফসি ব্যাঙ্ক এবং এইচডিএফসি - 50টি স্টক সূচকের 30% তৈরি করে! শীর্ষ 5 স্টক, 41.55%। শীর্ষ দশ স্টক 62.69%. যদি এই দশটি স্টক উপরে চলে যায়, বাকি 40টি স্টক পড়ে গেলেও নিফটি কিছুটা উপরে উঠবে। নিফটি 100-এ এটি আরও বেশি নাটকীয়। মাত্র দশটি স্টকের ওজন 53.57% এবং শুধুমাত্র 11টি স্টকের ওজন 2% এর উপরে যেমন নীচে দেখা গেছে।

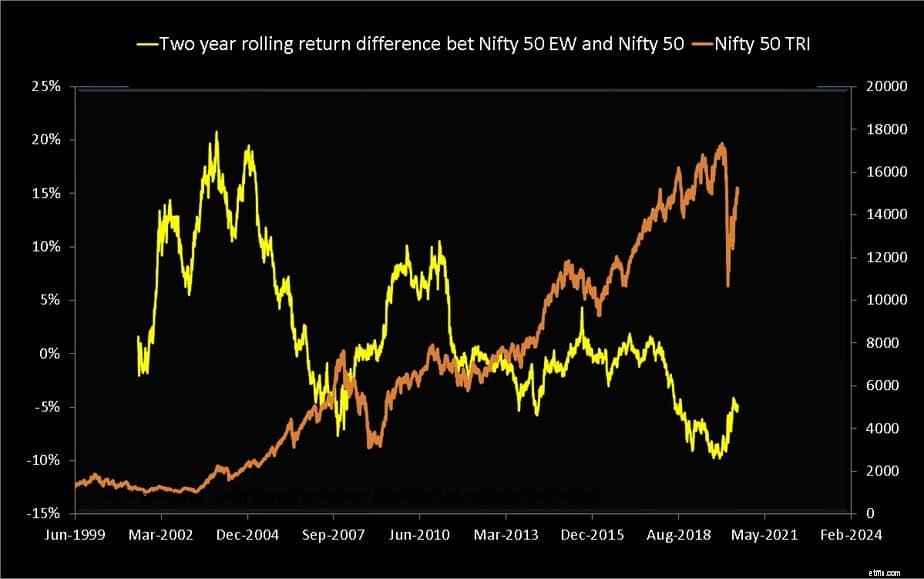

নিফটি 50 সমান ওজন সূচকের সমস্ত স্টকের জন্য প্রায় সমান ওজন রয়েছে (এছাড়াও একটি নিফটি 100 সমান ওজন সূচক রয়েছে)। নীচে দেখানো হল T]দুই বছরের রোলিং রিটার্ন পার্থক্য নিফটি 50 সমান-ওজন TRI এবং নিফটি 50 TRI জুন 1999 থেকে৷

লক্ষ্য করুন কিভাবে নিফটি 50 সমান ওজনের রিটার্ন বিয়োগ NIfty 50 রিটার্ন বাজার ক্র্যাশের ঠিক আগে সর্বকালের সর্বনিম্নে নেমে এসেছে। ক্র্যাশ এটিকে সংশোধন করেছে, কিন্তু যদি আমরা একই গ্রাফটি ঘনিষ্ঠভাবে দেখি তবে এটি গত মাসে পিছিয়ে যাচ্ছে (নীচের ছবিতে সাদা বৃত্ত)।

ফেব্রুয়ারী 2018 এর পর থেকে কীভাবে ফেরতের পার্থক্য শূন্যের নিচে নেমে গেছে (N50 রিটার্ন> N50EW রিটার্ন) তা লক্ষ্য করুন। আমরা যদি সম্পূর্ণ রিটার্ন পার্থক্য গ্রাফটি দেখি, N50EW-N50 বাজার মূল্যায়নের একটি যুক্তিসঙ্গত সূচক বলে মনে হয়। দাম বাড়ার সাথে সাথে, এই রিটার্নের পার্থক্য নিচে নেমে যাচ্ছে বলে মনে হচ্ছে। অনুগ্রহ করে মনে রাখবেন:আমি কোন দাবি করি না যে এটি একটি প্রযুক্তিগতভাবে সঠিক সূচক, শুধুমাত্র একটি আকর্ষণীয়, প্রায় অদ্ভুত পর্যবেক্ষণ করে।

আমি বিশ্বাস করি যে এই ভারসাম্যহীনতা (N50 রিটার্ন> N50EW রিটার্ন) হল সূচক তহবিলে আকস্মিক আগ্রহের কারণ*; এই কারণেই সক্রিয় ফান্ড ম্যানেজাররা দৃশ্যমানভাবে নিফটি হারাতে ব্যর্থ। যখন ভারসাম্যহীনতা দূর করা হয়, মে মাসের মাঝামাঝি সময়ে দৃশ্যমান আউটপারফরমেন্স ফিরে আসে:মার্কেট ক্র্যাশের পর, সক্রিয় লার্জ ক্যাপ ফান্ডের 80% নিফটি, নিফটি 100-কে ছাড়িয়ে যায়।

একজন সক্রিয় তহবিল ব্যবস্থাপক যিনি এনআইএফটি/সেনসেক্সকে চালিত করে এমন স্টকগুলির উপর ভারী নন, তার পারফর্ম করার সম্ভাবনা কম। যদি তারা NIfty বা সেনসেক্স অনুসরণ করে তাহলে আমরা প্যাসিভ বিনিয়োগের জন্য আরও বেশি অর্থ প্রদান করব!

"দৃশ্যমানতার" উপর চাপ বোঝানো হয় যে এটি একটি নৈমিত্তিক পর্যবেক্ষণ। এই ভারসাম্যহীনতার আগেও একটি বিভাগে 50% এর বেশি তহবিল সূচককে হারাতে পারেনি:সক্রিয় মিউচুয়াল ফান্ডের খারাপ কর্মক্ষমতা:এটি কি সাম্প্রতিক উন্নয়ন? যে বলে, এই ভারসাম্যহীনতা সূচক বিনিয়োগকারীদের জন্যও খারাপ খবর। তাদের রিটার্ন মাত্র কয়েকটি স্টকের উপর নির্ভর করে এবং এটি ভাল খবর হতে পারে না। নিষ্ক্রিয় তহবিলের চেয়ে সক্রিয় MF-এর এই স্টকগুলিতে বেশি অর্থ বিনিয়োগ করা হয়েছে তাই একটি "সূচক বুদবুদ" নিয়ে চিন্তা করতে হবে

* একজন সূচক বিনিয়োগকারী একটি সূচক বেছে নিচ্ছেন কারণ এটি একটি সক্রিয় তহবিলের চেয়ে ভাল রিটার্ন দিচ্ছে ভুল কারণে তা করছে:ভারতীয় বিনিয়োগকারীরা কি সূচক মিউচুয়াল ফান্ড বা ইটিএফ বেছে নিতে প্রস্তুত?। এছাড়াও দেখুন: কিভাবে একটি সূচক তহবিল নির্বাচন করবেন (আপনার কি সত্যিই একটি প্রয়োজন?)

শীর্ষ দশ নিফটি স্টকের জন্য গত এক এবং তিন মাসের রিটার্ন নীচে দেখানো হয়েছে৷

৷রিলায়েন্স ইন্ডাস্ট্রিজ লিমিটেড নিফটির শেষ এক মাসের রিটার্নের 45% এবং গত তিন মাসের রিটার্নের 55% অবদান রেখেছে। এইচডিএফসি ব্যাঙ্ক যথাক্রমে 17% এবং 14% সংশ্লিষ্ট সময়কাল ধরে৷

মার্কেট-ক্যাপ-ওয়েটেড ইনডেক্সে এটা স্বাভাবিক কিন্তু যখন বাকি স্টকগুলো ততটা উপরে না যায় তখন ভারসাম্যহীনতা দেখা দেয়। আমরা ধীরে ধীরে শিখতে শুরু করেছি যে লকডাউন কীভাবে ছোট এবং বড় ব্যবসাগুলিকে প্রভাবিত করেছে। এটি শেষ পর্যন্ত এই "র্যালি"কে ধীর করে দেবে যদি বাজার আবার বিপর্যস্ত না হয়। এটি কি বাজারকে একজাত করবে বা ভারসাম্যহীনতাকে আরও খারাপ করবে? শুধু সময়ই বলবে।

একজন বিনিয়োগকারীর কি করা উচিত? কিছুই, যেমন অনেক একটি নেই, করতে পারেন. সূচক বিনিয়োগকারীদের অবশ্যই একটি পর্যায়ের জন্য প্রস্তুত থাকতে হবে (যদিও সংক্ষিপ্ত) যেখানে তারা দেখেন 'কিছু' বড় ক্যাপ তহবিল সূচককে হারাতে পারে। এই ভারসাম্যহীনতা একটি কারণ হতে পারে কেন কোয়ান্টাম লং টার্ম ইক্যুইটি এবং আইসিআইসিআই ভ্যালু ডিসকভারির মতো ফান্ডগুলি গত কয়েক বছরে লড়াই করছে৷

বিনিয়োগকারীদের জন্য এই তহবিল ব্যবস্থাপকদের একটু বেশি সময় দেওয়ার অর্থ কি বা এই ভারসাম্যহীনতা কখনই ঠিক হবে না? এটি হৃদয় বনাম মনের দ্বন্দ্বে পরিণত হয়। আপনি যদি চিনতে পারেন যে সেরা/ভাল তহবিলে বিনিয়োগ করার চেষ্টা করার চেয়ে সূচক কেনা ভালো তাহলে আপনি পরিবর্তন করতে পারেন।