Edelweiss ভারত বন্ড 2032 ETF এবং ফান্ড-অফ-ফান্ড (FoF) চালু করেছে।

এই পোস্টে, আসুন দেখি ভারত বন্ড ইটিএফ/এফওএফ কীভাবে কাজ করে। নিয়মিত ঋণ মিউচুয়াল ফান্ড থেকে এইগুলি কীভাবে আলাদা? যোগ্যতা কি? কে বিনিয়োগ করা উচিত? কার উচিত নয়?

আপনি যদি বন্ড ইটিএফ এবং টার্গেট ম্যাচুরিটি ইটিএফ-এর ধারণার সাথে স্বাচ্ছন্দ্যবোধ না করেন তবে এখানে কয়েকটি ব্যাখ্যামূলক ভিডিও রয়েছে৷

ভারত বন্ড ETF-এর পূর্ববর্তী পর্বগুলিতে আমার পোস্টগুলির লিঙ্ক:লিঙ্ক 1 লিঙ্ক 2

কারণ এটি ঋণ মিউচুয়াল ফান্ড সম্পর্কে আমার কিছু সাধারণ উদ্বেগ দূর করে।

যে কোনো ডেট মিউচুয়াল ফান্ড বিনিয়োগকারীরা যে দুটি বড় ঝুঁকির সম্মুখীন হয়।

মিউচুয়াল ফান্ডের ঝুঁকি সম্পর্কে আরও জানতে, এই পোস্টটি পড়ুন।

প্রথমত, যেহেতু ভারত বন্ড ইটিএফ AAA রেটযুক্ত PSU বন্ডগুলিতে বিনিয়োগ করে, তাই ক্রেডিট ঝুঁকি সম্পর্কে আমার উদ্বেগ দূর হয়৷

দ্বিতীয়ত, সময় বাড়ার সাথে সাথে সুদের হারের ঝুঁকি কমে যায়। উদাহরণস্বরূপ, ভারত বন্ড 2032 এর পরিপক্কতা হতে 10 বছরের কিছু বেশি সময় আছে (1 ডিসেম্বর, 2021 তারিখে)। 4 বছর পর, বন্ডের মেয়াদ মাত্র 6 বছর থাকবে। পরিপক্কতার সময় যত কমে যায়, সময়কালের ঝুঁকিও কমে যায়।

অবশেষে, রিটার্নের পূর্বাভাস আছে। আপনি যখন ভারত বন্ড ETF/FoF বিনিয়োগ করেন, তখন আপনি তহবিলের YTM (উপার্জন থেকে পরিপক্কতা) দেখতে পারেন (ValueResearch এবং Bharat Bonds ওয়েবসাইটে উপলব্ধ) এবং আপনি যদি পণ্যটি ধরে রাখতে চান তাহলে আপনার অস্থায়ী আয়ের ধারণা পেতে পারেন পরিপক্কতা অবশ্যই, বিভিন্ন ফলনে সুদের পুনঃবিনিয়োগের কারণে কিছু ট্র্যাকিং ত্রুটি এবং বিচ্যুতি হবে) তবে আপনি সম্ভাব্য রিটার্ন সম্পর্কে ভাল ধারণা পাবেন।

ডেট মিউচুয়াল ফান্ডগুলি ফান্ডের আদেশের উপর নির্ভর করে বিভিন্ন ধরণের বন্ডে বিনিয়োগ করতে পারে। গিল্ট ফান্ড সরকারী বন্ডে বিনিয়োগ করে। তরল তহবিল 90 দিনের মধ্যে পরিপক্ক হওয়া ট্রেজারি বিল বা কর্পোরেট বন্ডগুলিতে বিনিয়োগ করতে পারে। মানি মার্কেট ফান্ড শুধুমাত্র মানি মার্কেট ইন্সট্রুমেন্ট ইত্যাদিতে বিনিয়োগ করতে পারে। এখন, অধিকাংশ তহবিলের সাথে, ফান্ড ম্যানেজার ঝুঁকিপূর্ণ বন্ডে বিনিয়োগ করতে পারবেন না এমন কোনো বিধিনিষেধ নেই। যদিও আপনি আশা করেন যে ফান্ড ম্যানেজাররা অপ্রয়োজনীয় ঝুঁকি নেবেন না, তবুও তারা ভুল করতে পারে। অন্য কথায়, অন্তর্নিহিত বন্ডে ডিফল্ট হতে পারে।

ভারত বন্ড ETF/FoF-এ, আপনার টাকা AAA রেটেড PSU বন্ডে বিনিয়োগ করা হয়। আপনি যখন AAA রেটিং নিয়ে প্রশ্ন করতে পারেন, PSU ট্যাগ অনেক সান্ত্বনা দেয়। অতএব, যদিও PSU বন্ডগুলিকে সরকারী বন্ড হিসাবে নিরাপদ হিসাবে বিবেচনা করা যায় না, আমি মনে করি এই PSU বন্ডগুলি ডিফল্ট হওয়ার সম্ভাবনা কম। ক্রেডিট ঝুঁকি সম্পর্কে আমার উদ্বেগ দূর করে।

এখন সুদের হারের ঝুঁকিতে।

নিয়মিত মিউচুয়াল ফান্ড অসীম জীবন আছে. আপনি 100 বছর পরেও বিদ্যমান তহবিলের অনেকগুলি (কোন আকারে) কাছাকাছি থাকবে বলে আশা করতে পারেন৷

টার্গেট ম্যাচুরিটি ইটিএফ/ইনডেক্স ফান্ডের জীবন সীমাবদ্ধ থাকে। উদাহরণস্বরূপ, ভারত বন্ড 2025 এপ্রিল 2025-এ পরিপক্ক হবে৷ মেয়াদপূর্তির তারিখে, বিনিয়োগের মূল্য বিনিয়োগকারীদের কাছে ফেরত দেওয়া হবে৷ এবং তহবিল বন্ধ হয়ে যাবে।

আসুন একটি ধ্রুবক ম্যাচিউরিটি গিল্ট ফান্ড বিবেচনা করি যার মেয়াদ 10 বছরের (সময়কাল 10 বছরের কম হবে)। তারিখ অনুসারে (ডিসেম্বর 1, 2021), ভারত বন্ড 2032-এর মেয়াদও 10 বছরের বেশি। সুতরাং, উভয়েরই একই রকম পরিপক্কতা প্রোফাইল রয়েছে। এবং একই রকম সুদের হার ঝুঁকি বহন করে।

যাইহোক, 5 বছর পরে, ধ্রুবক ম্যাচিউরিটি গিল্ট ফান্ডের এখনও 10 বছরের মেয়াদ থাকবে (কারণ এটাই ম্যান্ডেট)। অন্যদিকে, ভারত বন্ড 2032 এর মেয়াদপূর্তির জন্য মাত্র 5 বছর বাকি থাকবে। তাই, সুদের হারের ঝুঁকি ধ্রুবক পরিপক্কতা গিল্ট ফান্ডের তুলনায় যথেষ্ট কম হবে৷

অন্য কথায়, আপনি যদি পরিপক্কতা পর্যন্ত ভারত বন্ড ধরে রাখার সিদ্ধান্ত নিয়ে থাকেন, তাহলে আপনি অন্তর্বর্তীকালীন সুদের হারের গতিবিধির প্রতি উদাসীন (বেশিরভাগ) হতে পারেন।

আপনি যদি বর্তমান সময়ের সমান সময়ের জন্য বন্ড/ETF ধরে রাখার সিদ্ধান্ত নেন তাহলে আপনি সুদের হারের গতিবিধির প্রতিও উদাসীন হতে পারেন। কিন্তু এই দিকটি কিছুটা রহস্যময়।

আসুন প্রথমে ভালোদের দিকে তাকাই:

স্পষ্টতই, যদি এই বৈশিষ্ট্যগুলি আপনার কাছে আবেদন করে, আপনি বিনিয়োগ করতে পারেন৷

আপনি ভারত বন্ড 2032 দেখতে পারেন যদি এটি আপনার নগদ প্রবাহের প্রয়োজনীয়তার সাথে মেলে। উদাহরণস্বরূপ, আপনি যদি 2032 বা 2033 সালে অবসর গ্রহণ করেন এবং সেই সময়ে একটি নির্দিষ্ট আয়ের পণ্যে বিনিয়োগ করতে চান, আপনি ভারত বন্ড 2032 দেখতে পারেন৷

অথবা আপনি একটি দীর্ঘমেয়াদী পোর্টফোলিও তৈরির বিষয়ে পোর্টফোলিও বেসিকগুলিতে ফিরে যেতে পারেন এবং দেখতে পারেন যে ভারত বন্ড 2032 আপনার দীর্ঘমেয়াদী নির্দিষ্ট আয়ের পোর্টফোলিওর স্যাটেলাইট অংশের অংশ হতে পারে।

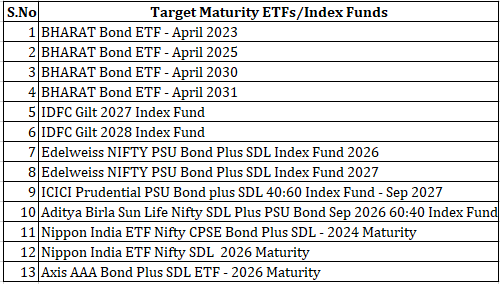

উল্লেখ্য যে ভারত বন্ড 2032 আশেপাশে একমাত্র লক্ষ্য পরিপক্কতা ইটিএফ নয়। বিভিন্ন AMC থেকে নির্দিষ্ট আয়ের জায়গায় অনেকগুলি লক্ষ্য পরিপক্ক পণ্য রয়েছে৷ এমনকি এটি শুধুমাত্র ভারত বন্ড ইটিএফ নয়। আপনি ভারত বন্ড ETFs/FoFs 2023, 2025, 2030 এবং 2031 সালে পরিপক্ক হতে পারেন। আমি নীচে বিভিন্ন লক্ষ্য পরিপক্ক পণ্যের তালিকা সংকলন করেছি।

এই পণ্যগুলির বিভিন্ন ঝুঁকি প্রোফাইল, YTM এবং নগদ প্রবাহের সময় থাকবে। সেই অনুযায়ী বেছে নিন।

এছাড়াও আপনাকে অবশ্যই আপনার নগদ প্রবাহের প্রয়োজনীয়তা দেখতে হবে এবং প্রতিযোগী স্থির আয়ের পণ্যগুলির সাথে তুলনা করতে হবে। ব্যাঙ্ক ফিক্সড ডিপোজিট, সরকারি বন্ড, কর্পোরেট বন্ড, আরবিআই ফ্লোটিং রেট বন্ড, PPF, EPF, SCSS, PMVVY ইত্যাদি রয়েছে৷ প্রতিটি পণ্যের আলাদা রিটার্ন, ক্রেডিট ঝুঁকি, সময়কাল ঝুঁকি, তারল্য, নগদ প্রবাহ এবং ট্যাক্স প্রোফাইল রয়েছে৷ শক্তিশালী>

ভারত বন্ড 2032 একটি দীর্ঘ মেয়াদী পণ্য। 2032 সালে পরিপক্ক।

এইভাবে, ভারত বন্ড 2032 সুদের হার আন্দোলনের জন্য খুব সংবেদনশীল হবে। বেশ উদ্বায়ী হতে পারে। যদি আপনি মনে করেন সুদের হার শীঘ্রই বাড়বে এবং স্বল্পমেয়াদী অস্থিরতা নিয়ে চিন্তিত, আপনার এই পণ্যটি এড়ানো উচিত।

উপরন্তু, আমি পরামর্শ দেব যে আপনি আমার স্বল্পমেয়াদী লক্ষ্যগুলির জন্য (কয়েক মাস থেকে কয়েক বছর দূরে) ভারত বন্ড 2032-এ বিনিয়োগ করবেন না যদি না আপনি বিশ্বাস করেন যে সুদের হার কমবে (বা অন্তত বাড়বে না) . স্বল্প মেয়াদী পণ্যের তুলনায় ভারত বন্ড 2032-এ উচ্চতর YTM-এ যাবেন না।