গত সপ্তাহে, আমি ET Wealth-এ SBI মিউচুয়াল ফান্ডের একটি বিজ্ঞাপন দেখেছিলাম যেখানে AMC একটি ইক্যুইটি মিউচুয়াল ফান্ড থেকে সিস্টেমেটিক উইথড্রয়াল প্ল্যান (SWP)র গুণাবলীর প্রশংসা করেছে৷ শক্তিশালী> .

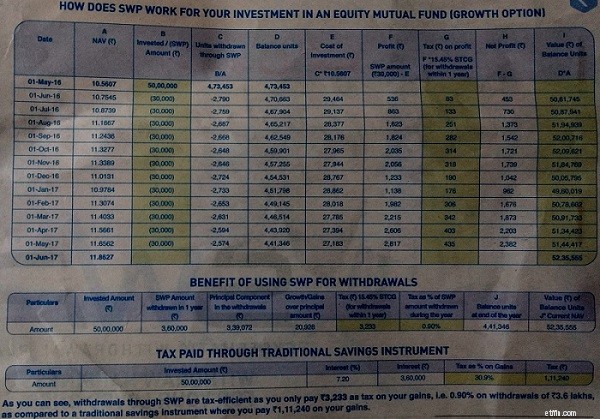

একটি চিত্রের মাধ্যমে, SBI AMC কীভাবে নিয়মিত আয়ের জন্য স্থায়ী আমানতের চেয়ে একটি ইকুইটি তহবিল থেকে একটি SWP একটি ভাল পছন্দ তা দেখানোর চেষ্টা করেছে৷

বিজ্ঞাপনের একটি উদ্ধৃতি ছিল "ঐতিহ্যগত সঞ্চয় যন্ত্রগুলিকে এসডব্লিউপি সুবিধা সহ ইক্যুইটি-ভিত্তিক মিউচুয়াল ফান্ডের তুলনায় উচ্চ হারে কর দেওয়া হয়> ।"

আমি আগে লিখেছি কেন ইক্যুইটি মিউচুয়াল ফান্ড থেকে SWP একটি খারাপ ধারণা। যাইহোক, এই বিজ্ঞাপনটি আমাকে এই বিষয়টি পুনরায় দেখার জন্য এবং AMC-এর যুক্তিতে ভুলগুলি নির্দেশ করতে বাধ্য করেছিল৷

আপনি একটি ইক্যুইটি মিউচুয়াল ফান্ড এবং একটি ব্যাঙ্ক ফিক্সড ডিপোজিটে প্রতিটিতে 50 লক্ষ টাকা বিনিয়োগ করেন৷ ইক্যুইটি মিউচুয়াল ফান্ড বাজার সংযুক্ত রিটার্ন প্রদান করে যখন ব্যাঙ্ক ফিক্সড ডিপোজিট প্রতি বছর একটি নির্দিষ্ট 7.2% দেয়৷

আপনি প্রতি মাসে একটি ইকুইটি ফান্ড থেকে 30,000 টাকা উত্তোলন করেন৷ ব্যাঙ্ক ফিক্সড ডিপোজিটের ক্ষেত্রে, মাসিক সুদ (7.2%) হবে 30,000 টাকা৷

অতএব, উভয় বিনিয়োগ থেকে কর-পূর্ব আয় হবে 30,000 টাকা৷

৷

চিত্র:ET Wealth

চমৎকার দেখাচ্ছে৷

৷ইক্যুইটি ফান্ড SWP-এর ক্ষেত্রে আপনি আরও ভাল নগদ প্রবাহ পাবেন . বছরে, আপনি 3,233 টাকার মূলধন লাভ কর প্রদান করেন। বছরের জন্য আপনার নেট নগদ প্রবাহ হবে 3.57 লাখ টাকা (3.6 লাখ - 3,233 টাকা)।

30% ট্যাক্স ব্র্যাকেটে একজন বিনিয়োগকারী 1.11 লাখ টাকা আয়কর প্রদান করে (30.9% ট্যাক্স হারে)। অতএব, বছরের জন্য নেট নগদ প্রবাহ হল 2.49 লক্ষ টাকা৷

৷নেট ক্যাশ ফ্লো :3.57 লক্ষ টাকা (ইক্যুইটি ফান্ড থেকে SWP-এর জন্য) বনাম 2.49 লক্ষ টাকা (ব্যাঙ্কের ফিক্সড ডিপোজিট থেকে)

ইক্যুইটি ফান্ডের ক্ষেত্রে আপনি অনেক কম ট্যাক্স দেন .

এছাড়াও, ইক্যুইটি ফান্ডের ক্ষেত্রে, বছরের শেষে আপনার কাছে এখনও 52.35 লাখ টাকা আছে৷

ব্যাঙ্কের ফিক্সড ডিপোজিটের ক্ষেত্রে, আপনার কাছে মূল পরিমাণ 50 লাখ টাকা বাকি থাকে৷

অতএব, ইক্যুইটি তহবিল থেকে SWP-এর ক্ষেত্রে, আপনি আরও ভাল নগদ প্রবাহ পাবেন, কম কর দিতে হবে এবং একটি উচ্চ কর্পাস সহ শেষ হবে৷

আপনার আর কি দরকার?

এটি কি ইক্যুইটি ফান্ড থেকে SWP একটি ভাল পছন্দ করে?

না, এটা করে না। এই পোস্টে, আসুন দেখি কেন৷৷

ধারণা করা হয় যে বিনিয়োগকারী 30% ট্যাক্স ব্র্যাকেটে পড়ে। অনেক কম ট্যাক্স বন্ধনী হতে পারে. উদাহরণস্বরূপ, আপনি যদি 20% ট্যাক্স ব্র্যাকেটে পড়েন তবে আপনার মোট ট্যাক্স আউটগো হবে মাত্র 74,160 টাকা (ফিক্সড ডিপোজিটের ক্ষেত্রে)। যদিও এটি তেমন গুরুত্বপূর্ণ নয়৷

৷প্রস্থান লোড সময়কালকেও উপেক্ষা করা হয়েছে৷ যাইহোক, এক্সিট লোডের উপর ফোকাস করা বেস টপিক থেকে একটি বিমুখতা হবে।

এখন, সবচেয়ে গুরুত্বপূর্ণ দিক।

এসবিআই এমএফ এমন একটি সময় বাছাই করেছে যেখানে ইক্যুইটি বাজারগুলি ভাল করেছে৷ এএমসি 1 মে, 2016 থেকে 1 মে, 2017 পর্যন্ত একটি সময়কাল তুলেছে যখন নিফটি 7806 থেকে 9313-এ উঠে গেছে, যা 19.3% বৃদ্ধি পেয়েছে৷

হয় SBI AMC-এর বিপণন বিভাগটি বেশ অক্ষম এবং এমনকি SWP-তে বাজারের উত্থানের প্রভাব বুঝতে পারে না বা বাজারগুলি ভাল কাজ করেছে এমন একটি সময় বাছাই করতে বেশ স্মার্ট৷ আমি মনে করি তারা বেশ স্মার্ট।

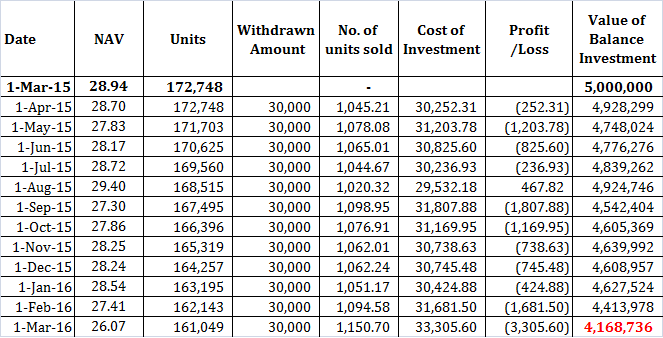

এখন, আমাকে এই SWP-এর জন্য একটি পিরিয়ড নিতে দিন।

আমি ৫০ লাখ টাকার এই বিনিয়োগের জন্য SBI ব্লু চিপ ফান্ড সংগ্রহ করছি৷ আপনি বার্ষিক 7.2% হারে একটি ব্যাঙ্ক এফডি খোলেন। আপনি মার্চ 1, 2015-এ একক বিনিয়োগ করবেন এবং পরবর্তী এক বছরের জন্য আয় করবেন৷

৷

1 বছর পর, ইক্যুইটি ফান্ড থেকে SWP-এর ক্ষেত্রে আপনি 41.68 লাখ টাকা পাবেন। একটি ফিক্সড ডিপোজিটের সাথে, আপনার কাছে এখনও 50 লাখ টাকা আছে।

অবশ্যই, আপনাকে SWP-এর নগদ প্রবাহের সাথে মেলে ফিক্সড ডিপোজিট থেকে আরও বেশি টাকা তুলতে হতে পারে (তবে সেটা এখানে বিন্দু নয়)। আপনার পোর্টফোলিওর প্রায় 19% ইতিমধ্যে চলে গেছে। অবসর গ্রহণের সময় যদি এটি ঘটতে থাকে তবে তা কল্পনা করুন।

আপনার ~ 11,000 টাকার সংক্ষিপ্ত লোকসান আপনার পোর্টফোলিওর 10টি হ্রাসের তুলনায় পেনি পরিবর্তন দেখায়৷

আপনি যুক্তি দিতে পারেন যে আমি এমন একটি সময় বেছে নিয়েছি যেখানে ইক্যুইটি বাজার ভালো করেনি৷ এই জন্য, আমি শুধুমাত্র নিম্নলিখিত বলতে পারি:

না। এটা থেকে অনেক দূরে।

সিস্টেমেটিক প্রত্যাহার প্ল্যান নিজের জন্য একটি খারাপ ধারণা নয়৷ একটি ইক্যুইটি ফান্ড থেকে SWP হল৷৷

আপনি সর্বদা সৌভাগ্যবান হতে পারেন (যেমন SBI AMC দ্বারা ব্যবহৃত চিত্রে) কিন্তু এটি নিশ্চিত নয়৷ এই ধরনের সিদ্ধান্ত ব্যাকফায়ার করতে পারে (যেমন উদাহরণে আমি বিবেচনা করেছি)। রিটার্ন বিষয়ের ক্রম, বিশেষ করে আপনি নিয়মিত আয়ের জন্য আপনার বিনিয়োগের উপর নির্ভর করছেন।

পড়ুন৷ :অবসর গ্রহণের আগে আর্থিক পরিকল্পনা বনাম অবসর গ্রহণের সময় আর্থিক পরিকল্পনা

কর-দক্ষ আয় তৈরি করতে SWP গুলি স্মার্টভাবে ব্যবহার করা যেতে পারে৷ যাইহোক, আপনাকে অবশ্যই শুধুমাত্র ঋণ মিউচুয়াল ফান্ড থেকে SWP ব্যবহার করতে হবে। ঝুঁকি অনেক কম হবে। অনুগ্রহ করে বুঝুন ডেট মিউচুয়াল ফান্ডগুলি তাদের নিজস্ব ঝুঁকি নিয়ে আসে তবে হ্যাঁ, আপনি ইক্যুইটি ফান্ডের তুলনায় অস্থিরতা অনেক কম আশা করতে পারেন৷

মিউচুয়াল ফান্ড ভালো পণ্য। যাইহোক, এই অদৃশ্য দৃষ্টিভঙ্গি এবং নির্লজ্জ এবং নির্বোধ বিপণন যা এর পূর্বাবস্থায় পরিণত হতে পারে। আপনি কোনো কিছুর জন্য ইক্যুইটি মিউচুয়াল ফান্ড ব্যবহার করতে পারবেন না।

ইক্যুইটি তহবিলগুলি দীর্ঘমেয়াদে আপনার পোর্টফোলিওতে বৃদ্ধি প্রদানের জন্য উপযুক্ত কিন্তু স্বল্প মেয়াদে আয় প্রদানের জন্য নয়৷

বিনিয়োগকারীরা যদি এই ধরনের বিজ্ঞাপনের জন্য পড়তে শুরু করে, তাহলে তাদের হতাশ হওয়ার সম্ভাবনা রয়েছে৷ কিছু সময়ে, আপনার ভাগ্য ফুরিয়ে যাবে।

SWP-এর সাথে, অস্থিরতা আপনার শত্রু এবং ইক্যুইটি বিনিয়োগগুলি স্বাভাবিকভাবেই উদ্বায়ী। অতএব, মতভেদ আপনার বিরুদ্ধে স্তূপীকৃত।

সবশেষে, আপনি একটি নির্দিষ্ট বিনিয়োগ থেকে কতটা পেয়েছেন তা গুরুত্বপূর্ণ৷ গত 20 বছরে তহবিল 15%, 20% বা 25% দিয়েছিল কিনা তা আপনি চিন্তা করবেন না। বিনিয়োগের রিটার্ন বিনিয়োগকারীদের রিটার্ন থেকে খুব আলাদা হতে পারে। অবসর গ্রহণের সময় আপনি যদি -20% পান, তাহলে আপনার আর্থিক জীবন স্থায়ীভাবে নষ্ট হয়ে যেতে পারে।

যখন আপনি কোনো বিনিয়োগ মূল্যায়ন করেন, আপনি ঝুঁকি এবং সম্ভাব্য পুরস্কার উভয়ই বিবেচনা করেন। পুরস্কার বিচ্ছিন্নভাবে দেখা গেলে, লটারি, ডেরিভেটিভস, কয়েন-ফ্লিপস এবং ক্যাসিনো রাতগুলি আপনার কষ্টার্জিত অর্থের আরও ভাল ব্যবহার হবে।

তুমি এটা করো না, তাই না?

এর কারণ হল বড় ঝুঁকি জড়িত৷ এবং আপনি রিটার্ন পাওয়ার পরে নয়, বিনিয়োগ করার আগে আগে থেকেই ঝুঁকি মূল্যায়ন করেন। আপনি কতটা ঝুঁকি নিতে পারবেন তা নির্ধারণ করুন এবং পরবর্তীতে আপনার বিনিয়োগের সিদ্ধান্ত নিন।

প্রসঙ্গক্রমে, আপনি একটি বিনিয়োগ থেকে ভাল রিটার্ন পেয়েছেন তার মানে এই নয় যে কোনও ঝুঁকি ছিল না৷ ঝুঁকি ছিল। শুধু যে এটি বাস্তবায়িত হয়নি৷৷

যদি এটি (একটি ইক্যুইটি তহবিল থেকে এসডব্লিউপি) একজন ডিস্ট্রিবিউটর বা উপদেষ্টার পরামর্শ/কৌশল হতো, তাহলে আমি এটার সাথে ঠিক থাকতাম। সব জায়গায় খারাপ মাছ আছে। কিন্তু আমি একজন মধ্যস্থতাকারীর কথা বলছি না।

আমি একটি AMC এর কথা বলছি৷ এই ধরনের বিজ্ঞাপনের মাধ্যমে, SBI AMC বিনিয়োগকারীদের আস্থা নষ্ট করছে। এটি একটি বিচ্ছিন্ন ঘটনা নাও হতে পারে। কয়েক মাস আগে, আমি লিখেছিলাম কিভাবে একটি সুষম তহবিল থেকে লভ্যাংশ নিয়মিত আয়ের উত্স হিসাবে প্রচার করা হচ্ছে। এই ধরনের কর্ম শুধুমাত্র মিউচুয়াল ফান্ড শিল্প একটি খারাপ নাম দিতে পারে. আমি আশা করি এগুলি বিচ্ছিন্ন কেস।

একজন বিনিয়োগকারীর কাছে, তিনি যদি MF বিনিয়োগ বা একটি বীমা পলিসিতে অর্থ হারান তাতে কিছু যায় আসে না৷ একটি ক্ষতি একটি ক্ষতি.

মিউচুয়াল ফান্ড শিল্পের জন্য চিন্তার খাবার৷

বই সাজেশন : মিউচুয়াল ফান্ডে বোগল:বুদ্ধিমান বিনিয়োগকারীর কাছ থেকে নতুন দৃষ্টিভঙ্গি (জন সি বোগল)

বই সাজেশন :আমি কি এখনও অবসর নিতে পারি? কিভাবে আপনার বাকি জীবনের সবচেয়ে বড় আর্থিক সিদ্ধান্ত নিতে? (ড্যারো কির্কপ্যাট্রিক)