আমাদের মধ্যে অনেকেই নিম্ন অস্থিরতার সাথে ভাল রিটার্ন উপার্জন করতে আক্রমনাত্মক হাইব্রিড ফান্ডে (ব্যালেন্সড ফান্ড) বিনিয়োগ করি। আমরা বিশ্বাস করি যে ইক্যুইটি অংশটি উর্ধ্বগতি প্রদান করবে এবং ঋণের অংশ নেতিবাচক দিকটি কমিয়ে দেবে। দীর্ঘমেয়াদে, এটি একটি বিশুদ্ধ ইক্যুইটি ফান্ডের (বা কমপক্ষে আরও ভাল ঝুঁকি-সামঞ্জস্যপূর্ণ রিটার্ন) থেকেও ভাল পরম রিটার্ন হতে পারে।

আপনার হাইব্রিড ফান্ড কি আপনার পোর্টফোলিওতে এই মান প্রদান করেছে?

এই পোস্টে, আমি দুটি জনপ্রিয় হাইব্রিড ফান্ড (এইচডিএফসি হাইব্রিড ইক্যুইটি এবং আইসিআইসিআই ইক্যুইটি এবং ডেট) বেছে নিয়েছি এবং নিফটি 50 সূচক এবং একটি নিফটি সূচক তহবিল এবং একটি তরল তহবিলের (N+L) একটি সাধারণ সমন্বয়ের সাথে পারফরম্যান্সের তুলনা করছি। N+L এর সাথে তুলনা করা গুরুত্বপূর্ণ কারণ এই পোর্টফোলিওটি যেকোনো বিনিয়োগকারীর জন্য এবং অনেক কম খরচে (ব্যয়ের অনুপাত) প্রতিলিপি করা সহজ। একটি সস্তা নিফটি সূচক তহবিল এবং একটি তরল তহবিলের ব্যয়ের অনুপাত 5 থেকে 20 bps এর মধ্যে হবে৷ সক্রিয়ভাবে পরিচালিত হাইব্রিড খরচ প্রায় 1%।

যদি হাইব্রিড তহবিলগুলি এই সাধারণ সংমিশ্রণটিকে হারাতে লড়াই করে, তাহলে তারা যে মান যুক্ত করছে তা মূল্যের মূল্য নয়৷

চলুন জেনে নেওয়া যাক।

আমি কিছু সময়ে এই তহবিলে বিনিয়োগ করেছি এবং এখনও এই তহবিলের একটিতে বিনিয়োগ করছি কিন্তু অবস্থানটি কিছুটা কমিয়ে দিয়েছি। আমি গত 5 বছরে আমার ক্লায়েন্টদের কাছে এই তহবিলগুলি সুপারিশ করেছি৷

আমি অন্যান্য হাইব্রিড তহবিল বা সম্পূর্ণ ভারসাম্যপূর্ণ (আক্রমনাত্মক হাইব্রিড) তহবিল বিভাগ বিবেচনা করতে পারতাম তবে আমার স্ক্রিপ্টিং দক্ষতা কিছুটা চ্যালেঞ্জের। তাই, আমি যে দুটি ফান্ডে আগ্রহী ছিলাম তা তুলে নিলাম। আপনি আপনার মালিকানাধীন তহবিলের জন্য অনুরূপ অনুশীলন করতে পারেন।

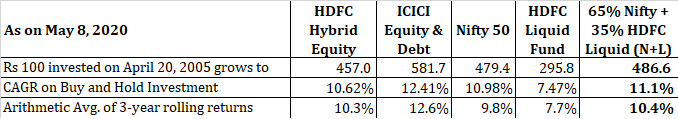

ICICI ইক্যুইটি এবং ঋণ তহবিল নভেম্বর 1999 সালে শুরু হয়েছিল। HDFC লিকুইড ফান্ড নভেম্বর 2000 সালে চালু হয়েছিল। HDFC হাইব্রিড ইক্যুইটি ফান্ড এপ্রিল 2005 সালে চালু হয়েছিল। তাই, এপ্রিল 2005 হল এই অনুশীলনের সূচনা বিন্দু। এটি আমাদের কর্মক্ষমতা মূল্যায়ন করার জন্য একটি ভাল 15 বছর দেয়৷

যেহেতু একটি সুষম তহবিল হল ইক্যুইটি এবং ঋণের মিশ্রণ , একটি ইক্যুইটি সূচক তহবিল এবং একটি সাধারণ ঋণ পণ্যের সংমিশ্রণের সাথে যেকোন সুষম তহবিলের কর্মক্ষমতা তুলনা করা দরকারী (বলুন ব্যাঙ্কের ফিক্সড ডিপোজিট বা একটি তরল তহবিল)। আমি বার্ষিক 65:35 অনুপাতে নিফটি+ এইচডিএফসি লিকুইড ফান্ডের মিশ্রণ বিবেচনা করি। আমি 65:35 অনুপাত ব্যবহার করি কারণ ইক্যুইটি ট্যাক্সেশনের জন্য সুষম তহবিলগুলিকে অবশ্যই কমপক্ষে 65% গার্হস্থ্য ইকুইটির মালিকানা থাকতে হবে (যদিও বেশিরভাগ আক্রমণাত্মক হাইব্রিড তহবিল সাধারণত 65% এর বেশি ইক্যুইটির মালিক হয়)৷

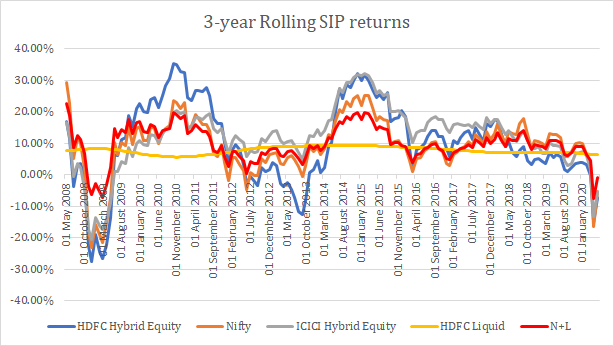

আমি মিউচুয়াল ফান্ড, নিফটি 50 এবং N+L সমন্বয়ের জন্য বাই অ্যান্ড হোল্ড এবং 3 বছরের রোলিং রিটার্ন ডেটা কপি করি৷

আইসিআইসিআই ইক্যুইটি এবং ঋণ সেরা পারফরমার হয়েছে। নিফটি+লিকুইড ফান্ডের একটি সাধারণ সমন্বয় (N+L, 11.1% CAGR) একটি জনপ্রিয় হাইব্রিড ফান্ডকে (HDFC হাইব্রিড ফান্ড, 10.62% p.a.) 15 বছরে পরাজিত করেছে যদি আপনি শুধুমাত্র ইউনিটগুলি কিনে থাকেন। শুধু তাই নয়, N+L নিফটি 50 (10.98% p.a.) এবং HDFC লিকুইড ফান্ড (7.47% p.a.), এর অন্তর্নিহিত উপাদান উভয়কেই পরাজিত করেছে।

পড়ুন:CAGR বনাম IRR

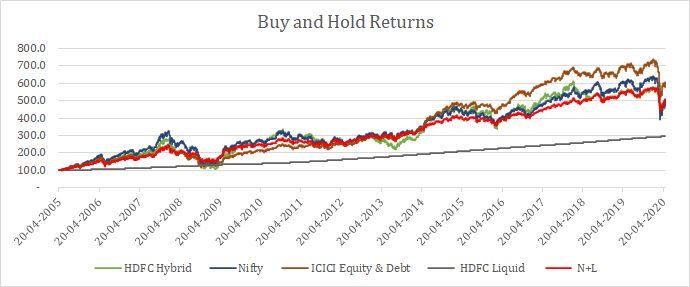

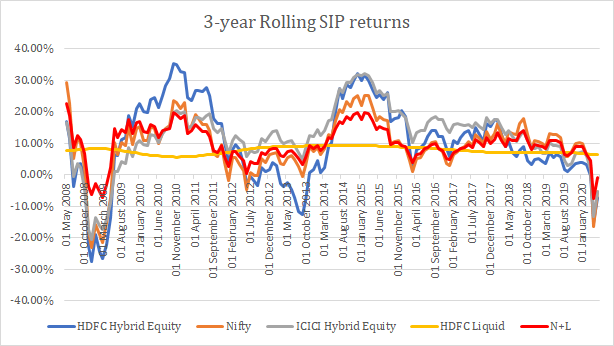

আপনি যুক্তি দিতে পারেন যে আমরা কেবল 15 বছরের পয়েন্ট-টু-পয়েন্ট রিটার্নের দিকে তাকাতে পারি না এবং আমাদের বিচার করতে পারি না। এবং এটাও ঠিক। আপনি শুধুমাত্র এপ্রিল 2005 এ বিনিয়োগ করবেন না এবং তহবিলটি চিরতরে ধরে রাখবেন। আপনি সম্ভবত সময়ে বিভিন্ন পয়েন্টে একাধিক বিনিয়োগ করবেন। আপনি SIP এর মাধ্যমে বিনিয়োগ করতে পারেন। এইভাবে, আমরা সমস্ত তহবিল, নিফটি মূল্য সূচক এবং N+L সমন্বয়ের জন্য 3-বছরের রোলিং রিটার্ন দেখি৷

রোলিং রিটার্ন চার্টের প্রথম ডেটা পয়েন্ট হল এপ্রিল 20, 2005 এবং 19 এপ্রিল, 2008-এর মধ্যে বার্ষিক রিটার্ন। দ্বিতীয় পয়েন্ট হল 21 এপ্রিল, 2005 এবং 20 এপ্রিল, 2008-এর মধ্যে বার্ষিক রিটার্ন। এবং তাই। পয়েন্ট-টু-পয়েন্ট রিটার্নের তুলনায় রোলিং রিটার্ন বিনিয়োগকারীদের জন্য আরও সঠিক কর্মক্ষমতা চিত্র তুলে ধরে। রোলিং রিটার্ন সম্পর্কে আরও জানতে, ইনভেস্টোপিডিয়ার এই নিবন্ধটি পড়ুন।

অস্থির বিনিয়োগ এবং সক্রিয় ব্যবস্থাপনার সাথে যেমন ঘটে, সব সময় কিছুই জেতে না। এইচডিএফসি হাইব্রিড এবং আইসিআইসিআই ইক্যুইটি এবং ঋণ উভয়েরই তাদের দিন ছিল, যদিও আইসিআইসিআই ইক্যুইটি এবং ঋণ একটি ভাল পারফরমারের মতো দেখায়। বিজয়ী বের করার জন্য, আমরা রোলিং রিটার্ন গড় করি। ICICI ইক্যুইটি এবং ঋণ সর্বোত্তম রিটার্ন দিয়েছে (12.41% p.a.), তারপরে N+L (10.4% p.a.), HDFC হাইব্রিড ইক্যুইটি (10.3% p.a.) এবং নিফটি (10.98% p.a.)। একটি সাধারণ N+L সংমিশ্রণ আবার HDFC হাইব্রিড ইক্যুইটির সাথে ভালো লড়াই করেছে।

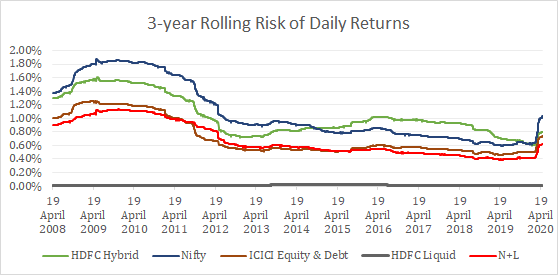

রিটার্ন গুরুত্বপূর্ণ কিন্তু অস্থিরতা সম্পর্কে কি? অত্যধিক অস্থিরতা বিচার এবং আপস বিনিয়োগ শৃঙ্খলা প্রভাবিত করতে পারে। আপনি খুব উদ্বায়ী পণ্যের সাথে কোর্সে থাকতে পারবেন না এবং এটি একটি সক্রিয়ভাবে পরিচালিত পণ্যের জন্য আরও প্রযোজ্য। আদর্শভাবে, আপনি উচ্চ রিটার্ন এবং কম অস্থিরতা সহ একটি পণ্য চান।

উপরের গ্রাফটি (ঘূর্ণায়মান রিটার্ন গ্রাফ সহ) দেখায় যে একটি সাধারণ নিফটি + লিকুইড তহবিল সংমিশ্রণ রিটার্ন এবং ঝুঁকি নিয়ন্ত্রণ উভয় ক্ষেত্রেই উল্লেখযোগ্যভাবে ভাল করেছে। HDFC হাইব্রিড ইক্যুইটি ফান্ডের তুলনায়, এটি কম অস্থিরতায় উচ্চ রিটার্ন দিয়েছে। ICICI ইক্যুইটি এবং ঋণ আবার খুব ভাল করে। অনুগ্রহ করে নোট করুন পরিসংখ্যান সম্পর্কে আমার জ্ঞান সীমিত। আমি আশা করি আমার উপসংহার সঠিক।

এর পরে, আপনি SIP এর মাধ্যমে বিনিয়োগ করতে পারেন। এখানে বিভিন্ন তহবিল, নিফটি এবং নিফটি+তরল সমন্বয়ের ডেটা রয়েছে। আমি 3-বছরের SIP-এর জন্য রোলিং রিটার্ন গণনা করেছি (এটি একটি ওভারকিল)। সহজ রোলিং রিটার্ন একটি খুব ন্যায্য ধারণা দেয়. আমি 1 st -এ SIP বিবেচনা করেছি শুধুমাত্র প্রতি মাসে (অতএব, সম্পূর্ণ ছবি নয়)। SIPs যেভাবে কাজ করে, রুপি খরচ গড় হওয়ার কারণে একটি আরও অস্থির পণ্য আরও ভাল রিটার্ন দিতে পারে। উদাহরণস্বরূপ, একই ডেটার সেটের জন্য, HDFC হাইব্রিড ইক্যুইটি ফান্ডের (10.3%) N+L সংমিশ্রণ (9.82%) থেকে ভাল গড় SIP রোলিং রিটার্ন ছিল। এটি একটি উপায় যেভাবে রুপি-কস্ট গড় অস্থির বিনিয়োগে সাহায্য করতে পারে। ICICI ইক্যুইটি এবং ঋণ 12.05% p.a সহ স্পষ্ট বিজয়ী। নিফটি আপনাকে 9.24% p.a.

পায়

পড়ুন৷ :হাইব্রিড মিউচুয়াল ফান্ডে ক্রেডিট রিস্ক

আমার জন্য, এখানে দুটি গুরুত্বপূর্ণ পর্যবেক্ষণ রয়েছে।

প্রথমে , নিফটি 10.98% p.a দিয়েছে। (CAGR) সময়কাল ধরে। এইচডিএফসি লিকুইড ফান্ড 7.47% পিএ বিতরণ করেছে। সময়. যাইহোক, নিফটি এবং তরল তহবিলের একটি বার্ষিক ভারসাম্যপূর্ণ মিশ্রণ (65% নিফটি + 35% তরল) এই সময়ের মধ্যে 11.09% প্রদান করেছে, যা নিফটি এবং তরল তহবিল উভয়ের থেকে বেশি। এটি আপনার জন্য পোর্টফোলিও পুনরায় ভারসাম্য বজায় রাখার শক্তি। এবং শুধু তাই নয়, কম অস্থিরতায় উচ্চ রিটার্ন এসেছে। সংমিশ্রণ (10.4%) রোলিং রিটার্নের ক্ষেত্রেও নিফটি (9.8%) কে সহজে হারায়৷

দ্বিতীয়ভাবে , আপনি অনেক কম খরচে একটি নিফটি সূচক তহবিল এবং একটি তরল তহবিল (বা একটি ভাল ঋণ মিউচুয়াল ফান্ড) মালিক হয়ে আপনার নিজস্ব হাইব্রিড ফান্ড অভিজ্ঞতা তৈরি করতে পারেন। দ্বিতীয়ত, যেহেতু ইক্যুইটি অংশটি নিষ্ক্রিয়ভাবে পরিচালিত হয়, তাই সক্রিয়ভাবে পরিচালিত তহবিলের সাথে থাকা বিভ্রান্তি সম্পর্কে আপনার চিন্তা করার দরকার নেই। আমরা উপরে যা দেখেছি তা বিবেচনা করে, একটি সুষম তহবিলের (আক্রমনাত্মক হাইব্রিড তহবিল) জন্য এই সমন্বয়কে হারানো কঠিন হতে পারে। আমি স্বীকার করছি যে এটি প্রমাণ করার জন্য আমার কাছে যথেষ্ট ডেটা নেই৷৷

দুটি হাইব্রিড তহবিলের কথা ভুলে গেলে চলবে না, আইসিআইসিআই ইক্যুইটি এবং ঋণ এইচডিএফসি হাইব্রিড ইক্যুইটি ফান্ডের চেয়ে ভাল পারফরমার হয়েছে। ICICI তহবিল কম অস্থিরতায় HDFC তহবিলের চেয়ে বেশি রিটার্ন দিয়েছে।

মনে রাখবেন, আইসিআইসিআই তহবিল সর্বত্র ভাল তহবিল ছিল না। এইচডিএফসি ফান্ডেরও দিন ছিল কিন্তু আইসিআইসিআই তহবিল সামগ্রিকভাবে আরও ভাল পারফরম্যান্স সরবরাহ করেছে। একই সময়ে, আপনার বিনিয়োগ এবং প্রস্থানের সময়ের উপর নির্ভর করে, এটা সম্ভব যে HDFC তহবিল আপনাকে আরও ভাল রিটার্নের অভিজ্ঞতা দেবে।

বিবেচনাধীন সময়ের জন্য, ICICI ইক্যুইটি এবং ঋণ একটি স্পষ্ট বিজয়ী।

আমি কি মনে করি ICICI ইক্যুইটি এবং ঋণ ভবিষ্যতেও সামনে আসবে?

আমি জানি না। একটি মুদ্রা শিরসঁচালন. এটি সক্রিয় ব্যবস্থাপনার সমস্যা।

তবে হ্যাঁ, যদি আমাকে নতুন বিনিয়োগের জন্য HDFC হাইব্রিড ইক্যুইটি এবং ICICI ইক্যুইটি এবং ঋণের মধ্যে একটি তহবিল নিতে হয়, আমি ICICI তহবিলের সাথে যেতে আরও স্বাচ্ছন্দ্য বোধ করব৷

যাইহোক, HDFC হাইব্রিড ইক্যুইটি খারাপ পারফর্মার ছিল না (যদিও এই পোস্টটি ছাপ দেয়)। অন্য কিছু না হলে, এটি 15 বছরে রোলিং রিটার্নের ভিত্তিতে নিফটিকে পরাজিত করেছে। তবে আমাদের অবশ্যই দেখতে হবে যে এই পারফরম্যান্সটি চার্জ করা মূল্যের মূল্যের কিনা।

আমি নিফটি মোট রিটার্ন সূচক (নিফটি TRI) এর পরিবর্তে নিফটি মূল্য সূচক বিবেচনা করেছি। নিফটি TRI ডিভিডেন্ড পুনঃবিনিয়োগ করা বিবেচনা করে এবং তাই মূল্য সূচকের তুলনায় উচ্চ রিটার্ন অফার করে। আমার মতে, মূল্য সূচক ব্যবহার করা উপযুক্ত কারণ এটি একটি সূচক তহবিলের ব্যয় এবং ট্র্যাকিং ত্রুটিকে কভার করবে৷

আমি অন্যান্য সূচক যেমন নিফটি নেক্সট 50 বা মিডক্যাপ সূচক বা সম্পদ যেমন সোনা বা আন্তর্জাতিক ইক্যুইটি ফান্ড যোগ করতে পারতাম এবং ভিন্ন ফলাফল দেখতে পারতাম। মনে রাখবেন হাইব্রিড ফান্ডের ইক্যুইটি পোর্টফোলিও সাধারণত একটি মাল্টিক্যাপ ফান্ডের সাথে সাদৃশ্যপূর্ণ। আমি সামঞ্জস্যপূর্ণ স্কোর, ঝুঁকি অনুপাত ইত্যাদিও যোগ করতে পারতাম। যদিও সেটা পরে।

আমি N+L সংমিশ্রণের ঋণ পোর্টফোলিওর জন্য একটি তরল তহবিল ব্যবহার করেছি। গত 15 বছরে, HDFC লিকুইড ফান্ড দিয়েছে 7.47% p.a. পিপিএফ গত 15 বছরের বেশির ভাগ সময় ধরে 8% এর বেশি হয়েছে। যদি আমরা তরল তহবিলকে পিপিএফ দিয়ে প্রতিস্থাপন করি, তাহলে রিটার্নগুলি সমন্বয়ের জন্য আরও ভাল হত। আমি বুঝি PPF-এর বিনিয়োগ এবং তারল্যের সীমাবদ্ধতা রয়েছে। যাইহোক, আমরা বলতে পারতাম, 15% তরল তহবিল এবং 20% PPF ঋণের উপাদানের জন্য।

আমি মিউচুয়াল ফান্ড স্কিমের নিয়মিত পরিকল্পনা বিবেচনা করেছি। প্রত্যক্ষ পরিকল্পনাগুলি শুধুমাত্র জানুয়ারী 2013 সালে অস্তিত্বে এসেছিল৷ এই অনুশীলনে, সরাসরি পরিকল্পনাগুলি সুষম তহবিলের জন্য ফলাফলগুলিকে উন্নত করবে৷

মিউচুয়াল ফান্ড হল মোড়ানো পণ্য। ফান্ড ম্যানেজারের লেনদেন আপনার হাতে কোনো ট্যাক্স দায় আকর্ষণ করে না। অন্যদিকে, নিফটি এবং তরল তহবিলের মধ্যে বার্ষিক পুনঃব্যালেন্সিং মূলধন লাভ করের দায় তৈরি করবে৷ আমি এই অনুশীলনে এই জাতীয় মূলধন লাভ করের প্রভাব বিবেচনা করিনি। ঋণ মিউচুয়াল ফান্ডের তুলনায় ইক্যুইটি মিউচুয়াল ফান্ডগুলি একটি অনুকূল ট্যাক্স চিকিত্সা উপভোগ করেছে। উদাহরণস্বরূপ, অনুশীলনের শুরু থেকে FY2018 এর শেষ অবধি, ইক্যুইটি তহবিলের বিক্রয় থেকে দীর্ঘমেয়াদী মূলধন লাভ কর থেকে অব্যাহতি ছিল৷

আমি এই অনুশীলনে কিছু অনুমান ব্যবহার করেছি যা আমি মনে করি উপসংহারকে প্রভাবিত করে না। ভাল স্প্রেডশীট এবং স্ক্রিপ্টিং দক্ষতার সাথে, আমি এই সমন্বয় ছাড়াই করতে পারতাম।

আপনার সুষম তহবিলের মূল্য বিতরণ করা হয়েছে?