এই নিবন্ধটি 2019 সালে SGX-এর নিয়মিত শেয়ার সঞ্চয় ইভেন্টে আমার বক্তৃতার পরিপূরক হিসাবে করা হয়েছিল যেখানে আমি শত শত তরুণ বিনিয়োগকারীদের কাছে উপস্থাপন করেছি যারা তাদের বিনিয়োগের যাত্রা শুরু করতে খুব আগ্রহী।

আমি যে বিষয়টি শেয়ার করছিলাম তা হল স্টক ইটিএফ এবং বন্ড ইটিএফ ব্যবহারের মাধ্যমে পোর্টফোলিও তৈরি করা। এটি এমন বিনিয়োগকারীদের জন্য একটি খুব সাধারণ ধারণা যারা খুব বেশি পরিশ্রম না করেই শালীন রিটার্ন অর্জনের জন্য তাদের বিনিয়োগ DIY করতে চান।

এমনকি আপনি রোবো উপদেষ্টার মতো অনলাইন প্ল্যাটফর্ম ব্যবহার করে ফি বাঁচাতে পারেন। তাই এটা অনেকটা বলার মতো "রোবো উপদেষ্টাকে ধন্যবাদ না কারণ আপনি নিজেই এটি করতে পারেন।"

তাই গত সপ্তাহে আপনি আমার বক্তৃতা মিস করলে লেখা-আপ এবং স্লাইডগুলি এখানে রয়েছে!

TL;DR

আমি নীচের সম্পূর্ণ বিবরণে যান।

তবে প্রথমে... আসুন পোর্টফোলিওর অর্থ সংজ্ঞায়িত করি (সম্পূর্ণ নতুনদের জন্য)।

এটি আপনার জমা করা স্টক এবং/অথবা বন্ডের সংমিশ্রণ।

চিকেন রাইসের একটি সুস্বাদু প্লেট তৈরি করতে চিকেন এবং ভাত উভয় উপাদানই লাগে ঠিক তেমনই… একটি লাভজনক পোর্টফোলিও তৈরি করতে আপনার স্টক এবং বন্ড উভয়েরই প্রয়োজন।

এটা খুব সহজ।

এখন, বিষয়বস্তুর মাংসে ঝাঁপ দেওয়া যাক:

এমনকি আপনি বিনিয়োগ শুরু করার আগে, আপনি নিজেকে একটি সহজ প্রশ্ন জিজ্ঞাসা করতে চাইতে পারেন:

"স্টক মার্কেট নিচে নেমে গেলে আপনি কতটা হারাতে পারেন?"

এই সংখ্যাটি যত বেশি, আপনার ঝুঁকি সহনশীলতা তত বেশি।

এবং এই সংখ্যা যত কম, আপনার ঝুঁকি সহনশীলতা তত কম।

প্রশ্নটি অত্যন্ত গুরুত্বপূর্ণ কারণ বেশিরভাগ বিনিয়োগকারীরা সাধারণত তাদের আঙ্গুল পোড়ায় কারণ তারা তাদের ঊর্ধ্বগতি (সম্ভাব্য লাভ) অত্যধিক মূল্যায়ন করে এবং তাদের ডাউনসাইড (ঝুঁকি)কে অবমূল্যায়ন করে।

আপনি যদি লাভজনক হতে চান, তাহলে আপনাকে খুব সাবধানে আপনার ঝুঁকি পরিচালনা করতে হবে - নিরাপদে বিনিয়োগ করুন এবং তারপরে লাভ হবে।

একবার আপনি আপনার ঝুঁকি সহনশীলতার বিষয়ে স্পষ্টতা পেয়ে গেলে, আপনি আপনার স্টক-বন্ডের % বরাদ্দ নির্ধারণ করা শুরু করতে পারেন।

আপনি যদি অনেক ঝুঁকি সহ্য করতে না পারেন, তাহলে আমি পরামর্শ দেব যে আপনি আপনার পোর্টফোলিওর আরও বেশি বন্ডে বরাদ্দ করুন।

এছাড়াও, বিবেচনা করুন যে স্টক মার্কেট বেশিরভাগ সময় বন্ড মার্কেটের বিপরীতভাবে কাজ করে (যেমন যখন স্টক মার্কেট ট্যাঙ্ক, সাধারণত বন্ড মার্কেটগুলি ভাল করবে)

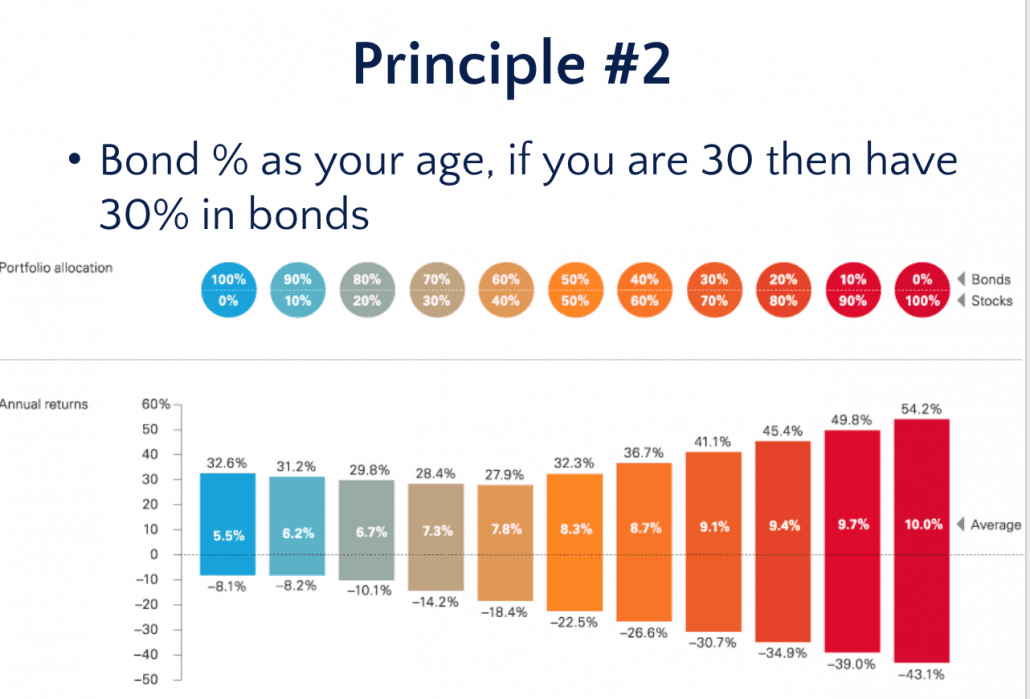

বেশিরভাগ ঐতিহ্যবাহী বিনিয়োগ বিশেষজ্ঞরা সুপারিশ করবেন যে আপনি বড় হওয়ার সাথে সাথে আপনার পোর্টফোলিও বন্ডে বরাদ্দ করুন। তার মানে এই বছর যদি আপনার বয়স 30 হয় এবং আপনার বন্ডে আপনার পোর্টফোলিওর 30% থাকে, তাহলে আপনি 35 বছর পর আপনি সেই শতাংশকে 35% এ উন্নীত করতে চাইতে পারেন।

অবশ্যই, এটি একটি সুপারিশ - একটি কঠিন এবং দ্রুত নিয়ম নয়৷

৷তবে সবসময় পরিষ্কার থাকুন আপনি কতটা হারাতে পারেন।

যেমনঃ

আপনি যদি শুধুমাত্র 30% ক্ষতি করতে পারেন তবে আপনার 70% স্টক এবং 30% বন্ডে রাখা উচিত। আপনি যদি মাত্র 10% ক্ষতি করতে পারেন তবে আপনার 20% স্টক এবং 80% বন্ড থাকা উচিত।

এখন আপনি সম্ভবত এই বাক্যাংশটি শুনেছেন:

যা পরিমাপ করা হয়, তা উন্নত হয়৷৷

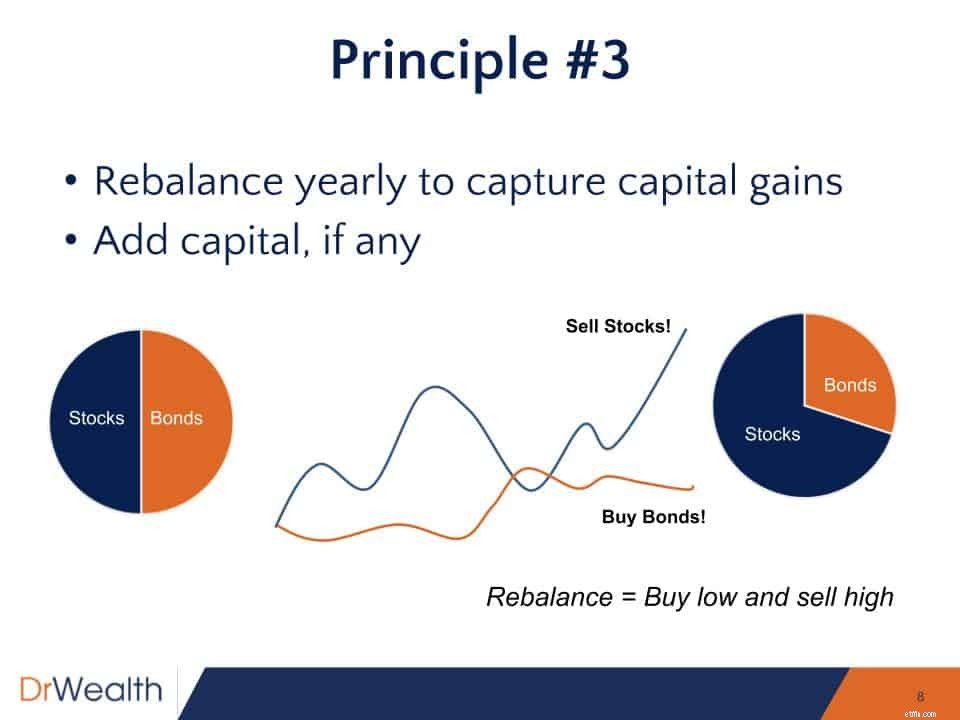

বছরে অন্তত একবার আপনার পোর্টফোলিওর কর্মক্ষমতা পর্যালোচনা করা উচিত। গুরুত্বপূর্ণ পদক্ষেপটি হল পুনঃভারসাম্য করা আপনার পোর্টফোলিও।

রিব্যালেন্সিং আপনাকে প্রতি বছর আপনার মূলধন লাভ উপলব্ধি করতে সাহায্য করে।

আপনি একবার পোর্টফোলিও তৈরি করার এবং এটিকে চলতে দেওয়ার আশা করতে পারেন না - এটি কোনও রোবো-অ্যাডভাইজার বা কিছু অ্যালগরিদমিক বিনিয়োগকারী মেশিন নয়৷

চিন্তা করবেন না। পুনরায় ভারসাম্য করা cheem নয় মোটেও

Lemme আপনার সাথে একটি উদাহরণ চালান:

ধরা যাক আপনি স্টক এবং বন্ড উভয়ের জন্য 50-50 বরাদ্দ সহ একটি পোর্টফোলিও তৈরি করেছেন৷

বছরের শেষে যদি আপনার স্টক এবং বন্ডে 60-40টি বরাদ্দ থাকে (যেমন, আপনার স্টকগুলি আপনার বন্ডকে ছাড়িয়ে গেছে এবং 10% লাভ করেছে)।

মনে রাখা যে স্টক মার্কেট সাধারণত বন্ড মার্কেটের বিপরীতভাবে কাজ করে, আপনি 10% বৃদ্ধির স্টককে উচ্চ মূল্যে বিক্রি করে এবং নিম্নে অতিরিক্ত 10% বন্ড কেনার মাধ্যমে আপনার পোর্টফোলিওকে ভারসাম্য বজায় রাখুন।

আপনি কি দেখতে পাচ্ছেন কিভাবে এটি আপনাকে কম কিনতে, বেশি বিক্রি করতে সাহায্য করছে?

অবশ্যই, আমি একটি 50-50 স্টক-বন্ড পোর্টফোলিও বরাদ্দ ব্যবহার করেছি – আপনি এই পুনঃব্যালেন্সিং কৌশলটি আপনার নিজের ব্যক্তিগত পোর্টফোলিও অনুপাতের জন্য প্রয়োগ করতে পারেন।

একটি জিনিস মনে রাখবেন:

আপনাকে অবশ্যই বছরে একবার ভারসাম্য বজায় রাখতে হবে

এটি আপনাকে আপনার লাভ উপলব্ধি করতে এবং আপনার লক্ষ্য স্টক-বন্ড বরাদ্দ বজায় রাখতে সহায়তা করে!

ঠিক যেভাবে কোম্পানিগুলোর AGM হয়, বা প্রতিষ্ঠানের বার্ষিক আর্থিক নিরীক্ষা হয়...

আপনার জন্য বার্ষিক আপনার পোর্টফোলিও পর্যালোচনা করা প্রয়োজন যাতে আপনি জানেন যে আপনি ঠিক কতটা লাভ করেছেন।

ঠিক আছে. এটি একটি লাভজনক পোর্টফোলিও পরিচালনার 3টি নীতি।

এখন, আমি নিশ্চিত একজন নতুন বিনিয়োগকারী হিসাবে, আপনি নির্দিষ্ট স্টক বা বন্ড বাছাই করতে স্বাচ্ছন্দ্যবোধ করতে পারেন না।

এই কারণেই আমি সাধারণত নতুন বিনিয়োগকারীদের ETF-এর সাথে যাওয়ার পরামর্শ দিই।

যাইহোক, সমস্ত ETF নিরাপদ নয় - ভুল সূচক কিনুন এবং আপনি দেখতে পারেন আপনার টাকা আগুনে ফেটে গেছে।

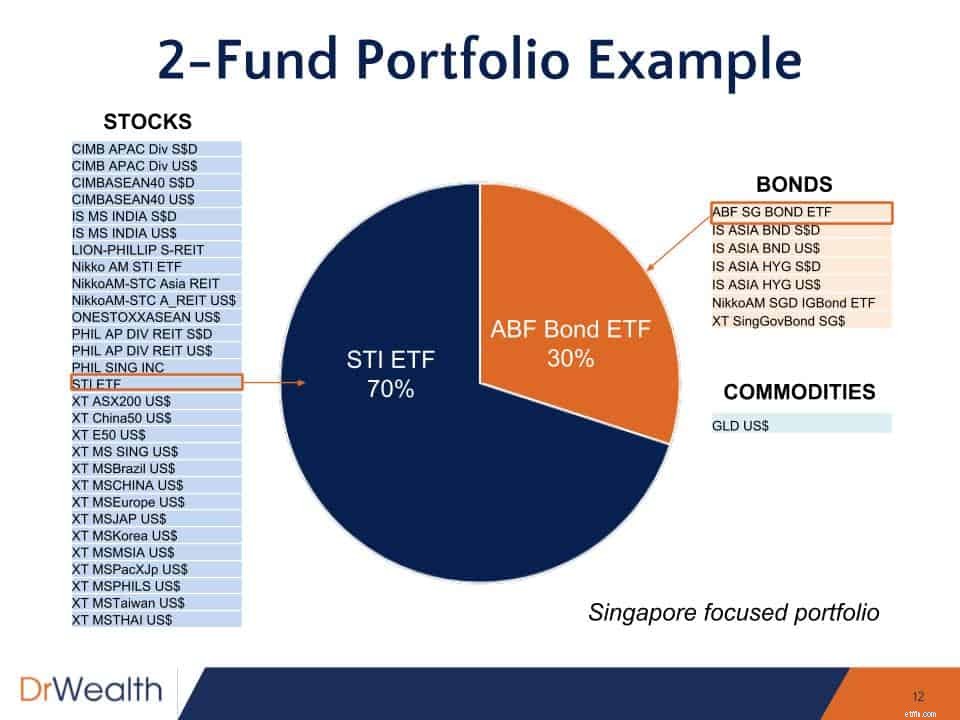

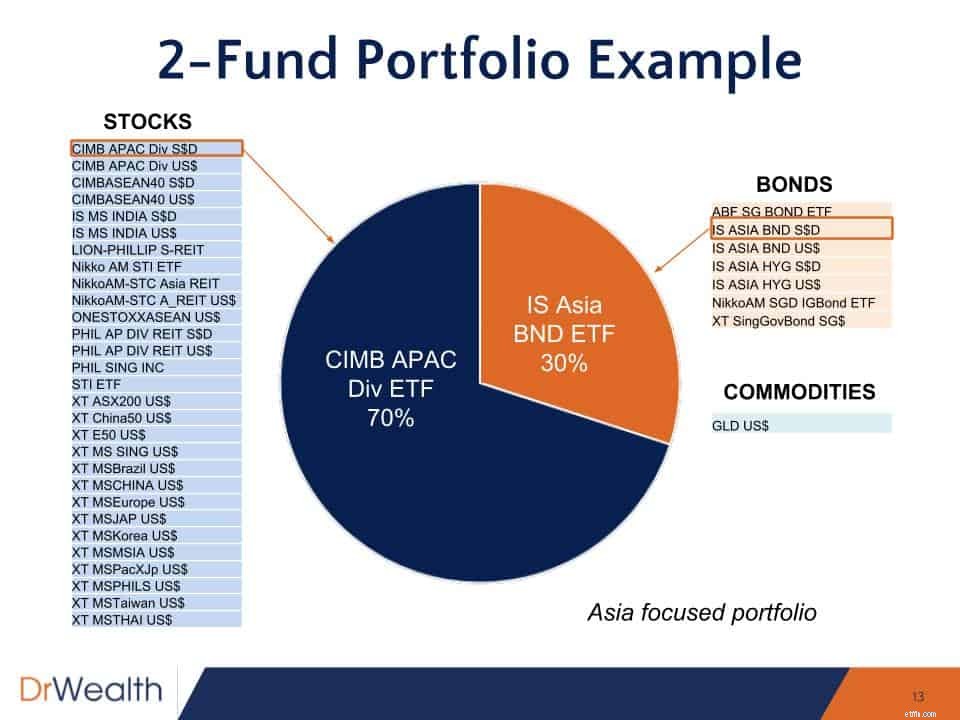

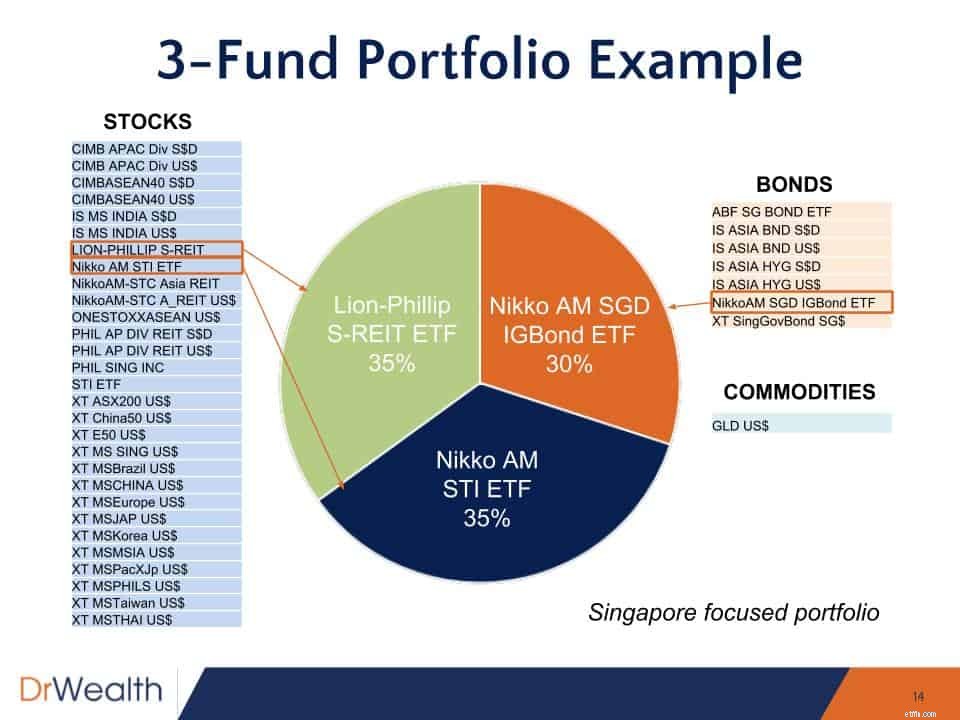

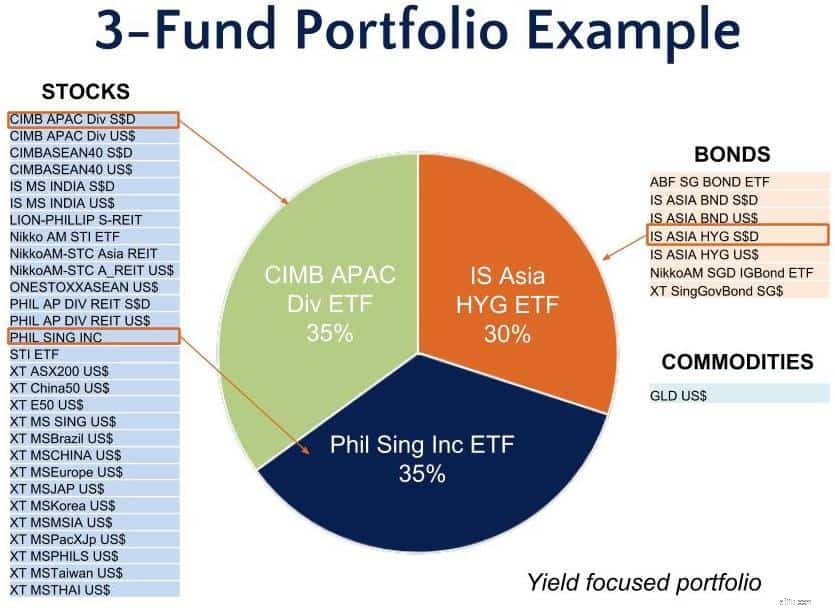

SGX-এ তালিকাভুক্ত ইটিএফ ব্যবহার করে আপনি কীভাবে নিজের পোর্টফোলিও তৈরি করতে পারেন তার কিছু উদাহরণও আমি দিয়েছি। উদাহরণগুলি 70% স্টক এবং 30% বন্ড পোর্টফোলিওর উপর ভিত্তি করে তৈরি করা হয়েছে।

আপনি ভূগোল বা ফলন দ্বারা পোর্টফোলিও ফোকাস কাত করতে পারেন!

এটি একটি ক্লাসিক সিঙ্গাপুর পোর্টফোলিও যাতে STI ETF এবং ABF বন্ড ETF জড়িত৷ STI শীর্ষস্থানীয় 30টি সিঙ্গাপুরের তালিকাভুক্ত ব্লু চিপ নিয়ে গঠিত যখন ABF বন্ড ETF প্রধানত সিঙ্গাপুর সরকারের বন্ডগুলিতে বিনিয়োগ করে৷

এই পোর্টফোলিওটি এশিয়ান স্টক এবং বন্ডগুলির একটি বিস্তৃত ভূগোল এক্সপোজার নেয়। এটি কেবল সিঙ্গাপুরে বিনিয়োগের বাইরে।

আপনি চাইলে আরো ETF যোগ করতে পারেন। এই উদাহরণে স্টকের জন্য বরাদ্দকৃত 70% বিবেচনা করে, কেউ দুটি ETF-তে স্টক এক্সপোজারকে বিভক্ত করতে পারে। একটি REIT ETF কিছু লোকের কাছে আকর্ষণীয় হতে পারে বিশেষ করে যদি তারা সম্পত্তি এবং লভ্যাংশ পছন্দ করে।

এই শেষ উদাহরণটি পোর্টফোলিওকে উচ্চ লভ্যাংশ এবং আগ্রহের দিকে ঝুঁকছে। ফিল সিং ইনকর্পোরেটেড ইটিএফ-এর মতো ইটিএফ রয়েছে যা REIT-তে খুব বেশি মনোযোগী না হয়ে সিঙ্গাপুরে লভ্যাংশ-প্রদানকারী স্টকগুলিতে বিনিয়োগ করে। এটি বিনিয়োগকারীদের জন্য ভাল হবে যারা আরও বৈচিত্র্য পছন্দ করেন। iShares Asia High Yeld Bond ETF-এর সাথে গিয়ে উচ্চ সুদের জন্য বন্ডের উপাদানটিও উন্নত করা যেতে পারে তবে এটি উচ্চতর ক্রেডিট ঝুঁকি নিয়ে আসবে।

এখানেই শেষ! আমি আশা করি উপরেরটি আপনাকে আপনার বিনিয়োগের যাত্রা শুরু করার জন্য কিছু দুর্বল অন্তর্দৃষ্টি প্রদান করবে।

আপনি যদি উপরে আপনার সাথে শেয়ার করা কৌশলটি পছন্দ করেন এবং ন্যূনতম প্রচেষ্টায় নিরাপদে আরও ভাল রিটার্ন অর্জন করতে চান তবে আমি আপনাকে আমার আসন্ন ওয়েবিনারে আমন্ত্রণ জানাতে চাই যেখানে আমি আরও শেয়ার করব . এটি বিনামূল্যে এবং আমি একটি খুব পদ্ধতিগত বিনিয়োগ পদ্ধতির অনেকগুলি বাস্তব-জীবনের কেস স্টাডি শেয়ার করব যা আপনি লাভজনক স্টক খোঁজার জন্য ব্যবহার করতে পারেন।

কিভাবে মিউচুয়াল ফান্ডের একটি SIP পোর্টফোলিও তৈরি করবেন?

কিভাবে 2019 এবং তার পরেও একটি বিজয়ী মিউচুয়াল ফান্ড পোর্টফোলিও তৈরি করবেন

শিশুদের জন্য স্টক পোর্টফোলিও:কীভাবে আপনার স্টক পোর্টফোলিও তৈরি করবেন?

প্রারম্ভিক অবসরের জন্য আমরা কীভাবে নতুন লভ্যাংশ বিনিয়োগের কৌশলগুলি বিকাশ করব?

কিভাবে একটি দীর্ঘমেয়াদী পোর্টফোলিও তৈরি করবেন?