পুনর্গঠিত ক্যাপিটাল্যান্ড ইনভেস্টমেন্ট ম্যানেজমেন্ট (CLIM) আনুষ্ঠানিকভাবে সোমবার 20 সেপ্টেম্বর 2021 তারিখে S$2.95-এ স্টক কোড, 9CI-এর অধীনে তালিকাভুক্ত করা হয়েছিল। এর শেয়ারের দাম ১৯% বেড়েছে।

ক্যাপিটাল্যান্ড বছরের পর বছর ধরে ব্যাপকভাবে বৃদ্ধি পেয়েছে, এতে অবাক হওয়ার কিছু নেই যে বিনিয়োগকারীরা এটি পছন্দ করেন। কিন্তু নতুন CLIM বিশ্বের অন্যতম বড় রিয়েল এস্টেট বিনিয়োগ ব্যবস্থাপক হয়ে ওঠার লক্ষ্যের দিকে এগিয়ে চলেছে, ভবিষ্যতে প্রতিযোগিতা এবং সম্ভবত আরও পুনর্গঠন হবে।

বিনিয়োগকারী হিসাবে আমরা যে সম্ভাব্য রিটার্ন পেতে পারি, আমি ক্যাপিটাল্যান্ডের ইতিহাস এবং তাদের ভবিষ্যত সম্ভাবনা এবং বৃদ্ধির বিষয়ে কিছু উপসংহার টানার পূর্ববর্তী কৌশলগুলি খতিয়ে দেখি।

ক্যাপিটাল্যান্ড তৈরি করা হয়েছিল 20 বছর আগে একাধিক একীভূতকরণ এবং অধিগ্রহণের মাধ্যমে। এটি এর পরবর্তী অনেক কৌশলের পূর্বসূচনা করবে, তাই আমি মনে করি গল্পটি প্রাক-ক্যাপিটাল্যান্ড দিন থেকে শুরু করা ভালো হবে।

খুব কম লোকই জানেন যে ডিবিএস জমির অস্তিত্ব ছিল এবং এটি একটি পৃথক তালিকাভুক্ত সত্তা ছিল। ডিবিএস গ্রুপের একটি সম্পত্তি বিনিয়োগের হাত ছিল কিন্তু 2000 সালে, সিঙ্গাপুরের মুদ্রা কর্তৃপক্ষ (এমএএস) একটি নতুন নীতি নির্ধারণ করে যে ব্যাঙ্কগুলি আর রিয়েল এস্টেট বিনিয়োগ সহ অ-আর্থিক কার্যকলাপে জড়িত হতে পারবে না। এমনকি সিঙ্গাপুর পেট্রোলিয়াম কর্পোরেশন (এসপিসি, হ্যাঁ, পেট্রোলিয়াম কোম্পানি যা এখন পেট্রো চীনের অংশ) এ ডিবিএসের একটি অংশীদারিত্ব ছিল। এই ক্রিয়াকলাপের অধীনে থাকা সম্পদগুলিকে তিন বছরের মধ্যে বিয়োগ করতে হবে৷

কারণটি ছিল একটি সঙ্কটের সময় একটি সংক্রামক প্রভাব কমিয়ে আর্থিক ব্যবস্থাকে শক্তিশালী করা - ব্যাঙ্কগুলিকে ব্যাঙ্কিংয়ে ফোকাস করা উচিত এবং এমন অনেকগুলি অন্যান্য ক্রিয়াকলাপ না করা উচিত যা তাদের সাথে লিঙ্ক করার সমস্যাগুলির সম্ভাবনা বাড়িয়ে দেয়। এটি সম্ভবত 1997 সালের বেদনাদায়ক এশিয়ান আর্থিক সংকটের ফলো-আপ প্রতিক্রিয়া যেখানে থাইল্যান্ড ছিল সমস্যার কেন্দ্রবিন্দু। রিয়েল এস্টেট বাজারে শিথিল ঋণ এবং অতিরিক্ত লিভারেজ ছিল যা দক্ষিণ-পূর্ব এশিয়া জুড়ে ব্যাঙ্কিং এবং মুদ্রা সংকটের দিকে নিয়ে যায়।

প্রায় 20 বছর আগে, Pidemco সিঙ্গাপুরের আরেকটি বড় নাম সম্পত্তি প্লেয়ার ছিল কিন্তু আমি বাজি ধরে বলতে পারি যে শুধুমাত্র পুরানো টাইমাররা এটি মনে রাখতে পারে। এটি সিঙ্গাপুর টেকনোলজিস (ওরফে ST, ST ইঞ্জিনিয়ারিং-এর প্রাক্তন সংস্করণ) এর একটি সহায়ক ছিল – আপনি ভাবছেন কেন একটি ইঞ্জিনিয়ারিং কোম্পানির একটি সম্পত্তি বাহু আছে।

80-এর দশকে এসটি-র জন্য বৈচিত্র্যকরণ শুরু হয়েছিল যখন প্রতিরক্ষা মন্ত্রক সিঙ্গাপুর প্রতিরক্ষা শিল্প চার্টার তৈরি করেছিল যেখানে বলা হয়েছিল যে প্রতিরক্ষা সংস্থাগুলিকে অর্থনৈতিকভাবে লাভজনক হওয়ার জন্য অ-প্রতিরক্ষা ব্যবসা থেকে রাজস্ব তৈরি করতে বৈচিত্র্য আনতে হবে।

1995 সাল নাগাদ, এসটি-এর রাজস্বের মাত্র 27% ছিল প্রতিরক্ষা সংক্রান্ত। 1996 সালে, টেমাসেক পিডেমকোকে তালিকাভুক্ত করার উদ্দেশ্যে পিডেমকোকে এসটি-তে স্থানান্তর করে। ততদিনে, ST এর অনেক হোল্ডিং তালিকাভুক্ত করার অভিজ্ঞতা ছিল যার মধ্যে ST Aero, ST Shipbuilding, ST Capital, ST ইলেকট্রনিক অ্যান্ড ইঞ্জিনিয়ারিং, ST Auto এবং ST Computer Systems &Services অন্তর্ভুক্ত ছিল।

Pidemco-এর তালিকা প্রত্যাশিতভাবে ঘটেনি কারণ নতুন MAS নির্দেশের (আগের বিভাগে আলোচনা করা হয়েছে) কারণে ডিবিএস ল্যান্ড একটি আকর্ষণীয় একীভূতকরণ হিসাবে উপলব্ধ হয়েছে। ডিবিএস ল্যান্ড ইতিমধ্যেই একটি তালিকাভুক্ত সংস্থা ছিল এবং একীভূত হলে পিডেমকো স্বয়ংক্রিয়ভাবে বড় লিস্টকোর অংশ হয়ে উঠবে৷

কেউ কেউ বলবেন যে পিডেমকো এবং ডিবিএস ল্যান্ডের মধ্যে একীভূত হওয়া কঠিন কাজ নয় কারণ টেমাসেকের এসটি এবং ডিবিএস উভয় ক্ষেত্রেই নিয়ন্ত্রণ ছিল। হয়তো এটা সত্য কিন্তু ডিবিএস ল্যান্ড যখন বিক্রির জন্য রাখা হয়েছিল তখন সেখানে বিদেশী দরদাতা ছিলেন, এবং এখানে ইভেন্টের একটি পুনঃগণনা দেওয়া হল:

18 অক্টোবর 2000 তারিখে, একীকরণ আনুষ্ঠানিকভাবে অনুমোদিত হয় এবং ক্যাপিটাল্যান্ডের জন্ম হয়। এটির একটি তারকা-খচিত পরিচালনা পর্ষদ ছিল যারা সরকারী এবং বেসরকারী খাতের মধ্যে বিচরণ করেছিল:

ক্যাপিটাল্যান্ড ছিল উদ্যোক্তার পণ্য নয় বরং একটি শীর্ষ-নিম্ন উদ্যোগ এবং আধা-বেসামরিক কর্মচারীদের দ্বারা পরিচালিত একটি কোম্পানি। হো চিং, ক্যাপিটামল ট্রাস্ট আইপিও চলাকালীন একই বক্তৃতায় স্বীকার করেছেন যে। তিনি বলেছিলেন যে দিকনির্দেশ হল একটি পেশাদারভাবে পরিচালিত রিয়েল এস্টেট কোম্পানি তৈরি করা যা বিশ্বব্যাপী প্রতিযোগিতা করতে পারে৷

একীভূত হওয়ার মাত্র এক বছর পরে, ক্যাপিটাল্যান্ডের সিংমল প্রপার্টি ট্রাস্টকে তালিকাভুক্ত করার পরিকল্পনা ছিল কিন্তু ডটকম বুদ্বুদ ফেটে যাওয়ার পর স্টক মার্কেট মন্দার মধ্যে থাকায় তা পিছিয়ে দেওয়া হয়েছিল৷

অবশেষে 17 জুলাই 2002-এ, ক্যাপিটাল্যান্ড ইতিহাস তৈরি করে যখন এটি SGX-এ প্রথম-রিয়েল এস্টেট ইনভেস্টমেন্ট ট্রাস্ট (REIT) তালিকাভুক্ত করে। এটিকে ক্যাপিটামল ট্রাস্ট (সিএমটি) বলা হত এবং প্রারম্ভিক সম্পত্তি পোর্টফোলিওতে শুধুমাত্র 3টি মল ছিল:

CapitaLand CMT-এ 40% শেয়ার ধরে রেখেছে যা মালিকের জন্য একটি বিস্ময়কর জিনিস এবং আমি পরবর্তী বিভাগে এটি ব্যাখ্যা করব।

CMT-এর প্রাথমিক অনুমিত ফলন ছিল 7% এবং পাঁচ গুণ বেশি সাবস্ক্রাইব করা হয়েছিল। এটি সম্পত্তি-লোভী বিনিয়োগকারীদের মধ্যে একটি জনপ্রিয় উপকরণ হিসাবে প্রমাণিত হয়েছে যাদের একটি সম্পূর্ণ সম্পত্তি ইউনিটে ডুবে যাওয়ার জন্য একটি বড় পুঁজি নাও থাকতে পারে। উপরন্তু, REIT বিনিয়োগকারীদের ভাড়াটে এবং সম্পত্তি পরিচালনা করতে হবে না।

REIT গুলো তরল এবং বিনিয়োগকারীরা সহজেই ক্রয়-বিক্রয় করতে পারে যা ভৌত সম্পত্তি লেনদেনের মত নয়। REIT বিনিয়োগকারীদের কেবল ইউনিটগুলি ধরে রাখতে হবে এবং নিয়মিতভাবে লভ্যাংশ সংগ্রহ করতে হবে (এবং যোগ্যতা অর্জনকারী REIT-দের তাদের ভাড়ার আয়ের উপর কর দিতে হবে না)। একটি বিনিয়োগ হিসাবে REITs পছন্দ করার অনেক কারণ আছে।

2021 এর দিকে দ্রুত এগিয়ে, সিঙ্গাপুরে জাপানের পরে এশিয়ার বৃহত্তম REIT বাজার রয়েছে। SGX-এ তালিকাভুক্ত 42টি REITs এবং সম্পত্তি ট্রাস্ট রয়েছে এবং তালিকা বাড়ছে। সিঙ্গাপুরে REIT মার্কেট সত্যিই প্রস্ফুটিত হয়েছে এবং ক্যাপিটাল্যান্ড ছিল অগ্রগামী৷

রিয়েল এস্টেট একটি মূলধন নিবিড় বিনিয়োগ। ক্যাপিটাল্যান্ডের মতো কোম্পানিগুলির সম্পত্তিতে প্রচুর পরিমাণে মূলধন 'লক' রয়েছে যা অন্যান্য প্রকল্পের জন্য ব্যবহার করা যেতে পারে।

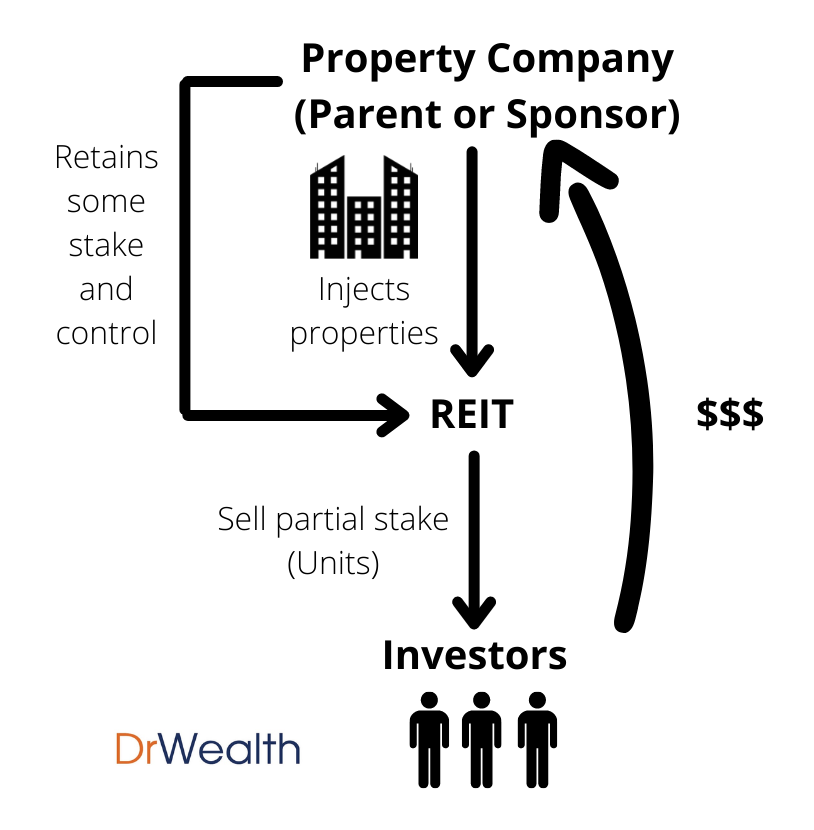

REITs হল সম্পত্তি কোম্পানিগুলির জন্য সম্পদের কিছু অংশ অন্য বিনিয়োগকারীদের কাছে বিক্রি করার জন্য, কিছু মূলধন মুক্ত করতে এবং এটিকে অন্যান্য সুযোগে পুনর্ব্যবহার করার জন্য একটি দুর্দান্ত উপকরণ - যেমন নতুন জমি কেনা বা উন্নয়ন প্রকল্পের তহবিল। এই REIT-এর অধিকাংশ পিতামাতা (বা স্পনসর) এখনও REIT-এর পোর্টফোলিওর দিকনির্দেশ ও ক্রিয়াকলাপ নিয়ন্ত্রণ করে তা নিশ্চিত করার জন্য একটি বড় অংশীদারিত্ব বজায় রেখেছেন৷

ক্যাপিটামল ট্রাস্ট স্পিন-অফ (2002) =~S$351M উত্থাপিত

আরও বিস্তারিত জানার জন্য ক্যাপিটামল ট্রাস্টের আইপিও প্রসপেক্টাস (2002) দেখুন।

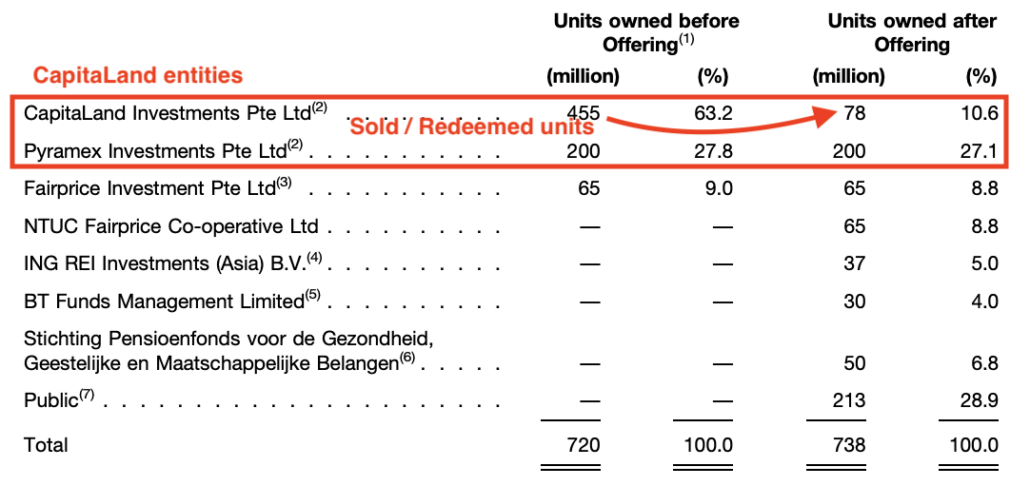

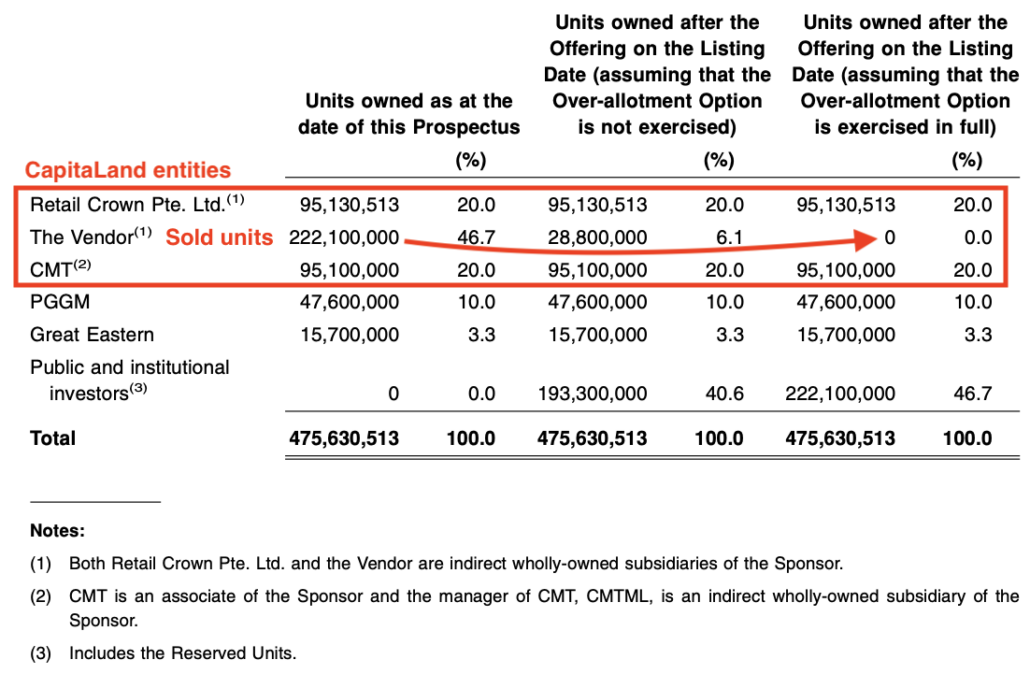

ক্যাপিটাল্যান্ডের আইপিওর আগে CapitaMall ট্রাস্টের 91% মালিকানা ছিল। তালিকার মাধ্যমে শেয়ারটি 37.7% এ বিক্রি হয়েছে। এটি ছিল খালাসের পাশাপাশি ভিত্তিপ্রস্তর বিনিয়োগকারীদের কাছে ইউনিট বিক্রির সংমিশ্রণ।

213M নতুন ইউনিট S$0.96 এ জারি করা হয়েছে, যার মূল্য S$204M। যার মধ্যে, 195 মিলিয়ন ইউনিট ক্যাপিটাল্যান্ড (ইউনিটকে নগদে রূপান্তর) দ্বারা খালাস করেছে, যার মূল্য S$187M। অন্য 182M ইউনিট অন্যান্য বিনিয়োগকারীদের কাছে বিক্রি করা হয়েছে। প্রতি ইউনিট S$0.90 এ ভলিউম ডিসকাউন্ট ধরে নিলে, CapitaLand আরও S$163.8M পাবে।

সব মিলিয়ে, ক্যাপিটাল্যান্ড এই ক্যাপিটামল ট্রাস্ট স্পিন অফে আনুমানিক S$350.8m সংগ্রহ করেছে।

একই সময়ে, ক্যাপিটামল ট্রাস্ট ক্যাপিটাল্যান্ডের সম্পূর্ণ মালিকানাধীন সহায়ক সংস্থা দ্বারা পরিচালিত হয়। আমি যখন বলেছিলাম যে স্পন্সররা নিয়ন্ত্রণ না হারিয়ে তাদের সম্পত্তির উপর নগদ অর্থ পেতে পারে তখন আমি এটাই বোঝাতে চেয়েছিলাম৷

CapitaMall Trust ছিল CapitaLand থেকে আসা অনেক REIT-এর মধ্যে প্রথম। পরবর্তী বছরগুলিতে আরও ক্যাপিটাল্যান্ড সম্পর্কিত REIT তালিকাভুক্ত করা হয়েছিল৷

৷ক্যাপিটা কমার্শিয়াল ট্রাস্ট স্পিন-অফ (2004)

CapitaCommercial Trust (CCT) হয়ে উঠেছে দ্বিতীয় REIT যা CapitaLand দ্বারা চালু করা হয়েছে। CCT-এর IPO 2004 সালে সমাপ্ত হয়েছিল কিন্তু এটি CMT-এর IPO-এর বিপরীত ছিল। ক্যাপিটাল্যান্ডের সিসিটিতে প্রায় 40% অংশীদারিত্ব ছিল এবং আরও ইউনিট বিক্রি করার অর্থ আরও কমানো।

ক্যাপিটাল্যান্ড একটি ডিভিডেন্ড-ইন-স্পেসি করতে বেছে নিয়েছে যেখানে ক্যাপিটাল্যান্ডের শেয়ারহোল্ডারদের সিসিটি ইউনিট দেওয়া হয়েছিল, এবং কোনও নগদ তোলা হয়নি।

Ascott Residence Trust এবং CapitaRetail China Trust Spin-offs (2006) =~S$477M উত্থাপিত

2006 সালে, Ascott Residence Trust (ART) এবং CapitaRetail China Trust (CRCT) তালিকাভুক্ত হয়।

ART-এর তালিকায় আনুমানিক পরিমাণ S$225.7m বেড়েছে। ক্যাপিটাল্যান্ড এআরটি-তে 47% শেয়ার ধরে রেখেছে।

CRCT-এর জন্য, ক্যাপিটাল্যান্ডের জন্য (এর সহযোগী সংস্থাগুলির মাধ্যমে) স্থূল আয় প্রায় S$251m বলে অনুমান করা হয়েছিল। বেশির ভাগ তহবিল সংস্থানগুলি থেকে এসেছে – 164.3 মিলিয়ন ইউনিট প্রাতিষ্ঠানিক বিনিয়োগকারীদের জন্য অফার করা হয়েছিল আরও 29 মিলিয়ন জনসাধারণের জন্য। CapitaLand CRCT-এ 20% শেয়ার ধরে রেখেছে।

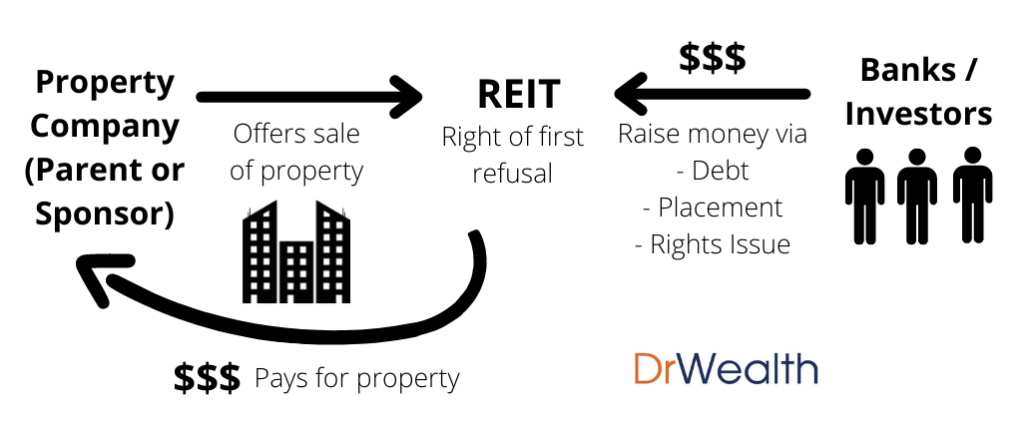

লিস্টিংই একমাত্র উপায় নয় যেটি ক্যাপিটাল্যান্ডের মতো স্পনসররা অর্থ ক্যাশ আউট করতে পারে৷ তারা ক্রমাগত REIT-এর কাছে সম্পত্তি বিক্রি করতে পারে।

উদাহরণ স্বরূপ, CMT-এ ক্যাপিটাল্যান্ডের সংশ্লিষ্ট সম্পদের পরবর্তী বিক্রয়ের একটি তালিকা এখানে রয়েছে:

এটি একটি জয়-জয় পরিস্থিতির মতো দেখায় যেখানে REITs স্পনসরের কাছ থেকে সম্পত্তির একটি স্থির পাইপলাইন পায় এবং স্পন্সর অন্যান্য প্রকল্পে পুনঃবিনিয়োগ করার জন্য নগদ মুক্ত করতে সক্ষম হয়, যার ফলে স্পনসর এবং REIT উভয়ের জন্য সম্পদ বৃদ্ধি পায়।

এটি একটি পুণ্যময় চক্র হয়ে ওঠে যেখানে স্পনসররা প্রকল্প তৈরি করে, সম্পত্তি তহবিল শুরু করে, বা বিনিয়োগের সম্পত্তি অর্জন করে তারপর REIT-এর কাছে বিক্রি করে এবং পুনঃব্যবহার করে।

যদিও আমি শুধুমাত্র CMT-এর জন্য কেস দেখিয়েছি, তবে CapitaLand-এর অধীনে বাকি REIT-এর ক্ষেত্রেও এটি প্রযোজ্য।

পুনঃব্যবহারযোগ্য পুঁজির পাশাপাশি, REIT ব্যবস্থাপনাও একটি লাভজনক ব্যবসা। এখানে 3টি ফি উপাদান রয়েছে এবং ক্যাপিটাল্যান্ডের মতো স্পনসরগুলি 1 এবং 2-এ তার সহযোগী সংস্থাগুলির মাধ্যমে ফি গ্রহণ করবে:

আপনাকে কিছু নম্বর দেওয়ার জন্য, CMT-এর জন্য প্রথম পুরো বছরের (2003) ফি ছিল মোট S$11.5m:

নগদ প্রবাহের আরেকটি উৎস হল REITs থেকে প্রাপ্ত লভ্যাংশ থেকে। মনে রাখবেন, CapitaLand এখনও REIT-এ অংশীদারিত্ব ধারণ করে এবং মূল কোম্পানিটি অন্যান্য ইউনিটহোল্ডারের মতোই লভ্যাংশ পাওয়ার অধিকারী৷

তাই, REITs হল CapitaLand-এর জন্য তাদের সম্পত্তি থেকে পুঁজি পুনঃব্যবহার করতে, সম্পদের উপর নিয়ন্ত্রণ অব্যাহত রাখতে এবং একই সাথে লভ্যাংশ পাওয়ার জন্য একটি চমৎকার উপকরণ। তারা তাদের ব্যবস্থাপনা পরিষেবাগুলির জন্য ফিও তৈরি করে।

REIT-তে না যাওয়ার সামান্য কারণ ছিল। (আরইআইটি-তে আপনার বিনিয়োগ না করারও সামান্য কারণ আছে। আমাদের বিনামূল্যের গাইড আপনাকে শুরু করতে সাহায্য করবে। এখানে ডাউনলোড করুন )

CapitaLand এর পোর্টফোলিওতে আবাসিক, বাণিজ্যিক এবং খুচরা রিয়েল এস্টেট রয়েছে কিন্তু শিল্প নয়। 2019 সালে অ্যাসেন্ডাস-সিংব্রিজের সাথে একীভূত হওয়া ক্যাপিটাল্যান্ডের বিনিয়োগের বৈচিত্র্যকে প্রসারিত করেছে।

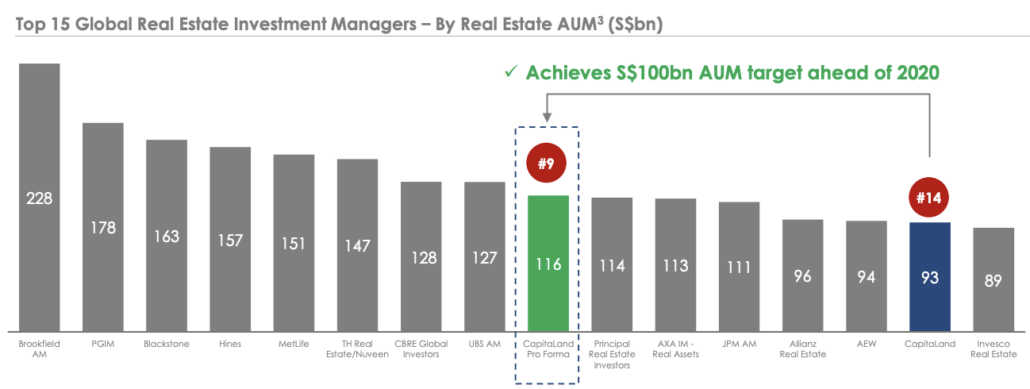

একীভূত হওয়ার আগে, ক্যাপিটাল্যান্ড অ্যাসেটস আন্ডার ম্যানেজমেন্ট (AUM) দ্বারা বিশ্বের #14 রিয়েল এস্টেট ইনভেস্টমেন্ট ম্যানেজার হিসেবে স্থান পেয়েছে। একীভূতকরণ ক্যাপিটাল্যান্ডকে শীর্ষ 10-এ নিয়ে গেছে!

ক্যাপিটাল্যান্ড এবং অ্যাসেনডাস-সিংব্রিজ উভয় ক্ষেত্রেই টেমাসেকের অংশীদারিত্ব বিবেচনা করে এটি কার্যকর করা কঠিন ছিল না। আমি সন্দেহ করি যে এটি সিঙ্গাপুরে একটি বড় রিয়েল এস্টেট কোম্পানি তৈরি করার একটি টপ-ডাউন উদ্যোগও হতে পারে৷

চুক্তিটি $6 বিলিয়ন মূল্যের একটি বড় ছিল। ক্যাপিটাল্যান্ড অর্ধেক নগদ এবং অর্ধেক ক্যাপিটাল্যান্ড শেয়ারে প্রদান করবে। লেনদেনের পরে ক্যাপিটাল্যান্ডে টেমাসেকের মালিকানা বেড়েছে 51%।

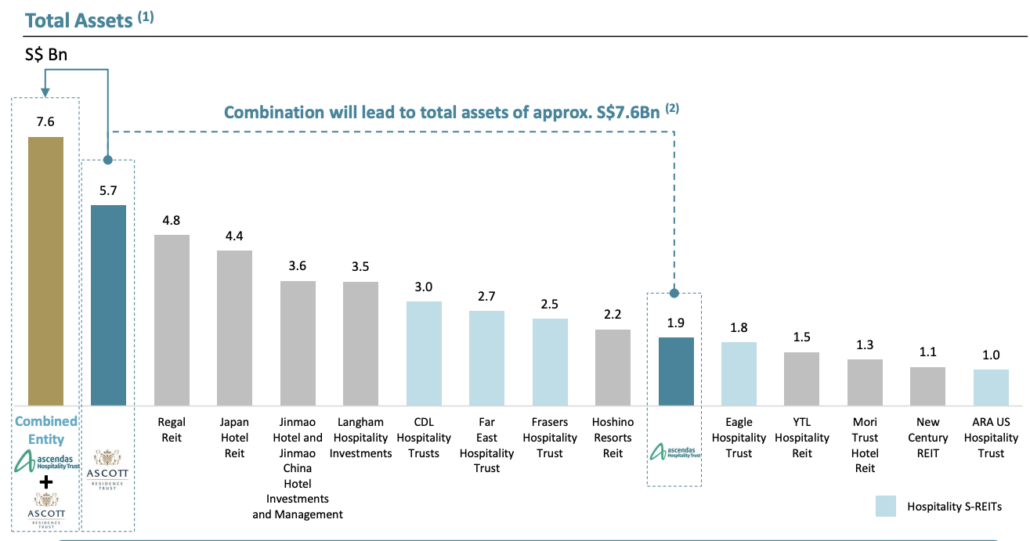

অ্যাসেন্ডাস-সিংব্রিজের সাথে একীভূত হওয়ার পরে, ক্যাপিটাল্যান্ড ART এবং অ্যাসেন্ডাস হসপিটালিটি ট্রাস্টকে একত্রিত করা সুবিধাজনক বলে মনে করেছিল কারণ তাদের ব্যবসা একই রকম ছিল। ART ইতিমধ্যেই এশিয়া প্যাসিফিকের বৃহত্তম আতিথেয়তা REIT ছিল এবং এই সংমিশ্রণটি এটিকে আরও বড় এবং অন্যান্য REIT-এর কাছে ধরা কঠিন করে তুলেছে৷

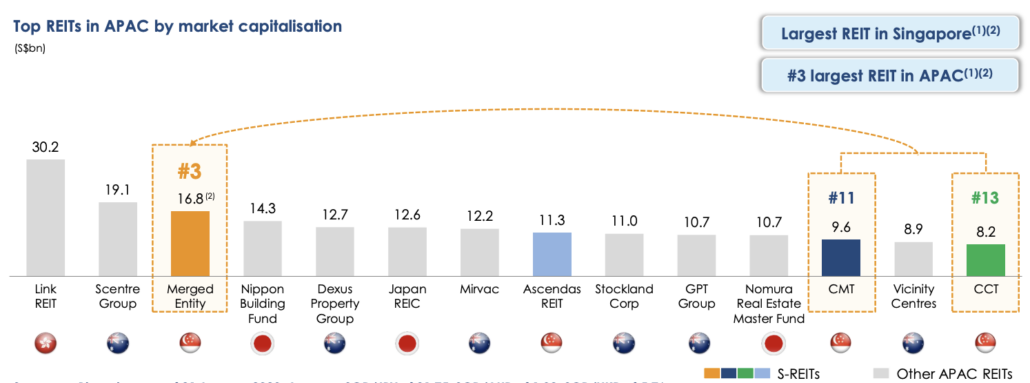

পরবর্তী ক্যাপিটাল্যান্ডের REIT একীভূতকরণ 2020 সালে, CMT এবং CCT-এর মধ্যে। তারা ক্যাপিটাল্যান্ড ইন্টিগ্রেটেড কমার্শিয়াল ট্রাস্ট (CICT) গঠনের জন্য একীভূত হওয়ার প্রস্তাব করেছিল, যা এশিয়া প্যাসিফিকের তৃতীয় বৃহত্তম REIT হয়ে উঠেছে!

দেখে মনে হচ্ছে ক্যাপিটাল্যান্ড তার সাফল্যের উপর ভিত্তি করে গড়ে তুলছে এবং এখন বিশ্বের বৃহত্তম রিয়েল এস্টেট কোম্পানিগুলির মধ্যে দাঁড়ানোর জন্য এটির যথেষ্ট সম্পদ রয়েছে।

ভ্যানিটি ছাড়াও একটি বড় এবং বিখ্যাত সম্পত্তি কোম্পানি হওয়ার সুবিধা রয়েছে:

আমি মনে করি ক্যাপিটাল্যান্ড (বা টেমাসেক) তার লরেলের উপর বিশ্রাম নিচ্ছে না এবং এটি অদূর ভবিষ্যতে আরও একীভূতকরণ এবং অধিগ্রহণের (M&A) দিকে নজর দিতে পারে৷

একটি প্রধান M&A লক্ষ্য হতে পারে ম্যাপলেট্রি বিনিয়োগ।

মূল কারণগুলি হল যে ম্যাপলেট্রিও টেমাসেকের অংশ যা চুক্তিটি সহজতর করে তোলে এবং ম্যাপলেট্রি একটি বিশাল সম্পত্তি কোম্পানি যার নিজস্ব S$66.3 বিলিয়ন AUM। CapitaLand-এর সাথে একীভূত হলে সম্মিলিত সত্ত্বাটিকে বিশ্বের শীর্ষ 5-তে নিয়ে যেতে পারে!

এটি বন্ধ করার জন্য, Mapletree REITs ক্যাপিটাল্যান্ডের REIT-এর সাথে সমন্বয় খুঁজে পেতে পারে। Mapletree Commercial Trust (MCT) CICT এর সাথে একীভূত হতে পারে। Mapletree লজিস্টিক ট্রাস্ট এবং Mapletree ইন্ডাস্ট্রিয়াল ট্রাস্ট Ascendas REIT এর সাথে একীভূত হতে পারে। অবশেষে, ম্যাপলেট্রি নর্থ এশিয়া কমার্শিয়াল ট্রাস্ট ক্যাপিটাল্যান্ড চায়না ট্রাস্টের সাথে একীভূত হতে পারে।

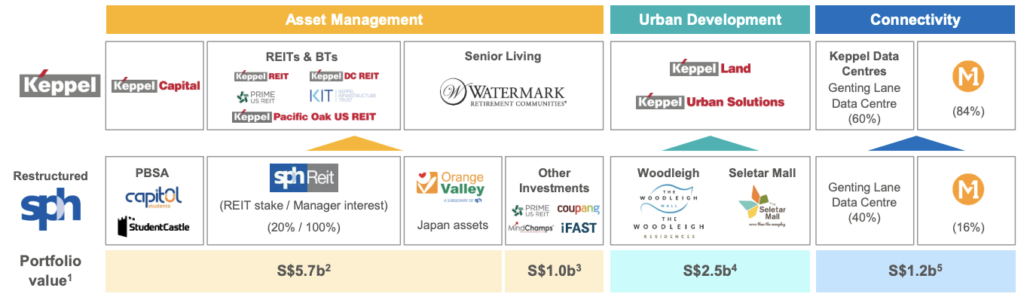

আরেকটি সম্ভাব্য লক্ষ্য হবে কেপেল ল্যান্ড। এটি বর্তমানে কেপেল কর্পোরেশনের সম্পূর্ণ মালিকানাধীন একটি সহযোগী প্রতিষ্ঠান যেখানে টেমাসেকের 20.97% শেয়ার রয়েছে। আবার, তারা যদি চুক্তিটি সম্পন্ন করতে চায় তবে এটি খুব কঠিন হবে না।

S$14.8b সম্পদ সহ, কেপেল ল্যান্ড ম্যাপলেট্রি ইনভেস্টমেন্টের তুলনায় আরও হজমযোগ্য আকার। এটির 5টি REIT রয়েছে, যথা, কেপেল REIT, Keppel DC REIT, Keppel Pacific Oak US REIT এবং Keppel Infrastructure REIT৷ শুধুমাত্র শেষ REIT ক্যাপিটাল্যান্ডের সাথে প্রাসঙ্গিক নাও হতে পারে এবং কেপেলে রাখা যেতে পারে।

কেপেল কর্পোরেশন পোস্ট মিডিয়া-স্পিনঅফ এসপিএইচ অর্জন করার তার অভিপ্রায় জানিয়েছে এবং এটি কেপেলের সম্পত্তি পোর্টফোলিওকে আরও শক্তিশালী করে তুলবে এবং একবার সম্পূর্ণ হয়ে গেলে ক্যাপিটাল্যান্ডের জন্য আরও আকর্ষণীয় লক্ষ্য।

এটি একটি 20 বছরের মেয়াদে CapitaLand-এর জন্য একটি আশ্চর্যজনক যাত্রা - একটি নতুন সম্পত্তি কোম্পানি থেকে বিশ্বের শীর্ষ 10 রিয়েল এস্টেট পরিচালকদের মধ্যে থাকা। আমি বিশ্বাস করি ক্যাপিটাল্যান্ড M&A-এর মাধ্যমে বৃদ্ধির পরবর্তী পর্যায়ে রয়েছে।

আজকের ব্যবসায়িক গুঞ্জন শব্দটি হল 'সম্পদ-আলো'। আপনি শুনেছেন কিভাবে Airbnb বিশ্বের বৃহত্তম হোটেল কিন্তু এটি কোনো হোটেলের মালিক নয়, বা Uber বিশ্বের বৃহত্তম পরিবহন কোম্পানি কিন্তু এটির কোনো বহরের মালিকানা নেই।

একটি 'অ্যাসেট-লাইট' ব্যবসার অন্যতম প্রধান সুবিধা হল যে এটি দ্রুত স্কেল করতে পারে কারণ এটি সম্প্রসারণের জন্য প্রচুর মূলধন বাড়াতে হবে না। এই কারণেই আজকের অনেক প্রযুক্তি কোম্পানি অতীতে যা করতে পারত তার চেয়ে অনেক কম সময়ে একটি বড় বাজার দখল করতে পারে৷

রিয়েল এস্টেট বিবেচনা করে ক্যাপিটাল্যান্ড অবশ্যই একটি সম্পদ-ভারী ব্যবসা। কিন্তু, একটি REIT হল সম্পত্তির মালিকানা এবং ব্যবস্থাপনার মধ্যে একটি বর্ণনার একটি ভাল উদাহরণ।

রিয়েল এস্টেট ব্যবসার দুটি অংশ রয়েছে। REIT ইউনিটহোল্ডাররা হল সেই মালিক যারা ব্যবসার মূলধনের অংশ পায় যখন REIT ম্যানেজাররা সম্পদ-আলো অংশের মালিক। এটি সম্পর্কে চিন্তা করুন, ফি প্রদানের জন্য REIT পরিচালকদের সম্পত্তির মালিক হওয়ার প্রয়োজন নেই৷

একইভাবে, মূল ক্যাপিটাল্যান্ডের সম্পদ-ভারী (উন্নয়ন) এবং সম্পদ-হালকা ব্যবসা (ব্যবস্থাপনা) উভয়ই রয়েছে। 2021 সালের গোড়ার দিকে, ক্যাপিটাল্যান্ড দুটি ব্যবসার পুনর্গঠন এবং বিভক্ত করার প্রস্তাব করেছিল। সম্পদ-ভারী উন্নয়ন ব্যবসা বেসরকারীকরণ করা হবে এবং সম্পদ-আলো ব্যবসা তালিকাভুক্ত থাকবে।

ক্যাপিটাল্যান্ড ম্যানেজমেন্ট বিশ্বাস করে যে এটি স্টকের জন্য মূল্য আনলক করবে কারণ বিনিয়োগকারীদের উন্নয়ন ব্যবসার ধারণা খারাপ ছিল।

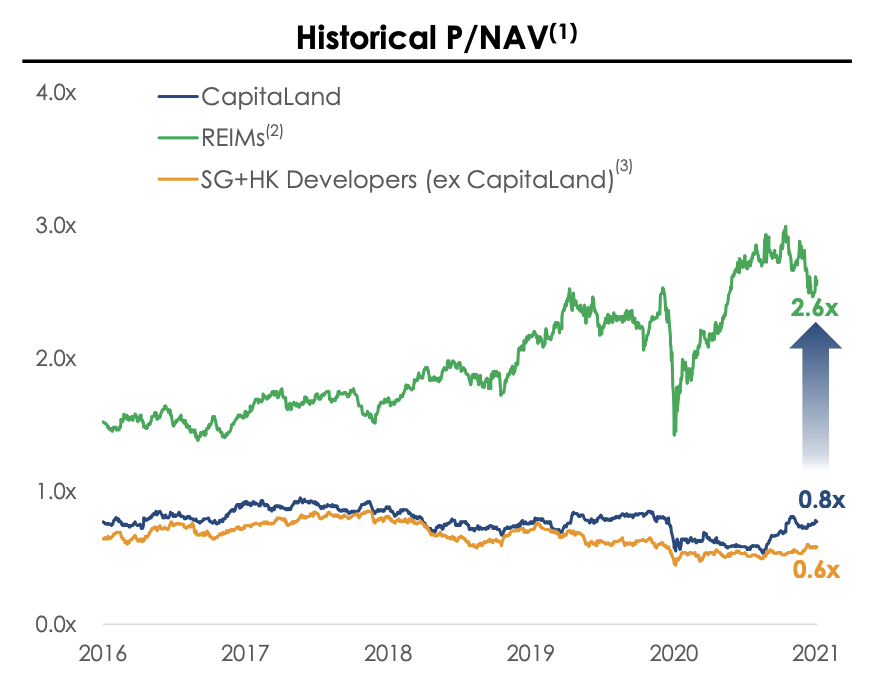

ডেভেলপার স্টক 0.6x থেকে 0.8x মূল্য-থেকে-বুক অনুপাতের কাছাকাছি ট্রেড করছে, যেখানে রিয়েল এস্টেট ইনভেস্টমেন্ট ম্যানেজার স্টকগুলি 2.6x এ রয়েছে। এটি দেখায় যে বিনিয়োগকারীরা সম্পদ-আলো ব্যবসার জন্য একটি প্রিমিয়াম দিতে ইচ্ছুক৷

৷

কিন্তু এর অর্থ এই নয় যে একটি সম্পদ-ভারী ব্যবসা খারাপ। পরিবর্তে, এটি রিয়েল এস্টেট বিকাশের প্রকৃতির সাথে সম্পর্কিত - আপনি একদিনে একটি বিল্ডিং সম্পূর্ণ করতে পারবেন না, এটি কয়েক বছর সময় নেয়। সুতরাং, রাজস্ব এবং উপার্জন অনেক বেশি অপ্রত্যাশিত এবং চক্রাকারে। একটি বড় মূলধন ব্যয়ের প্রয়োজন হওয়ায় ঝুঁকিও বেশি, ROI অজানা এবং এটি সরকারী নীতির ঝুঁকির জন্য সংবেদনশীল৷

অন্যদিকে বিনিয়োগ ব্যবস্থাপনা সামঞ্জস্যপূর্ণ, ত্রৈমাসিক ভিত্তিতে ব্যবস্থাপনার অধীনে থাকা সম্পদ থেকে আয়ের একটি প্রবাহ অর্জন করে। এটি বিকাশের তুলনায় অনেক বেশি আকর্ষণীয় ব্যবসায়িক মডেল এবং তাই এটির মূল্যায়নের জন্য একটি প্রিমিয়ামের যোগ্য৷

পুনর্গঠিত ক্যাপিটাল্যান্ড ইনভেস্টমেন্ট ম্যানেজমেন্ট (CLIM) বিশ্বের বৃহত্তম রিয়েল এস্টেট বিনিয়োগ ব্যবস্থাপকদের একজন হতে চায়। পুনর্গঠন সম্পন্ন হয়েছে এবং দৃষ্টিভঙ্গি বাস্তবায়নের ভিত্তি স্থাপন করেছে।

20 সেপ্টেম্বর 2021-এ ট্রেড করা শুরু করার পর থেকে নতুন CLIM এবং শেয়ারের দামের মতো বিনিয়োগকারীরা 19% বেড়েছে – এভাবেই আপনি জাদুকরীভাবে মান আনলক করেন।

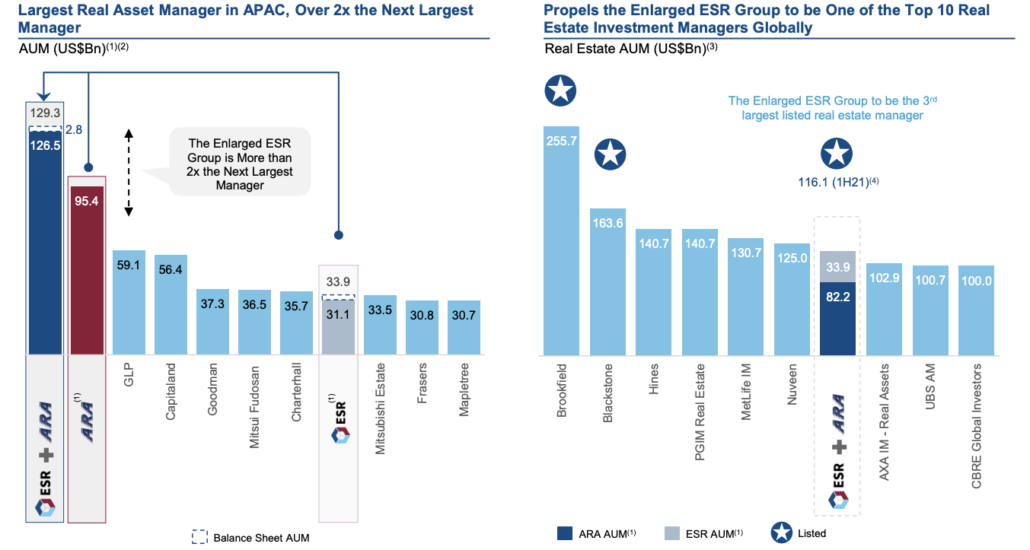

এটি এখনও ক্যাপিটাল্যান্ডের জন্য উদযাপন করার সময় নয় কারণ অন্য রিয়েল এস্টেট বিনিয়োগ ব্যবস্থাপক, ESR কেম্যান, এশিয়া প্যাসিফিকের সবচেয়ে বড় ম্যানেজার, ARA অ্যাসেট ম্যানেজমেন্ট অর্জনের জন্য একটি পদক্ষেপ নিয়েছে৷

ARA অ্যাসেট ম্যানেজমেন্ট আগে SGX-এ তালিকাভুক্ত ছিল কিন্তু 2017 সালে তা বাদ দেওয়া হয়েছিল। এটি এখন ব্যক্তিগত মালিকানাধীন:

ESR থেকে অতিরিক্ত সম্পদ ESR এবং ARA সম্মিলিত সত্তা বনাম CLIM এর মধ্যে আকারের ব্যবধানকে প্রশস্ত করবে।

তাতে বলা হয়েছে, আমি নিশ্চিত যে CLIM M&As-এর মাধ্যমে বৃদ্ধির আরও উপায় খুঁজে বের করতে থাকবে এবং Temasek-এর অধীনে অন্যান্য সম্পত্তি কোম্পানিগুলি তা করার জন্য পাইপলাইন সরবরাহ করবে।

সিঙ্গাপুর ছোট হতে পারে কিন্তু আমাদের একটি বৈশ্বিক দৃষ্টি আছে।

সিঙ্গাপুরেররা সেরা উদ্ভাবক নাও হতে পারে কিন্তু আমরা ভালো ম্যানেজার যারা কার্যকর করতে পারি।

দৃষ্টি এবং বাস্তবায়নের সাথে ফলাফল আসে।

ক্যাপিটাল্যান্ড এই বৈশিষ্ট্যগুলির একটি প্রমাণ। এটি একটি পেশাদারভাবে পরিচালিত রিয়েল এস্টেট কোম্পানি হওয়ার স্বপ্ন নিয়ে 2002 সালে ডিবিএস ল্যান্ড এবং পিডেমকোর মধ্যে একীভূতকরণ হিসাবে শুরু হয়েছিল। এটি সফল হয়েছে এবং এখন CapitaLand হল চ্যালেঞ্জের আরেকটি ধাপ – বিশ্বের বৃহত্তম রিয়েল এস্টেট বিনিয়োগ ব্যবস্থাপকদের একজন হওয়া।

ট্র্যাক রেকর্ড চমত্কার. যদিও আমরা অভিযোগ করি যে কীভাবে টপ-ডাউন বা টেমাসেকের নেতৃত্বে সমস্ত প্রবৃদ্ধি হয়েছে, আমি সত্যিই আশা করি আমরা সত্যিকারের সিঙ্গাপুর ইনকর্পোরেটেডের অভিশাপ ভাঙতে পারব। CLIM এখন আমাদের সেরা আশা।

আমি মনে করি সেরাটি এখনও আসেনি এবং CLIM ভবিষ্যতে নিজের অনেক বড় সংস্করণ হয়ে উঠতে পারে। আমি আরও বিশ্বাস করি যে পরিকল্পনাগুলি ইতিমধ্যেই তৈরি করা হয়েছে তবে কেবলমাত্র অভ্যন্তরীণরাই সেগুলি সম্পর্কে জানত।

এটি বলেছে, CLIM আপনি কিনতে পারেন এমন সবচেয়ে উত্তেজনাপূর্ণ বৃদ্ধির স্টক হতে যাচ্ছে না। আমাদের গ্রাউন্ড ব্রেকিং উদ্ভাবন হওয়ার সম্ভাবনা নেই তবে বিশ্বব্যাপী রিয়েল এস্টেট ম্যানেজার হওয়া এমন কিছু যা সিঙ্গাপুর অর্জন করতে পারে।

আমি বিশ্বাস করি মৃত্যুদন্ডের ট্র্যাক রেকর্ড অবশেষে দৃষ্টিকে উপলব্ধি করবে। ধীরে ধীরে কিন্তু অবশ্যই।

পুনশ্চ. আমার অর্থ বৃদ্ধি করতে পারে এমন সম্ভাব্য মাল্টিব্যাগার খুঁজতে আমি কীভাবে স্টক মূল্যায়ন করি তা শেয়ার করি, আমার সাথে যোগ দিন