আপনার করের বোঝা এবং প্রয়োজনীয় ন্যূনতম বন্টন (RMDs) এর প্রভাব হ্রাস করার জন্য একটি সাধারণভাবে প্রস্তাবিত কৌশল হল একটি রথ রূপান্তর। কম আয়ের বছরে প্রিট্যাক্স আইআরএ অর্থকে রথ আইআরএ-তে রূপান্তর করার কথা কেন বিবেচনা করা উচিত সে সম্পর্কে তথ্য খুঁজে পেতে আপনার কোনও সমস্যা হবে না। সহজ কথায়, একটি রথ আইআরএ কমপক্ষে 59½ বছর বয়সী লোকেদের ট্যাক্স মুক্ত অর্থ উত্তোলন করতে দেয় এবং RMD এর অধীন নয়। কিন্তু, যেটি খুঁজে পাওয়া কঠিন হতে পারে তা হল কিভাবে রথ রূপান্তরের সম্ভাব্য সুবিধাগুলিকে সম্পূর্ণভাবে সর্বাধিক করা যায় তার একটি প্রদর্শন৷

যদিও মনে রাখবেন, প্রতিটি ব্যক্তির আর্থিক পরিস্থিতি আলাদা, যার অর্থ রথ রূপান্তর প্রত্যেকের জন্য অর্থপূর্ণ নয়। যেহেতু আপনি যে পরিমাণ রোথে রূপান্তর করবেন তার উপর আপনাকে অবশ্যই আয়কর দিতে হবে, তাই কম করের বছরে এটি করা আদর্শ। কিছু অবসরপ্রাপ্ত যারা অবসর গ্রহণের সময় স্থির বার্ষিক আয় থেকে বেঁচে থাকেন তাদের কখনও কম কর-বছর থাকতে পারে না। সুতরাং, রথ রূপান্তরের একটি সিরিজ শুধুমাত্র তাদের করযোগ্য আয়ে যোগ করবে এবং সম্ভাব্যভাবে তাদের একটি উচ্চ কর বন্ধনীতে ঠেলে দেবে।

একটি উদাহরণ হতে পারে ঐতিহ্যগত IRA মালিকদের যাদের সামাজিক নিরাপত্তা ছাড়া অন্য কোনো আয় নেই। যেহেতু এটি অসম্ভাব্য সোশ্যাল সিকিউরিটি একজনের অবসর গ্রহণের সমস্ত খরচ কভার করার জন্য যথেষ্ট, তাই এটি অনুমান করা নিরাপদ যে আপনাকে প্রতি বছর আপনার IRA থেকে নিয়মিত প্রত্যাহারের সাথে এটি পরিপূরক করতে হবে। এইভাবে, একটি রথ রূপান্তর শুধুমাত্র আপনার বার্ষিক আয় এবং পরবর্তীকালে, আপনার করের বোঝা বাড়াবে।

তা সত্ত্বেও, অনেক অবসরপ্রাপ্ত ব্যক্তি আছেন যারা বহু বছরের রথ রূপান্তর করা ভাল হবে৷

আমি জটিল বিষয়গুলি বোঝার সেরা উপায় খুঁজে পাই যেমন এটি একটি গল্পের মাধ্যমে। অতএব, আমি একটি কাল্পনিক দম্পতির সাথে এই কৌশলটি অন্বেষণ করতে চাই, কিন্তু প্রকৃত ডলারের পরিমাণের সাথে। সবাই, জন এবং জেনের সাথে দেখা করুন৷

জন এবং জেন একজন অবসরপ্রাপ্ত, বিবাহিত দম্পতি যারা যৌথভাবে তাদের কর জমা দেন। তারা উভয়েই এই নভেম্বরে 62 বছর বয়সী এবং আগামী বছরের জানুয়ারিতে সামাজিক সুরক্ষা প্রদানের জন্য ফাইল করবেন। একসাথে, তারা সামাজিক নিরাপত্তা থেকে প্রতি বছর $35,000 পাবে। এই বছরের শেষে, তাদের একটি ঐতিহ্যগত IRA-তে $750,000 এবং একটি ট্রাস্টে $250,000 থাকবে৷

তাদের আর্থিক উপদেষ্টার সাথে কাজ করে, জন এবং জেন তাদের অবসরের সম্পদের আকার প্রায় 90 বছর বয়সে পৌঁছানোর সাথে সাথে একই রাখার লক্ষ্য স্থির করেন। তারা একটি আরামদায়ক অবসর জীবনযাপন করতে চান তবে তাদের সন্তান এবং নাতি-নাতনিদের জন্য কিছু অর্থও রেখে যান। তারা নির্ধারণ করে যে 2.25% খরচ-অফ-লিভিং অ্যাডজাস্টমেন্ট দেওয়া হলে, তাদের সুবর্ণ বছর জুড়ে সঞ্চয় এবং সামাজিক নিরাপত্তা থেকে $70,000 নিট আয় থাকবে। এটিও অনুমান করা হয় যে তাদের অ্যাকাউন্টগুলি 5.9% পূর্বে ট্যাক্স রিটার্ন অর্জন করে। এখন, আসুন দেখি কিভাবে বিভিন্ন কৌশল তাদের লক্ষ্য উপলব্ধি করতে সাহায্য করে।

তারা যে প্রথম কৌশল নিয়ে আলোচনা করে তা হল তাদের IRA এবং ট্রাস্ট মানি উভয় থেকে আনুপাতিক প্রত্যাহার করা। জানুয়ারিতে শুরু করে, তারা তাদের IRA থেকে বিতরণে $28,000 এবং তাদের ট্রাস্ট থেকে $12,000 নেবে, যা প্রায় 4% প্রত্যাহারের হার। সামাজিক নিরাপত্তা যোগ করে এবং তাদের নগদ প্রবাহ থেকে ট্যাক্স বিয়োগ করলে তাদের বার্ষিক লক্ষ্যমাত্রা হবে $70,000। অবসরের সময়কালে, তারা ধীরে ধীরে তাদের বিশ্বাস এবং IRA প্রত্যাহার উভয়ই বৃদ্ধি করবে, IRA-কে ট্রাস্টের আকারের প্রায় তিনগুণ রাখবে।

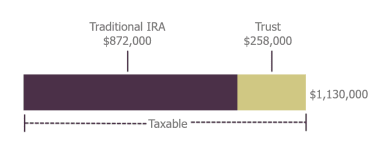

যদিও 70½ বছর বয়সে, তাদের অবশ্যই তাদের আইআরএ থেকে আরএমডি নেওয়া শুরু করতে হবে। যেহেতু আপনার বয়স বাড়ার সাথে সাথে RMDগুলি বৃদ্ধি পায়, 85 বছর বয়সে, তাদের RMDগুলি যথেষ্ট বড় হবে যে তারা ধীরে ধীরে বিশ্বাস বন্টন হ্রাস করতে পারে। যেহেতু তারা তাদের উপার্জনের চেয়ে কম প্রত্যাহার করেছে, 90 বছর বয়সের মধ্যে, তারা তাদের IRA তে $872,000 এবং তাদের ট্রাস্টে $258,000 মোট $1,130,000 পাওয়ার আশা করতে পারে। ট্রাস্ট এখনও করযোগ্য আয় তৈরি করবে, এবং IRA-তে এখনও অবাস্তব কর থাকবে।

তারা যে দ্বিতীয় কৌশলটি বিবেচনা করে তাতে কয়েকটি ভিন্ন পদক্ষেপ জড়িত। তারা 62 বছর বয়সে অবসর নেওয়ার সময় থেকে 70 বছর বয়স পর্যন্ত, তারা তাদের ট্যাক্স-শেল্টারড আইআরএ-তে আরও অর্থ সংরক্ষণ করে ট্রাস্ট অ্যাকাউন্ট থেকে সম্পূর্ণভাবে বেঁচে থাকবে। তাদের প্রথম বছরে, তারা খরচ পরিশোধের জন্য $37,200 তুলে নেয়, যার মধ্যে $1,000-এর কম ট্যাক্স বিল রয়েছে যা তাদের রথ রূপান্তরের ফলে। তারা তাদের IRA থেকে একটি Roth-এ আট বছরের জন্য প্রতি বছর $15,000 রূপান্তর করবে। এটি তাদের করযোগ্য সামাজিক নিরাপত্তা $0 বা তার কাছাকাছি রাখে। স্ট্যান্ডার্ড ডিডাকশনের সাথে, তাদের 60-এর দশকে প্রায় কোনও আয়কর দিতে হবে না।

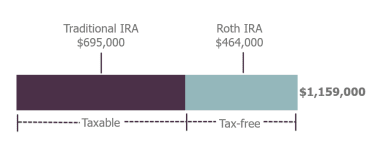

একবার তাদের বয়স 70 হয়ে গেলে, তাদের IRA-তে প্রায় $1,030,000, একটি Roth-এ $148,000 থাকতে হবে এবং ট্রাস্টে কিছুই অবশিষ্ট থাকবে না। যখন RMD গুলি প্রবেশ করে, তখন সামাজিক নিরাপত্তা থেকে আয় সহ তাদের প্রতি বছর $70,000 নেট করার জন্য প্রয়োজনীয় পরিমাণ এবং কিছুটা অতিরিক্ত নিতে হবে। কিন্তু, যেহেতু তারা তাদের আইআরএকে তাদের 60-এর দশকে, 90 বছর বয়সের মধ্যে খুব দ্রুত বাড়তে না দিয়েছিল, তাদের জীবনযাত্রার মান বজায় রাখার জন্য তাদের আরএমডিগুলি যা নেওয়া দরকার তার থেকে ছোট থাকে। IRA সঙ্কুচিত হতে শুরু করবে কারণ তারা ক্রমবর্ধমান ডিস্ট্রিবিউশন গ্রহণ করতে থাকবে, কিন্তু যেহেতু রথ অ্যাকাউন্টটি একা রাখা হয়েছে, এটি বৃদ্ধি পাবে। 90 বছর বয়সে, তাদের সঞ্চয় $1,159,000 আছে, যার 40% রোথে রয়েছে — করমুক্ত এবং তাদের জীবদ্দশায় কোনো RMD ছাড়াই৷

এই কৌশলের অধীনে, তারা অবসর গ্রহণের জন্য অতিরিক্ত $29,000 দিয়ে শেষ করে। কিন্তু, আসল বিজয় হল তাদের মোট সঞ্চয়ের $464,000 বিনামূল্যে এবং একটি রথ অ্যাকাউন্টে পরিষ্কার।

জন এবং জেন যদি তাদের জীবদ্দশায় তাদের সম্পূর্ণ আইআরএকে একটি রথে রূপান্তর করতে বেছে নেন, তাহলে তাদের সেই আট বছরে তাদের বার্ষিক রূপান্তর দ্বিগুণ করে $30,000 করতে হবে। তারপর অব্যাহত বিতরণ 90 বছর বয়সের মধ্যে তাদের IRA বাদ দেবে, রথে $1,014,000 রেখে যাবে। এটি স্পষ্টতই পূর্ববর্তী পরিস্থিতিগুলির তুলনায় একটি ছোট পোর্টফোলিও, কিন্তু অর্থ সম্পূর্ণরূপে করমুক্ত। সেই সময়ে আয়কর কাঠামো বা তাদের উত্তরাধিকারীদের জন্য কী সেরা তার উপর নির্ভর করে এটি তাদের উপকৃত হতে পারে।

আপনি আপনার নিজের কৌশল বিবেচনা করার সময়, মনে রাখবেন যে বাতাসে অনেক বল আছে। আপনার মালিকানাধীন প্রতিটি অ্যাকাউন্ট পরিচালনা করার নিয়মগুলি আপনাকে বুঝতে হবে — যোগ্য বনাম অ-যোগ্য — সেইসাথে আপনার সম্পদের করযোগ্যতা। এছাড়াও, আপনার আয় আপনার করযোগ্য সামাজিক নিরাপত্তা সুবিধার পরিমাণকে কীভাবে প্রভাবিত করবে সে সম্পর্কে সতর্ক থাকুন। একটি রথ রূপান্তর অবসরের সময় জুড়ে আপনার আরও বেশি অর্থ কাজ করতে সাহায্য করতে পারে। কিন্তু, এটি একটি জটিল গণনা যা একজন আর্থিক উপদেষ্টার নির্দেশনা দিয়ে সর্বোত্তমভাবে সম্পাদন করা যেতে পারে।