আপনি কি কখনও বিবেচনা করেছেন যে আপনার বাসার ডিম খুব বড় হতে পারে? যদি তাই হয়, তাহলে খুব সম্ভবত আপনি সঠিকভাবে বিনিয়োগ করেননি এবং টেবিলে একগুচ্ছ টাকা রেখে যাচ্ছেন। অন্য কথায়, আপনি বেঁচে থাকা পরিবারের সদস্যদের বা দাতব্য প্রতিষ্ঠানের জন্য অনেক কম রেখে যাবেন, যা আপনি অন্যথায় করতে পারেন।

সুতরাং, "খুব বড়" এর সংজ্ঞা কী এবং আপনি যদি এই বিভাগে পড়েন তবে আপনার কীভাবে বিনিয়োগ করা উচিত?

আমরা বলি যে আপনার পোর্টফোলিও "খুব বড়" হয় যখন আপনি আপনার অবসর গ্রহণের সমস্ত উদ্দেশ্য পূরণ করেন – এমনকি হতাশাবাদী অনুমান ব্যবহার করার পরেও – এবং আপনার প্রজেক্ট করা আয়ুষ্কালের শেষ পর্যন্ত অর্থ অবশিষ্ট থাকে।

এই মুহূর্তে, সেই "বাকি" অর্থ সম্ভবত আপনার পোর্টফোলিওতে শুধুমাত্র আপনার বয়স এবং রক্ষণশীল ইচ্ছার উপর ভিত্তি করে বিনিয়োগ করা হয়েছে। একটি বুদ্ধিমান পছন্দ হতে পারে যে অবশিষ্ট টাকাগুলি খোসা ছাড়িয়ে আপনার নামে রাখুন, তবে রিটার্ন বাড়ানোর জন্য আপনার বয়সের পরিবর্তে আপনার বাচ্চাদের বয়সের উপর ভিত্তি করে বিনিয়োগ করুন।

মূলত, আপনি আপনার বাসার ডিমে দুটি কৌশল তৈরি করছেন:

আপনার বর্তমান লাইফস্টাইল পরিবর্তন না করে উত্তরাধিকারীদের জন্য কয়েক লক্ষ বা লক্ষ লক্ষ রেখে যাওয়া কি ভাল হবে না? এই দ্বি-মুখী পদ্ধতির ব্যবহার আপনাকে এটি করার অনুমতি দিতে পারে। আপনার পোর্টফোলিওর রক্ষণশীল অংশ আপনাকে আপনার লক্ষ্যে পৌঁছে দেবে এবং আপনাকে রাতে ঘুমাতে দেবে, এমনকি যখন বাজার অস্থির থাকে।

দ্বিতীয়, আরও আক্রমনাত্মক পোর্টফোলিও সময়ের সাথে সাথে অনেক বেশি হারে রিটার্নের লক্ষ্য রাখে এবং আপনি পোর্টফোলিওর এই অংশটিকে আপনার মনের পিছনে রাখতে পারেন যদি আপনি প্রয়োজনে এটি ট্যাপ করতে পারেন। এই মানসিক হিসাব-নিকাশের মাধ্যমে, আপনি বাজারের উত্থান-পতনের সাথে স্বাচ্ছন্দ্য বোধ করবেন, কারণ এটি সম্ভবত আপনার সন্তানদের বা দাতব্য প্রতিষ্ঠানের কাছে চলে যাবে।

আসুন আমরা আরও গভীরে খনন করি এবং দেখি যে এই পদ্ধতিটি আপনার জন্য কাজ করবে কিনা, আমাদের কেস তৈরি করার জন্য একটি উদাহরণের দিকে তাকিয়ে:

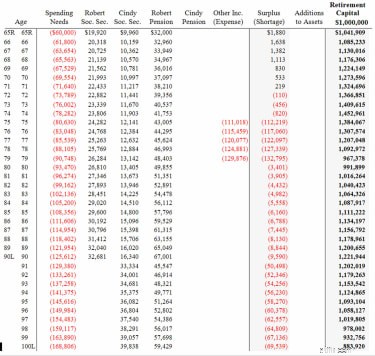

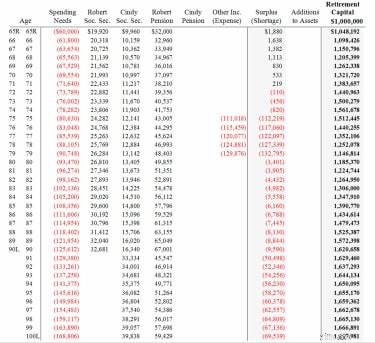

রবার্ট এবং সিন্ডি উইজম্যান উভয়েই 65 বছর বয়সী এবং অবসরপ্রাপ্ত। তাদের একটি মিলিয়ন-ডলারের বিনিয়োগ পোর্টফোলিও রয়েছে এবং তারা ট্যাক্স-পরবর্তী প্রতি বছর $32,000 পেনশন এবং প্রায় $30,000 সামাজিক নিরাপত্তা সুবিধা পায়। তাদের বাড়িতে কোনো বন্ধক নেই। Wisemans শুধুমাত্র প্রয়োজন $60,000 প্রতি বছর (কর পরে) তাদের খরচ কভার করার জন্য. একটি দ্বি-কৌশল পোর্টফোলিও সহ, Wisemans সম্ভবত তাদের উত্তরাধিকারী এবং প্রিয় দাতব্য সংস্থাগুলিকে 90 বছর বয়সে অতিরিক্ত $399,000 বা 100 বছর বয়সে $784,000 রেখে যেতে পারে যা আপনি নীচের চার্টগুলি তুলনা করলে দেখতে পাবেন৷

Wisemans একটি দ্বি-কৌশল পদ্ধতি বিবেচনা করা উচিত কিনা তা দেখতে, আমাদের প্রথমে তাদের অবসরের অনুমানগুলি চালাতে হবে। অবশ্যই, আমরা হতাশাবাদী অনুমান ব্যবহার করতে পছন্দ করি যে তারা তাদের লক্ষ্যে পৌঁছাতে পারে কিনা এমনকি যদি জিনিসগুলি পরিকল্পনা মতো না হয়।

এখানে আমরা যে হতাশাবাদী অনুমানগুলি তৈরি করেছি:

আমাদের হতাশাবাদী অনুমানের পরে, আমরা তখন প্রশ্ন জিজ্ঞাসা করলাম, "আয়ুষ্কালে এখনও কি টাকা বাকি আছে?"

Wisemans এর ক্ষেত্রে, আমাদের রক্ষণশীল প্রক্ষেপণ ইঙ্গিত করে যে $1,221,944 হবে, সাথে Cindy Wiseman-এর 90 বছর বয়সে বাড়ির ইকুইটি অবশিষ্ট থাকবে এবং 100 বছর বয়সে $883,920 হবে। সেই সময়ে $883,920 আজ 314,014 ডলারের সমতুল্য হবে। মুদ্রাস্ফীতির জন্য হিসাব করা (নীচের চার্ট দেখুন)। এবং যেহেতু আমরা যে অনুমানগুলি ব্যবহার করি তা অত্যন্ত রক্ষণশীল ছিল, তাই উইজম্যানদের কাছে অপ্রত্যাশিত খরচের জন্য প্রচুর পরিমাণে সুযোগ রয়েছে৷

সুতরাং, এই প্রক্ষেপণ দেখায় যে Wisemans তাদের বর্তমান $1 মিলিয়ন পোর্টফোলিও থেকে সহজেই $314,130 (আজকের $883,920 এর সমতুল্য) ছুঁড়ে ফেলতে পারে এবং এটিকে একটু বেশি আক্রমনাত্মকভাবে বিনিয়োগ করতে পারে, কারণ এটি সম্ভবত তাদের বাচ্চাদের বা দাতব্য প্রতিষ্ঠানের কাছে চলে যাবে। নীচের চার্টে দেখা গেছে, যদি $314,130 4% এর পরিবর্তে 6% হারে বৃদ্ধি পায় (আমাদের প্রাথমিক হতাশাবাদী অনুমান), তারা সিন্ডির 90 বছর বয়সে $1,620,658 এবং তার 100 বছর বয়সে $1,667,981 ছাড়তে সক্ষম হবে।

এই অতিরিক্ত উত্তরাধিকার সব কারণ তাদের পোর্টফোলিওর একটি অংশ (আরো আক্রমনাত্মকভাবে বরাদ্দ করা অংশ) মাত্র 4% এর পরিবর্তে 6% উপার্জন করেছে।

এই প্রজেকশনটি ব্যবহার করে, আমরা দেখতে পাই যে ওয়াইজম্যানরা অবসরের সময়কালে $314,130 পোর্টফোলিওতে ট্যাপ করার ক্ষমতা কখনই হারাবেন না (এটি এখনও ডানদিকের কলামে মোট নেস্ট ডিমের অংশ)।

এই দ্বি-কৌশল পদ্ধতি স্থাপনকারী Wisemans এর মেকানিক্স হবে কেবলমাত্র $314,130 একটি নতুন অ্যাকাউন্টে (IRA, বার্ষিক, ব্রোকারেজ) স্থানান্তর করা, এটি তাদের নামে রাখা এবং তারপর সুবিধাভোগীদের বয়সের উপর ভিত্তি করে এটিকে আরও আক্রমনাত্মকভাবে বিনিয়োগ করা। .

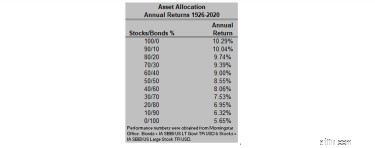

দুটি পোর্টফোলিওর বরাদ্দ নির্ধারণ করার একটি উপায় হল একটি সাধারণ বয়স সূত্র ব্যবহার করা। উদাহরণ স্বরূপ, স্টকগুলিতে কতটা বিনিয়োগ করতে হবে তা নির্ধারণ করতে আপনি 110 নম্বর থেকে আপনার বয়স বিয়োগ করতে পারেন। এটি একটি রক্ষণশীল পদ্ধতি। অতএব, Wisemans 110 নিতে পারে এবং 65 বিয়োগ করতে পারে যে তাদের 45% স্টক এবং 55% বন্ডে বিনিয়োগ করা উচিত। (অধিকাংশ 65 বছর বয়সী অবসরপ্রাপ্তদের তুলনায় এটি কিছুটা বেশি রক্ষণশীল।)

কৌশল নং 2 এর সাহায্যে, তারা 110 নম্বর নিতে পারে এবং তাদের বাচ্চাদের বয়সের গড় বিয়োগ করতে পারে (আসুন গড়ে বলা যাক 40 বছর বয়সের কাছাকাছি)। এই গণনার সাথে, তাদের দ্বিতীয় কৌশলটি হবে 70% স্টক এবং 30% বন্ডে (110-40=70%) বিনিয়োগ করা। কৌশল নং 1 এর লক্ষ্য হল রক্ষণশীল হওয়া এবং এমন একটি রিটার্ন পাওয়া যা আপনার লক্ষ্যের জন্য পর্যাপ্ত হবে। কৌশল নং 2 এর উদ্দেশ্য হল অবসরের সময় জুড়ে অতিরিক্ত 1% বা 2% বার্ষিক রিটার্ন পাওয়া।

এই চার্টটি 1926 থেকে 2020 পর্যন্ত পোর্টফোলিওর রিটার্ন দেখায়। আপনি ঐতিহাসিকভাবে দেখতে পাচ্ছেন, আপনি যখন আপনার সম্পদের একটি বড় শতাংশ স্টকে বিনিয়োগ করেন তখন রিটার্ন বেশি হয়।

আপনি যদি দ্বি-কৌশল পদ্ধতি ব্যবহার করার জন্য একটি ভাল অবস্থানে থাকেন, তাহলে পরবর্তী প্রশ্নটি হবে, “আপনি কোন অ্যাকাউন্টগুলিকে বিভক্ত করেন ?" এটি মূলত একটি ফাংশন যা আপনার কাছে থাকা সম্পদগুলি আপনার উত্তরাধিকারীদের কাছে কীভাবে চলে যাবে। উদাহরণস্বরূপ, আপনি যদি আপনার আইআরএকে দুটি আইআরএ অ্যাকাউন্টে বিভক্ত করেন, একটি 45% স্টক এবং 55% বন্ড (45/55) বরাদ্দ করা যেতে পারে এবং দ্বিতীয়টি 70% স্টক এবং 30% বন্ড বরাদ্দ করা যেতে পারে (70/30।)

আপনি যদি আপনার স্ত্রীর নাম সুবিধাভোগী হিসেবে রাখেন, আপনি মারা গেলে, দুটি অ্যাকাউন্ট তার নামে IRA-তে স্থানান্তর করা যেতে পারে।

জীবিত পত্নী মারা গেলে, উভয় অ্যাকাউন্টের অর্থ আপনার উত্তরাধিকারীদের কাছে স্থানান্তরিত হবে, যেখানে তাদের উত্তরাধিকারসূত্রে পাওয়া আইআরএ প্রতিষ্ঠা করতে হবে। বর্তমান আইআরএস নিয়ম অনুসারে, তাদের কাছে অর্থ উত্তোলন করতে এবং এর উপর আয়কর দিতে 10 বছর সময় থাকবে। IRA এখন এবং আপনার মৃত্যুর মধ্যে কর-বিলম্বিত করা হয়, প্রয়োজনীয় বিতরণগুলি ছাড়াও, যা 72 বছর বয়সে শুরু হয় (72-এ IRA ব্যালেন্সের প্রায় 4%)।

আপনি যদি আপনার করযোগ্য ব্রোকারেজ অ্যাকাউন্ট বিভক্ত করেন, একবার আপনি এবং আপনার পত্নী মারা গেলে, উত্তরাধিকারীরা ট্যাক্সের ভিত্তিতে একটি ধাপ-আপ পাবেন। এর মানে হল যে যখন তারা উত্তরাধিকারসূত্রে প্রাপ্ত অ্যাকাউন্টে বিনিয়োগ বিক্রি করে, তখন তারা আপনার মৃত্যুর সময় সম্পদ(গুলি) এবং সম্পত্তি(গুলি) বিক্রি করার সময় মূল্যের মধ্যে পার্থক্যের উপর ভিত্তি করে মূলধন লাভ কর প্রদান করবে৷ .

ব্রোকারেজ অ্যাকাউন্টটি প্রতি বছর করযোগ্য, যার অর্থ হল যে মূলধন লাভ মূল্যায়ন করা হয় সম্পদের উপর যখন সেগুলি বিক্রি হয়, সেইসাথে লভ্যাংশ এবং সারা বছর প্রাপ্ত সুদ। (অবশ্যই, আপনি যদি বছরে একটি বিনিয়োগ বিক্রি না করেন তবে মূলধন লাভ করযোগ্য নয়; তবে, লভ্যাংশ এবং প্রাপ্ত সুদ প্রতি বছর করযোগ্য।)

এই দ্বি-কৌশল পদ্ধতিটি একজন অবসরপ্রাপ্ত ব্যক্তির জন্য সবচেয়ে বেশি বোধগম্য হয় যিনি নীড়ের ডিমের আকারের উপর ভিত্তি করে যোগ্যতা অর্জন করেন এবং মানসিক অ্যাকাউন্টিংয়ে ভাল (অর্থাৎ, এর মানে আপনার দুটি পোর্টফোলিওকে আলাদাভাবে চিন্তা করার ক্ষমতা থাকতে হবে)। উদাহরণস্বরূপ, যদি স্টক মার্কেট অস্থির হয়ে যায়, তাহলে আপনাকে মনে রাখতে হবে যে দ্বিতীয়, আরও আক্রমনাত্মকভাবে বরাদ্দ করা কৌশলটি দীর্ঘমেয়াদীর জন্য এবং আপনি স্বীকার করেছেন যে এটি যাওয়ার থেকে আরও অস্থির হবে।

অতএব, উত্থান-পতনগুলি এতটা গুরুত্বপূর্ণ নয়। যদি একটি অস্থির এবং অস্থির বাজার আপনাকে রাতে ঘুম হারাতে দেয়, তাহলে এই কৌশলটি সম্ভবত আপনার জন্য নয়।

এই সমস্ত বিবরণ মনে রেখে, আপনি যদি আপনার নীড়ের ডিমের শুধুমাত্র একটি অংশ ব্যবহার করে আপনার অবসরের লক্ষ্যে পৌঁছাতে পারেন, তাহলে আপনি আপনার রিটার্ন বাড়ানোর জন্য আপনার পোর্টফোলিওকে দুটি কৌশলে বিভক্ত করার কথা বিবেচনা করতে পারেন এবং এর ফলে সম্পদের মূল্য বৃদ্ধি করতে পারেন। আপনার উত্তরাধিকারীরা শেষ পর্যন্ত পাবেন।

যদি এটি একটি কঠিন কাজ বলে মনে হয় তবে সঠিক সফ্টওয়্যার এবং আর্থিক উপদেষ্টার সাথে এটি সত্যিই নয়। একটি ফি-শুধুমাত্র সার্টিফাইড ফিন্যান্সিয়াল প্ল্যানার™ (CFP®) অনেক অনুমান এবং পরিস্থিতি ব্যবহার করে আপনার অবসরের অনুমান চালাবে এবং তারপরে নো-লোড (কোন কমিশন) আর্থিক পণ্য ব্যবহার করে আপনাকে দুটি পোর্টফোলিও তৈরি করতে সহায়তা করবে৷

Ray E. LeVitre, CFP, এর মাধ্যমে পৌঁছানো যেতে পারে www.networthadvice.com অথবা [email protected] এ ইমেলের মাধ্যমে।