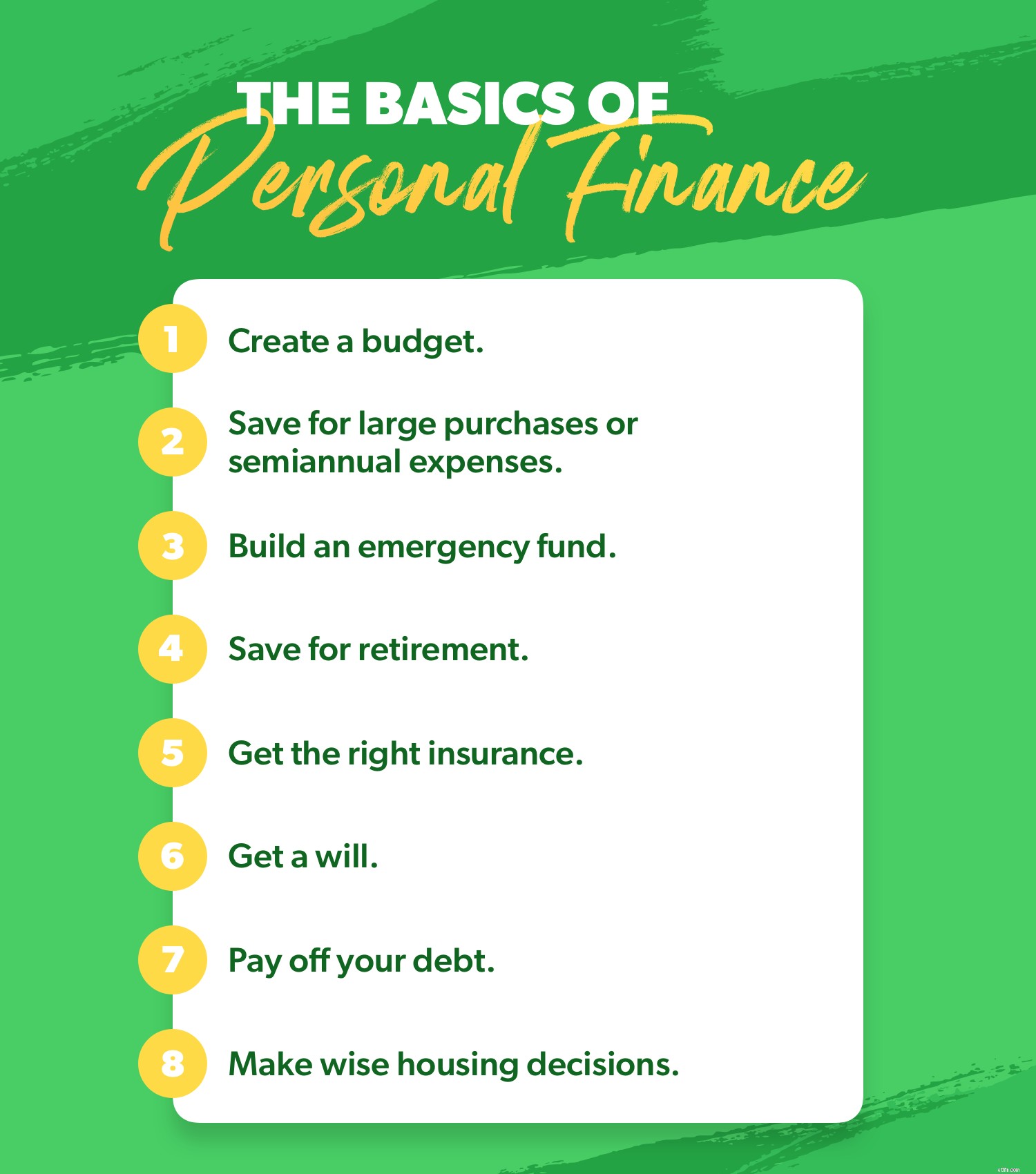

ব্যক্তিগত অর্থ অত্যন্ত ভীতিজনক বলে মনে হতে পারে—সর্বশেষে, এটি আপনার সারা জীবন আপনার অর্থ দিয়ে নেওয়া সমস্ত সিদ্ধান্তকে কভার করে। কিন্তু আমাদের বিশ্বাস করুন, এটা জটিল হতে হবে না! যখন আপনি এটিকে ভেঙে ফেলবেন, তখন আপনি ব্যক্তিগত অর্থায়নকে অত্যন্ত পরিচালনাযোগ্য পদক্ষেপ হিসাবে দেখতে পাবেন যা আপনি এবং করবেন একটি হ্যান্ডেল পেতে সুতরাং, আসুন ঠিক এটি করি:

প্রথম জিনিসগুলি প্রথমে:আপনাকে একটি বাজেট তৈরি করতে হবে। কেন? বাজেট হল সেই ভিত্তি যা আপনি আপনার বাকি সমস্ত ব্যক্তিগত অর্থের উপরে তৈরি করবেন। এর কারণ হল বাজেটিং, সহজ এবং সহজ, আপনার অর্থের জন্য একটি পরিকল্পনা তৈরি করছে—প্রতিটি ডলার আসছে এবং প্রতিটি ডলার বেরিয়ে যাচ্ছে। এটি কীভাবে করবেন তা এখানে:

প্রথমে আপনার আয় চিহ্নিত করুন। আয় আপনি সেই মাসে পাওয়ার পরিকল্পনা করছেন এমন কোনো টাকা। এর মধ্যে টেক-হোম পে এবং যেকোনো সাইড হাস্টেল টাকা অন্তর্ভুক্ত রয়েছে।

এর পরে, আপনি আপনার সমস্ত খরচ বিয়োগ করবেন। আপনার চার দেয়াল কভার করে শুরু করুন:খাদ্য, উপযোগিতা, আশ্রয় এবং পরিবহন। তারপর বীমা এবং শিশু যত্নের মত সাধারণ মাসিক খরচ তালিকাভুক্ত করা শুরু করুন। যদি এখনও টাকা বাকি থাকে, খাওয়া এবং বিনোদনের মতো অতিরিক্ত জিনিসগুলি তালিকাভুক্ত করুন৷

৷আপনার সমস্ত খরচ বিয়োগ করার পরে যদি আপনার কাছে টাকা অবশিষ্ট থাকে, তাহলে নিজেকে উচ্চ ফাইভ দিন। তবে এটিকে "অতিরিক্ত" হিসাবে ছেড়ে দেবেন না। আপনার বর্তমান অর্থ লক্ষ্যের দিকে কাজ করার জন্য সেই অর্থ রাখুন, যেমন সঞ্চয় বা ঋণ পরিশোধ করা। আপনি যদি একটি নেতিবাচক সংখ্যার সাথে শেষ করেন, তাহলে আপনার আয় বিয়োগ করে আপনার ব্যয় শূন্য না হওয়া পর্যন্ত আপনাকে খরচ কমাতে হবে।

বাজেটের জন্য চূড়ান্ত টিপ (এবং এটি আমাদের শীর্ষ ব্যক্তিগত আর্থিক টিপসগুলির মধ্যে একটি, সময়কাল) হল:ট্র্যাক। তোমার. খরচ. সারা মাস এটা করুন। এর অর্থ হল আপনার ব্যাঙ্ক অ্যাকাউন্টের ভিতরে বা বাইরে যে কোনও অর্থ আপনার বাজেটে রাখা দরকার—সঠিক বাজেট লাইনে। এভাবেই আপনি আপনার ব্যয়ের শীর্ষে থাকুন, অতিরিক্ত খরচ করা থেকে বিরত থাকুন এবং আপনার অর্থের অভ্যাসের সাথে বাস্তব হন। কারণ আপনার বাজেট হল পরিকল্পনা, আর ট্র্যাকিং হল জবাবদিহিতা।

আপনার জীবনের প্রতিটি ব্যয় নিয়মিত, মাসিক রুটিনে ঘটে না। আপনি একটি ডুবন্ত তহবিল ব্যবহার করা উচিত এই জন্য বিট বিট আপ সংরক্ষণ করতে, যেমন যদি. . .

একটি ডোবা তহবিল বড় খরচ এবং আধা-বার্ষিক খরচের জন্য সঞ্চয় করার একটি দুর্দান্ত উপায় কারণ আপনি খরচ ছড়িয়ে দেওয়ার জন্য সময়ের সাথে সাথে তাদের জন্য বাজেট করতে পারেন। তাহলে আপনার বাজেট এমন কিছুর দ্বারা অন্ধ হবে না যা আপনি জানতেন যে আসছে।

তোমার দাদী তোমাকে বৃষ্টির দিনের জন্য বাঁচাতে বলেছিল। কেন? কারণ. এটা. বৃষ্টি। তিনি এটিকে বৃষ্টির দিনের তহবিল বলে অভিহিত করেছেন - আমরা এটিকে একটি জরুরি তহবিল বলি। এবং যদি কখনও একটি বছর একটি জরুরী তহবিলের প্রয়োজনীয়তাকে স্পষ্ট করে তোলে তবে সেটি ছিল 2020।

$1,000 স্টার্টার ফান্ড দিয়ে শুরু করুন। তারপরে একবার আপনি আপনার সমস্ত ঋণ পরিশোধ করে ফেললে (আমরা এটি আরও পরে কভার করব), আপনার সম্পূর্ণ অর্থায়িত জরুরি তহবিল তৈরি করতে আপনি যে অতিরিক্ত নগদ ঋণ পরিশোধে ব্যয় করছেন তা ব্যবহার করুন। আপনি এটি কীভাবে করবেন তা এখানে:

প্রথমে আপনার বাজেট দেখুন। প্রতি মাসে আপনার সংসার চালাতে কতটা লাগে? যদি আপনার আয় চলে যায়, তবে আপনাকে এখনও কোন প্রয়োজনীয় বিল এবং বাধ্যবাধকতাগুলি পূরণ করতে হবে? আপনি জরুরী পরিস্থিতিতে তিন থেকে ছয় মাসের খরচ কভার করার জন্য যথেষ্ট সঞ্চয় করতে চান। (যদি আপনি একটি দুই-আয়ের পরিবার পান তবে এটি তিন মাস এবং যদি আপনি একটি আয় পান তবে ছয় মাস।)

এই টাকা তরল রাখুন , ওরফে নিশ্চিত করুন যে এটি উপলব্ধ। আপনার জরুরি তহবিল দীর্ঘমেয়াদী বিনিয়োগ নয়। এটি বীমা - এবং আপনার প্রয়োজন হলে এটি প্রস্তুত থাকতে হবে। এর মানে এই নয় যে আপনি এটিকে আপনার গদি এবং বক্স স্প্রিং-এর মধ্যে স্টাফ করে রাখুন—এটি একটু ও উপলব্ধ পরিবর্তে, সেই নগদটি একটি সাধারণ মানি মার্কেট অ্যাকাউন্টে জমা করুন যাতে আপনি একটি চেক লিখে বা এটিএম-এ গিয়ে এটি পেতে পারেন, তবে গ্রীষ্মকালীন ছুটির সময় এটি আপনার নিয়মিত অর্থ নিয়ে বসে থাকে না। (এটি কোন জরুরী বিষয় নয়, শুধু পরিষ্কার করে বলতে হবে, আপনি যতই নোনতা বাতাসের প্রতি আকাঙ্ক্ষা করুন না কেন।)

আপনার সম্পূর্ণ অর্থায়িত জরুরী তহবিলের জায়গায়, আপনি যা কিছু আসবে তার জন্য প্রস্তুত থাকবেন। এই ধরনের ব্যক্তিগত আর্থিক নিরাপত্তা আপনাকে বিশ্বের সবচেয়ে নরম বালিশের চেয়ে ভালো ঘুমাতে সাহায্য করবে।

অবসরের বিনিয়োগগুলি ততটা ভয়ঙ্কর নয় যতটা আপনি ভাবতে পারেন। প্রথমেই বলা যাক কত বিনিয়োগ করতে হবে। আপনি যখন শিশুর পদক্ষেপগুলি অনুসরণ করেন, তখন আপনি আপনার সমস্ত ঋণ পরিশোধ করার পরে এবং আমরা এইমাত্র কথা বলেছি সেই সম্পূর্ণ অর্থায়িত জরুরি তহবিলটি সঞ্চয় করার পরে আপনি আপনার আয়ের 15% অবসরকালীন বিনিয়োগে জমা করা শুরু করবেন৷

আপনি যখন সেই মুহুর্তে থাকবেন, আপনি কীভাবে ঝাঁপিয়ে পড়বেন তা এখানে:দেখুন আপনার নিয়োগকর্তা একটি মিলের সাথে 401(k) (বা 403(b)) অফার করেন কিনা। যদি তারা করে, তাহলে সেই বিনামূল্যের অর্থের সুবিধা নিতে নিয়োগকর্তার ম্যাচ পর্যন্ত আপনার 401(k) বিনিয়োগ করুন! যদি আপনার 401(k) প্রথাগত হয় (অর্থাৎ আপনি প্রিট্যাক্সের অর্থ দিয়ে এটি তহবিল করেন), আপনার পরবর্তী পদক্ষেপটি হল একটি রথ আইআরএ খুলতে হবে—যা আপনি ট্যাক্স-পরবর্তী ডলার দিয়ে তহবিল করেন, যা আপনার বৃদ্ধি এবং রাস্তা থেকে উত্তোলনের অনুমতি দেয়। করমুক্ত! কিন্তু যেহেতু রথ আপনাকে এত বড় ট্যাক্স সুবিধা দেয়, আঙ্কেল স্যাম এটির উপর একটি ক্যাপ রেখেছেন:আপনি 2021 সালে শুধুমাত্র $6,000 বিনিয়োগ করতে পারেন। আপনি যদি এটি সর্বাধিক করে থাকেন এবং এখনও 15% না করে থাকেন, তাহলে আপনার 401(k) এ ফিরে যান এবং সেখানে আপনার অর্থ বিনিয়োগ করতে থাকুন।

401(k) এবং Roth IRA উভয়ের মধ্যেই, আপনি চার ধরনের মিউচুয়াল ফান্ডে আপনার অর্থ ছড়িয়ে দিতে চান:বৃদ্ধি, বৃদ্ধি এবং আয়, আক্রমনাত্মক বৃদ্ধি এবং আন্তর্জাতিক। এইভাবে আপনি আপনার সমস্ত ডিম একটি অবসরের ঝুড়িতে বিনিয়োগ করবেন না। এটিকে টেকনিক্যালি বলা হয়বৈচিত্র্য বিনিয়োগের বিশ্বে, এবং এটি কম ঝুঁকিপূর্ণ এবং সাধারণ জ্ঞানী।

এখানে একটি গুরুত্বপূর্ণ কলআউট রয়েছে:আপনি যখন অবসর নেওয়ার জন্য আপনার কত টাকা সঞ্চয় করতে হবে তা বের করার চেষ্টা করছেন, তখন সবচেয়ে বেশি বিক্রি হওয়া লেখক এবং অবসর বিশেষজ্ঞ ক্রিস হোগান আপনার R:IQ (ওরফে আপনার রিটায়ার অনুপ্রাণিত কোটিয়েন্ট) কী বলে তা খুঁজে বের করা। এটি আপনাকে দেখাবে যে ম্যাজিক পরিমাণ আপনার সঞ্চয় করা দরকার যাতে আপনি আপনার স্বপ্নের অবসর জীবনযাপন করতে পারেন। এটি বের করতে, হোগানের অবসর ক্যালকুলেটরটি দেখুন। এটি আপনার জন্য গণিত করে এবং আপনাকে দেখায় ঠিক কত টাকা প্রতি মাসে বিনিয়োগ করতে হবে আপনার বয়স, আয় এবং অবসর জীবনযাত্রার লক্ষ্যের উপর ভিত্তি করে।

বীমা তাই মজা, তাই না? ঠিক? ঠিক আছে-হয়তো আমাদের বেশিরভাগের জন্য নয়। তবে এটি এটিকে কম প্রয়োজনীয় করে তোলে না। এবং হয়তো আপনি জানেন যে আপনার বীমা পাওয়ার কথা, কিন্তু আপনি আসলে জানেন না কি ধরনের বা কতটা বা কার সাথে।

তুমি চিন্তা করো না। এখানে আপনার প্রয়োজন আট ধরনের বীমার একটি অতি দ্রুত রানডাউন:

হ্যাঁ, এটা অনেক। তবে চিন্তা করবেন না:ভালভাবে বীমা করার জন্য আপনাকে বীমা বিশেষজ্ঞ হতে হবে না। (সৌভাগ্য ধন্যবাদ!) কিন্তু আপনাকে সক্রিয় হতে হবে। আমাদের 5-মিনিট কভারেজ চেকআপ চেষ্টা করুন। এটা সহজ, দ্রুত এবং পরিষ্কার -এই তাড়াহুড়োময় পৃথিবীতে আমাদের প্রিয় তিনটি শব্দ। এছাড়াও, আপনি হয়তো কিছু নগদ সঞ্চয় করতে পারেন —আমাদের প্রিয় আরও তিনটি শব্দ!

আমরা শুধু বাইরে এসে বলতে যাচ্ছি:আপনার ইচ্ছার প্রয়োজন। এটি আপনার ব্যক্তিগত অর্থকে শৃঙ্খলাবদ্ধ করার অংশ, এবং একজন দায়িত্বশীল প্রাপ্তবয়স্ক হওয়ার অংশ—একটি মজার অংশ নয়, কিন্তু একটি গুরুত্বপূর্ণ অংশ। আপনি চান না যে সরকার আপনার জিনিসপত্র, আপনার অর্থ বা আপনার পরিবারের (আপনি এখানে দায়িত্ব না নিলে ঠিক কী ঘটবে) কি হবে তা সিদ্ধান্ত নিন।

হ্যাঁ, এটি মোকাবেলা করার জন্য অনেক কিছু - এমন কিছু সম্পর্কে বিশাল সিদ্ধান্ত নেওয়া যা আপনি আসলেই প্রথমে ভাবতে চান না। কিন্তু শোন, তোমার ইচ্ছাশক্তি দরকার। নিজেকে একটি সাশ্রয়ী মূল্যের, অনলাইন প্রদানকারী খুঁজুন যিনি আইনি শব্দচয়নকে কেটে ফেলে এবং প্রক্রিয়াটিকে সহজ করে তোলে৷ (সাধারণভাবে, আমরা বলতে চাচ্ছি-কাগজ-কাজ-ইন-আপনার-পাজামা সহজ।) সুতরাং, এটি বন্ধ করবেন না। আজ একটি উইল পান৷

কিছু লোক মনে করে ঋণ ক্রেডিট তৈরি করার বা অভিনব এয়ারলাইন মাইল পেতে একটি হাতিয়ার। সত্য হল, ঘৃণা এমন একটি ওজন যা আপনাকে চাপ দেয় এবং আপনাকে আটকে রাখে। আমেরিকানদের প্রায় অর্ধেক (46%) বলে যে তাদের ঋণের মাত্রা মানসিক চাপ সৃষ্টি করে এবং তাদের উদ্বিগ্ন করে তোলে। 2 এটি হতে পারে কারণ ঘৃণা আপনাকে কখনও এগিয়ে যাওয়া থেকে বিরত রাখে। এটি প্রতি মাসে আপনার পেচেক জিম্মি কিছু কিছুর জন্য অর্থপ্রদান সহ ধারণ করে যা আপনি কয়েক মাস বা এমনকি বছর আগে কিনেছিলেন। আপনার এই ধরনের চাপের প্রয়োজন নেই!

এখানে একটি ব্যাপকভাবে গুরুত্বপূর্ণ ব্যক্তিগত ফিনান্স টিপ:আপনার আয় হল আপনার সম্পদ তৈরির সবচেয়ে বড় হাতিয়ার। আপনি যখন আপনার ঋণ পরিশোধ করেন, আপনি আপনার পেচেক ফেরত নেন। আপনি ঋণের দিকে যে অতিরিক্ত অর্থপ্রদান করেছিলেন তা আপনি ফেরত পাবেন। আপনি যে অতিরিক্ত টাকা দিয়ে কি করতে পারেন? বাজেটে অতিরিক্ত ঘরের জন্য এটি ব্যবহার করুন। সঞ্চয় এবং আপনার অবসরের মতো আপনার অর্থ লক্ষ্য নিয়ে এগিয়ে যেতে এটি ব্যবহার করুন! এটি আপনার জন্য ব্যবহার করুন

সংক্ষেপে:ঋণ একটি হাতিয়ার নয়. আপনার আয় হল। গ্রহণ করা. এটা. পেছনে.

আমরা এই এক সত্যিই জটিল করতে পারে. কিন্তু সেটা আমাদের বিষয় নয়। আমাদের জিনিস ব্যক্তিগত অর্থ পরিষ্কার এবং সহজ করে তোলে. সুতরাং, আবাসন সংক্রান্ত বিজ্ঞ সিদ্ধান্ত নেওয়ার কথা চিন্তা করার সময় এখানে তিনটি প্রধান পয়েন্ট আপনাকে আপনার সাথে নিতে হবে।

এই তিনটি নির্দেশিকা অনুসরণ না করে, আপনি দ্রুত গৃহ দরিদ্র হয়ে উঠতে পারেন—অর্থাৎ আপনার বাড়িটি দুর্দান্ত হতে পারে, কিন্তু এটি আপনার আয়ের এতটাই ব্যয় করে যে আপনি অন্যান্য ক্ষেত্রে আর্থিকভাবে লড়াই করেন৷

সুতরাং, হ্যাঁ, ব্যক্তিগত অর্থ অনেক। তবে আপনি এটি সম্পূর্ণভাবে পরিচালনা করতে পারেন। আপনি আপনার অর্থ দিয়ে ভাল সিদ্ধান্ত নিতে পারেন - বড় এবং ছোট। তাই আপনি আপনার টাকা দিয়ে আরও বেশি জয় পেতে পারেন—বড় এবং ছোট।

আপনি যদি সাহায্যের হাত এবং পথে কিছু গুরুতর নির্দেশিকা চান, Ramsey+ দেখুন। এই অল-অ্যাক্সেস মেম্বারশিপের মাধ্যমে, আপনি বিভ্রান্তিকর আর্থিক ব্লা ব্লা ব্লা ছাড়াই ব্যক্তিগত আর্থিক সবকিছু শিখতে পারবেন। বাকি সবাই থালাবাসন করছে। এছাড়াও, আপনি বুদ্ধিমান অর্থ চালনা করার জন্য প্রয়োজনীয় সরঞ্জামগুলি পাবেন—বড় এবং ছোট। এই মুহূর্তে, আপনি এটিকে Ramsey+ ফ্রি ট্রায়ালে একটি টেস্ট-ড্রাইভ দিতে পারেন৷

৷

আপনার আয় যাই হোক না কেন, আপনার অতীত যাই হোক না কেন, আপনি এই ব্যক্তিগত আর্থিক জিনিসটি করতে পারেন। ঠিকানা নাই. আজই আপনার Ramsey+ এর বিনামূল্যের ট্রায়াল শুরু করুন!