আপনি যদি আপনার ক্রেডিট কার্ড, গাড়ী ঋণ বা ছাত্র ঋণ পরিশোধের মাঝখানে থাকেন, আপনি জানেন যে ঋণের প্রতি অতিরিক্ত ডলার সাহায্য করে। কিন্তু আপনি যদি আপনার অবসর তহবিলকে গর্ত থেকে বের করে আনার উপায় হিসেবে বিবেচনা করতে শুরু করেন, তাহলে অপেক্ষা করুন!

যদিও এটি লোভনীয় হতে পারে, ঋণ পরিশোধের জন্য আইআরএ থেকে অর্থ নেওয়া একটি ভয়ানক ধারণা। সেই অর্থ শুধুমাত্র আপত্তিজনক প্রাথমিক প্রত্যাহার জরিমানা এবং ট্যাক্সের সাথে আসতে পারে না, তবে এটি আপনার ভবিষ্যত থেকেও চুরি করছে। যখন আপনি একটি অবসরের তহবিল তাড়াতাড়ি ক্যাশ আউট করেন তখন কী ঘটে তা আমরা ভেঙে দিয়েছি এবং আমরা আপনাকে বলব কিভাবে আপনি আপনার IRA অভিযান না করে ঋণ পরিশোধ করতে পারেন।

আপনি এটি আই-রুহ উচ্চারণ করেন কিনা অথবা আপনি প্রতিটি অক্ষর উচ্চারণ করেন, একটি আইআরএ (স্বতন্ত্র অবসর অ্যাকাউন্ট) সম্পদ তৈরি করার এবং আপনি মর্যাদার সাথে অবসর নেওয়ার জন্য একটি দুর্দান্ত হাতিয়ার। কিন্তু এখানে মূল শব্দ হল অবসর . ডেভ রামসে বলেছেন যে দেউলিয়া বা ফোরক্লোজার এড়াতে না হলে আপনার আইআরএ থেকে তাড়াতাড়ি টাকা নেওয়া উচিত নয়। কেন? কারণ অবসর ছাড়া অন্য কিছুর জন্য আপনার অবসর তহবিল ব্যবহার করা একটি বড় খরচ হতে পারে।

একটি IRA থেকে নেওয়া অর্থ প্রথম দিকে (59 ½ বছর বয়সের আগে) একটি "অট্যাক্সযোগ্য রোলওভার" হিসাবে বিবেচিত হওয়ার জন্য 60 দিনের মধ্যে অন্য অবসর অ্যাকাউন্টে স্থানান্তর করতে হবে। আমরা পুনরাবৃত্তি:60 দিন! অন্যথায়, সরকার জরিমানা এবং করের আকারে এর কাটতি নেবে। সুতরাং, আপনি যদি আপনার 401(k) থেকে টাকা উত্তোলন করেন কারণ আপনি চাকরি পরিবর্তন করছেন এবং এটি একটি নতুন কোম্পানিতে স্থানান্তর করতে চান, তাহলে নিশ্চিত করুন যে আপনি এটি 60-দিনের মধ্যে করেছেন। এইভাবে আপনি আপনার কোনো সঞ্চয় হারাবেন না। সর্বোপরি, এটি আপনার কষ্টার্জিত অর্থ, এবং আপনি এটি যতটা সম্ভব ধরে রাখার যোগ্য। এছাড়াও, মনে রাখবেন যে অকরযোগ্য রোলওভারগুলি প্রতি 12 মাসে একবার করা যেতে পারে।

সেই 60 দিন শেষ হওয়ার সাথে সাথে, IRA থেকে অর্থ ক্যাশ আউট বলে মনে করা হয়। এবং সেই অর্থের উপর আপনাকে যে জরিমানা এবং কর দিতে হবে তা নির্ভর করে এটি যে ধরনের অবসর গ্রহণ অ্যাকাউন্ট থেকে এসেছে তার উপর:401(k), ঐতিহ্যগত IRA বা Roth IRA৷

401(k) থেকে তাড়াতাড়ি টাকা তোলা হলে 10% জরিমানা হয়। আপনি যা কিছু নেন তার উপরও আপনাকে ট্যাক্স দিতে হবে, তবে IRS সাধারণত 20% স্বয়ংক্রিয়ভাবে আটকে রাখে। এবং যদি আপনি একটি উল্লেখযোগ্য পরিমাণ বের করেন তবে এটি আপনাকে একটি উচ্চ কর বন্ধনীতে ধাক্কা দিতে পারে। সুতরাং, আপনি যদি আপনার 401(k) থেকে $20,000 নেন এবং এটি আপনাকে 22% ট্যাক্স ব্র্যাকেটে রাখে, তাহলে সব বলা এবং সম্পন্ন হলে আপনি প্রায় $12,000–13,000 (রাষ্ট্রীয় আয়করের উপর নির্ভর করে) পেতে পারেন।

এবং যেহেতু 401(k)s ট্যাক্স-পূর্ব ডলার দিয়ে অর্থায়ন করা হয়, তাই 59 ½ বছর বয়সের পরেও আপনি যা কিছু নিয়ে যান তার উপর আপনাকে ট্যাক্স দিতে হবে। তবে 401(k) তোলার প্রথম দিকে জরিমানা দেওয়ার ক্ষেত্রে কিছু ব্যতিক্রম রয়েছে, যা আমরা পরে আলোচনা করব।

কিন্তু আপনি যদি আপনার 401(k) থেকে টাকা নেওয়ার কথা ভাবছেন কোনো খরচ কভার করতে বা ঋণ পরিশোধ করতে, তাহলে নিজেকে জিজ্ঞাসা করুন:আমি কি সত্যিই 30% সুদে টাকা ধার করতে চাই? অবশ্যই না! কখনও কখনও আপনি আসলে কী হারাবেন তা বুঝতে গণিত করতে হয়৷

59 ½ এর আগে একটি ঐতিহ্যগত IRA থেকে অর্থ গ্রহণ করলেও 10% জরিমানা হয়। কোনও স্বয়ংক্রিয়ভাবে আটকানো নেই, তবে আপনার ট্যাক্স জমা দেওয়ার সময় আপনি যে পরিমাণ টাকা নিয়েছেন তার উপর আপনাকে এখনও ফেডারেল এবং রাজ্য আয়কর দিতে হবে।

401(k) এর মতো, ঐতিহ্যগত IRA-এর জন্য প্রাথমিক প্রত্যাহার পেনাল্টির কিছু ব্যতিক্রম রয়েছে (আমরা এক মিনিটের মধ্যে সেগুলিতে ডুব দেব।) তবে আপনি যদি আপনার আইআরএ থেকে অর্থ নিতে পারেন তবে এর অর্থ এই নয় যে আপনার উচিত। সরকারকে 30% অর্থ প্রদান করার পরিবর্তে, আপনি একটি সেভিংস অ্যাকাউন্টে নিয়মিত অবদান রাখতে পারেন এবং সেই অর্থের 100% আপনি যে খরচগুলি জানেন, যেমন আপনার বাচ্চাদের কলেজের জন্য অর্থ প্রদান করা বা বাড়ি কেনার জন্য ব্যবহার করতে পারেন৷ আপনার ভবিষ্যত নিজেকে ছিনতাই করবেন না কারণ এটি এখনই সহজ।

যেহেতু একটি রথ আইআরএ ট্যাক্স-পরবর্তী ডলার ব্যবহার করে কিন্তু ট্যাক্স-মুক্ত হয় (আমরা কেন এটিকে এত পছন্দ করি তার একটি কারণ), আপনি আপনার বয়স নির্বিশেষে এবং জরিমানা বা ট্যাক্স ছাড়াই আপনার যেকোনও অবদান তুলে নিতে পারবেন। কিন্তু আপনি যদি কোনো উপার্জন (ওরফে চক্রবৃদ্ধি সুদের কোনো বৃদ্ধি) নিতে চান, তাহলে আপনাকে কমপক্ষে 59 ½ এবং হতে হবে। রথ আইআরএ নিজেই কমপক্ষে পাঁচ বছর বয়সী হতে হবে। অন্যথায়, আপনাকে অবশ্যই 10% প্রারম্ভিক প্রত্যাহার ফি এবং যেকোন ট্যাক্স দিতে হবে।

কিন্তু রথ আইআরএ-তে বিনিয়োগের পুরো বিষয়টি হল যে আপনি যখন অবসর গ্রহণের সময় অর্থ উত্তোলন করবেন তখন আপনাকে কর দিতে হবে না। আপনি সেখানে যে অর্থ রাখছেন তার উপর আপনি ইতিমধ্যেই ট্যাক্স পরিশোধ করেছেন, তাহলে কেন আপনি খুব তাড়াতাড়ি টাকা বের করে আরও অর্থ প্রদান করতে চান? আমরা মনে করি আপনার রথ আইআরএ-এর সম্পূর্ণ সদ্ব্যবহার করা উচিত—এবং এটি করার সর্বোত্তম উপায় হল আপনি অবসর না নেওয়া পর্যন্ত এটিকে একা ছেড়ে দেওয়া।

যদিও আপনাকে এখনও একটি নির্দিষ্ট বয়সের আগে 401(k) বা IRA থেকে নেওয়া অর্থের উপর ট্যাক্স দিতে হবে, এমন কিছু পরিস্থিতি রয়েছে যা আপনাকে অবসরের তহবিলের জন্য 10% তাড়াতাড়ি তোলার জরিমানা পেতে দেয়৷

আপনি যদি "কষ্ট বিতরণ" পান তবে 401(k) এর জন্য প্রাথমিক প্রত্যাহার পেনাল্টির একটি ব্যতিক্রমও রয়েছে। এটি হল আপনার 401(k) থেকে নেওয়া অর্থ একটি "তাত্ক্ষণিক এবং ভারী আর্থিক প্রয়োজন" মেটানোর জন্য, এবং এতে প্রাকৃতিক দুর্যোগের পরে আপনার বাড়ির ক্ষতি মেরামত করা, প্রিয়জনের অন্ত্যেষ্টিক্রিয়া খরচ কভার করার মতো বিষয়গুলি অন্তর্ভুক্ত থাকতে পারে, বা উচ্ছেদ এড়াতে ভাড়া প্রদান। এবং আপনি শুধুমাত্র এই খরচের জন্য প্রয়োজনীয় সঠিক পরিমাণ নিতে পারবেন।

তবে আপনার 401(k) অ্যাক্সেস করা সহজ হয়ে যাওয়ার পরেও, মনে রাখবেন যে আপনিই সেই ব্যক্তি যিনি অবসর নেওয়ার সময় সেই অর্থ থেকে বাঁচতে হবে। তাই আপনি যাকে জরুরি বলে ডাকেন সে বিষয়ে সতর্ক থাকুন এবং আপনার 401(k) পরবর্তী সময়ের জন্য সংরক্ষণ করুন।

আপনি যদি এমন পরিস্থিতিতে থাকেন যেখানে আপনাকে দেউলিয়া বা ফোরক্লোজার এড়াতে সাহায্য করার জন্য আপনার IRA-তে অর্থের প্রয়োজন হয়, তাহলে একটি SmartVestor Pro এর সাথে সংযোগ করুন৷

লোকেরা আরেকটি ভুল করে যা তাদের ঋণ পরিশোধের জন্য একটি 401(k) ঋণ গ্রহণ করে-কিন্তু আপনাকে সুদের সাথে নিজেকে ফেরত দিতে হবে। ইয়াক! এবং 401(k) ঋণ দ্রুত ব্যাকফায়ার করতে পারে। আপনি যদি আপনার চাকরি হারান, সেই ঋণটি 60 দিনের মধ্যে ফেরত দিতে হবে। যদি তা না হয়, তাহলে আপনাকে দিতে বাধ্য করা হবে—আপনি অনুমান করেছেন—একটি 10% জরিমানা, এবং ট্যাক্স। কিন্তু সত্য হল, আপনি ঋণ থেকে আপনার উপায় ধার করতে পারবেন না, তাই আপনার ঋণ সম্পূর্ণরূপে এড়ানো উচিত।

"ঘুমন্ত ইরাকে মিথ্যা বলতে দাও" পুরানো প্রবাদটি কখনও শুনেছেন? না? শুধু আমাদের? অবসরের তহবিলের উদ্দেশ্য হল আয় রোল বন্ধ হয়ে গেলে আপনার যত্ন নেওয়া হয়েছে তা নিশ্চিত করা৷ কিন্তু অনেক বেশি লোকেরা তাদের অবসর তহবিলকে তাদের জরুরি তহবিল হিসাবে বিবেচনা করে। এবং আপনি এখন যত বেশি অর্থ বের করবেন, সেই সৈকত-অবকাশ, গল্ফ-খেলা, নাতনি-নাতনি-পরিদর্শনের অবসরের দিনগুলির জন্য আপনার কাছে তত কম থাকবে যা আপনি স্বপ্ন দেখেন।

যখন আপনার IRA একটি ATM হয়ে যায়, তখন আপনি চক্রবৃদ্ধি সুদের সাথে অর্জিত সমস্ত অর্থ হারাবেন। চক্রবৃদ্ধি সুদ আপনার সেরা বন্ধু, কিন্তু শুধুমাত্র যখন আপনি এটি কাজ করার সুযোগ দেন। (আমাদের চক্রবৃদ্ধি সুদের ক্যালকুলেটর ব্যবহার করে দেখুন যা আপনার জন্য গণনা করবে।) যারা অপেক্ষা করে তাদের জন্য আমরা বিনামূল্যে অর্থ বলি। এটা আজকের জন্য টাকা নয়; এটা আগামীকালের জন্য টাকা। আপনি এটিতে দীর্ঘ পথ ধরে আছেন, এবং বিনিয়োগের জন্য যথেষ্ট ধৈর্য এবং আত্মনিয়ন্ত্রণ প্রয়োজন।

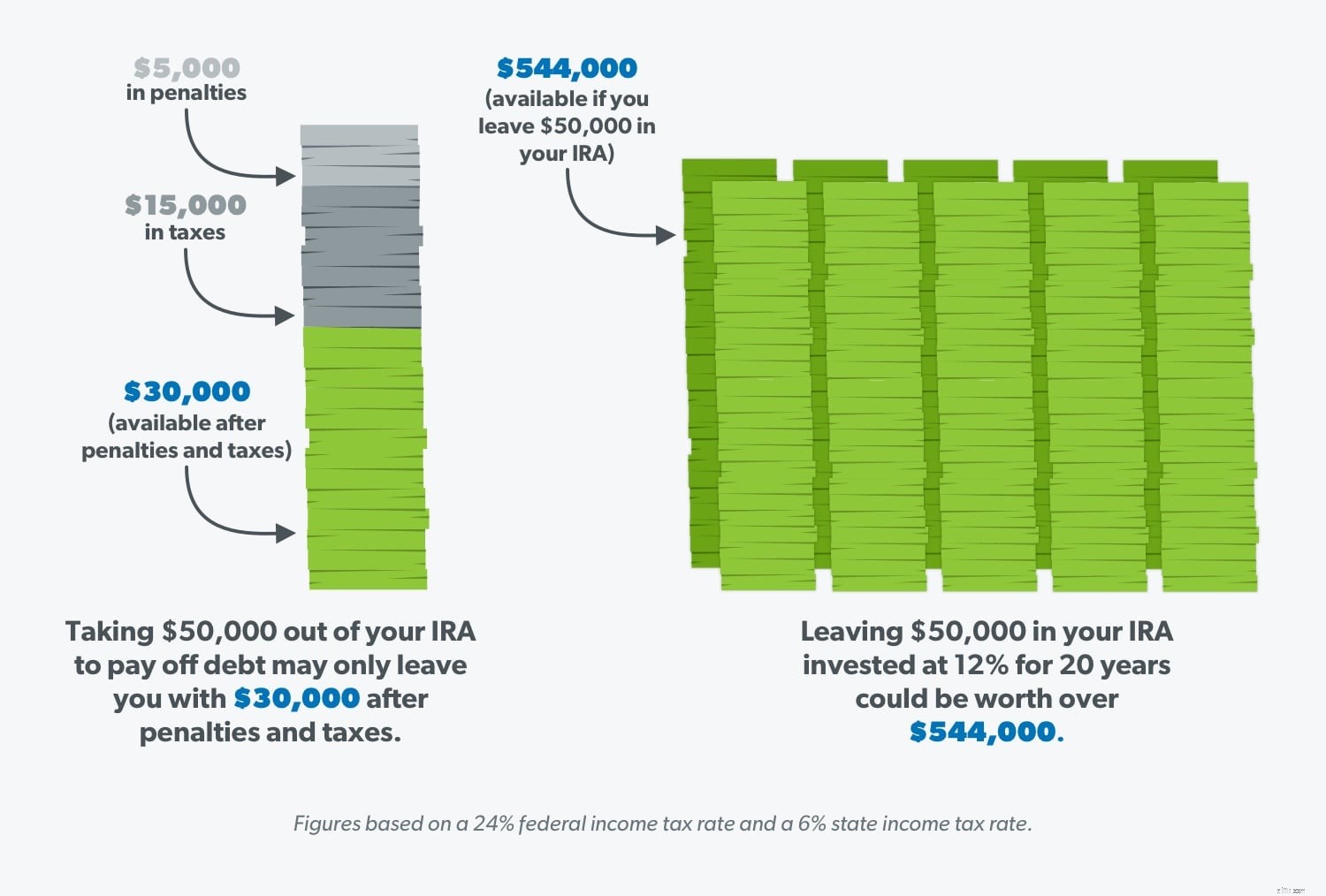

ধরা যাক আপনি আপনার ছাত্র ঋণের ঋণ পরিশোধ করতে আপনার IRA থেকে $50,000 নিয়েছেন। আপনি প্রায় $5,000 জরিমানা এবং প্রায় $15,000 ট্যাক্স পরিশোধ করতে পারেন—আপনার কাছে মাত্র $30,000 থাকবে। এটা ঠিক না! কিন্তু আপনি যদি সেই আইআরএকে একা রেখে যান, 20 বছরের জন্য 12% হারে বিনিয়োগ করা আসল $50,000 এর মূল্য হবে $544,000! এবং এটি যদি আপনি এর উপরে কিছু অবদান না রাখেন। দেখা? ধৈর্য্য ধারণ করা এবং সেই টাকা একা রেখে দিলেই বড় সময় পাওয়া যায়।

আমাদের ব্যবহার করুন বিনিয়োগ ক্যালকুলেটর আপনার অবসর নেওয়ার সময় হলে আপনার IRA কতটা মূল্যবান হবে তা দেখতে।

আপনার অবসর তহবিল লুট করার দীর্ঘমেয়াদী খরচ কেবল এটির মূল্য নয়। অনেক লোক বলে যে তারা পরবর্তীতে তাদের IRA-তে আরও অর্থ রেখে ক্ষতি পূরণ করতে পারে, কিন্তু আপনি প্রতি বছর কতটা অবদান রাখতে পারেন তার সীমাবদ্ধতা রয়েছে।

আমরা জানি আপনি কঠোর পরিশ্রম করেন, এবং আপনি যে শেষ জিনিসটি চান তা হল আরও কঠোর এবং দীর্ঘ পরিশ্রম করতে হবে কারণ আপনি অবসর গ্রহণের জন্য যথেষ্ট সঞ্চয় করেননি। 90% সহস্রাব্দের মতো হবেন না যারা তাদের অবসর গ্রহণের অ্যাকাউন্ট থেকে অর্থ তুলেছেন এবং অনুতপ্ত হয়েছেন৷ 1 আপনার আইআরএকে একা ছেড়ে দিন, এবং যখন এটি ব্যবহার করার সময় আসবে, তখন আপনি খুব খুশি হবেন!

সুতরাং আপনি যদি আপনার অবসর তহবিল নগদ না করেন তবে আপনি কীভাবে আপনার ঋণ পরিশোধ করবেন? আমরা খুশি যে আপনি জিজ্ঞাসা করেছেন! ঋণ ঠেকানোর জন্য এখানে কিছু পরীক্ষিত এবং সত্য পদ্ধতি রয়েছে যা আপনার ভবিষ্যতের জন্য অনুশোচনা করবে না।

আপনার অর্থের নিয়ন্ত্রণ একটি লিখিত পরিকল্পনা - একটি বাজেটের মাধ্যমে শুরু হয়। এবং এভরিডলারের মতো একটি বাজেটিং টুল আপনাকে এখন আপনার কাছে থাকা অর্থের সাথে আরও ইচ্ছাকৃত হতে বাধ্য করে, এটি পরে কোথায় গেল তা ভাবার পরিবর্তে। প্রতিটি ডলারকে একটি কাজ দেওয়ার জন্য আপনাকে একটি কঠিন জরুরী তহবিল তৈরিতেও সাহায্য করে যাতে জীবন যখন আপনাকে একটি কার্ভবল ছুঁড়ে দেয় তখন আপনি আপনার IRA-তে ট্যাপ করতে প্রলুব্ধ না হন।

ঋণ স্নোবল পদ্ধতি হল ঋণ পরিশোধের দ্রুততম উপায় কারণ এটি আপনাকে অর্থ জয় দেয় যা আপনাকে পথ ধরে অনুপ্রাণিত করে। আপনি যা করেন তা এখানে:আপনার সমস্ত ঋণকে সবচেয়ে ছোট থেকে বৃহত্তম তালিকাভুক্ত করুন (সুদের হার নির্বিশেষে) এবং বাকিগুলিতে ন্যূনতম অর্থ প্রদান করার সময় প্রতিশোধের সাথে ক্ষুদ্রতম পরিমাণে আক্রমণ করুন। একবার ক্ষুদ্রতম ঋণ চলে গেলে, সেই অর্থপ্রদান নিন এবং পরবর্তী ক্ষুদ্রতম ঋণে এটি প্রয়োগ করুন। তারপরে আপনার খরচ কমাতে এবং আপনার ঋণে আরও বেশি অর্থ নিক্ষেপ করার জন্য আমরা উল্লেখিত বাজেটটি ব্যবহার করুন। যখন সেই তুষারগোলটি গড়িয়ে পড়তে শুরু করবে, তখন এটি আপনাকে ভালোর জন্য ঋণ থেকে বেরিয়ে আসার জন্য প্রয়োজনীয় গতি দেবে!

আপনি যদি এখনও মনে করেন যে আপনার অবসর তহবিল থেকে ধার করাই আপনার একমাত্র আশা, আপনার বিকল্পগুলির মাধ্যমে আপনার সাথে কথা বলার জন্য আপনার প্রয়োজন হতে পারে। একজন Ramsey Solutions Master Financial Coach আপনাকে উৎসাহিত করতে পারে এবং আপনার আর্থিক অবস্থার জন্য সর্বোত্তম সিদ্ধান্ত নিতে সাহায্য করতে পারে। আজ আপনার কাছাকাছি একটি কোচ খুঁজুন.

আপনি যদি সত্যিই আপনার অবসরের স্বপ্নগুলি বাস্তবে পরিণত হয় তা নিশ্চিত করতে চান, Ramsey+ এর একটি বিনামূল্যের ট্রায়াল শুরু করুন এবং আপনার আর্থিক নিয়ন্ত্রণ নিন! আপনি ঋণ পরিশোধ, অর্থ সঞ্চয় এবং বিজ্ঞতার সাথে বিনিয়োগ করার বিষয়ে আপনার যা জানা দরকার তা শিখবেন যাতে আপনি সম্পদ তৈরি করতে পারেন এবং প্রতিদিনের মিলিয়নেয়ার স্ট্যাটাসের পথে যেতে পারেন। আপনার অর্থের অভ্যাস পরিবর্তন করতে এবং একটি সফল ভবিষ্যতের জন্য নিজেকে সেট করতে কখনই দেরি হয় না!