আপনার ঋণ পরিশোধ করতে সক্ষম না হওয়া ভীতিকর হতে পারে। এবং যখন আপনার পাওনাদার আইআরএস হয়, তখন আপনি শেষ মেটানোর বিষয়ে বিশেষত নার্ভাস হতে পারেন। আপনার ট্যাক্স ঋণের বোঝা কিছুটা কমাতে, আপস করার জন্য একটি প্রস্তাবের জন্য আবেদন করার কথা বিবেচনা করুন।

আপনাকে অবশ্যই আইআরএস-এর মাধ্যমে আপস করে একটি অফারের জন্য আবেদন করতে হবে। কিন্তু আবেদন করার আগে, আপনার বিকল্পগুলি বিবেচনা করুন - IRS সমস্ত অ্যাপ্লিকেশন গ্রহণ করে না। আসলে, আইআরএস আপস আবেদনকারীদের প্রায় 60% অফার প্রত্যাখ্যান করে।

আপনার গ্রহণযোগ্যতার সম্ভাবনা উন্নত করতে সমঝোতা প্রক্রিয়া এবং যোগ্যতার সাথে IRS অফারটির সাথে নিজেকে পরিচিত করুন।

অফার ইন কম্প্রোমাইজ (OIC) করদাতাদের তাদের ঋণের চেয়ে কম দামে IRS-এর সাথে তাদের ট্যাক্স ঋণ নিষ্পত্তি করতে দেয়।

সমঝোতার একটি অফার সাধারণত করদাতাদের জন্য একটি শেষ প্রচেষ্টা যা ইতিমধ্যেই একটি কিস্তি চুক্তির মতো অন্যান্য অর্থপ্রদানের বিকল্পগুলি অন্বেষণ করেছে৷ কিস্তি চুক্তি আপনাকে মাসিক ট্যাক্স পেমেন্ট করতে দেয়, কিন্তু আপনি এখনও আপনার সম্পূর্ণ ট্যাক্স ঋণের জন্য দায়ী।

IRS-এর সাথে মীমাংসা করতে, আপনাকে একটি অফিসিয়াল আবেদন জমা দিতে হবে। আপনার আবেদনে, ব্যক্তিগত এবং আর্থিক তথ্য প্রদান করুন এবং একটি অফার পরিমাণ করুন।

ব্যবসা এবং ব্যক্তি যারা আপস একটি অফারের জন্য আবেদন করতে চান তাদের অবশ্যই IRS যোগ্যতার প্রয়োজনীয়তা পূরণ করতে হবে।

আবেদন করার আগে, আপনি যোগ্য কিনা তা যাচাই করুন। IRS এর প্রয়োজন যে আপনি:

আপনি যোগ্যতা নির্ধারণ করতে এবং আপনার প্রাথমিক অফারটি গণনা করতে সমঝোতা প্রি-কোয়ালিফায়ার টুলে IRS অফার ব্যবহার করতে সক্ষম হতে পারেন।

প্রি-কোয়ালিফায়ার টুল হল একটি গাইড, আপস অ্যাপ্লিকেশনে একটি অফার নয়। শুরু করতে, আপনাকে কিছু প্রশ্নের উত্তর দিতে হবে এবং ব্যক্তিগত ও আর্থিক তথ্য ইনপুট করতে হবে।

যদি আপনার ব্যবসা একটি অংশীদারিত্ব বা কর্পোরেশন হিসাবে গঠন করা হয় তবে আপনি আপস-প্রি-কোয়ালিফায়ার টুলে IRS অফার ব্যবহার করতে পারবেন না।

এমনকি আপনি যোগ্যতার প্রয়োজনীয়তা পূরণ করলেও, IRS আপস করে আপনার অফার প্রত্যাখ্যান করতে পারে।

সমঝোতায় একটি অফার পর্যালোচনা করার সময়, IRS আপনার অর্থ প্রদানের ক্ষমতা, আয়, ব্যয় এবং সম্পদ ইক্যুইটি দেখে।

IRS সাধারণত অফার প্রত্যাখ্যান করে যদি করদাতা তাদের পাওনা পরিশোধ করতে পারেন।

এখানে কিছু কারণ রয়েছে যেগুলির জন্য IRS আপনার প্রস্তাবকে আপস করে গ্রহণ করতে পারে:

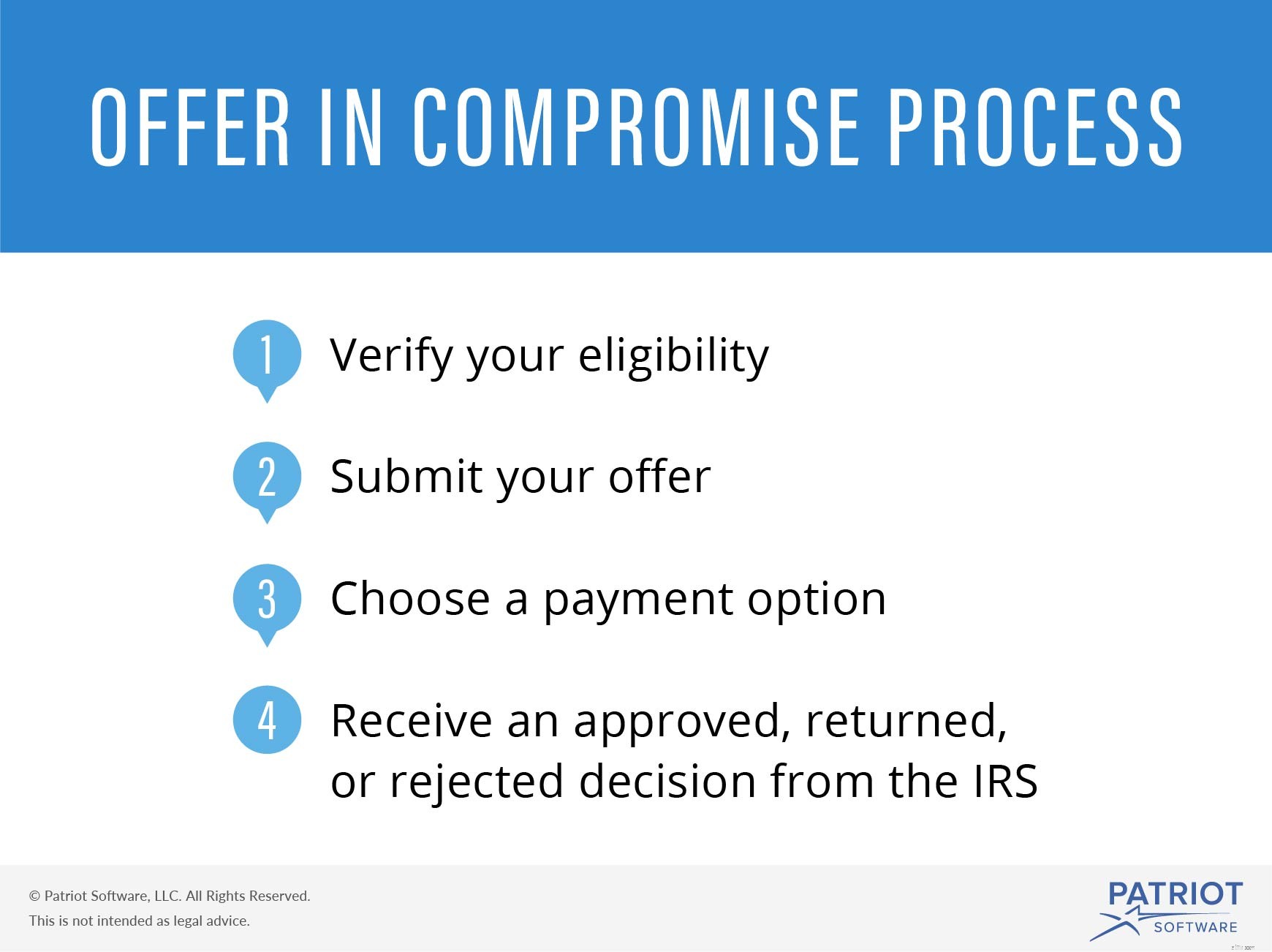

OIC ট্যাক্স নিষ্পত্তি প্রোগ্রাম সম্পর্কে জানতে প্রস্তুত? আপনি যোগ্য তা যাচাই করার পরে, আপনি আবেদন প্রক্রিয়া শুরু করতে পারেন।

মনে রাখবেন যে আপনার অফার জমা দেওয়ার পরে, IRS একটি সিদ্ধান্ত নিতে দুই বছর পর্যন্ত সময় নিতে পারে।

আপনি একটি সংকল্পের জন্য অপেক্ষা করার সময়, IRS সংগ্রহ কার্যক্রম স্থগিত করে। এবং, আপনাকে বিদ্যমান কিস্তি চুক্তিতে অর্থপ্রদান করতে হবে না।

যদি আইআরএস আপনার ওআইসি গ্রহণ করে, তবে তারা ক্যালেন্ডার বছরের মাধ্যমে প্রসারিত ট্যাক্স সময়ের জন্য ট্যাক্স রিফান্ড রাখবে। উদাহরণস্বরূপ, যদি IRS 2019 সালে আপনার OIC গ্রহণ করে, তাহলে আপনি আপনার 2019 ট্যাক্স রিটার্নে ফেরত পাবেন না। ফেরত আপনার ট্যাক্স ঋণের দিকে যায় না।

সমঝোতায় আপনার অফার জমা দিতে, আপনাকে অবশ্যই উপযুক্ত ফর্মগুলি ফাইল করতে হবে এবং একটি অর্থপ্রদানের বিকল্প বেছে নিতে হবে৷ ফাইল করার পরে, আপনি আপনার IRS সংকল্প পাবেন।

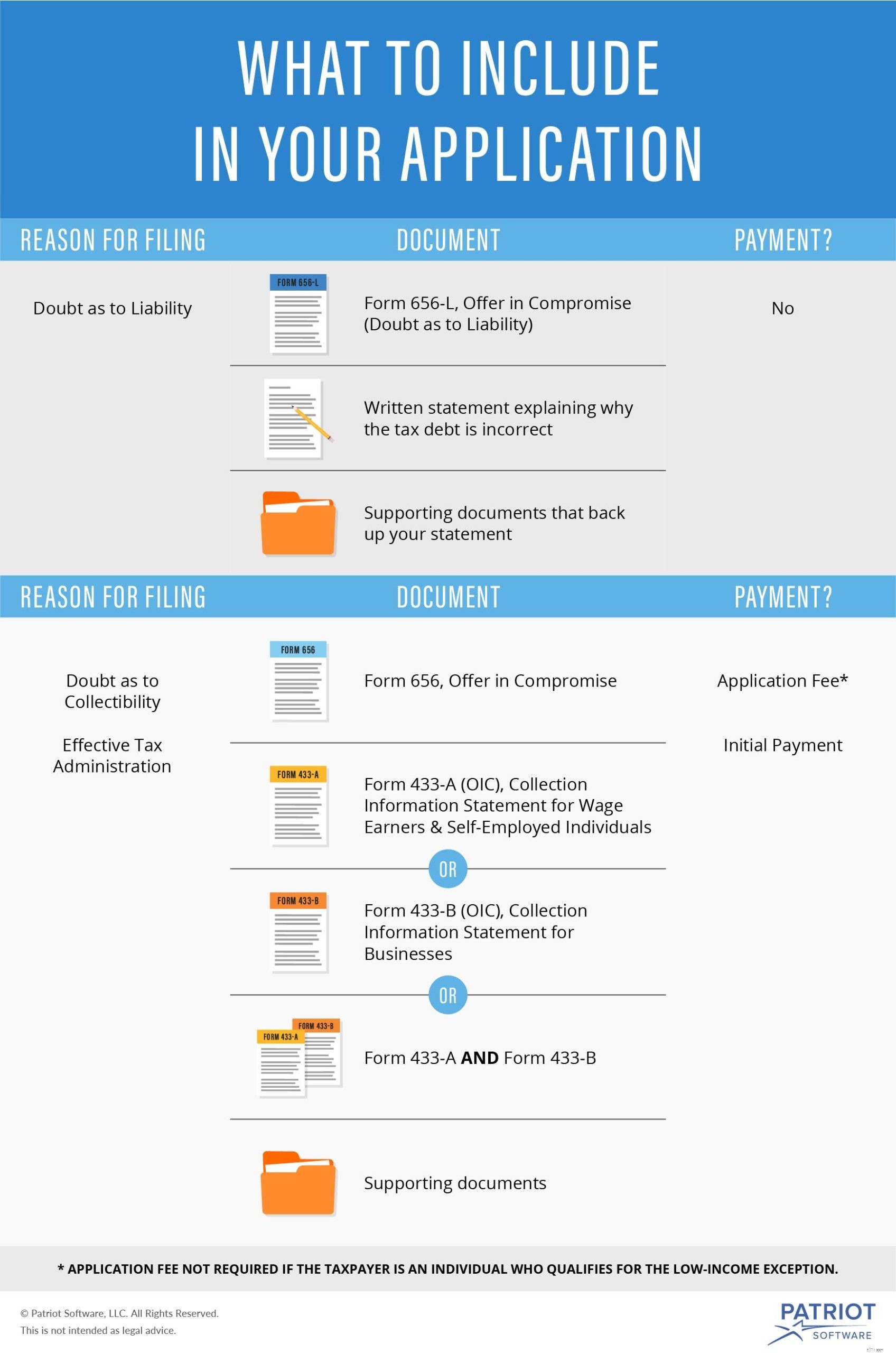

আপনাকে যে ফর্মগুলি ফাইল করতে হবে তা দুটি জিনিসের উপর নির্ভর করে:

আপনি যদি সংগ্রহযোগ্যতা বা কার্যকর কর প্রশাসনের বিষয়ে সন্দেহের ভিত্তিতে একটি OIC জমা দেন, তাহলে আপনাকে অবশ্যই ফর্ম 656 ফাইল করতে হবে, অফার ইন কম্প্রোমাইজ৷

এছাড়াও আপনাকে অবশ্যই ফর্ম 433-A (OIC), মজুরি উপার্জনকারী এবং স্ব-নিযুক্ত ব্যক্তিদের জন্য সংগ্রহ তথ্য বিবৃতি, ফর্ম 433-B (OIC), ব্যবসার জন্য সংগ্রহ তথ্য বিবৃতি বা উভয় ফাইল করতে হবে৷

ফাইল ফর্ম 433-A (OIC) যদি আপনি হন:

আপনি যদি একজন হন তাহলে ফর্ম 433-B (OIC) ফাইল করুন:

IRS-এর ফর্ম 656 বুকলেটে ফর্ম 656, 433-A (OIC), এবং 433-B (OIC) রয়েছে৷

আপনি যদি দায়বদ্ধতার বিষয়ে সন্দেহের ভিত্তিতে একটি OIC জমা দেন তবে শুধুমাত্র ফর্ম 656-L ফাইল করুন, অফার ইন কম্প্রোমাইজ (দায় সম্পর্কে সন্দেহ)।

OIC জমা দেওয়া সমস্ত করদাতাদের তাদের দাবির ব্যাক আপ করার জন্য সমর্থনকারী নথিগুলির কপিও অন্তর্ভুক্ত করা উচিত।

বেশিরভাগ করদাতাদের অবশ্যই $186 এর একটি আবেদন ফি অন্তর্ভুক্ত করতে হবে।

যাইহোক, আপনি যদি আপনার OIC জমা দেন তবে আপনাকে আবেদন ফি দিতে হবে না কারণ আপনি আপনার দায় নিয়ে সন্দেহ করছেন। এছাড়াও, আপনি যদি একজন ব্যক্তি হন (যেমন, একমাত্র মালিক) যিনি স্বল্প-আয়ের ব্যতিক্রমের জন্য যোগ্য হন, তাহলে আপনাকে আবেদন ফি জমা দিতে হবে না।

সমঝোতায় একটি গৃহীত অফার সহ করদাতারা সাধারণত তাদের হ্রাসকৃত ট্যাক্স ঋণ পরিশোধের জন্য কিস্তির অর্থ প্রদান করে। আবেদন করার সময় আপনাকে অবশ্যই আপনার পেমেন্ট প্ল্যান বেছে নিতে হবে।

IRS দুটি অর্থপ্রদানের বিকল্প অফার করে:এককালীন নগদ এবং পর্যায়ক্রমিক অর্থপ্রদানের পরিকল্পনা।

উভয় অর্থপ্রদানের বিকল্পের জন্য আপনার আবেদনের ফি ছাড়াও, আপনি যখন আবেদন করেন তখন একটি প্রাথমিক অর্থপ্রদান প্রয়োজন। আপনার প্রাথমিক অর্থপ্রদান থেকে আপনার আবেদন ফি আলাদা করুন।

যদিও পেমেন্ট ফেরতযোগ্য নয়, IRS আপনার মোট ট্যাক্স বিলের পরিমাণ প্রযোজ্য করে যদি তারা আপনার OIC প্রত্যাখ্যান করে বা ফেরত দেয়।

আপনি যদি একমুঠো নগদ অর্থ প্রদানের বিকল্পটি অনুসরণ করেন, আপনি হয় আপনার অফারের পরিমাণ একটি বড় অঙ্কে বা কিস্তিতে অর্থপ্রদান করতে পারেন৷

একমুঠো নগদ বিকল্পের অধীনে, IRS আপনার অফারটি গ্রহণ করার পরে আপনাকে অবশ্যই পাঁচ বা তার কম মাসের মধ্যে পাঁচ বা তার কম কিস্তি করতে হবে।

আপনার প্রাথমিক অর্থপ্রদান হল আপনার মোট অফারের পরিমাণের 20%। তাই যদি আপনার অফার $40,000 হয়, তাহলে আপনি $8,000 এর প্রাথমিক পেমেন্ট অন্তর্ভুক্ত করবেন।

যে করদাতারা পর্যায়ক্রমিক অর্থপ্রদানের বিকল্প অনুসরণ করেন তারা আইআরএস আপনার অফারটি গ্রহণ করার পরে 24 মাসের মধ্যে ছয় বা তার বেশি মাসিক কিস্তি করেন।

আবেদন করার সময়, আপনার প্রাথমিক অর্থপ্রদান হল আপনার প্রথম প্রস্তাবিত কিস্তির অর্থপ্রদান।

| পেমেন্টের বিকল্প | কিস্তির সংখ্যা | পেমেন্ট করার সময় | আবেদনের সময় ফেরতযোগ্য অর্থপ্রদান |

| একমাত্র নগদ | 6 এর কম | OIC স্বীকৃতির ৬ মাসেরও কম সময় পরে | অফার পরিমাণের 20% |

| পর্যায়ক্রমিক অর্থপ্রদান | 6 বা তার বেশি | গ্রহণের 24 মাসের মধ্যে | প্রথম প্রস্তাবিত কিস্তির অর্থপ্রদান |

আইআরএস আপস করে আপনার প্রস্তাব গ্রহণ করতে, ফেরত দিতে বা প্রত্যাখ্যান করতে পারে।

যদি IRS আপনার OIC গ্রহণ করে, তাহলে আপনাকে অবশ্যই শর্তাবলী মেনে চলতে হবে। ট্যাক্স আইন মেনে চলতে এবং আপনার নতুন ট্যাক্স ঋণের জন্য সময়মত অর্থপ্রদান করতে ব্যর্থ হলে আপনার মূল দায়বদ্ধতার চেয়ে বেশি খরচ হতে পারে। IRS আপনার OIC বাতিল করতে পারে এবং আপনার মূল ঋণের জন্য আপনাকে চার্জ করতে পারে, সাথে সুদ এবং জরিমানা।

আপনি যদি আপনার OIC জমা দেওয়ার দুই বছরের মধ্যে IRS থেকে শুনতে না পান তবে কী হবে? যদি IRS দুই বছরের মধ্যে কোনো সিদ্ধান্ত না নেয়, তাহলে আপনার OIC স্বয়ংক্রিয়ভাবে গৃহীত হবে।

আপনি যদি অযোগ্য হন বা আবেদন করার সময় ভুল করে থাকেন তাহলে IRS আপনার অফারটি আপস করে ফেরত দিতে পারে। একটি প্রত্যাবর্তন একটি প্রত্যাখ্যান নয়.

আইআরএস আপস করে আপনার অফারটি ফেরত দিতে পারে যদি আপনি:

যদি IRS আপনার OIC ফেরত দেয়, আপনি সিদ্ধান্তের বিরুদ্ধে আপিল করতে পারবেন না। যাইহোক, আপনি যোগ্য হয়ে গেলে এবং/অথবা আপনার আবেদন সংশোধন করে আপনার OIC পুনরায় জমা দিতে পারেন।

যদি তারা আপস করে আপনার প্রস্তাব প্রত্যাখ্যান করে তবে IRS আপনাকে মেইলের মাধ্যমে অবহিত করে। বিজ্ঞপ্তিগুলি ব্যাখ্যা করে কেন অফারগুলি প্রত্যাখ্যান করা হয় এবং সিদ্ধান্তের বিরুদ্ধে আপিল করার জন্য নির্দেশাবলী প্রদান করে৷

আপনি যদি প্রত্যাখ্যানের আবেদন করার সিদ্ধান্ত নেন, তাহলে আপনাকে অবশ্যই 30 দিনের মধ্যে তা করতে হবে। ফাইল ফর্ম 13711, আপিলের জন্য আপিল অফারের জন্য অনুরোধ, আপিল করার জন্য।

আপনার আপিল করা উচিত কিনা আপনি কি অনিশ্চিত? আইআরএস আপনাকে সিদ্ধান্ত নিতে সাহায্য করার জন্য একটি অনলাইন স্ব-সহায়ক সরঞ্জাম সরবরাহ করে।

সমঝোতার অফারগুলির জন্য উল্লেখযোগ্য আর্থিক তথ্য প্রয়োজন। হালনাগাদ বই রেখে শেষ মুহূর্তে ঝাঁকুনি এড়িয়ে চলুন। আয়, খরচ এবং প্রাপ্তি ট্র্যাক করতে প্যাট্রিয়টের অনলাইন অ্যাকাউন্টিং সফ্টওয়্যার ব্যবহার করুন। আপনার বিনামূল্যে ট্রায়ালের জন্য প্রস্তুত?