এই বছরের 1 জানুয়ারি, IFRS 9 ব্যাঙ্কগুলির জন্য কার্যকর হয়। IFRS 9-এর অধীনে প্রবর্তিত পরিবর্তনগুলির মধ্যে একটি প্রত্যাশিত ক্রেডিট লস (ECL) ধারণার উপর ভিত্তি করে লোন এবং প্রাপ্যের বিধান করার জন্য একটি নতুন পদ্ধতির অন্তর্ভুক্ত। কিছু নির্দিষ্ট ব্যাঙ্কের জন্য, নতুন পদ্ধতিতে রূপান্তর তাদের লোন পোর্টফোলিওর সাথে যুক্ত বিধানগুলির একটি গুরুতর বৃদ্ধির দিকে নিয়ে যেতে পারে এবং তাই, তাদের শেয়ারহোল্ডারদের ইক্যুইটি বেসকে মারাত্মকভাবে হ্রাস করতে পারে। নীতিগতভাবে, বিধানের বৃদ্ধি ডলারের বিনিময়ে ডলারের ভিত্তিতে নিয়ন্ত্রক মূল মূলধন হ্রাস করে। IRB ব্যাঙ্কগুলির জন্য, এই নীতিটি শুধুমাত্র প্রযোজ্য হয় যেখানে প্রভিশনগুলি নিয়ন্ত্রক প্রত্যাশিত ক্ষতির (EL) থেকে বেশি।

বাসেল কমিটি CET1 মূলধনের উপর ECL বিধানের প্রভাবের জন্য ক্রান্তিকালীন ব্যবস্থার জন্য পন্থা তৈরি করেছে। ইসিএল ভিত্তিক বিধানে অপ্রত্যাশিত বৃদ্ধির কারণে ব্যাঙ্কের CET1 অনুপাতের উপর চাপ কমানোই মূলত ট্রানজিশনাল ব্যবস্থাগুলির লক্ষ্য৷

FINMA বাসেল কমিটির নির্দেশিকা অনুসরণ করেছে, এবং পরামর্শমূলক আকারে ব্যাঙ্কগুলির যোগ্য মূলধনের উপর একটি সংশোধিত সার্কুলার 2013/1 জারি করেছে যাতে একটি পাঁচ বছরের ক্রান্তিকালীন ব্যবস্থা অন্তর্ভুক্ত রয়েছে৷

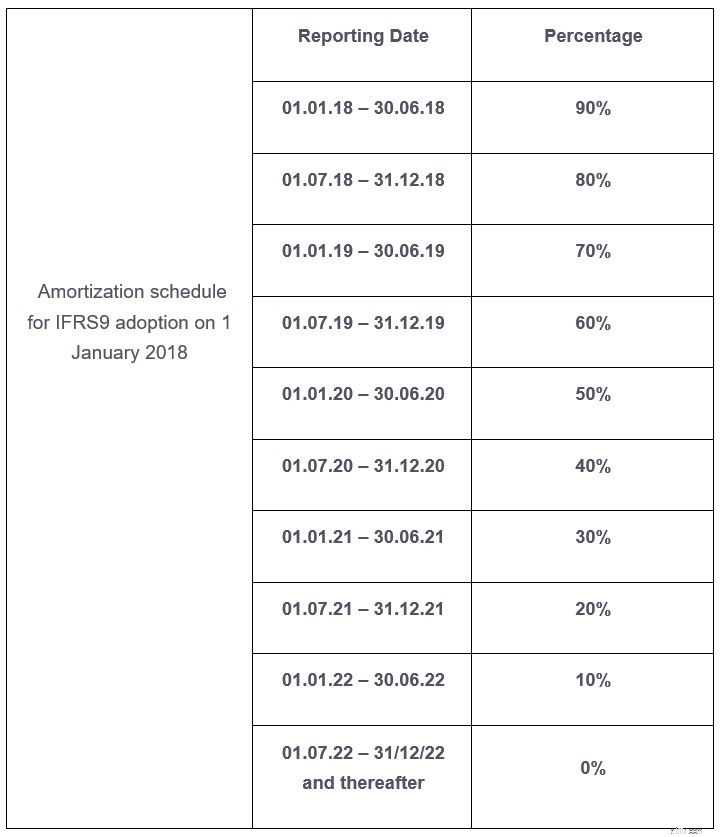

প্রস্তাবিত ট্রানজিশন পিরিয়ডটি পাঁচ বছর দীর্ঘ এবং সেই সময়ের মধ্যে, IFRS 9 গ্রহণের ফলে একটি ব্যাঙ্ক স্বীকৃত "নতুন" প্রতিবন্ধকতা বিধানের শতাংশ CET1 মূলধনে আবার যোগ করা হবে৷

সার্কুলার 2013/1-এর জন্য FINMA শুনানি 31 জানুয়ারী 2018-এ শেষ হয়েছে এবং সমস্ত পরিবর্তন 1 জানুয়ারী 2019 থেকে কার্যকর হবে – আন্তর্জাতিক সময়সূচির এক বছর পরে৷ ব্যাঙ্কগুলি দত্তক নেওয়ার পরে এককালীন সিদ্ধান্ত নিতে পারে যে তারা ক্রান্তিকালীন ব্যবস্থাগুলি প্রয়োগ করতে চায় কিনা। যে প্রতিষ্ঠানগুলি পদ্ধতিটি গ্রহণ করে তাদের নিজেদের তহবিল, মূলধন এবং লিভারেজ অনুপাত প্রকাশ করতে হবে তুলনামূলকতা বজায় রাখার জন্য ট্রানজিশনাল ব্যবস্থার সাথে এবং ছাড়াই।

ক্রান্তিকালীন ব্যবস্থার অধীনে, FINMA নীচের সময়সূচী অনুসারে ECL বিধান গ্রহণের কারণে 1 CET1 প্রভাবকে আংশিকভাবে বিপরীত করার প্রস্তাব করেছে। প্রভাব পরে ট্যাক্স ভিত্তিতে নির্ধারিত হয়. দত্তক গ্রহণের উপর প্রভাব স্থির করা হয়েছে এবং 2022 সালের শেষ না হওয়া পর্যন্ত রৈখিকভাবে পরিবর্ধন করা হয়েছে। FINMA পদ্ধতিটি নির্দিষ্ট অন্যান্য বিচারব্যবস্থায় নেওয়া পদ্ধতির থেকে ভিন্ন যেখানে একটি গতিশীল রূপান্তর পদ্ধতি প্রযোজ্য। একটি গতিশীল ট্রানজিশন পদ্ধতি পরিবর্তনের সময়কালে (যেমন, পাঁচ বছরের বেশি) ECL-তে পরিবর্তনগুলিকে বিবেচনায় নেয়। FINMA পাঁচ বছরের জন্য একটি আধা-বার্ষিক রৈখিক পরিশোধের সময়সূচী প্রস্তাব করে। 1 জানুয়ারী 2018-এ IFRS 9 গ্রহণের ক্ষেত্রে CET 1-এ নিম্নলিখিত ট্রানজিশনাল অ্যাডজাস্টমেন্টগুলি প্রযোজ্য:

US-GAAP-এর অধীনে রিপোর্ট করা ব্যাঙ্কগুলির জন্য প্রস্তাবিত FINMA প্রয়োজনীয়তাগুলির মধ্যে অন্তর্বর্তীকালীন ব্যবস্থাগুলি অন্তর্ভুক্ত রয়েছে যা IFRS 9 ট্রানজিশনাল ব্যবস্থাগুলির সমতুল্য৷ US GAAP-এর অধীনে বর্তমানে প্রত্যাশিত ক্রেডিট লস (CECL) বাস্তবায়নের সময়সূচীর সাথে সামঞ্জস্য রেখে, 31 ডিসেম্বর 2024-এ ট্রানজিশনাল ব্যবস্থা শেষ হবে – IFRS 9-এর চেয়ে দুই বছর পরে।

ট্রানজিশনাল ব্যবস্থাগুলি ফার্মগুলিকে IFRS 9 গ্রহণের 1 দিনের মূলধনের প্রভাবকে শোষণ করার জন্য একটি বর্ধিত সময়কাল প্রদান করে। সাধারণভাবে, নিম্ন ক্রেডিট গুণমান সহ ঋণ পোর্টফোলিওগুলি প্রত্যাশিত ক্ষতির ধারণার ভিত্তিতে বিধানের CET1 প্রভাবগুলিতে সবচেয়ে বেশি অবদান রাখবে। সুইজারল্যান্ডের ব্যাঙ্কগুলির জন্য, অতিরিক্ত বিধান এবং সম্পর্কিত CET 1 প্রভাবগুলি পরিচালনাযোগ্য হবে বলে আশা করা হচ্ছে। সুইস ট্রানজিশনাল ব্যবস্থার প্রয়োগগুলি অন্যান্য বিচারব্যবস্থায় বাস্তবায়িত গতিশীল পদ্ধতির চেয়ে কার্যকরীভাবে সহজ। CET1 বৃদ্ধির বিপরীতে ব্যাঙ্কগুলিকে অতিরিক্ত প্রকাশের জটিলতা বিবেচনা করতে হবে। বিশেষ করে, সুইজারল্যান্ডের মধ্যে এবং আন্তর্জাতিকভাবে ব্যাঙ্কগুলির CET1 অনুপাতের বেঞ্চমার্ক করার জন্য, বিভিন্ন ব্যাঙ্কের দ্বারা প্রয়োগ করা ট্রানজিশনাল ব্যবস্থাগুলির ফ্যাক্টর গুরুত্বপূর্ণ হবে৷

আমরা কোনো প্রশ্নের ক্ষেত্রে আপনাকে সমর্থন করতে পেরে আনন্দিত।