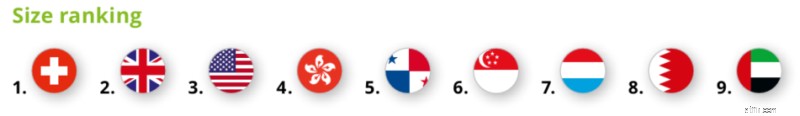

Deloitte's International Wealth Management Centre Ranking 2018-এ যেমন সুইজারল্যান্ড প্রতিযোগিতামূলকতা, আকার এবং কর্মক্ষমতায় অন্যান্য আটটি প্রধান কেন্দ্রকে হারিয়ে শীর্ষস্থানীয় আন্তর্জাতিক সম্পদ ব্যবস্থাপনা কেন্দ্র হিসাবে রয়ে গেছে। প্রতিদ্বন্দ্বিতা প্রবল, এবং সুইজারল্যান্ড এখনও শীর্ষস্থানীয় অবস্থান হারাতে পারে। সুইস প্রথম স্থানটি আকারের দিক থেকে বিশেষত অনিশ্চিত, যুক্তরাজ্য এখন সবেমাত্র পিছিয়ে আছে।

আন্তর্জাতিক সম্পদ ব্যবস্থাপনা কেন্দ্রের (IWMC) মধ্যে প্রতিযোগিতার জন্য সুইজারল্যান্ড প্রথম স্থানে রয়েছে। সিঙ্গাপুর ও হংকং এর পেছনে রয়েছে। Deloitte প্রতিযোগিতার পরিমাপের জন্য একটি বহুমাত্রিক পদ্ধতি ব্যবহার করে। এটি চারটি ব্যাপক সাফল্যের চালক নিয়ে গঠিত, যথা ব্যবসায়িক পরিবেশ, প্রদানকারীর ক্ষমতা, স্থিতিশীলতা এবং কর ও নিয়ন্ত্রণ।

সুইজারল্যান্ড সমস্ত প্রতিযোগিতামূলক সাফল্যের কারণগুলির জন্য বোর্ড জুড়ে ভাল স্কোর করে, কিন্তু ব্যবসায়িক পরিবেশের সাথে সামান্য ব্যতিক্রম, যেখানে এটি গড়ের চেয়ে বেশি স্কোর করে। সিঙ্গাপুর এবং হংকংও ভাল পারফর্ম করে, প্রদানকারীর ক্ষমতার সামান্য দুর্বলতার সাথে এবং স্থিতিশীলতার ক্ষেত্রে হংকংয়ের ক্ষেত্রেও। 'ব্যবসায়িক পরিবেশ' মার্কিন যুক্তরাষ্ট্র এবং যুক্তরাজ্যের সবচেয়ে বড় সুবিধা, উভয়ই স্থিতিশীলতার দিক থেকে দুর্বল। মধ্যম প্রতিযোগিতার র্যাঙ্কিংয়ে স্কোরের পার্থক্য খুবই ছোট। UAE, US এবং Luxembourg-এর স্কোর সামান্যই আলাদা, যাতে দেখা যায় তারা মূলত একই স্তরে আছে।

আইডব্লিউএমসি-এর ব্যবসার পরিবেশ আরও চ্যালেঞ্জিং হয়ে উঠেছে, যা আকার অনুসারে র্যাঙ্কিংয়ের মধ্যে উল্লেখযোগ্য পরিবর্তন ঘটায়। 2010 এবং 2017 এর মধ্যে, নেতৃস্থানীয় নয়টি কেন্দ্রে আন্তর্জাতিক বাজারের পরিমাণ (IMV) এর পাশাপাশি নেট নিউ অ্যাসেট (NNA) হ্রাস পেয়েছে৷

সুইজারল্যান্ড রয়ে গেছে বৃহত্তম আইডব্লিউএমসি (আইএমভিতে US 1.84 ট্রিলিয়ন ডলারের সাথে), কিন্তু যুক্তরাজ্য খুব কাছাকাছি রয়েছে (US $1.79 টন সহ)। অন্যান্য কেন্দ্র যেমন পানামা এবং ক্যারিবিয়ান, বাহরাইন এবং সংযুক্ত আরব আমিরাত পিছিয়ে পড়ছে।

US 2010 এর পর থেকে সবচেয়ে বড় নিখুঁত লাভ দেখেছে (IMV-তে US $426 bn, একটি 41 % বৃদ্ধি), এবং হংকং বৃহত্তম বৃদ্ধির হার (+122 %)। নেট নতুন সম্পদের পরিপ্রেক্ষিতে, 2010 সাল থেকে সবচেয়ে বড় 'বিজয়ী' হল হংকং (US $410 bn), সবচেয়ে বেশি হারে পানামা এবং ক্যারিবিয়ান (US $1,241 bn এর পতন)।

ক্রমবর্ধমান প্রতিযোগিতা রাজস্ব মার্জিনের উপর চাপ সৃষ্টি করেছে, বিশেষ করে মার্কিন যুক্তরাষ্ট্র এবং যুক্তরাজ্যে। বর্ধিত স্বচ্ছতা এবং তুলনীয়তা দামের সংবেদনশীলতা বৃদ্ধির দিকে পরিচালিত করেছে এবং ফি স্তরের হ্রাসকে ট্রিগার করেছে। কিছু বাজারের খেলোয়াড়রা বেশি সফল হয়েছে (যেমন সুইজারল্যান্ড এবং সিঙ্গাপুরে) এবং কিছু কম (ইউকে এবং লুক্সেমবার্গ) এর প্রতিরোধে।

প্রাপ্তবয়স্ক কেন্দ্রগুলিতে বেসরকারি ব্যাঙ্কগুলির খরচের মাত্রা স্থিতিশীল হয়েছে, শুধুমাত্র হংকং উচ্চতর খরচ মার্জিনের সম্মুখীন হয়েছে। বাজার একত্রীকরণ সাহায্য করেছে, স্কেল অর্থনীতি অর্জন করতে সক্ষম করে। যদিও খরচ কমানো একটি কৌশলগত উদ্দেশ্য থেকে যায়।

সম্পদ ব্যবস্থাপনা প্রদানকারীরা সাম্প্রতিক অতীতে মার্কিন যুক্তরাষ্ট্র, যুক্তরাজ্য, সুইজারল্যান্ড এবং সিঙ্গাপুরে (কিন্তু হংকং এবং লুক্সেমবার্গে ক্রমবর্ধমান) খরচ আয়ের অনুপাত সহ তাদের কর্মক্ষমতা এবং লাভজনকতা স্থিতিশীল করতে আরও ভালভাবে পরিচালিত হয়েছে। তবুও, এটি প্রতারণামূলক হতে পারে কারণ ক্লায়েন্টের আচরণ এবং প্রত্যাশা পরিবর্তিত হয়েছে। ভবিষ্যতে সফল হওয়ার জন্য, প্রাইভেট ব্যাঙ্কগুলিকে তাদের কৌশলগত ফোকাসকে তাদের ব্যবসায়িক মডেল পুনর্বিবেচনা এবং উদ্ভাবনের দিকে স্থানান্তরিত করা উচিত৷

র্যাঙ্কিং সম্পর্কে আরও তথ্যের জন্য, অনুগ্রহ করে আমাদের ওয়েবপেজ দেখুন। র্যাঙ্কিংয়ের বিভিন্ন দিক তুলে ধরে আমরা শীঘ্রই অতিরিক্ত ব্লগ পোস্ট প্রকাশ করব।