যখন এটি সর্বোত্তম বিনিয়োগ পোর্টফোলিও তৈরির কথা আসে, তখন আপনি প্রায়শই শুনতে পাবেন যে বৈচিত্র্যই মূল বিষয়। তবে এর অর্থ কী - এবং কেন আপনার এটি নিয়ে বিরক্ত করার দরকার? সর্বোপরি, আপনি ইতিমধ্যেই আকাশচুম্বী অ্যামাজন স্টক থেকে শুরু করে আপনার Apple এবং eBay স্টক পর্যন্ত বিস্তৃত স্টকের মালিক, এবং আপনি মুনাফা অর্জন করছেন। কি ভুল হতে পারে?

আপনি যদি অবসরে যাওয়ার জন্য বড় প্রযুক্তির স্টক বা শক্তির স্টক দিয়ে ভরা একটি পোর্টফোলিওর উপর নির্ভর করে থাকেন — অথবা আপনি যদি চিরকালের জন্য সঠিক স্টক বাছাই করার বিষয়ে ব্যাঙ্কিং করেন — তাহলে পরবর্তী বাজার মন্দার সময় আপনি অবাক হয়ে যেতে পারেন। বাজারের অত্যধিক মূল্যের সাথে "সঠিক" স্টকগুলি বাছাই করা বেশ সহজ। কিন্তু, যখন একটি বাজার সংশোধন হয়, আপনি সম্ভবত চান যে আপনি বৈচিত্র্যের বিষয়ে পরামর্শের প্রতি আরও মনোযোগ দিতেন।

আপনি যদি সম্পদ তৈরি করতে চান এবং আপনার বিনিয়োগের জন্য সঠিক পদক্ষেপ নিতে চান তবে আপনাকে একটি বৈচিত্রপূর্ণ পোর্টফোলিও তৈরি করতে হবে।

আপনি কি কখনও এই কথাটি শুনেছেন, "আপনার সমস্ত ডিম এক ঝুড়িতে রাখবেন না?" এটি একই নীতি যা বিনিয়োগকারীদের তাদের বিনিয়োগে বৈচিত্র্য আনতে চালিত করে।

আপনি যখন আপনার বিনিয়োগে বৈচিত্র্য আনেন, তখন আপনি বিনিয়োগের সাথে আসা ঝুঁকি কমাতে বিভিন্ন বিনিয়োগ বিকল্পে আপনার অর্থ ছড়িয়ে দেন। অন্য কথায়, বিনিয়োগকারীরা তাদের সমস্ত ডিম এক ঝুড়িতে রেখে যে বিশাল ক্ষতি হতে পারে তা এড়াতে বৈচিত্র্য ব্যবহার করে।

উদাহরণস্বরূপ, যখন আপনি বৈচিত্র্য আনেন, তখন আপনি ঝুঁকিপূর্ণ স্টক মার্কেট ট্রেডিংয়ে আপনার বিনিয়োগের একটি অংশ বরাদ্দ করেন, যা আপনি বিভিন্ন ধরনের স্টক এবং কোম্পানিতে ছড়িয়ে দেন। বৈচিত্র্য আনার সময়, আপনি আপনার পোর্টফোলিওর ভারসাম্য বজায় রাখতে সাহায্য করার জন্য বন্ড বা মিউচুয়াল ফান্ডের মতো নিরাপদ বিনিয়োগেও অর্থ রাখেন৷

বৈচিত্র্যের পিছনে ধারণা হল যে আপনি এক ধরনের বিনিয়োগ বা অন্য ধরনের উপর নির্ভর করা এড়ান। যখন আপনার কোনো একটি বিনিয়োগে বিঘ্ন ঘটে, তখন অন্যগুলি আপনার অর্থের জন্য একটি লাইফ ভেলা হিসাবে কাজ করে, যতক্ষণ না ঝুঁকিপূর্ণ বিনিয়োগগুলি স্থিতিশীল হয় ততক্ষণ পর্যন্ত কঠিন রিটার্ন প্রদান করে।

বোনাস: বিনিয়োগ সম্পর্কে আরও জানতে প্রস্তুত? ব্যক্তিগত অর্থায়নের জন্য আমাদের বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন।বৈচিত্র্যের অভাব আপনার অর্থের জন্য বড় সমস্যা সৃষ্টি করতে পারে। এর কারণ:

ধরা যাক যে আপনি প্রযুক্তির স্টকগুলিকে ভবিষ্যত বলে মনে করেন। কারিগরি শিল্প একটি স্মারক গতিতে বৃদ্ধি পাচ্ছে, এবং আপনি এখন পর্যন্ত আপনার প্রযুক্তির স্টক কেনাকাটার সাথে ভাগ্যবান হয়েছেন। সুতরাং, আপনি আপনার বিনিয়োগের সমস্ত অর্থ নিয়ে যান এবং আপনি তা বড়-ক্যাপ টেক কোম্পানির স্টক কেনার জন্য ফেলে দেন।

এখন ধরা যাক যে টেক স্টকগুলির একটি খাড়া চড়াই গতি রয়েছে, যা আপনাকে আপনার বিনিয়োগে প্রচুর অর্থ উপার্জন করে। কয়েক মাস পরে, যদিও, প্রযুক্তি খাত সম্পর্কে খারাপ খবর শিরোনাম করে, এবং এটি আপনার নগদ-মেশিনের স্টকগুলিকে নিমজ্জিত করে, প্রক্রিয়াটিতে আপনাকে প্রচুর অর্থ হারাবে। লোকসান বা হোল্ডে বিক্রি করা এবং তারা পুনরুদ্ধারের আশা করা ছাড়া আপনার আর কী উপায় আছে?

এখন, ধরা যাক আপনি লার্জ-ক্যাপ টেক স্টকগুলিতে প্রচুর বিনিয়োগ করেছেন, তবে আপনি এটির ভারসাম্য বজায় রাখার জন্য ছোট-ক্যাপ এনার্জি স্টক বা মিডিয়াম-ক্যাপ রিটেইল স্টকগুলির পাশাপাশি কিছু মিউচুয়াল ফান্ডেও বিনিয়োগ করেছেন। অন্যান্য ধরনের বিনিয়োগের আয় কম হলেও সেগুলিও সামঞ্জস্যপূর্ণ।

যখন আপনার নিশ্চিত জিনিস প্রযুক্তির স্টকগুলি নাক গলায়, তখন আপনার নিরাপদ বিনিয়োগগুলি চলমান রিটার্নের সাথে আপনাকে রক্ষা করতে সাহায্য করে এবং আপনি যে ঝুঁকিপূর্ণ বিনিয়োগগুলি করেছেন তা থেকে আপনি আরও ভালভাবে ক্ষতি বহন করতে পারেন। এজন্য বৈচিত্র্য গুরুত্বপূর্ণ। বড় পুরস্কারের আশায় ঝুঁকিপূর্ণ বিনিয়োগ করার সময় এটি আপনার অর্থ রক্ষা করে।

বৈচিত্র্য যে কোনো বয়সে গুরুত্বপূর্ণ, কিন্তু এমন সময় আছে যখন আপনি যা বিনিয়োগ করেন তাতে ঝুঁকিপূর্ণ হতে পারেন এবং হওয়া উচিত। আসলে, বেশিরভাগ অর্থ বিশেষজ্ঞরা অল্পবয়সী বিনিয়োগকারীদেরকে ঝুঁকিপূর্ণ বিনিয়োগে বেশি মনোযোগ দিতে এবং সময়ের সাথে সাথে কম ঝুঁকিপূর্ণ বিনিয়োগে স্থানান্তর করতে উত্সাহিত করেন।

অঙ্গুষ্ঠের নিয়ম হল যে আপনার পোর্টফোলিওর শতাংশ পেতে আপনার বয়স 100 থেকে বিয়োগ করতে হবে যা আপনার স্টকে রাখা উচিত। এর কারণ হল আপনি অবসরের বয়স যত কাছাকাছি আসবেন, তত কম সময় আপনাকে স্টক ডিপ থেকে বাউন্স ব্যাক করতে হবে।

উদাহরণস্বরূপ, যখন আপনার বয়স 45, তখন আপনার পোর্টফোলিওর 65% স্টকে রাখা উচিত। দশকে এটি কীভাবে ভেঙে যায় তা এখানে:

যদিও সম্পদ বরাদ্দ এবং বৈচিত্র্যকে প্রায়শই একই জিনিস হিসাবে উল্লেখ করা হয়, তারা তা নয়। এই দুটি কৌশল উভয়ই বিনিয়োগকারীদের তাদের পোর্টফোলিওর মধ্যে বিশাল ক্ষতি এড়াতে সহায়তা করে এবং তারা একই পদ্ধতিতে কাজ করে, তবে একটি বড় পার্থক্য রয়েছে। বৈচিত্র্যকরণ একই সম্পদ শ্রেণী ব্যবহার করে বিভিন্ন উপায়ে বিনিয়োগের উপর দৃষ্টি নিবদ্ধ করে, যখন সম্পদ বরাদ্দকরণ ঝুঁকি কমানোর জন্য সম্পদ শ্রেণীর বিস্তৃত পরিসরে বিনিয়োগের উপর দৃষ্টি নিবদ্ধ করে।

আপনি যখন আপনার পোর্টফোলিওতে বৈচিত্র্য আনেন, তখন আপনি স্টকের মতো শুধুমাত্র একটি সম্পদ শ্রেণীতে বিনিয়োগের উপর মনোযোগ দেন এবং আপনি আপনার বিনিয়োগের সাথে ক্লাসের গভীরে যান। এর অর্থ হল বড়-ক্যাপ স্টক, মিড-ক্যাপ স্টক, ছোট-ক্যাপ স্টক এবং আন্তর্জাতিক স্টক রয়েছে এমন স্টকগুলির একটি পরিসরে বিনিয়োগ করা - এবং এর অর্থ হতে পারে বিভিন্ন ধরণের স্টকের একটি পরিসর জুড়ে আপনার বিনিয়োগের পরিবর্তন, সেগুলি খুচরা হোক না কেন। , কারিগরি, শক্তি, বা সম্পূর্ণরূপে অন্য কিছু — কিন্তু এখানে মূল বিষয় হল তারা সব একই সম্পদ শ্রেণি:স্টক৷

অন্যদিকে সম্পদ বরাদ্দ মানে আপনি আপনার অর্থ সমস্ত বিভাগ বা সম্পদ শ্রেণীতে বিনিয়োগ করেন। কিছু অর্থ স্টকে রাখা হয় এবং আপনার কিছু বিনিয়োগ তহবিল বন্ড এবং নগদ - বা অন্য ধরনের সম্পদ শ্রেণীতে রাখা হয়। বিভিন্ন ধরনের অ্যাসেট ক্লাস আছে, কিন্তু আরও সাধারণ বিকল্পগুলির মধ্যে রয়েছে:

এছাড়াও বিকল্প সম্পদ ক্লাস রয়েছে, যার মধ্যে রয়েছে:

সম্পদ বরাদ্দকরণ কৌশল ব্যবহার করার সময়, মূল বিষয় হল উচ্চ- এবং নিম্ন-ঝুঁকিপূর্ণ সম্পদ শ্রেণীর সঠিক ভারসাম্য বেছে নেওয়া এবং বিনিয়োগের জন্য আপনার তহবিলের সঠিক শতাংশ বরাদ্দ করা ঝুঁকি কমাতে এবং পুরস্কার বাড়ানো। উদাহরণস্বরূপ, একজন 30 বছর বয়সী বিনিয়োগকারী হিসাবে, 70% ঝুঁকিপূর্ণ বিনিয়োগে এবং 30% নিরাপদ বিনিয়োগে বিনিয়োগ করতে বলা হয়েছে যাতে আপনি ঝুঁকি বনাম পুরস্কার সর্বাধিক করছেন তা নিশ্চিত করতে৷

ঠিক আছে, আপনি আপনার বিনিয়োগের 70% ঝুঁকিপূর্ণ বিনিয়োগের মিশ্রণে বরাদ্দ করতে পারেন, যার মধ্যে রয়েছে স্টক, REITs, আন্তর্জাতিক স্টক এবং উদীয়মান বাজার, যা এই সমস্ত ধরণের সম্পদ শ্রেণিতে 70% ছড়িয়ে দেয়। অন্য 30% লোকসানের ঝুঁকি কমাতে বন্ড বা মিউচুয়াল ফান্ডের মতো কম ঝুঁকিপূর্ণ বিনিয়োগে যেতে হবে।

বৈচিত্র্যের মতো, এটি করার কারণ হল যে নির্দিষ্ট সম্পদ শ্রেণীগুলি বাজারের শক্তিগুলির প্রতি কীভাবে প্রতিক্রিয়া জানায় তার উপর নির্ভর করে ভিন্নভাবে কাজ করবে, তাই বিনিয়োগকারীরা তাদের অর্থকে মন্দার হাত থেকে রক্ষা করতে সম্পদ বরাদ্দ জুড়ে তাদের বিনিয়োগ ছড়িয়ে দেয়।

বোনাস: ঋণ খাদ করতে, অর্থ সঞ্চয় করতে এবং প্রকৃত সম্পদ তৈরি করতে প্রস্তুত? ব্যক্তিগত অর্থায়নের জন্য আমাদের বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন।একটি ভাল-বৈচিত্র্যপূর্ণ পোর্টফোলিও থাকার জন্য, মিশ্রণে সঠিক আয়-উৎপাদনকারী সম্পদ থাকা গুরুত্বপূর্ণ। সেরা পোর্টফোলিও বৈচিত্র্যের উদাহরণগুলির মধ্যে রয়েছে:

স্টকগুলি একটি ভাল-বৈচিত্রপূর্ণ পোর্টফোলিওর একটি গুরুত্বপূর্ণ উপাদান। আপনি যখন স্টকের মালিক হন, তখন আপনি কোম্পানির একটি অংশের মালিক হন।

অন্যান্য ধরনের বিনিয়োগের তুলনায় স্টকগুলিকে ঝুঁকিপূর্ণ হিসাবে বিবেচনা করা হয় কারণ সেগুলি অস্থির এবং খুব দ্রুত সঙ্কুচিত হতে পারে। যদি আপনার স্টকের দাম কমে যায়, আপনি যখন এবং যখন আপনি এটি বিক্রি করার সিদ্ধান্ত নেন তখন আপনার বিনিয়োগের মূল্য আপনার দেওয়া অর্থের চেয়ে কম হতে পারে। কিন্তু, সেই ঝুঁকিও পরিশোধ করতে পারে। স্টকগুলি দীর্ঘ মেয়াদে উচ্চতর বৃদ্ধির সুযোগও দেয়, যে কারণে বিনিয়োগকারীরা তাদের পছন্দ করে।

যদিও স্টকগুলি ঝুঁকিপূর্ণ বিনিয়োগগুলির মধ্যে একটি, সেখানে নিরাপদ বিকল্প রয়েছে। উদাহরণস্বরূপ, আপনি আপনার কৌশলের অংশ হিসাবে মিউচুয়াল ফান্ড বেছে নিতে পারেন। যখন আপনি একটি মিউচুয়াল ফান্ডে শেয়ারের মালিক হন, তখন আপনি এমন একটি কোম্পানিতে শেয়ারের মালিক হন যেটি অন্য কোম্পানি, বন্ড বা অন্যান্য সিকিউরিটিজে শেয়ার ক্রয় করে। মিউচুয়াল ফান্ডের সম্পূর্ণ লক্ষ্য হল স্টক মার্কেটে বিনিয়োগের ঝুঁকি কমানো, তাই এগুলি সাধারণত অন্যান্য ধরনের বিনিয়োগের তুলনায় নিরাপদ।

বন্ড একটি ভাল-বৈচিত্রপূর্ণ পোর্টফোলিও তৈরি করতে ব্যবহার করা হয়। আপনি যখন একটি বন্ড কিনবেন, আপনি একটি নির্দিষ্ট সময়ের জন্য সুদের বিনিময়ে টাকা ধার দিচ্ছেন। বন্ডগুলিকে সাধারণত নিরাপদ এবং কম অস্থির বলে মনে করা হয় কারণ তারা একটি নির্দিষ্ট হারে রিটার্ন অফার করে। এবং, তারা স্টক মার্কেটের উত্থান-পতনের বিরুদ্ধে কুশন হিসাবে কাজ করতে পারে।

নেতিবাচক দিক হল যে রিটার্ন কম, এবং দীর্ঘমেয়াদে অর্জিত হয়। তাতে বলা হয়েছে, উচ্চ-ফলনশীল বন্ড এবং কিছু আন্তর্জাতিক বন্ডের মতো বিকল্প রয়েছে, যেগুলি অনেক বেশি ফলন দেয়, কিন্তু সেগুলি আরও ঝুঁকি নিয়ে আসে৷

নগদ একটি কঠিন পোর্টফোলিওর আরেকটি উপাদান, এবং এতে তরল অর্থ এবং আপনার চেকিং এবং সেভিংস অ্যাকাউন্টে থাকা অর্থ, সেইসাথে জমার শংসাপত্র, বা সিডি, এবং সঞ্চয় এবং ট্রেজারি বিল অন্তর্ভুক্ত রয়েছে। নগদ হল সবচেয়ে কম উদ্বায়ী সম্পদ শ্রেণী, কিন্তু আপনি কম আয়ের সাথে নগদ নিরাপত্তার জন্য অর্থ প্রদান করেন।

বৈচিত্র্যের অন্যান্য উপাদানও রয়েছে। অন্যান্য সম্পদ শ্রেণীর মতো, এই বিকল্প সম্পদগুলি কিছু বিনিয়োগকারী তাদের পোর্টফোলিওগুলিকে আরও সুরক্ষিত করতে ব্যবহার করে। এর মধ্যে রয়েছে:

আপনি আপনার পোর্টফোলিওকে বৈচিত্র্যময় করতে এবং অন্যান্য ধরনের বিনিয়োগের ঝুঁকির বিরুদ্ধে সুরক্ষা প্রদান করতে রিয়েল এস্টেট বিনিয়োগ ট্রাস্ট (REITs) সহ রিয়েল এস্টেট তহবিল ব্যবহার করতে পারেন। রিয়েল এস্টেট তহবিলগুলি মিউচুয়াল ফান্ডের মতোই কাজ করে, তবে বন্ড, স্টক এবং অন্যান্য সাধারণ সিকিউরিটিজে শেয়ার কেনার জন্য একটি কোম্পানিতে বিনিয়োগ করার পরিবর্তে, আপনি এমন একটি কোম্পানিতে বিনিয়োগ করছেন যা আয়-উৎপাদনকারী রিয়েল এস্টেটের মালিক, পরিচালনা বা অর্থায়ন করে, যেমন মাল্টি-ইউনিট অ্যাপার্টমেন্ট বা ভাড়া সম্পত্তি।

একটি সম্পদ বরাদ্দ তহবিল হল একটি তহবিল যা বিনিয়োগকারীদের বিনিয়োগের একটি বৈচিত্রপূর্ণ পোর্টফোলিও অফার করার জন্য তৈরি করা হয় যা বিভিন্ন সম্পদ শ্রেণিতে ছড়িয়ে পড়ে। অন্য কথায়, এই তহবিলগুলি ইতিমধ্যেই বিনিয়োগকারীদের জন্য বৈচিত্রপূর্ণ, তাই তারা প্রায়শই বিনিয়োগকারীদের জন্য একটি বৈচিত্রপূর্ণ পোর্টফোলিওর জন্য প্রয়োজনীয় একমাত্র তহবিল।

বিনিয়োগকারীদের তাদের পোর্টফোলিও বৈচিত্র্যময় করার জন্য আন্তর্জাতিক স্টকগুলিতে বিনিয়োগ করার বিকল্পও রয়েছে। এই স্টকগুলি, অ-ইউএস কোম্পানিগুলি দ্বারা জারি করা, বিপুল সম্ভাব্য রিটার্ন অফার করতে পারে, তবে অন্য যেকোন বিনিয়োগের মতো যা একটি বড় লাভের সম্ভাবনা অফার করে, সেগুলিও অত্যন্ত ঝুঁকিপূর্ণ হতে পারে।

বোনাস: আপনি যতটা টাকা চান এবং আপনার শর্তে জীবনযাপন করতে চান তা জানতে চান? অর্থ উপার্জনের জন্য আমাদের বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন

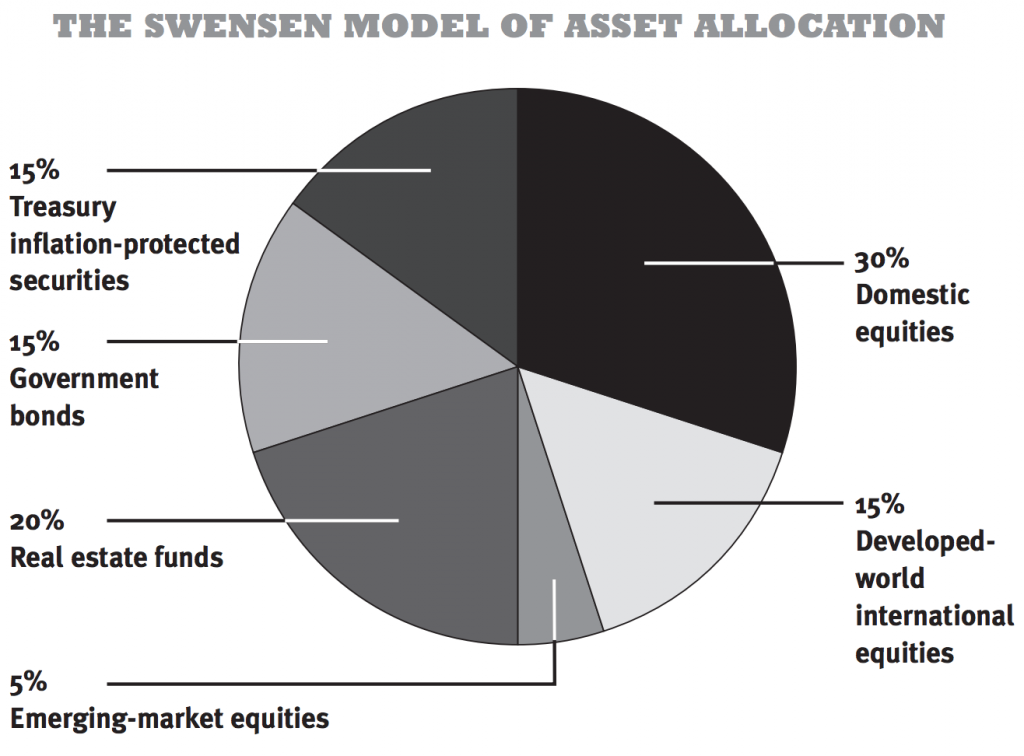

শুধুমাত্র মজার জন্য, আমরা আপনাকে ডেভিড সোয়ানসেনের বৈচিত্রপূর্ণ পোর্টফোলিও দেখাতে চাই। ডেভিড ইয়েলের বানোয়াট এনডাউমেন্ট চালান, এবং 20 বছরেরও বেশি সময় ধরে তিনি একটি আশ্চর্যজনক 16.3% বার্ষিক রিটার্ন জেনারেট করেছেন - যখন বেশিরভাগ পরিচালকরা 8%ও হারাতে পারে না। তার মানে তিনি 1985 থেকে আজ পর্যন্ত প্রতি সাড়ে চার বছরে ইয়েলের টাকা দ্বিগুণ করেছেন এবং তার পোর্টফোলিও উপরে।

ডেভিড হল সম্পদ বরাদ্দের মাইকেল জর্ডান এবং তার সমস্ত সময় এখানে 1% এবং সেখানে 1% টুইক করার জন্য ব্যয় করেন। আপনার এটি করার দরকার নেই। আপনাকে যা করতে হবে তা হল আপনার নিজের পোর্টফোলিওতে সম্পদ বরাদ্দ এবং বৈচিত্র্য বিবেচনা করা এবং আপনি "স্টক বাছাই" করার চেষ্টাকারী যেকোন ব্যক্তির চেয়ে অনেক এগিয়ে থাকবেন৷

কিভাবে আপনি আপনার অর্থ বরাদ্দ করতে পারেন তার জন্য তার চমৎকার পরামর্শ:

সম্পদ শ্রেণি % ব্রেকডাউন৷ দেশীয় ইক্যুইটি 30%রিয়েল এস্টেট ফান্ড 20%সরকারি বন্ড 15%উন্নত-বিশ্ব আন্তর্জাতিক ইকুইটি 15%ট্রেজারি মুদ্রাস্ফীতি-সুরক্ষিত সিকিউরিটিজ 15%উদীয়মান-বাজার ইকুইটি 5%মোট 100%এই সম্পদ বরাদ্দ সম্পর্কে আপনি কি লক্ষ্য করেন?

কোন একক পছন্দ পোর্টফোলিওর একটি অপ্রতিরোধ্য অংশ প্রতিনিধিত্ব করে না৷৷

2001 সালে টেক বাবল বার্স্ট এবং 2008-এর হাউজিং বাবল বিস্ফোরণ দ্বারা চিত্রিত, যে কোনও সেক্টর যে কোনও সময় নেমে যেতে পারে। যখন এটি হয়ে যায়, আপনি চান না যে এটি আপনার পুরো পোর্টফোলিওটি এর সাথে টেনে আনুক। আমরা জানি, কম ঝুঁকি সাধারণত কম পুরস্কারের সমান।

কিন্তু সম্পদ বরাদ্দ সম্পর্কে সবচেয়ে দুর্দান্ত জিনিস হল যে আপনি একটি কঠিন রিটার্ন বজায় রেখে ঝুঁকি কমাতে পারেন। এই কারণেই আপনার পোর্টফোলিওর উপর ভিত্তি করে সুয়েনসেনের মডেলটি একটি দুর্দান্ত বৈচিত্র্যময় পোর্টফোলিও উদাহরণ৷

বোনাস: আপনার আয় এবং নমনীয়তা বাড়ায় এমন একটি ব্যবসা শুরু করতে প্রস্তুত, কিন্তু কোথায় শুরু করবেন তা নিশ্চিত নন? আজই শুরু করতে আমার 30টি প্রমাণিত ব্যবসায়িক ধারণার বিনামূল্যের তালিকা ডাউনলোড করুন (এমনকি আপনার পালঙ্ক ছাড়াই)।

এটি আমাদের প্রতিষ্ঠাতা, ব্যক্তিগত অর্থ বিশেষজ্ঞ রমিত শেঠির বিনিয়োগ পোর্টফোলিও।

সম্পদ শ্রেণীগুলি এভাবে বিভক্ত করা হয়েছে:

সম্পদ শ্রেণি % ব্রেকডাউন৷ নগদ 2%স্টক 83%বন্ড 15%মোট 100%এখানে তিনটি প্রসঙ্গ রয়েছে যাতে আপনি বুঝতে পারেন যে সংখ্যার পিছনে কেন:

বেশিরভাগ লোকের জন্য, রামিত সুপারিশ করে যে বেশিরভাগ বিনিয়োগ লাইফসাইকেল ফান্ডে (ওরফে টার্গেট-ডেট ফান্ড)।

মনে রাখবেন:সম্পদ বরাদ্দ সবকিছু। এই কারণেই রমিত বেশিরভাগ লক্ষ্য-তারিখ তহবিল বেছে নেয় যা স্বয়ংক্রিয়ভাবে তার জন্য পুনরায় ভারসাম্য বজায় রাখে। এটা এমন একজনের জন্য নো-ব্রেইনার যা:

তারা আপনার বয়সের উপর ভিত্তি করে আপনার জন্য আপনার বিনিয়োগে বৈচিত্র্য এনে কাজ করে। এবং, আপনার বয়স বাড়ার সাথে সাথে, লক্ষ্য-তারিখ তহবিল স্বয়ংক্রিয়ভাবে আপনার জন্য আপনার সম্পদ বরাদ্দ সামঞ্জস্য করে।

আসুন একটি উদাহরণ দেখি:

আপনি যদি প্রায় 30 বছরের মধ্যে অবসর নেওয়ার পরিকল্পনা করেন, তাহলে আপনার জন্য একটি ভাল টার্গেট ডেট ফান্ড হতে পারে ভ্যানগার্ড টার্গেট রিটায়ারমেন্ট 2050 ফান্ড (VFIFX)। 2050 সেই বছরের প্রতিনিধিত্ব করে যেখানে আপনি সম্ভবত অবসর নেবেন।

যেহেতু 2050 এখনও অনেক দূরে, এই তহবিলে আরও ঝুঁকিপূর্ণ বিনিয়োগ থাকবে যেমন স্টক। যাইহোক, এটি 2050 এর কাছাকাছি আসার সাথে সাথে, বন্ডের মতো নিরাপদ বিনিয়োগের জন্য তহবিল স্বয়ংক্রিয়ভাবে সামঞ্জস্য করবে, কারণ আপনি অবসরের বয়সের কাছাকাছি চলে যাচ্ছেন।

যদিও এই তহবিল সবার জন্য নয়। আপনার ঝুঁকির ভিন্ন মাত্রা বা ভিন্ন লক্ষ্য থাকতে পারে। (একটি নির্দিষ্ট সময়ে, আপনি ট্যাক্স সুবিধার জন্য অবসর অ্যাকাউন্টের ভিতরে এবং বাইরে পৃথক সূচক তহবিল বেছে নিতে চাইতে পারেন।)

যাইহোক, এগুলি এমন লোকদের জন্য ডিজাইন করা হয়েছে যারা তাদের পোর্টফোলিওকে মোটেও ভারসাম্যহীন করে নিয়ে গোলমাল করতে চান না। আপনার জন্য, লাইফসাইকেল তহবিল সহ ব্যবহারের সহজলভ্যতা রিটার্নের ক্ষতির চেয়ে বেশি হতে পারে।

একজন বিনিয়োগকারী হিসাবে, আপনার সমস্ত ডিম এক ঝুড়িতে রাখা কখনই বুদ্ধিমানের কাজ নয়। চাবিকাঠি হল সঠিক কৌশল খুঁজে বের করা, যেটি একটি সম্পদ বিভাগে ফোকাস করে এবং সেই বিভাগের মধ্যে বিস্তৃত বিনিয়োগের উপর সর্বাত্মকভাবে যাওয়া বা সমস্ত সম্পদ শ্রেণিতে আপনার বিনিয়োগ ছড়িয়ে দেওয়া।

যেকোন ধরনের বিনিয়োগ কৌশলই ঝুঁকি কমাতে সাহায্য করতে পারে এবং পুরষ্কারের সম্ভাবনা বাড়াতে পারে, যা বিনিয়োগের বিষয়। নিশ্চিত করুন যে আপনি আপনার গবেষণা করছেন এবং আপনার প্রয়োজনের জন্য সঠিক পন্থা আছে, এবং আপনি একটি ভাল-বৈচিত্রপূর্ণ পোর্টফোলিও অফার করে এমন সুবিধাগুলি কাটাতে সক্ষম হবেন।

এক-ক্লিক বাড়ির মালিকানা আমাদের ভবিষ্যতে হতে পারে

Gamestop এবং Reddit Saga ব্যাখ্যা করা হয়েছে – আপনার যা জানা দরকার তা এখানে!

দেনের উপর আপনার COVID-19 উদ্দীপনা চেক ব্যবহার করবেন না — এখানে কেন

NANOMINER v1.9.1:খনির সমর্থন সহ ডাউনলোড করুন KAWPOW (Ravencoin RVN)

আমরা ফ্লোরিডা সেরা গাড়ী বীমা পাওয়া গেছে