এটা অনুমান করা সহজ যে আর্থিক পছন্দগুলি একজনের পছন্দের উপর নির্ভর করে। যদিও ব্যক্তিগত পছন্দ, লক্ষ্য এবং অগ্রাধিকারগুলি বেশিরভাগ আর্থিক সিদ্ধান্তগুলিকে চালিত করা উচিত, তারা প্রায়শই একটি ভাল উদ্দেশ্যকে ভুলতে রূপান্তর করতে পারে। বিপরীতভাবে, সেই ভুলগুলি আপনাকে বিপথে নিয়ে যেতে পারে:ভুল লক্ষ্য নির্ধারণ করা, ভুল কৌশল অবলম্বন করা এবং ভুল কৌশল ব্যবহার করা। যখন বাজি বেশি হয় (ওরফে অবসর), দুর্ভাগ্যবশত, অনেক ভুল সংশোধন করা যায় না।

শীঘ্রই হতে যাওয়া এবং সাম্প্রতিক অবসরপ্রাপ্তরা অবসরে যাওয়ার সময় করের কথা ভাবেন না। এটি একটি প্রধান সমস্যা। এই আপনি যদি, চিন্তা করবেন না. আপনার অবসর পরিকল্পনার অগ্রভাগে ট্যাক্স রাখা আপনাকে শুধুমাত্র নিম্নলিখিত তিনটি ভুল এড়াতে সাহায্য করবে না, তবে তারা যে সুযোগগুলি উপস্থাপন করতে পারে তার সদ্ব্যবহার করার অনুমতি দেবে৷

অবসর গ্রহণের সময় আপনার কর পরিবর্তনের প্রথম মূল উপায় হল আপনি যে ধরনের ট্যাক্স প্রদান করেন। কাজ করার সময়, আপনার বেশিরভাগ আয় সম্ভবত মজুরি থেকে আসে এবং "সাধারণ আয়" হিসাবে ট্যাক্স করা হয়। আপনার বেশিরভাগ উপার্জন নিয়মিত পেচেক এবং বোনাস থেকে আসে এবং নীচের চিত্র 1-এ দেখানো সাধারণ আয়কর হারে কর দেওয়া হয়।

আপনি যখন অবসর নেবেন, তবে, আপনি সম্ভবত আপনার জীবনযাত্রার ব্যয়কে নগদ প্রবাহের একাধিক উত্স দিয়ে প্রতিস্থাপন করবেন, যার সবকটিই সম্ভাব্যভাবে বিভিন্ন হারে বিভিন্ন উপায়ে ট্যাক্স করা হয়। 1.) সামাজিক নিরাপত্তা বেনিফিট, পেনশন সুবিধা এবং অবসর অ্যাকাউন্ট থেকে বিতরণ, ঐতিহ্যগত IRAs মত, সব সাধারণ হারে ট্যাক্স করা হয়। 2.) যোগ্য লভ্যাংশ এবং দীর্ঘমেয়াদী মূলধন লাভের উপর নিম্ন মূলধন লাভের হারে কর আরোপ করা হবে। 3.) রথ আইআরএ-এর মতো ট্যাক্স সুবিধাপ্রাপ্ত অ্যাকাউন্টগুলি থেকে বিতরণে মোটেও ট্যাক্স করা যাবে না৷

এই বিভিন্ন ট্যাক্স ট্রিটমেন্ট কম প্রাক-আয়ের সাথে ট্যাক্স-পরবর্তী একই নগদ প্রবাহ তৈরি করার সুযোগ তৈরি করে। এর মানে হল যে আপনি আপনার অবসরের নীড়ের ডিমের মূল্য আপনার প্রত্যাশিত সময়ের চেয়ে বেশি প্রসারিত করতে সক্ষম হবেন৷

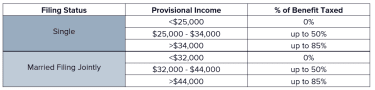

উদাহরণ স্বরূপ, রথ আইআরএ-এর মতো কর-সুবিধাপ্রাপ্ত অ্যাকাউন্টগুলি থেকে যোগ্য উত্তোলনগুলি করমুক্ত এবং আয় হিসাবে গণনা করা হয় না। আপনার সামাজিক নিরাপত্তার একটি অংশ ট্যাক্স এড়াতে সক্ষম হতে পারে যদি আপনি আপনার "অস্থায়ী আয়" চিত্র 2-এ দেখানো নির্দিষ্ট সীমার মধ্যে রাখেন। যদি আপনার কিছু আয় করযোগ্য অ্যাকাউন্ট থেকে আসে তাহলে আপনি কম 0% বা 15% মূলধন থেকে উপকৃত হতে পারেন লাভ ট্যাক্স, আপনার পাওনা করের মোট পরিমাণ হ্রাস করে। অন্যদিকে, যদি আপনার সমস্ত আয় একটি প্রথাগত আইআরএ-এর মতো ট্যাক্স-বিলম্বিত অ্যাকাউন্ট থেকে আসে, তাহলে আপনার পরিস্থিতি আরও খারাপ হতে পারে কারণ ট্যাক্স-বিলম্বিত অ্যাকাউন্টগুলি থেকে তোলাকে সাধারণ আয় হিসাবে ট্যাক্স করা হয়।

অবসর গ্রহণের সময় আপনি কীভাবে কর প্রদান করেন তাও পরিবর্তিত হয়। কাজ করার সময়, আপনার নিয়োগকর্তা আপনার উপার্জন থেকে আয়কর আটকে রেখে এটি সহজ করে তোলে। অবসরে, তবে, বেশিরভাগ নগদ প্রবাহের উত্সগুলিতে স্বয়ংক্রিয়ভাবে আটকানো থাকে না, যার অর্থ আপনি আপনার পক্ষ থেকে কিছু সক্রিয় প্রচেষ্টা ছাড়াই আপনার বকেয়া ট্যাক্স কম পরিশোধ করবেন। আপনার ট্যাক্স বিল পরিশোধ করার জন্য পর্যাপ্ত পরিমাণে আলাদা করতে ব্যর্থতার অর্থ হতে পারে আপনার পরিকল্পনার চেয়ে বেশি টাকা তুলতে হবে।

এই সম্ভাব্য সমস্যা সমাধানের জন্য, পুনরাবৃত্ত আয়ের উত্স (সামাজিক নিরাপত্তা, পেনশন এবং অবসর অ্যাকাউন্ট থেকে বিতরণ) স্থগিত করা টেকসই অবসর আয় নিশ্চিত করার জন্য একটি মূল প্রথম পদক্ষেপ। সামাজিক নিরাপত্তা এবং পেনশনে আটকে রাখা সংশোধন করা কষ্টকর হতে পারে, আইআরএ বিতরণে আটকে রাখা এই জলাবদ্ধতা পরিচালনা করার জন্য একটি অতি-দক্ষ পদ্ধতি। আপনার অভিভাবকের উপর নির্ভর করে, একটি বন্টনের 100% পর্যন্ত ফেডারেল বা রাজ্যের আয় করের জন্য বরাদ্দ করা যেতে পারে, যা আনুমানিক ট্যাক্স পেমেন্ট করার প্রয়োজন এড়ায়। কিন্তু শুধু খেয়াল রাখতে ভুলবেন না, কারণ সেই ট্যাক্স উইথহোল্ডিং ডিস্ট্রিবিউশন এখনও করযোগ্য!

বৈচিত্র্য একটি পরিচিত শব্দ। একটি বিনিয়োগের প্রেক্ষাপটে, বৈচিত্র্য আপনার ঝুঁকি কমাতে সাহায্য করতে পারে এবং আপনার অবসরের লক্ষ্যগুলি পরিচালনা করার জন্য আপনার বিনিয়োগগুলি ট্র্যাকে রয়েছে তা নিশ্চিত করতে পারে। কিন্তু কাজ করার সময় এবং অবসর গ্রহণের সময় আপনার করের ক্ষেত্রে বৈচিত্র্যও গুরুত্বপূর্ণ। ট্যাক্স ডাইভারসিফিকেশন মানে হল বিভিন্ন ধরনের অ্যাকাউন্টে সম্পদের মালিকানা যাতে আপনার আর্থিক উদ্দেশ্যগুলি অনুসরণ করার জন্য সেই সম্পদগুলিকে ব্যবহার করার ট্যাক্স প্রভাবের সাথে আরও ভাল ভারসাম্য বজায় রাখার নমনীয়তা থাকে৷

যেহেতু সমস্ত বিনিয়োগকে IRS দ্বারা সমানভাবে বিবেচনা করা হয় না, তাই বিনিয়োগের ট্যাক্স ট্রিটমেন্টকে তিনটি গ্রুপে শ্রেণীবদ্ধ করা সহায়ক - করযোগ্য, কর-বিলম্বিত এবং কর-সুবিধে৷

বেশিরভাগ কর্মী ভুলভাবে ট্যাক্স-বিলম্বিত অ্যাকাউন্টগুলিতে সঞ্চয়কে বেশি অগ্রাধিকার দেন, যেমন 401(k)s এবং 403(b)s, কারণ তারা নিয়োগকর্তাদের মাধ্যমে সহজেই অ্যাক্সেসযোগ্য, এবং তারা একটি তাত্ক্ষণিক কর ছাড় এবং সংশ্লিষ্ট বর্তমান নগদ প্রবাহের সুবিধা প্রদান করে। রাস্তার নিচে 10, 20 বা 30 বছরের মধ্যে এটি কীভাবে আপনার উপকার করবে সেই চিন্তাভাবনা সাধারণত বিবেচনা করা হয় না।

কেন এটি একটি সমস্যা? কারণ, আপনি যা দেখেন তা আপনি পান না। IRA-তে আপনার 1 মিলিয়ন ডলার থাকার মানে এই নয় যে আপনার খরচ করার জন্য $1 মিলিয়ন আছে। ট্যাক্স-বিলম্বিত অ্যাকাউন্টগুলি বিতরণের সময় ট্যাক্স দায়বদ্ধতার সাথে আসে, তাই ফেডারেল এবং রাজ্য করের পরে আপনি আপনার বিবৃতিতে যা দেখছেন তার 50% থেকে 70% এর কাছাকাছি ব্যয় করার সম্ভাবনা বেশি।

তাহলে একজন কর্মী বা অবসরপ্রাপ্ত কি করবেন? শ্রমিকদের স্মার্ট সেভিং কৌশলের সুবিধা নিতে হবে। তাদের বুঝতে হবে যে তাদের নিয়োগকর্তাদের মাধ্যমে কী কৌশল পাওয়া যায় এবং তারা সঠিক সময়ে সঠিক প্রোগ্রামের জন্য সঠিকভাবে অর্থায়ন করছে তা নিশ্চিত করতে হবে। একইভাবে, আপনার যদি একটি সাইড গিগ থাকে বা আপনি স্ব-নিযুক্ত হন, তাহলে আপনাকে বুঝতে হবে যে উপরে করযোগ্য এবং ট্যাক্স-সুবিধের উদাহরণ সহ আপনার নিয়োগকর্তার দ্বারা যা দেওয়া হতে পারে তার বাইরে অবসর গ্রহণের জন্য সঞ্চয় করার জন্য অতিরিক্ত সুযোগ বিদ্যমান।

অবসরপ্রাপ্তদের ট্যাক্স-দক্ষ অবসরকালীন নগদ প্রবাহ তৈরি করতে হবে এবং মূল্যায়ন করতে হবে যে রথ আইআরএ রূপান্তরগুলি বোধগম্য হবে কি না যাতে করে তাদের বর্তমানে অভাব থাকতে পারে।

রথ রূপান্তরগুলি আঙ্কেল স্যামকে পরিশোধ করার জন্য এবং ট্যাক্স সুবিধাযুক্ত বালতিতে সম্পদ পুনঃবন্টন করার জন্য সবচেয়ে কার্যকরী টুলগুলির মধ্যে একটি। 70.5 বছর বয়সে যখন প্রয়োজনীয় ন্যূনতম ডিস্ট্রিবিউশন (RMDs) শুরু হয় তার আগে এই সুযোগগুলি আরও বেশি প্রচলিত, কিন্তু এই বয়সের পরেও আপনার উত্তরাধিকারীদের কাছে ভবিষ্যতের স্থানান্তরের জন্য আপনার নেট মূল্য প্রস্তুত করার সময় অবশ্যই অর্থপূর্ণ হতে পারে।

401(k)s, 403(b)s এবং IRAs-এ সঞ্চয় করা হল বুদবুদ গাম চিবানোর মতো:চিবানো ভাল (কর কর্তন), স্বাদটি দুর্দান্ত (করমুক্ত বৃদ্ধি), কিন্তু আপনি যখন শেষ পর্যন্ত থুথু ফেলে দেন, সম্ভবত এটি আপনার জুতা আটকে যেতে যাচ্ছে (বড় RMDs)। বড় RMD-এর সাথে আটকে যাওয়া আসলেই প্রথম দুটি ভুলের সংমিশ্রণ:আপনি ট্যাক্স-বিলম্বিত অ্যাকাউন্টে অনেক বেশি সঞ্চয় করেছেন এবং নিজের জন্য কোনো ট্যাক্স বৈচিত্র্য তৈরি করেননি।

একটি RMD হল সর্বনিম্ন পরিমাণ যা আপনাকে প্রতি বছর আপনার অবসরকালীন অ্যাকাউন্ট থেকে তুলতে হবে এবং 70.5 বছর বয়সে শুরু হয়। এটি সাধারণত অ্যাকাউন্ট ব্যালেন্সের 3.6% থেকে শুরু হয় এবং আপনার বয়সের সাথে সাথে প্রতি বছর বৃদ্ধি পায় (জন্মদিনের সুন্দর উপহার, আমি জানি)।

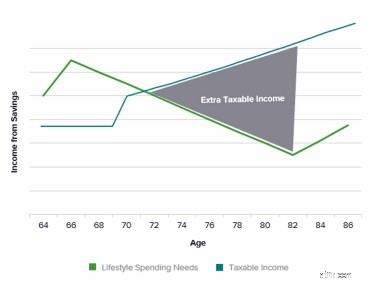

চিত্র 3-এর সবুজ রেখা অবসরে আপনার প্রত্যাশিত ব্যয়ের প্রতিনিধিত্ব করে। বেশিরভাগ অবসরপ্রাপ্তরা প্রায়শই দেখতে পান যে প্রাথমিক অবসরে তাদের ব্যয় বেশি হয় কারণ তাদের শেষ পর্যন্ত তাদের বালতি তালিকায় অনেক আইটেম বন্ধ করার সময় থাকে। যদিও অনিবার্যভাবে, জীবন ধীর হয়ে যাওয়ার সাথে সাথে ব্যয় সাধারণত হ্রাস পায়।

টিল লাইন করযোগ্য আয়ের প্রতিনিধিত্ব করে। অবসর গ্রহণের জন্য প্রথমে সামাজিক নিরাপত্তা, পেনশন এবং অবসরকালীন সঞ্চয় থেকে অর্থায়ন করা হয়, যখন RMD 70.5 এ শুরু হয় তখন করযোগ্য আয় একটি উচ্চতা বৃদ্ধি পায়। অনেক অবসরপ্রাপ্তদের জন্য, তারা ইতিমধ্যে এই সময়ের আগে একটি সামঞ্জস্যপূর্ণ জীবনধারা প্রতিষ্ঠা করেছে। ফলস্বরূপ, চার্ট দেখায়, আপনি যে পরিমাণ আয়ের উপর ট্যাক্স প্রদান করেন তা আপনার জীবনধারা পূরণের জন্য আপনার প্রয়োজনীয় নগদ প্রবাহের পরিমাণের চেয়ে বেশি। এটি হল RMD সমস্যা:সম্পদের উপর ট্যাক্স দিতে হবে যা আপনার জীবনযাপনের জন্য খরচ করতে হবে না।

অন্য কথায়, আপনি বিনা কারণে কর প্রদান করছেন। এই কারণেই করের বৈচিত্র্য এবং কীভাবে আপনার অবসর গ্রহণ করা হবে সে সম্পর্কে সচেতন হওয়া এত গুরুত্বপূর্ণ। আরএমডি সমস্যাটি শুরু হওয়ার আগে সর্বোত্তমভাবে সমাধান করা হয় (উপরে আলোচনা করা মত করে বৈচিত্র্য তৈরি করতে প্রাক-70.5 পরিকল্পনা করা)। দাতব্য মনের জন্য, যোগ্য দাতব্য বিতরণ (QCDs), আপনাকে আপনার IRA থেকে সরাসরি আপনার পছন্দের দাতব্য সংস্থাকে অর্থপ্রদান পাঠাতে দেয়। সেই অনুদানগুলি তখন আপনার RMD-এর জন্য গণনা করে৷ এটি আপনার সামঞ্জস্যপূর্ণ মোট আয় এবং সংশ্লিষ্ট ট্যাক্স দায় হ্রাস করে। এই বিশেষ আচরণ বিতরণ প্রাপ্তির পরে করা অনুদানের ক্ষেত্রে প্রযোজ্য নয়।

অপ্রয়োজনীয় ট্যাক্স প্রদান করা আপনার কষ্টার্জিত সঞ্চয়ের একটি বিচক্ষণ ব্যবহার নয়। একজন উপদেষ্টার সাথে কাজ করার সময়, নিশ্চিত করুন যে আপনি আপনার পরিস্থিতির সাথে সুনির্দিষ্ট সুযোগগুলিকে সম্বোধন করছেন এবং ট্যাক্স বৈচিত্র্য, কর-দক্ষ অবসর আয় এবং এটিকে আপনার এস্টেট পরিকল্পনার সাথে একীভূত করার জন্য একটি কৌশল তৈরি করছেন। আপনার আলোচনার অংশ হিসাবে এই প্রশ্নগুলি বিবেচনা করুন:

এই নিবন্ধে দেওয়া মতামতগুলি শুধুমাত্র সাধারণ তথ্যের জন্য এবং কোনো ব্যক্তির জন্য নির্দিষ্ট পরামর্শ বা সুপারিশ প্রদানের উদ্দেশ্যে নয়। এই তথ্য নির্দিষ্ট ব্যক্তিগতকৃত ট্যাক্স পরামর্শ জন্য একটি বিকল্প হতে উদ্দেশ্য নয়. আমরা পরামর্শ দিই যে আপনি একজন যোগ্য ট্যাক্স উপদেষ্টার সাথে আপনার নির্দিষ্ট করের সমস্যা নিয়ে আলোচনা করুন। কোনো কৌশলই সাফল্যের নিশ্চয়তা দেয় না বা ক্ষতি থেকে রক্ষা করে না।