সক্রিয় বিনিয়োগ বনাম প্যাসিভ বিনিয়োগ যুদ্ধ বছরের পর বছর ধরে চলছে।

সক্রিয় শিবিরের প্রবক্তারা জোর দিয়ে বলেন যে ফান্ড ম্যানেজারদের সাথে বিনিয়োগ করা ভালো যারা সক্রিয়ভাবে আপনার টাকা ভালো কাজে লাগাবেন। সর্বোপরি, তারা এমন পেশাদার যারা আর্থিক বাজার সম্পর্কে গভীর জ্ঞান রাখেন এবং তারা ক্রমাগত এমন খবরের সাথে যুক্ত থাকেন যা আপনার বিনিয়োগ করবে বা ভেঙে দেবে।

অন্যদিকে প্যাসিভ ক্যাম্প, ফান্ড ম্যানেজারদের তাদের উচ্চ ফি এবং সাব-পার রিটার্নের জন্য কল করুন। প্যাসিভ বিনিয়োগকারীরা এক্সচেঞ্জ ট্রেডেড ফান্ড (ETFs) ব্যবহার করে যা সমগ্র সূচকগুলিকে ট্র্যাক করে। এগুলি ক্রয় এবং মালিকানার জন্য সস্তা৷

৷ETF-এর সমস্যা হল যে তারা 'শুধুমাত্র' বাজারের রিটার্ন ট্র্যাক করে। বাজারকে ছাড়িয়ে যেতে চাওয়া বিনিয়োগকারীদের জন্য, একটি ETF কেনা গরমের দিনে এক ক্যান উষ্ণ বিয়ার পান করার মতো মনে হয় – যা অনেকাংশে অতৃপ্তিদায়ক৷

সৌভাগ্যবশত, পরিস্থিতি ভালো হতে চলেছে৷ . সাম্প্রতিক বছরগুলিতে, ইটিএফ-এর একটি নতুন জাত বাজারে তাদের পথ খুঁজে পেয়েছে৷

৷S&P 500 এবং স্থানীয় স্ট্রেইটস টাইমস ইনডেক্সের মতো মূলধারার ETFগুলি মিরর সূচক। ক্রয়-বিক্রয়ের সিদ্ধান্ত ফান্ড ম্যানেজারের হাত থেকে নেওয়া হয়। এই ETFগুলি বাজারের ওজনযুক্ত, সূচকের বড় কোম্পানিগুলি ETF-এ বেশি ওজন বহন করে৷ উদাহরণস্বরূপ, DBS হোল্ডিংগুলি STI সূচকের 12.39% তৈরি করে। ফলস্বরূপ, DBS SPDR STI ETF-এর মানের ঠিক 12.39% বহন করে।

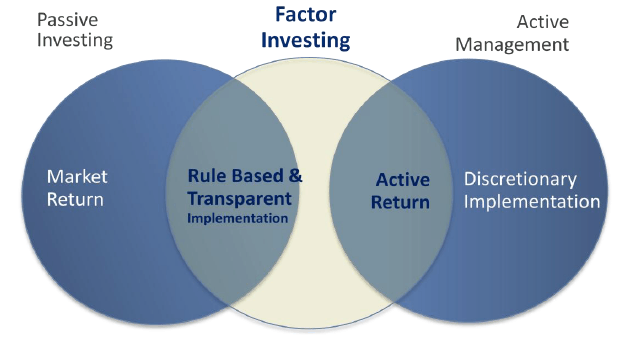

স্মার্ট বিটা ইটিএফগুলি একটি মূলধারার ETF যা করে তা করে, তবে একটি ছোট মোচড় দিয়ে . তারা একটি সূচক ট্র্যাক করার একই কাজ করে কিন্তু তহবিলে কী যায় তা নির্ধারণ করার জন্য বাজারের আকার ব্যবহার করার পরিবর্তে, প্রতিটি স্টকের কতটা ETF-এ যায় তা নির্ধারণ করতে তারা অন্যান্য 'ফ্যাক্টর' ব্যবহার করে।

আমরা লিখেছি যে কীভাবে ফাইন্যান্স শিক্ষাবিদরা "ফ্যাক্টর ইনভেস্টিং - উচ্চতর রিটার্নের জন্য বিনিয়োগের 5 প্রমাণিত উপায়"-এ পূর্বে অতিরিক্ত রিটার্নে অবদান রাখে এমন কিছু ফ্যাক্টরের বিষয়ে বহুলাংশে একমত হয়েছেন। একটি ETF নির্মাণে এই বিষয়গুলি বিবেচনা করে, ETF এমনভাবে কাজ করে যেন এটি স্টেরয়েডের উপর থাকে!

স্মার্ট বিটা ইটিএফ-এ উভয় বিশ্বের সেরা। মূলধারার ETF-এর সাধারণ, এগুলি কম খরচে এবং তাদের পদ্ধতির সাথে স্বচ্ছ। সর্বোপরি, তারা বিভিন্ন কারণের চতুর শোষণের মাধ্যমে সাধারণ ETF-এর চেয়ে বেশি রিটার্ন নিয়ে গর্ব করে।

আসুন আমরা কিছু স্মার্ট বিটা ইটিএফ পরীক্ষা করি এবং দেখি কিভাবে তারা তাদের সাধারণ ভ্যানিলা কাজিনদের বিরুদ্ধে স্ট্যাক আপ করে।

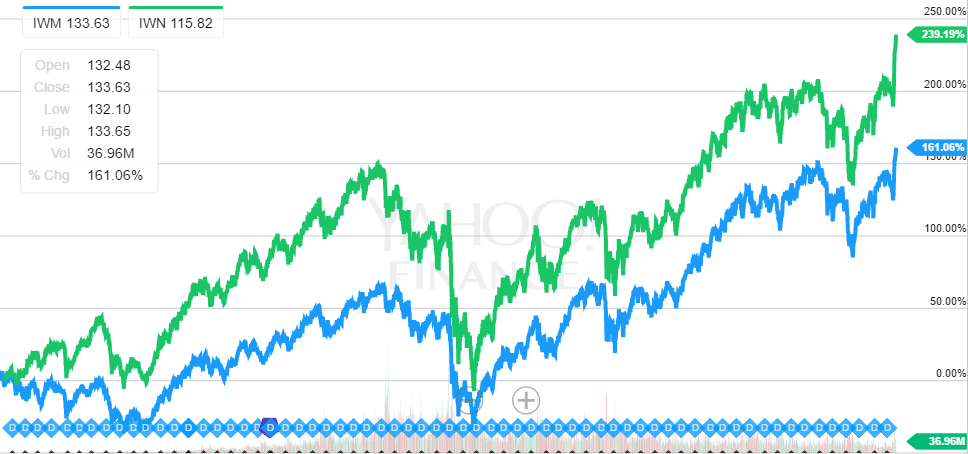

সমস্ত কারণের মধ্যে, মান সবচেয়ে প্রতিষ্ঠিত এবং গৃহীত হয়. মূল্য যত বেশি হবে (স্টক যত সস্তা হবে), রিটার্ন তত ভালো হবে। খুব কম যুক্তি আছে যে মান একটি বাজার বীট ফ্যাক্টর।

এই উদাহরণে, আমরা রাসেল 2000 সূচক স্টক মহাবিশ্বের দুটি ETF-এর তুলনা করেছি। ভ্যানিলা রাসেল 2000 ইনডেক্স হল একটি ছোট-ক্যাপ স্টক মার্কেট ইনডেক্স যা রাসেল 3000 সূচকের নিচের 2,000 স্টক নিয়ে গঠিত। অন্যদিকে Smart Beta Russell 2000 Value ETF একই মহাবিশ্ব থেকে তৈরি করা হয়েছে কিন্তু মূল্য স্টকের দিকে ওজন করা হয়েছে।

মান প্রধানত নিম্ন মূল্য-থেকে-বুক (PB) অনুপাত দ্বারা সংজ্ঞায়িত করা হয়। সূচক প্রদানকারী মান এবং বৃদ্ধির স্টকগুলিকে আলাদা করতে মেট্রিক্স ব্যবহার করবে, নিশ্চিত করবে যে আগেরটিকে পরবর্তীটির পরিবর্তে সূচকের উপাদান হিসেবে যোগ করা হয়েছে।

আমরা ছোট ক্যাপ সূচক বেছে নিয়েছি কারণ আমরা লক্ষ্য করেছি যে ভ্যালু ফ্যাক্টর বড় ক্যাপগুলির জন্য এতটা ভাল কাজ করে না।

চার্ট থেকে, এটা অত্যন্ত স্পষ্ট যে মান ETF (সবুজ) 2000 সাল থেকে ধারাবাহিকভাবে তার প্লেইন ভ্যানিলা কাজিন ETF (নীল) কে ছাড়িয়ে গেছে।

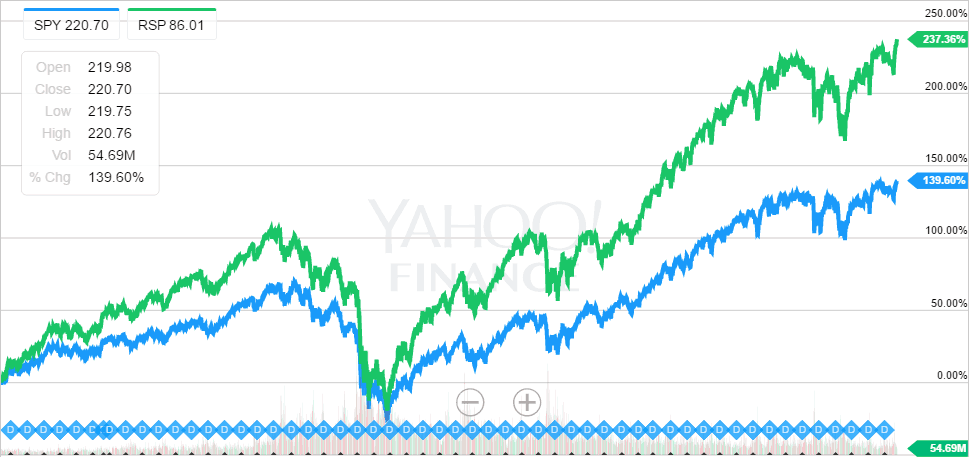

বেশির ভাগ স্টক সূচক বড় কোম্পানি এবং কম ওজনের ছোট কোম্পানির জন্য বেশি বরাদ্দ দেয়। যাইহোক, গবেষণায় দেখা গেছে যে ছোট আকারের সংস্থাগুলি বড় ক্যাপ স্টকগুলির চেয়ে বেশি রিটার্ন দেয়। এর মানে হল একটি বাজার মূলধন ওজন নির্ধারণের পদ্ধতি সর্বোত্তম নয়৷

৷এই সমস্যাটি কাটিয়ে উঠতে, আমাদের যা করতে হবে তা হল সমান ওজন সূচকের সমস্ত স্টক যা তখন বড় ক্যাপের দিকে অতিরিক্ত বরাদ্দ রোধ করবে। আসলে, একটি S&P 500 সমান ওজনের সূচক রয়েছে এবং Guggenheim-এর একটি ETF আছে যা এটিকে ট্র্যাক করে।

চার্টটি 2003 সাল থেকে SPDR S&P 500 ETF এবং Guggenheim S&P 500 সমান ওজনের ETF-এর মধ্যে রিটার্ন দেখায়। ইটিএফ যখন ছোট ক্যাপ স্টকগুলির উপর বেশি জোর দেয় তখন আউটপারফরম্যান্সের একটি স্পষ্ট লক্ষণ রয়েছে।

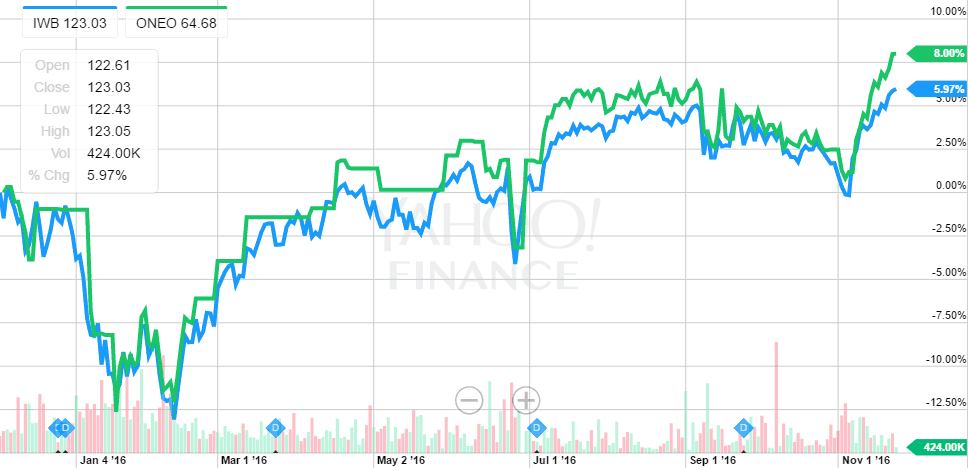

মোমেন্টাম ফ্যাক্টর হল দাম বেড়ে যাওয়া স্টক কেনা এবং দাম কমে যাওয়া স্টক ছোট করা। ফাইন্ডিং হল যে স্টক মূল্যের গতি আছে এবং তারা গড়তে ফিরে যাওয়ার আগে একটি নির্দিষ্ট সময়ের জন্য একটি নির্দিষ্ট দিকে চলে যায়। মোমেন্টাম ফ্যাক্টরকে কাজে লাগানো কৌশলগুলি অতিরিক্ত রিটার্ন তৈরি করেছে। এটি আরও ঘনিষ্ঠভাবে দেখার মূল্য।

এই উদাহরণে, আমরা একটি রাসেল 1000 সূচক ব্যবহার করেছি, যা মার্কিন যুক্তরাষ্ট্রে তালিকাভুক্ত বাজার মূলধন অনুসারে সবচেয়ে বড় 1000টি স্টক নিয়ে গঠিত

মোমেন্টাম ইটিএফ-এর অভাব থাকায় উপযুক্ত ইটিএফ খুঁজে পেতে আমাদের কঠিন সময় ছিল। আমরা SPDR রাসেল 1000 মোমেন্টাম ফোকাস ইটিএফ (ONEO) এ স্থির হয়েছি। এই ETF একটি বিশুদ্ধ মোমেন্টাম ETF নয় কারণ স্টকগুলি প্রথমে উচ্চ মান, উচ্চ গুণমান এবং নিম্ন আকারের বৈশিষ্ট্যগুলির সমন্বয়ের ভিত্তিতে নির্বাচন করা হয়েছিল। এই স্টকগুলি পরবর্তীতে গত 12 মাসে মোট রিটার্নের ভিত্তিতে র্যাঙ্ক করা হয়েছে। আমাদের ছাত্রদের পরীক্ষার স্কোরের মতোই, স্টকগুলি একটি বেল কার্ভ গ্রেডিংয়ের অধীন ছিল এবং যেগুলি সর্বোচ্চ গতিবেগ প্রদর্শন করে সেগুলিকে সূচক উপাদান হিসাবে নির্বাচিত করা হবে৷ ETF ম্যানেজার ফান্ডের হোল্ডিংয়ে এই সূচক উপাদানগুলিকে অনুকরণ করবেন৷

৷এই মোমেন্টাম ETF এই স্বল্প সময়ের মধ্যে (2রা ডিসেম্বর 2015 থেকে) আউট পারফরম্যান্স দেখিয়েছে কিন্তু আমাদের নিজেদেরকে বোঝাতে আরও প্রমাণের প্রয়োজন হবে যে আউটপারফরমেন্স দীর্ঘমেয়াদে টিকিয়ে রাখা যেতে পারে।

শেষ ফ্যাক্টর যা আমরা এই নিবন্ধে অন্বেষণ করছি তা হল নিম্ন উদ্বায়ীতা ফ্যাক্টর।

সাধারণ মানুষের ভাষায় অস্থিরতা মানে দামের ওঠানামা। বড় দামের ওঠানামা সহ একটি স্টক একটি স্থবির মূল্য সহ একটি স্টকের চেয়ে বেশি ঝুঁকিপূর্ণ বলে মনে করা হয়৷

ঐতিহ্যগত অর্থ সবসময় ঝুঁকির সাথে অস্থিরতা যুক্ত করে। মজার বিষয় হল, প্রমাণ প্রস্তাব করেছে যে কম অস্থিরতা সহ স্টকগুলি আসলে উচ্চ রিটার্ন প্রদান করে। এর মানে হল কম ঝুঁকির সাথে উচ্চ রিটার্ন আসে! এই আবিষ্কারটি শিক্ষাবিদদের মাথা চুলকিয়েছে এবং অর্থের জগতকে উল্টে দিয়েছে৷

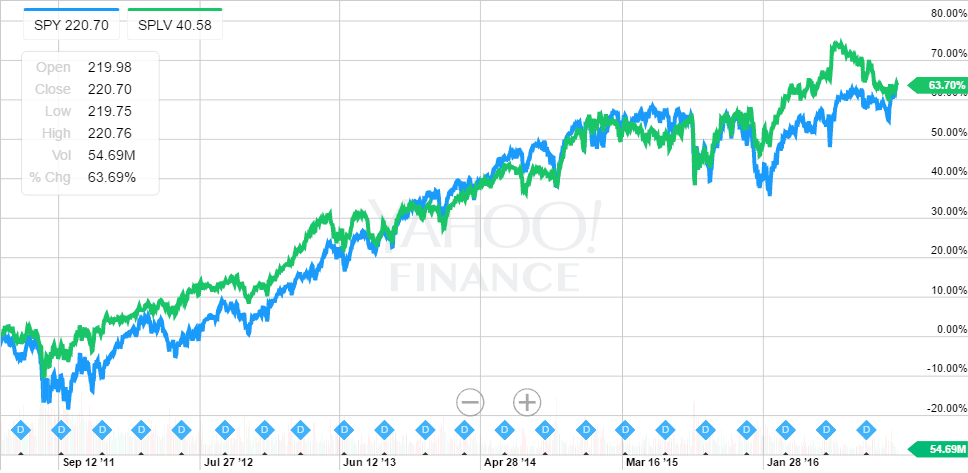

আমরা এই তুলনার জন্য সমস্ত সূচকের মাদারশিপ, S&P 500 বেছে নিয়েছি। S&P 500 নিম্ন অস্থিরতা সূচক S&P 500 থেকে উপাদান নির্বাচন শুরু করে। অন্য কথায়, এই নিম্ন অস্থিরতা সূচকটি S&P 500 সূচকের বাইরে কোনো স্টক নিয়ে গঠিত হবে না। সূচক প্রদানকারী 100টি সর্বনিম্ন উদ্বায়ী স্টক নির্ধারণ করতে গাণিতিক অ্যালগরিদম ব্যবহার করবে এবং সেগুলিকে S&P 500 নিম্ন উদ্বায়ীতা সূচকের উপাদান হিসাবে মনোনীত করবে।

PowerShares S&P 500 কম উদ্বায়ীতা সূচকের উপর ভিত্তি করে একটি ETF তৈরি করেছে। এটি গত 5 বছরে বেশিরভাগ সময় ধরে প্লেইন ভ্যানিলা S&P 500 এর সাথে তাল মিলিয়েছে এবং এমনকি তার থেকেও বেশি পারফর্ম করেছে।

আমরা পঞ্চম ফ্যাক্টরটি কভার করিনি যা গুণমান। এই মুহূর্তে গুণমানের সংজ্ঞা নিয়ে অসংখ্য মতভেদ রয়েছে। অনেক বিভিন্ন মেট্রিক্স সামনে রাখা হয় এবং ফলাফল মিশ্র হয়. আমরা বিশ্বাস করি যে ফ্যাক্টরটি বিকশিত হতে থাকবে এবং ভবিষ্যতে গুণমান মূল্যায়ন করার জন্য আরও ভাল সময় থাকবে।

আপনাদের মধ্যে কেউ কেউ এটাও লক্ষ্য করেছেন যে আমরা যে ETFগুলি কভার করেছি তা মূলত মার্কিন যুক্তরাষ্ট্রে ভিত্তিক

তখন কি স্মার্ট বিটা ইটিএফগুলি অন্য দেশে কাজ করবে? উত্তর হল হ্যাঁ।

বিভিন্ন গবেষণায় দেখানো হয়েছে, আমরা যে বিষয়গুলো নিয়ে আলোচনা করেছি তা সার্বজনীন এবং তারা বিশ্বব্যাপী বাজারকে একইভাবে প্রভাবিত করে। দুর্ভাগ্যবশত আমাদের কাছে এখনকার জন্য একটি মামলা প্রমাণ করার জন্য যথেষ্ট ETF এবং ইতিহাস নেই। আমরা ভবিষ্যতে তা করার চেষ্টা করব।

আমরা এখনও এই তহবিল পরিচালনার বিবর্তনীয় প্রক্রিয়ার প্রথম দিকে আছি এবং আমরা বিশ্বাস করি যে প্রাথমিক গ্রহণকারীদের জন্য ফসল কাটার সুবিধা রয়েছে। আপনি যদি ETF-এ বিনিয়োগ করতে আগ্রহী হন, তাহলে আপনি এই স্মার্ট বিটা ETFগুলির মধ্যে কয়েকটি বিবেচনা করতে চাইতে পারেন যেগুলি মূলধারার প্লেইন ভ্যানিলা ETF-এর তুলনায় সম্ভাব্যভাবে উচ্চতর রিটার্ন প্রদান করে।

সক্রিয় রিটার্ন পাওয়ার সময় প্যাসিভ ম্যানেজমেন্ট ফি প্রদান করার মাধ্যমে, আপনি স্মার্ট বিটা ETF বিনিয়োগকারী হিসেবে উভয় বিশ্বের সেরা সুবিধা পাবেন।