আপনি যদি মনে করেন যে ইএসজি ইতিমধ্যেই প্রাইভেট ইক্যুইটি এজেন্ডার শীর্ষে ছিল, আবার ভাবুন। জিনিস শুধুমাত্র শুরু হচ্ছে. আমরা ইতিমধ্যে গত বছর বা তারও বেশি সময়ে Palico-এ জোয়ারের মোড় দেখেছি, টেকসই কৌশল এবং বিভিন্ন দলগুলি আরও সাধারণ দৃষ্টিতে পরিণত হয়েছে, বিশেষ করে ইউরোপীয় তহবিল পরিচালকদের মধ্যে যারা আমাদের মার্কেটপ্লেসে তালিকাভুক্ত। বিনিয়োগকারীরাও এই পণ্যগুলি আরও বেশি করে খুঁজছেন।

জোরপূর্বক নিয়ন্ত্রক ধাক্কা দিয়ে ইউরোপ এই ইস্যুতে নেতৃত্ব দিচ্ছে। EU এর টেকসই ফাইন্যান্স ডিসক্লোজার রেগুলেশন (SFDR), যা এই বছরের শুরুতে কার্যকর হয়েছে, সম্পদ ব্যবস্থাপনা শিল্পে একটি প্রধান অনুঘটক হয়েছে। কিন্তু আমাদের দৃষ্টিভঙ্গি ছিল, এবং অব্যাহত রয়েছে যে এটি একটি মেগাট্রেন্ডের সূচনা যা ব্যক্তিগত ইক্যুইটির জন্য একটি বিশাল সুযোগের বানান।

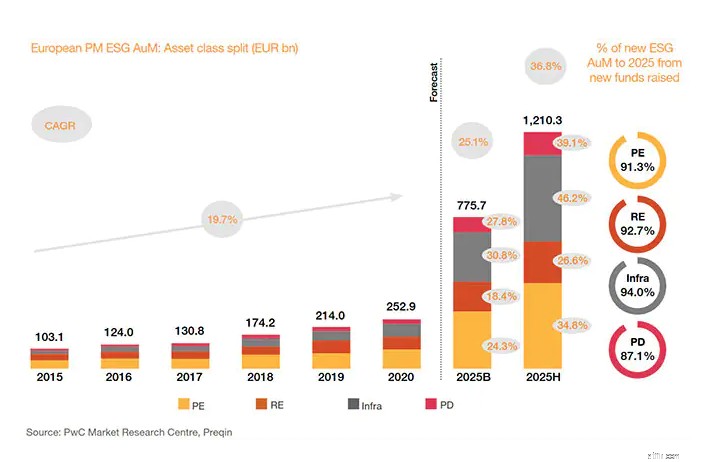

গত সপ্তাহে আমরা কিছু গবেষণায় এসেছি যা কেবল এটি নিশ্চিত করে না, তবে আমাদের বলে যে শিল্পটি ভালভাবে অবমূল্যায়ন করছে যে জিনিসগুলি কোথায় যাচ্ছে। PwC-এর অনুমান অনুসারে, ইউরোপে ESG প্রাইভেট ক্যাপিটাল অ্যাসেট আন্ডার ম্যানেজমেন্ট (AUM) আজ প্রায় €250bn থেকে 2025 সালের মধ্যে €775bn-এর বেশি হবে, একেবারে সর্বনিম্ন। এর সেরা ক্ষেত্রে, PwC এই সংখ্যাটিকে €1.2trn এ রাখে।

স্পষ্ট করে বলতে গেলে, এটি প্রাইভেট ইকুইটি, অবকাঠামো, রিয়েল এস্টেট এবং ব্যক্তিগত ঋণ সহ সমস্ত প্রাইভেট মার্কেট কৌশল জুড়ে। কিন্তু এটি একটি জ্যোতির্বিজ্ঞানের পরিসংখ্যান, মাত্র চার বছরের সময়ের মধ্যে পূর্বাভাস AUM এর 42% এরও বেশি। এটি দ্রুত একটি মেক বা ব্রেক পরিস্থিতির মত দেখাচ্ছে।

মিশ্র প্রেরণা

ইএসজিকে প্রায়ই একটি বক্স-টিকিং ব্যায়াম হিসাবে দেখা হয়, সম্পদ পরিচালকরা নিয়ন্ত্রকদের প্রতি আকৃষ্ট হন। SFDR হল সর্বশেষ প্রয়োজনীয়তা কিন্তু এটি প্রকৃতপক্ষে PE তহবিল পরিচালকদের পোর্টফোলিও কোম্পানিগুলির সামাজিক ও পরিবেশগত প্রভাবগুলির বিষয়ে তাদের বিনিয়োগকারীদের স্বচ্ছভাবে রিপোর্ট করা ছাড়া অন্য কোনও পদক্ষেপ নিতে বাধ্য করে না। তারা যদি তা করতে চায় তবে কয়লা প্ল্যান্ট কেনা বা জুয়ার ব্যবসা থেকে তাদের বাধা দেওয়ার কিছু নেই।

কিন্তু এটি ক্রমবর্ধমানভাবে স্পষ্ট হয়ে উঠছে যে ESG কর্তৃপক্ষকে সন্তুষ্ট করার চেয়েও বেশি কিছু করে এবং প্রকৃতপক্ষে উন্নত ঝুঁকি-সামঞ্জস্যপূর্ণ রিটার্ন তৈরির একটি মাধ্যম। পাবলিক মার্কেটে বিভিন্ন প্রমাণ রয়েছে যে ESG রিটার্ন বাড়ায় এবং ঝুঁকি কমায়, এবং মূলধনের কম খরচ থেকে শুরু করে বিভিন্ন কারণে এই কোম্পানিগুলি রাজস্ব এবং লাভ বৃদ্ধিতে উপকৃত হয় কারণ তাদের ব্যবসায়িক মডেলগুলি সামাজিক প্রত্যাশার সাথে সামঞ্জস্যপূর্ণ।

আলফা বাজি

PwC দেখতে পায় যে বিনিয়োগকারীরা এই আউটপারফরম্যান্সকে ESG-মনের PE তহবিল খোঁজার একটি প্রধান কারণ হিসাবে দেখছেন। তাদের গবেষণা দেখায় যে 35% এলপি এই তহবিলে মূলধন কমিট করার প্রধান প্রেরণা হিসাবে বাধ্যতামূলক ঝুঁকি-সামঞ্জস্যপূর্ণ রিটার্ন দেখে।

আমরা এই মাসে প্রকাশিত শিল্পে ESG-এর অবস্থার উপর আরেকটি প্রতিবেদনে অংশীদারিত্বের জিপি পক্ষ থেকে এর আরও নিশ্চিতকরণ দেখতে পাচ্ছি। এই উদাহরণে জরিপ করা PE তহবিল পরিচালকদের অর্ধেক বলেছেন যে তাদের ESG পদ্ধতি ইতিমধ্যেই রিটার্নের উপর একটি নেট ইতিবাচক প্রভাব ফেলেছে, যার মধ্যে 20% যারা বলে যে প্রভাবটি অত্যন্ত ইতিবাচক হয়েছে। দশজনের মধ্যে একজন স্বীকার করে যে এটি বলা খুব তাড়াতাড়ি এবং আরও 10% বলে যে প্রভাবটি নেতিবাচক হয়েছে, 30% নিরপেক্ষ।

এমনকি যারা তাদের তহবিলের TVPIs বা IRR-এ একটি ধাপ বাড়তে দেখছেন না তাদের ESG কৌশলগুলি সরবরাহ করার আগে আরও কিছুক্ষণ অপেক্ষা করতে হতে পারে। জীবনের মূল্যবান কিছুর মতো, এই মৌলিক সমন্বয়গুলি ফলাফল দেওয়ার আগে সময় এবং প্রচেষ্টা নেবে।

এই এজেন্ডাকে এগিয়ে নেওয়ার জন্য এবং অনুসরণ করার জন্য প্রথম নীতিগুলি স্থাপন করার জন্য GPদের একটি ESG দল গঠন করতে বা একটি টেকসই চ্যাম্পিয়ন নিয়োগ করতে হতে পারে। সংস্থাগুলিকে তাদের দৃষ্টিভঙ্গি বাস্তবে পরিণত করতে বিদ্যমান ডেটা বিশ্লেষণ ক্ষমতাগুলি এম্বেড বা উন্নত করতে হবে। একটি J-বক্ররেখা থাকবে কিন্তু, একটি দীর্ঘমেয়াদী, তরল সম্পদ শ্রেণী হিসাবে, প্রাইভেট ইকুইটি শিল্প ধৈর্য চর্চা করতে অভ্যস্ত।

GP-দের আজই বীজ রোপণ শুরু করা উচিত সঠিক টেকসই কৌশল তৈরি করে। ESG AUM দ্রুত ফুলে যাওয়ায় তহবিল সংগ্রহের জন্যই এটি অপরিহার্য হবে না, এটি আলফা সরবরাহ করতেও সাহায্য করবে, যা শেষ পর্যন্ত জিপি এবং তাদের এলপিরা চায়৷ এটি একটি সুস্পষ্ট জয়-জয়। এবং ফার্স্ট মুভার্স সবচেয়ে বড় পুরস্কার দেখতে পাবে।