তরুণ প্রাপ্তবয়স্ক হিসাবে, আমরা অর্থের জগতে নতুন। আমরা এটি পছন্দ করি এবং আমরা এটির আরও কিছু চাই কিন্তু আমরা সঞ্চয়, কর এবং বিনিয়োগ সম্পর্কে প্রথম জিনিসটি জানি না।

আমরা মিউচুয়াল ফান্ড স্টক এবং এমনকি বিটকয়েন সম্পর্কে শুনে থাকতে পারে তবে এটি প্রায়ই। আপনি যদি নিশ্চিত করতে চান যে আপনার আর্থিক অবস্থা আপনার জন্মের চেয়ে ভালো, তাহলে এই নিবন্ধটি আপনার জন্য।

সহজ ভাষায় আপনি যা চান তা হল আর্থিক স্বাধীনতা। যার অনেকগুলি সংজ্ঞা আছে কিন্তু সহজভাবে বলতে গেলে, আপনার পছন্দ মতো জীবন যাপন করার জন্য এবং আপনি কীভাবে আপনার সময় ব্যয় করবেন তা বেছে নেওয়ার জন্য পর্যাপ্ত অর্থ থাকা সম্পর্কে।

যে বলেছে, আর্থিক স্বাধীনতা এমন একটি ধারণা যা তরুণ প্রাপ্তবয়স্কদের কাছে পরক। আপনাকে প্লেটো, জুলের আইন বা তাত্ত্বিক অর্থনীতি শেখানো হয়েছে তবে আপনার 20 বছর বয়সে আর্থিকভাবে কী করতে হবে সে সম্পর্কে খুব কমই শেখানো হয়েছে।

অথবা, আপনি অনুমিত উচ্চ ঝুঁকিপূর্ণ, জটিল বাজারে বিনিয়োগ করার মাধ্যমে আপনি যে পরিমিত পকেট মানি পান তা নিঃশেষ করার বিষয়ে উদ্বিগ্ন হতে পারেন যার সম্পর্কে আপনি ভীতিকর গল্প শুনেছেন।

যেভাবেই হোক, একটি জিনিস আপনার জানা দরকার - ভবিষ্যতের উচ্চাকাঙ্ক্ষার জন্য আপনার সম্পদ বাড়াতে এবং আর্থিক নিরাপত্তা আনলক করতে আপনার 20-এর দশকে বিনিয়োগ করা গুরুত্বপূর্ণ।

তাছাড়া, আপনি লক্ষ্য করবেন যে আপনার সঠিক আর্থিক শিক্ষা থাকলে সঞ্চয় এবং বিনিয়োগ যতটা ভয়ঙ্কর নয়।

তরুণ প্রাপ্তবয়স্কদের জন্য দরকারী আর্থিক টিপস সহ আমরা এই গল্পে আরও অন্বেষণ করব।

আমাদের বেশিরভাগই শীতল এবং আধুনিক জিনিসগুলি আমাদের জন্য প্রয়োজনীয় কিনা তা নির্বিশেষে পেতে চায়। যাইহোক, ফিট করা বা দেখানোর ফাঁদে না পড়া গুরুত্বপূর্ণ।

নতুন আইফোন না কেনা ঠিক আছে, দামি রেস্তোরাঁয় না খাওয়া ঠিক আছে, বা সেই নতুন অ্যামাজন ইকো না কেনাও ঠিক। কিন্তু বিষয়টা হল, অপ্রয়োজনীয়ভাবে স্প্লার্জিং দুর্বল আর্থিক স্বাস্থ্যের একমুখী টিকিট।

অল্পবয়সী প্রাপ্তবয়স্করা যত তাড়াতাড়ি এটি বুঝতে পারবে ততই ভাল কারণ এটি আপনাকে সাহায্য করবে:

প্রকৃতপক্ষে, একটি সামঞ্জস্যপূর্ণ পরিমাণের জন্য প্রথমে আপনার অর্থ সঞ্চয় এবং বিনিয়োগ আপনাকে লাভের সাথে পরে দুর্দান্ত জিনিস কিনতে অনুমতি দেয়। একটি উদাহরণ দিয়ে বিষয়টি বোঝা যাক।

মিস্টার কুল বিনস লেটেস্ট অ্যামাজন ইকো চায় যার দাম ₹7,999.00। মিস্টার বিনস প্রতি মাসে ₹5,000 পকেট মানি উপার্জন করেন। কিন্তু মিস্টার বিনস ইকো কেনার জন্য তার অর্থকে পঙ্গু করে না যা তার পকেটের অর্থের 1.5 গুণ।

পরিবর্তে, তিনি প্রতি মাসে তার পকেটের অর্থের 30% একটি আন্তর্জাতিক মিউচুয়াল ফান্ডে SIP এর মাধ্যমে বিনিয়োগ করেন যার 12% রিটার্ন অ্যামাজনে বিনিয়োগ করে। দেখা যাক তার টাকা বেড়েছে:

| ৷ সময়সীমা | ৷ প্রিন্সিপাল | ৷ লাভ | ৷ মোট |

| ৷ 12 মাস | ৷ ₹18,000 | ৷ ₹1,213 | ৷ ₹১৯,২১৩ |

| ৷ 24 মাস | ৷ ₹৩৬,০০০ | ৷ ₹৪,৮৬৪ | ৷ ₹৪০,৮৬৪ |

| ৷ 36 মাস | ৷ ₹54,000 | ৷ ₹11,261 | ৷ ₹65,261 |

মিস্টার বিনস তার লাভ ব্যবহার করে অ্যামাজন ইকো কেনার জন্য 3 বছরেরও কম সময়ে বেছে নিতে পারেন। এর বাইরে, মিস্টার বিনস কিছু গুরুত্বপূর্ণ আর্থিক পাঠ শিখেছেন:

আপনার বিনিয়োগের বিকল্পগুলিতে গভীরভাবে গবেষণা করা (বর্তমান এবং ভবিষ্যতের জন্য) আপনাকে আপনার আর্থিক ভবিষ্যত নিয়ন্ত্রণ করতে দেয়। সর্বোপরি, এটি আপনাকে যারা আপনাকে বিভ্রান্ত করতে চায় তাদের শুঁকতে সাহায্য করতে পারে।

কারণ এটা অস্বাভাবিক নয় যে অযোগ্য বন্ধু, পরিচিতজন এবং আত্মীয়রা অল্প বয়স্কদের জন্য (অনুপযুক্ত) আর্থিক পরামর্শ প্রদান করে। এটি খারাপ আর্থিক সিদ্ধান্তের দিকে নিয়ে যেতে পারে।

পরিবর্তে, আপনি একটি মিউচুয়াল ফান্ড কী এবং কেন একটি কোম্পানির ব্যবস্থাপনার গুণমান তার স্টককে প্রভাবিত করে তা শেখার মতো মৌলিক বিষয়গুলি থেকে শুরু করতে পারেন। তারা বলে, forewarned forearmed হয়.

আপনি অসীম পরিমাণ অর্থ উপার্জন করতে পারবেন না তবে আপনি এটি ব্যয় করতে পারেন। এটি অযৌক্তিক কিন্তু প্রাপ্তবয়স্করা আপনাকে বলতে পারে যে কীভাবে একটি পেচেক জমা হওয়ার সাথে সাথে অর্থ কেবল অদৃশ্য হয়ে যেতে পারে বা অর্ধেক হয়ে যেতে পারে।

আসল কারণ? খরচ, প্রথম এবং সর্বাগ্রে, কিন্তু সেই খরচ ট্র্যাক করতে অক্ষমতা. একটি বাজেটের সাথে লেগে থাকা এবং অঙ্কন করে এটি সমাধান করার একটি কার্যকর উপায় রয়েছে।

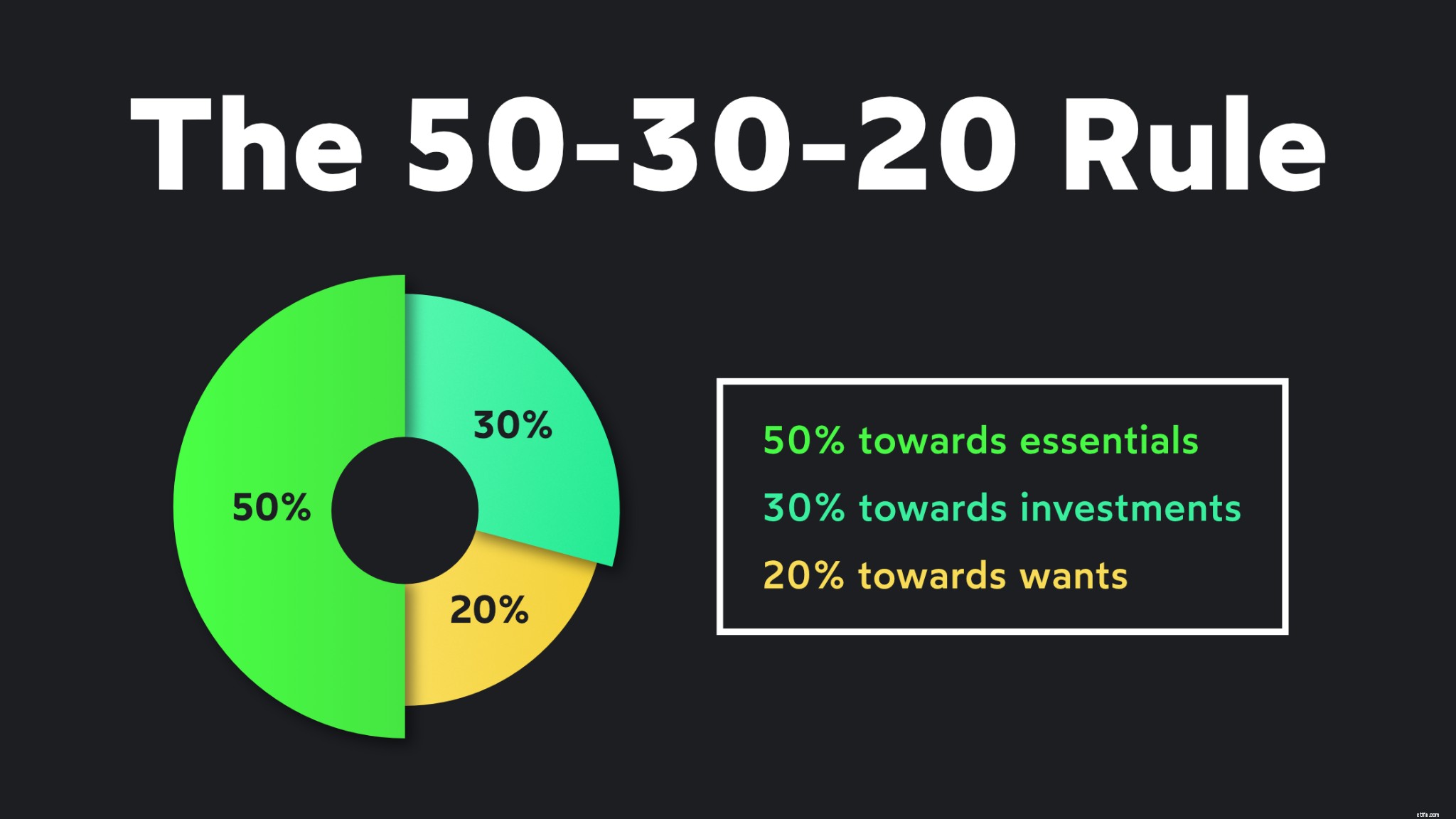

প্রতি মাসে একটি বাজেট আঁকুন এবং প্রয়োজন, বিনিয়োগ এবং চাহিদার জন্য বিস্তৃতভাবে অর্থ বরাদ্দ করুন। 50-30-20 নিয়ম আপনাকে এতে সাহায্য করতে পারে। একবার আপনি এটি করে ফেললে, আপনার অর্থের একটি ট্র্যাক রাখুন যাতে আপনি করতে পারেন:

বিশদ বিবরণের জন্য তীক্ষ্ণ দৃষ্টি তৈরি করা আপনাকে পরবর্তী জীবনে সাহায্য করবে যখন আপনার আয়, ব্যয় এবং বিনিয়োগগুলি দ্রুতগতিতে এমন একটি বিন্দুতে বৃদ্ধি পাবে যেখানে অতিরিক্ত ব্যয় এড়াতে আপনাকে অবশ্যই পরিশ্রমী থাকতে হবে।

দুটি গুরুত্বপূর্ণ তহবিল রয়েছে যা একজন অল্প বয়স্ক প্রাপ্তবয়স্কদের তৈরিতে ফোকাস করা উচিত - জরুরি তহবিল এবং F-You তহবিল। আরও #2 পরে। একটি জরুরী তহবিল আপনাকে বৃষ্টির দিনে নেভিগেট করতে সাহায্য করতে পারে।

এটিতে অবশ্যই উচ্চ তারল্য থাকতে হবে যাতে আপনি 24-48 ঘন্টার মধ্যে আপনার টাকা তুলতে/রিডিম করতে পারেন৷ তদুপরি, জরুরী তহবিলগুলি সাধারণত তরল তহবিলের মতো কম ঝুঁকিপূর্ণ বিনিয়োগ।

আপনি একটি জরুরী তহবিলকে একটি অ-আলোচনাযোগ্য মাসিক ব্যয়ের মতো আচরণ করতে পারেন যাতে এটি স্বাস্থ্য জরুরী অবস্থা বা আর্থিক অনিশ্চয়তার সময় আপনার ফলব্যাক বিকল্প হতে পারে।

আপনি নিশ্চয়ই ভাবছেন, “এটা পাগল! অবসর নেওয়ার কথা ভাবতেও আমি খুব ছোট!” কিন্তু অবসর গ্রহণের পরে জীবনের জন্য সঞ্চয় করা অপরিহার্য কারণ প্রত্যেকেরই পেনশন পাওয়ার বিলাসিতা থাকবে না।

তরুণ হওয়া আপনাকে সেই যাত্রায় একটি হেডস্টার্ট দেয়। আপনি যখন একজন তরুণ প্রাপ্তবয়স্ক হবেন তখন প্রতি মাসে ₹500-এর মতো কম পরিমাণে বিনিয়োগ করলে আপনার বয়স 60 বছর হলে তা আপনাকে যথেষ্ট পরিমাণ সঞ্চয় করতে সাহায্য করতে পারে।

আপনি, অবশ্যই, অবসর গ্রহণের জন্য আপনি যে পরিমাণ বিনিয়োগ করছেন তা পর্যায়ক্রমে বাড়াতে পারেন যখন আপনি 60 বছর বয়সে পৌঁছান। দীর্ঘ গল্পের শুরু, এক দশকের মাথায় প্রতি মাসে ₹500 দিয়ে শুরু করা অনেক দূর যেতে পারে।

আমরা একজন তরুণ প্রাপ্তবয়স্ক হিসাবে আপনার 20-এর দশকে কীভাবে অর্থ পরিচালনা করবেন সে সম্পর্কে কথা বলেছি। তবে এর মধ্যে একটি বিশেষ ধারণা রয়েছে যা প্রত্যেকে বেশিরভাগই অপছন্দ করে কারণ এটি হল:

অনুমান করার জন্য কোন পয়েন্ট নেই - এটিকে "ট্যাক্স" বলা হয়। যেহেতু আপনি এই নিবন্ধটি পড়ছেন, তাই এটি অনুমান করা নিরাপদ যে আপনি আপনার সম্পদ বিনিয়োগ করতে চান। এর মানে হল আপনাকে দুই ধরনের করের উপরে থাকতে হবে:

আপনি যদি পকেট মানি (₹2,50,000 এর কম) উপার্জন করেন তবে আপনি সাধারণত আয়কর থেকে নিরাপদ। কিন্তু পরে, আপনি একবার বেতন অর্জন করলে আপনার করযোগ্য আয় কী তা আপনাকে জানতে হবে।

এরপরে, প্রত্যাহারে আপনি যে লাভগুলি অর্জন করেছেন তার উপর একটি ট্যাব রাখুন। আপনাকে পেমেন্ট করতে হবে:

আপনাকে অবশ্যই বুঝতে হবে যে স্বাস্থ্য বীমা বা ELSS ফান্ডের মতো নির্দিষ্ট মিউচুয়াল ফান্ডে বিনিয়োগ করে কর বাঁচানোর দায়িত্বশীল উপায় রয়েছে। সে সম্পর্কে আরও এখানে:

আপনার স্বাস্থ্য হল সবচেয়ে বড় সম্পদ যা আপনি কখনও বিনিয়োগ করবেন। ভাল খাওয়া, পরিশ্রম এবং পর্যাপ্ত ঘুমের মাধ্যমে আপনি এটিকে রক্ষা করছেন তা নিশ্চিত করুন। সব কিছু কভার করে এমন দৃঢ় স্বাস্থ্য বীমা পেয়ে এটি বন্ধ করুন।

ULIP-এর মতো দুর্বল সম্পদে বিনিয়োগ করা এড়িয়ে চলুন যা স্বাস্থ্যের সাথে লাভকে একত্রিত করে। আপনার 20-এর দশকে কীভাবে অর্থ উপার্জন করা যায় এবং স্বাস্থ্য রক্ষা করা যায় তার উত্তর তারা নয়।

ইউলিপগুলি শেষ পর্যন্ত স্বাস্থ্য বা আপনার পোর্টফোলিওর জন্য সরবরাহ করতে ভাল হয় না। এগিয়ে চলুন, জেনে রাখুন যে স্বাস্থ্য বীমা প্রিমিয়াম ধারা 80C এর অধীনে ট্যাক্স অফসেট করতে ব্যবহার করা যেতে পারে।

আপনি শক্ত স্বাস্থ্য বীমা পাওয়ার পরে, আপনার জীবনের অন্যান্য দিকগুলিকে বিমা করার সময় এসেছে কারণ আপনি তাদের জন্য অর্থ প্রদানের জন্য কঠোর পরিশ্রম করবেন৷

ব্যাপকভাবে বলতে গেলে, এই ধরনের বীমা আপনি ভারতে পেতে পারেন:

উপরে উল্লিখিত তরুণ প্রাপ্তবয়স্কদের জন্য আর্থিক টিপস 8টি গুরুত্বপূর্ণ পয়েন্টার কভার করে যা আপনাকে ডান পায়ে আপনার বিনিয়োগের যাত্রা শুরু করতে সাহায্য করতে পারে। বিনিয়োগের জন্য ধৈর্যের প্রয়োজন এবং উত্থান-পতন হতে পারে।

কিন্তু মনে রাখবেন - আপনার এবং আপনার প্রিয়জনের জন্য একটি ভাল ভবিষ্যত সুরক্ষিত করার একমাত্র উপায় হল সঞ্চয় এবং বিনিয়োগ। আপনি আপনার 20 এর দশকে আর্থিকভাবে যা করেন তা উপভোগ করতে ভুলবেন না!

বিনিয়োগের প্রাথমিক কাজের জ্ঞান পেতে এই নিবন্ধগুলি পড়ুন:

1. একটি আর্থিক বিনিয়োগ পোর্টফোলিও কি?

2. কিভাবে পারফেক্ট ইনভেস্টমেন্ট পোর্টফোলিও তৈরি করবেন

3. ভারতে বিকল্প বিনিয়োগের বিকল্পগুলি কী কী?