এটা সব সময় এরকম ঘটে.

নতুন বিনিয়োগকারীরা স্টক মার্কেটে পরিচিত হন, কয়েকটি আর্থিক অনুপাত শিখেন এবং বাজারে ডুব দিতে যান এই ভেবে যে তারা পাহাড়ের রাজা, শুধুমাত্র তাদের বিনিয়োগের ডাইভ থেকে ফিরে আসার জন্য যা তারা আশা করেননি বা কঠোর তাদের পিঠে প্রবালের স্ক্র্যাপ।

তাদের কাছে মাছ থাকতে পারে, বা নাও থাকতে পারে, কিন্তু যেভাবেই হোক, তারা যে অনুপাতগুলি ব্যবহার করে তার কিছু সম্পর্কে আরও শিক্ষিত হওয়ার মাধ্যমে তারা এই ধরনের অপ্রীতিকর পরিস্থিতি এড়াতে পারত - এবং মূল্য থেকে উপার্জনের অনুপাত হল এমন একটি মেট্রিক।

প্রায়শই, আমরা দেখি যে লোকেরা মূল্য থেকে আয়ের অনুপাতের উপর খুব বেশি জোর দিচ্ছে। সামান্য জ্ঞান বিপজ্জনক, কারণ এটি একজন অপেশাদারের হাতে ভিত্তিহীন আত্মবিশ্বাস জাগিয়ে তোলে।

যেমন আপনি বছরের পর বছর প্রশিক্ষণ ছাড়া ছুরি শিল্পের একজন মাস্টারের সাথে ছুরির লড়াইয়ে নামবেন না, তেমনি আপনার বাজারে বিনিয়োগ করা উচিত নয় পিই অনুপাত কীভাবে কাজ করে এবং এর সমস্ত জটিলতাগুলির নিছক একটি প্রাথমিক ধারণা।

এই নিবন্ধটির লক্ষ্য হল সেই নবজাতক বিনিয়োগকারীকে আপগ্রেড করা যারা PE অনুপাতকে ভুলভাবে পরিচালনা করতে পারে, একজন বুদ্ধিমান, সূক্ষ্ম বিনিয়োগকারীর কাছে, যিনি আরও ভালভাবে বোঝেন কিভাবে PE অনুপাত ব্যবহার করে অধিক মুনাফা অর্জন এবং ক্ষতি এড়াতে হয়।

রুমে হাতি স্বীকার করে শুরু করা যাক।

একটি কম দাম উপার্জন ভাল. তবে এটিকে একমাত্র বিবেচনা করা উচিত নয় যেমন অনেকে দাবি করেছেন।

1976 সালে, বেঞ্জামিন গ্রাহাম, মূল্য বিনিয়োগের জনক এবং ওয়ারেন বাফেটের পরামর্শদাতা, প্রমাণ দ্বারা সমর্থিত একটি সহজ ঘোষণা করেছিলেন, যা তার জীবদ্দশায় এবং পরে উভয় ক্ষেত্রেই পাওয়া গেছে, যা বিনিয়োগের গতিপথ পরিবর্তন করেছে যেমনটি আপনি সম্ভবত জানেন আজ।

গ্রাহামের প্রস্তাবিত বিনিয়োগ পদ্ধতি ছিল যে একজন বিনিয়োগকারীর 30টির কম স্টক থাকা উচিত নয়, যার মূল্য থেকে উপার্জনের অনুপাত 10-এর কম, এবং ঋণ থেকে ইক্যুইটি অনুপাত 50% এর কম। তারপর বিনিয়োগকারীর এই স্টকগুলিকে ধরে রাখা উচিত যতক্ষণ না তারা 50% ফেরত দেয়, বা ব্যর্থ হলে, কেনার তারিখ থেকে নির্বিশেষে 2 বছর বিক্রি করে৷

যদিও বেঞ্জামিন গ্রাহামের কৌশলটি 1976 সালের 50 বছর আগে কাজ করেছিল, গবেষকরা সন্দিহান ছিলেন যে এটি বিভিন্ন পরিবেশে এবং প্রযুক্তির বিস্তারের সাথে এগিয়ে যেতে পারে।

এ কারণেই তারা এটি পরীক্ষা করেছে।

এবং তারা যা পেয়েছে তা তাদের অবাক করেছে।

বেঞ্জামিন গ্রাহামের আপাতদৃষ্টিতে মস্তিষ্ক-মৃত কৌশলটি 1976 সাল থেকে 2010 সাল পর্যন্ত S&P 500-কে ছাড়িয়ে গেছে, যা আমরা 20 শতকে যে সমস্ত দুর্দান্ত অশান্তি মোকাবেলা করেছি তার সব জুড়ে বাজারের উপরে রিটার্ন প্রদর্শন করে।

এতে আশ্চর্যের কিছু নেই যে বেশিরভাগ বিনিয়োগকারী কম মূল্য থেকে উপার্জনের বহুগুণে প্রলুব্ধ হয়।

কম দাম থেকে উপার্জন গুণিতক সহ স্টক শিকার করা খারাপ জিনিস নয়। এই সমস্ত কিছুর প্রতীকী, এবং সমস্যাযুক্ত অংশ হল যে বিনিয়োগকারীরা একরকম গ্রাহামের কৌশলের গুরুত্বপূর্ণ অন্যান্য অংশগুলি ভুলে গেছে বলে মনে হচ্ছে।

কৌশলের এই পুরো পিছনের অংশটি কম দাম থেকে উপার্জনের গুণিতকগুলির জন্য অবিরাম শিকারে চিন্তাহীনভাবে ভুল করা হয়েছে বলে মনে হচ্ছে।

কোথাও না কোথাও, বিনিয়োগকারীরা তাদের মাথা হারিয়েছে বলে মনে হচ্ছে।

আমি এটিকে একটি হ্রদে নৌকা চালানোর সাথে তুলনা করি এবং একটি সুন্দর মৎসকন্যাকে আপনার কাছে সাঁতার কাটতে দেখে, আপনাকে আনন্দ এবং পরিপূর্ণতার ফিসফিস করে প্রলুব্ধ করে।

আপনার যৌক্তিক মাথা কাজ করতে ব্যর্থ হয় যখন আপনি ঝুঁকেছেন, এই সস্তা স্টকটি আপনি যা প্রদান করেছেন তার তিনগুণ দামে বিক্রি করার এবং ফ্রেঞ্চ রিভিয়েরাতে আপনার বিনিয়োগের মূলধন ডাম্প করার সাথে সাথে একটি চমৎকার ছুটি কাটানোর স্বপ্ন দেখছেন৷

এবং তারপর আপনি ঝুঁকে হিসাবে, এই ঘটবে.

এবং এই মুহুর্তে আপনি বুঝতে পারেন যে মারমেইড আপনার ডিনারের জন্য মাথা পেতে চলেছে ঠিক যেমন স্টক মার্কেট আপনার অবসর-থেকে-দ্য-ফ্রেঞ্চ-রিভেরার টাকা নিয়ে যাচ্ছে কারণ আপনি কম দামের ভিত্তিতে শিকার করেছেন। উপার্জন একাধিক.

টেকঅ্যাওয়ে :আয়ের মূল্য একজন ব্যক্তির বেতন হিসাবে সর্বোত্তম সাদৃশ্যযুক্ত। আপনি তাদের বেতনের উপর ভিত্তি করে একজন ব্যক্তির মালিক হবেন না তা নিশ্চিত না করে তারা ঋণের পাহাড় ঘেরাও না।

এছাড়াও আপনি এমন একজন ব্যক্তির মালিক হতে চান না যিনি সর্বদা তাদের মাসিক শখের উপর অতিরিক্ত ব্যয় করেন। কোম্পানিগুলোর ক্ষেত্রেও একই কথা। আপনি কম ঋণ এবং ভাল নগদ প্রবাহ সহ ভালভাবে পরিচালিত কোম্পানির মালিক হতে চান। অন্য কিছু অগ্রহণযোগ্য৷ .

মৎসকন্যারা মাথা নিচ্ছেন এবং বিনিয়োগকারীদের কম দামে উপার্জনের বহুগুণে প্রলুব্ধ করা হচ্ছে, একটি কোম্পানির উপার্জন নিজেই...শুধুমাত্র পরিচ্ছন্ন মেট্রিক নয়।

“পরিষ্কার নয় বলতে আমি কী বোঝাতে চাই তা ব্যাখ্যা করার জন্য আমাকে একটি সাধারণ উপমা ব্যবহার করতে দিন ”

একটি কোম্পানি হিসাবে একজন কর্মজীবী মানুষ কল্পনা করুন. তার বেতন তার উপার্জন। তার বেতন নিন, তার খরচ, বিল, নতুন জুতা, নতুন ব্যবসায়িক কোর্স, বা অন্য যা কিছু তার কর্মশক্তিতে প্রতিযোগিতামূলক থাকার প্রয়োজন হতে পারে এবং যা অবশিষ্ট থাকে তা হল তার...সঞ্চয় - অন্যথায় একটি কোম্পানির জন্য বিনামূল্যে নগদ প্রবাহ হিসাবে পরিচিত।

এখন কল্পনা করা যাক যে এই ধরনের দুইজন বেতন কর্মী আছে, টম অ্যান্ড জেরি।

তারা উভয়েই 10,000 ডলার আয় করে। এই সময়ে একাধিক উপার্জনের মূল্য দেখাবে যে তারা উভয়ই একই রকম।

কিন্তু টম সারা এশিয়া জুড়ে প্রতি মাসে $4,000 খরচ করতে পারে ডিল সুরক্ষিত করতে এবং $10,000 বেতন উপার্জন করতে যেখানে জেরি কেবল একটি স্থানীয় অফিসে কাজ করে।

পার্থক্য?

টমের তুলনায় জেরির কাছে $4000 বেশি বিনামূল্যের নগদ প্রবাহ রয়েছে।

এবং উপার্জনের মূল্য সামান্যতম যে প্রতিফলিত হবে না.

যে বিনিয়োগকারীরা বিশুদ্ধভাবে উপার্জনের দিকে তাকায় তারা জেরি বনাম টমের মতো নিম্নমানের "কোম্পানীর" মত উচ্চ মানের "কোম্পানীর" মধ্যে পার্থক্য করতে সক্ষম হবে না।

আপনি যদি একটি পরিষ্কার মেট্রিক দেখতে চান, তবে পরিবর্তে কোম্পানির নগদ প্রবাহ বিনামূল্যের জন্য মূল্য দেখুন।

টেকঅ্যাওয়ে :উপার্জন কোম্পানির প্রকৃত মূল্য প্রতিফলিত হয় না. বরং, এটি তার সমবয়সীদের তুলনায় কতটা ব্যয়বহুল বা সস্তা হতে পারে তার একটি পরিমাপ। যদি দুটি ব্যবসা একই সেক্টরে কাজ করে এবং অন্যান্য সব দিক থেকে একই রকম হয়, তবে আয়ের দাম বাদে, অসাধারন অ্যাকাউন্ট ব্যতীত প্রায় সব ক্ষেত্রেই আপনার উপার্জনের কম দামের সাথে স্টক বাছাই করা উচিত।

আয় সম্ভবত একটি শেয়ারহোল্ডারের জন্য মূল্য সৃষ্টির সবচেয়ে বাস্তব পরিমাপ। উচ্চ উপার্জন প্রায় সবসময় উচ্চ শেয়ারের দামের দিকে পরিচালিত করে যা সবসময় খুশি শেয়ারহোল্ডারদের দিকে নিয়ে যায়।

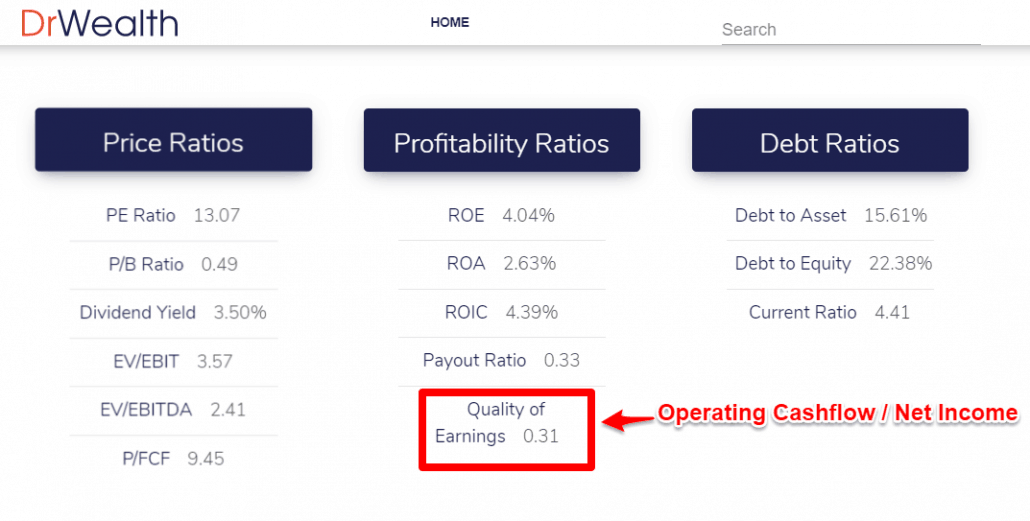

উপার্জনের গুণমান এই সমস্ত প্রশ্নের উত্তর দেয়।

সূত্র :উপার্জনের গুণমান =অপারেটিং ক্যাশ ফ্লো / নেট লাভ

অপারেটিং নগদ প্রবাহ হল ব্যবসার মধ্যে এবং বাইরে সমস্ত নগদ প্রবাহের মোট যোগফল। এবং নেট লাভ হল...ওয়েল, মোট লাভ।

যৌক্তিক দৃষ্টিকোণ থেকে, অপারেটিং ক্যাশ ফ্লো সবসময় নেট লাভের চেয়ে বেশি হওয়া উচিত। ঠিক যেমন আপনার বেতন সবসময় আপনার সঞ্চয়ের চেয়ে বেশি।

প্রায় অন্য উপায় না.

এই কারণেই একটি উদাহরণ হিসাবে উপার্জনের গুণমান বোঝার জন্য এটি অত্যন্ত গুরুত্বপূর্ণ এবং কেন আমরা এটিকে স্টকের জন্য আমাদের কোম্পানির ডেটা পৃষ্ঠার অধীনে দেখানোর সমস্যায় পড়েছিলাম।

একটি সাধারণ নিয়ম হিসাবে, আমরা চাই যে একটি কোম্পানির উপার্জনের গুণমান তার ব্যবসার জন্য স্বাভাবিক সীমার মধ্যে থাকুক।

কি পৃথিবীতে আমি কি বলতে চাচ্ছি?

এখানে একটি উদাহরণ.

অন্য কথায়, একটি কোম্পানির উপার্জনের গুণমান প্রতিফলিত হওয়া উচিত এবং কোম্পানির ব্যবসার জন্য তার সমবয়সীদের তুলনায় একটি মানদণ্ড হিসাবে ব্যবহার করা উচিত।

P/E অনুপাত সবসময় উপার্জনের মানের সাথে একত্রে বিবেচনা করা উচিত।

তাই স্টক আয় একটি কম দাম আছে. কম ঋণ। মহান বিনামূল্যে নগদ প্রবাহ.

এখন কি? আপনি বিনিয়োগ করতে পারেন?

উত্তর এখনও না!

আপনি সম্ভবত এক বছরের আর্থিক বিবৃতি দেখেছেন। এখন বিগত 5 বছরের মূল্যবান আর্থিক বিবৃতিগুলি দেখুন এবং খুঁজে বের করুন যে কোম্পানিটি আজ যে আয় করতে পারে তা কতটা অবিচ্ছিন্নভাবে তৈরি করতে সক্ষম হয়েছে।

ছবি আঁকা। কোম্পানির অতীত দেখুন। দেখুন এটা কতটা ধারাবাহিক হয়েছে।

কেন?

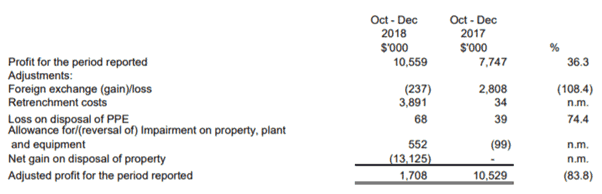

ব্যবসায়, প্রধান পুনরাবৃত্ত অপারেশন এবং নন-কোর বা অ-পুনরাবৃত্ত অপারেশন রয়েছে।

এর বৃদ্ধির হারের পূর্বাভাস দিতে অপর্যাপ্ত উপার্জনের উপর নির্ভর করা হবে বিপর্যয়কর। সানিংডেল টেকের আর্থিক অবস্থার দিকে একবার নজর দিন, এক-দফা সামঞ্জস্য বাদ দেওয়ার পরে।

আমরা দেখতে পাচ্ছি যে Q-তে 36.3% উন্নতির পরিবর্তে, সামঞ্জস্য করা মুনাফা আসলে 83.8% কমেছে!

এটি একটি অনেক কম P/E অনুপাত গণনা করতে অবিশ্বাস্য বিনিয়োগকারীকে বিশুদ্ধভাবে উপার্জনের দিকে তাকাতে পরিচালিত করবে।

P/E অনুপাত ব্যবহার করার সময় সবচেয়ে সাধারণ ভুল ধারণা হল যে 10x উপার্জন সর্বদা 20x উপার্জনের চেয়ে সস্তা।

এটা নির্লজ্জ বাজে কথা.

এই অনুপাতটি ব্যবহার করার সময়, বিনিয়োগকারীকে অবশ্যই অন্যান্য কারণগুলি বিবেচনা করতে হবে যেমন একটি কোম্পানির ভবিষ্যতের বৃদ্ধি বা যদি কোম্পানিটি নিকট ভবিষ্যতে সমস্যার সম্মুখীন হয়।

সিঙ্গাপুর প্রেস হোল্ডিংস (SGX:T39) দেখুন, এর P/E অনুপাত বর্তমানে 25x থেকে 13x পর্যন্ত কমেছে।

এই কম্প্রেশনের মানে কি এই কোম্পানি সস্তা হচ্ছে?

মিডিয়া শিল্পের দৃষ্টান্ত পরিবর্তনের ফলে এসপিএইচ-এর আয় এবং মুনাফা হ্রাস পেয়েছে।

যেহেতু বিনিয়োগকারীরা বুঝতে পারে যে তাদের সমস্যাগুলি কাছাকাছি থেকে মধ্যমেয়াদে থাকার জন্য, ফলে শেয়ারের দাম ক্ষতিগ্রস্ত হতে থাকবে।

অন্যদিকে, আমরা বিশেষ ক্ষেত্রে দেখেছি যেখানে কম P/E কোম্পানিতে বিনিয়োগ করে বিশাল পুরস্কার পেতে পারে।

একটি উদাহরণ হতে পারে মনীশ পাবরাইয়ের ফিয়াট ক্রিসলারে বিখ্যাত বিনিয়োগ যখন এটি US$8 এ ট্রেড করত।

তিনি ভবিষ্যদ্বাণী করেছিলেন যে ফিয়াটের ব্যবস্থাপনা 2018 সালে শেয়ার প্রতি প্রায় 4.50 মার্কিন ডলার আয় বৃদ্ধি করবে যা বর্তমান মূল্যে প্রায় 2 এর P/E অনুপাতে অনুবাদ করবে।

উপরন্তু, ব্যবস্থাপনা শেয়ারহোল্ডারদের জন্য মূল্য আনলক করতে তাদের কিছু ব্যবসা বন্ধ করা হবে.

এইভাবে, মনীশ পাবরাইয়ের "মাথায় আমি জিতেছি, লেজ আমি বেশি হারায়নি" কৌশলটি তাকে একটি বিশাল অর্থ উপার্জন করতে সক্ষম করেছে, এবং 2021 সালের মধ্যে, প্রদত্ত লভ্যাংশের মাধ্যমে তিনি তার সম্পূর্ণ বিনিয়োগ পুনরুদ্ধার করতে সক্ষম হবেন একা কোম্পানি থেকে।

শুধুমাত্র একটি স্টক অভিহিত মূল্যে সস্তা হওয়ার অর্থ এই নয় যে আপনার এটি কেনা উচিত। যাইহোক, এর মানে এই নয় যে স্টকের মূল্যায়নে মূল্যায়ন অনুপাতের স্থান নেই। সরাসরি আর্থিক বিবৃতি থেকে মূল্য এবং উপার্জন নেওয়ার ভ্রান্তি এড়াতে, এখানে একটি বিকল্প অনুপাত রয়েছে যা আপনি ব্যবহার করতে পারেন।

নগদ এবং ঋণ বিবেচনা করার একটি উপায় হল মার্কেট ক্যাপিটালাইজেশনের পরিবর্তে 'এন্টারপ্রাইজ ভ্যালু' দেখা যেখানে;

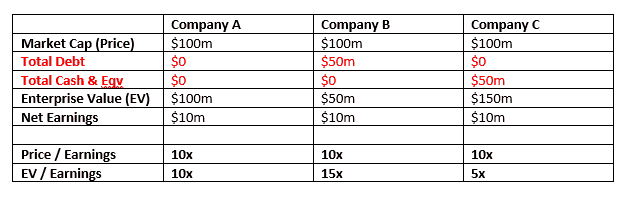

আরও ভালভাবে বোঝার জন্য নীচের টেবিলটি দেখে নেওয়া যাক।

প্রচলিত P/E অনুপাত সব 3টি কোম্পানিকে 10x মূল্য দেবে যখন EV ব্যবহার করলে ঋণ এবং নগদ মূল্য হবে, যার ফলে আরও অন্তর্দৃষ্টিপূর্ণ মূল্যায়ন হবে।

নিট আয়ের জন্য, আমরা কোম্পানির অপারেটিং প্রফিট, বা EBIT ব্যবহার করব, যাতে সমস্ত এক-অফ আইটেম ছিনিয়ে নেওয়া যায় এবং শুধুমাত্র কোম্পানির মূল পুনরাবৃত্ত ব্যবসায়িক ক্রিয়াকলাপগুলিকে দেখার জন্য।

EBIT মূলধন বিনিয়োগ, অর্থায়ন ভেরিয়েবল এবং ব্যবসা চালু রাখার জন্য শুধুমাত্র প্রয়োজনীয় খরচের হিসাব সরিয়ে কোম্পানির আর্থিক স্বাস্থ্যের একটি ভাল দৃষ্টিভঙ্গি প্রদান করে।

আমরা P/E অনুপাতের নির্ভরযোগ্যতা এবং তারা ঠিক কী উপস্থাপন করে তা কভার করেছি। এখন পর্যন্ত, এটা পরিষ্কার হওয়া উচিত যে P/E অনুপাতের উপর ভিত্তি করে স্টকগুলিতে বিনিয়োগ করা একটি সঠিক কৌশল নয়৷

যদিও এটি একটি স্টক চুরি হতে পারে এমন পরামর্শ দেওয়ার জন্য কিছু ধরণের প্রাথমিক সূচক হতে পারে, বিনিয়োগকারীদের এটির মূল্যায়ন বিবেচনা করার আগে ব্যবসাটি সম্পূর্ণরূপে বোঝার জন্য সময় নেওয়া উচিত।

মূল্য বিনিয়োগে, আমাদের শুধুমাত্র মূল্যায়নের উপর ভিত্তি করে আমাদের থিসিস করা উচিত নয়।

দাম মান নয়।

আমরা প্রথমে দাম এবং পরে ব্যবসা মানের উপর ফোকাস করা উচিত নয়।

চূড়ান্ত চিন্তার জন্য, আমি আপনাকে পোলেন ক্যাপটিয়াল শিরোনামের এই নিবন্ধটি দিয়ে যেতে চাই “ন্যায্য মূল্যে বিস্ময়কর কোম্পানিগুলি যা শক্তিশালী উপার্জন বৃদ্ধি এবং P/E অনুপাতের মধ্যে সম্পর্ক এবং কীভাবে এটি ভবিষ্যতের P/E রেটিংকে প্রভাবিত করে তা নিয়ে গবেষণা করেছে।

চিয়ার্স।