তিনটি সিঙ্গাপুর ব্যাঙ্কই সবেমাত্র তাদের ফলাফল প্রকাশ করেছে, এবং শিরোনামের উপর ভিত্তি করে, আমরা বলতে পারি যে সকলেই প্রশংসনীয়ভাবে পারফর্ম করেছে। এটি তাদের শেয়ারের দামেও প্রতিফলিত হয়েছে। DBS, UOB, এবং OCBC যথাক্রমে 27%, 22%, এবং 19% বৃদ্ধি পেয়েছে। তারা স্ট্রেইট টাইমস সূচককে ছাড়িয়ে গেছে, যা 12.5% বেড়েছে।

যেহেতু বিশ্বব্যাপী ব্যাঙ্কগুলি গত বছর তাদের প্রভিশনগুলি স্থির করে ফেলেছে, এই স্থানীয় ব্যাঙ্কগুলির অসামান্য কর্মক্ষমতা খুব কমই অনন্য। প্রকৃতপক্ষে, অর্থনীতির পুনরুদ্ধার এবং ক্রমবর্ধমান মুদ্রাস্ফীতির আলোকে, ব্যাংকগুলি বিশ্বব্যাপী শীর্ষ পারফরমারদের মধ্যে রয়েছে৷

এই বর্তমান মুদ্রাস্ফীতির পরিবেশ ক্ষণস্থায়ী হওয়ার সম্ভাবনা নেই। এর মানে হল যে ব্যাঙ্কগুলি ভবিষ্যতে লাভবান হতে পারে কারণ উচ্চ সুদের হার তাদের নেট সুদের মার্জিন বৃদ্ধির দিকে পরিচালিত করে৷

সুতরাং, আপনি যদি একজন বিনিয়োগকারী হন তবে আপনার কি এখনই ব্যাঙ্কগুলির দিকে নজর দেওয়া উচিত? কোনটি সেরা তা মূল্যায়ন করতে তিনটি স্থানীয় ব্যাঙ্কের প্রতিটির দিকে নজর দেওয়া যাক৷

৷

তিনটি ব্যাঙ্কই গত বছর তাদের ক্রেডিট ভাতা কমিয়ে দেওয়ায় বছর থেকে তারিখ পর্যন্ত শক্তিশালী প্রবৃদ্ধি রেকর্ড করেছে।

2021 সালের দ্বিতীয় প্রান্তিকে DBS-এর নিট মুনাফা 1% কমেছে। ঋণের পরিমাণ 2% বৃদ্ধি হওয়া সত্ত্বেও নেট সুদের মার্জিনে সামান্য পতনের ফলে এটি ঘটেছে। এছাড়াও, কোম্পানিটি স্টাফিং খরচ এবং ভবিষ্যতের বৃদ্ধির জন্য বিনিয়োগের কারণে ব্যয়ের 6% বৃদ্ধির কথা জানিয়েছে।

এদিকে, 9M21-এর জন্য DBS-এর নেট আয় $5,412 মিলিয়ন, বছরে 42% বেশি। যাইহোক, এর আর্থিক বিবৃতিটি ঘনিষ্ঠভাবে পরীক্ষা করলে দেখা যায় যে এই বৃদ্ধির সিংহভাগই সুনির্দিষ্ট এবং সাধারণ বিধানগুলি হ্রাস করার কারণে হয়েছে কারণ গত বছরের অর্থনৈতিক মন্দার পরে এর পোর্টফোলিওর মান উন্নত হয়েছে৷

ধারাবাহিক NIM এবং ফি আয়ের সাথে ব্যাংকের ঋণ 3% বৃদ্ধি পাওয়ায় UOB-এর নিট মুনাফা ত্রৈমাসিক থেকে ত্রৈমাসিকে 1% বৃদ্ধি পেয়েছে।

9M21-এ নেট আয় 37% বৃদ্ধি পেয়ে $3,060 মিলিয়ন হয়েছে, যা DBS-এর মতো, উচ্চ ব্যবসায়িক মনোভাব এবং ক্রেডিট ভাতা হ্রাসের জন্য ধন্যবাদ। তদনুসারে, সামগ্রিক ভাতা বছরে 53% কমে $546 মিলিয়ন হয়েছে।

OCBC-এর নিট মুনাফা তিন ত্রৈমাসিকে সর্বোচ্চ, 5%। এটি একটি স্থির নেট সুদের আয় (কিন্তু কম NIM), বর্ধিত ফি আয় এবং জীবন বীমা লাভের কারণে।

বিপরীতভাবে, OCBC অপারেটিং ব্যয়ের 4% বৃদ্ধির সাথেও কাজ করছে। এটি বাণিজ্যিক কার্যক্রম সম্প্রসারণের সাথে যুক্ত কর্মীদের খরচ এবং একটি ছোট সরকারি চাকরি সহায়তা অনুদানের কারণে। 9M21-এ OCBC-এর নিট মুনাফা 58% বেড়ে $3,880 মিলিয়ন হয়েছে, যার কিছু বৃদ্ধি অল্প ঋণ ভাতার কারণে৷

9M21 ফলাফল অনুসারে, ওসিবিসি এই বিভাগে স্পষ্ট বিজয়ী৷৷

বাণিজ্যিক ব্যাঙ্কগুলি আমাদের জমা করা অর্থ ব্যবহার করে ব্যবসায়কে ঋণ দিয়ে অর্থ উপার্জন করে। NIM, বা গড় সুদের মার্জিন হল তারা আপনাকে যে সুদ দেয় এবং ঋণগ্রহীতার কাছ থেকে তারা যে সুদ পায় তার মধ্যে পার্থক্য।

মূল্যস্ফীতির পরিবেশে থাকা সত্ত্বেও তিন ব্যাংকের এনআইএম অন্য পথে হাঁটছে। জনপ্রিয় বিশ্বাসের বিপরীতে, সমস্ত ব্যাংকের জন্য NIM কমেছে।

এটি পিছিয়ে থাকা সময়ের জন্য পাওনা হতে পারে, কারণ এর বেশিরভাগ ঋণ বর্তমানে আগের বছরের নিম্ন থেকে অর্থায়ন করা হয়। যাইহোক, বর্তমান মুদ্রাস্ফীতির আবহাওয়া অব্যাহত থাকলে, আমরা অদূর ভবিষ্যতে NIM-এর বৃদ্ধির সাক্ষী হতে পারি।

1.55% সহ, NIM এর দিক থেকে UOB শীর্ষে৷৷

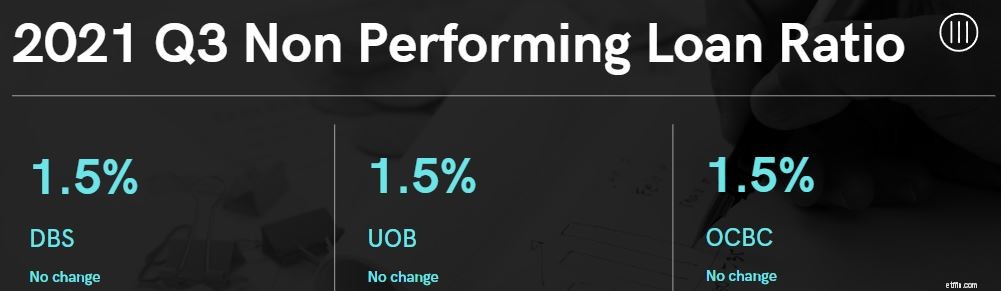

ঋণগ্রহীতা নব্বই দিনের বেশি সময় ধরে মূল বা সুদের পরিশোধ না করলে একটি ঋণ "নন-পারফর্মিং" হয়ে যায়। তদনুসারে, NPL অনুপাত সমগ্র ঋণ বইয়ের সাথে অ-পারফর্মিং লোনের পরিমাণ তুলনা করে।

Q3 তথ্য অনুসারে, সমস্ত ব্যাঙ্কের একটি স্বাস্থ্যকর ঋণ বই আছে, বোর্ড জুড়ে 1.5% NPL সহ।

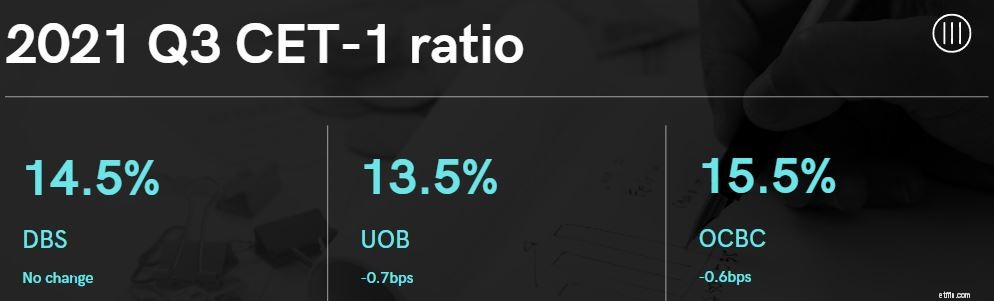

CET-1 (Common Equity Tier 1) হল একটি অনুপাত যা একটি ব্যাঙ্কের মূলধনকে তার সম্পদের সাথে তুলনা করে। এটি টায়ার 1 মূলধনের একটি উপাদান যা 2009 সালে ঘটে যাওয়া আর্থিক সংকট থেকে অর্থনীতিকে রক্ষা করার জন্য একটি সতর্কতামূলক ব্যবস্থা হিসাবে প্রায়শই আর্থিক প্রতিষ্ঠানগুলিতে ব্যবহৃত হয়৷

বিশ্বজুড়ে সমস্ত ব্যাঙ্ক 4.5% এর ন্যূনতম CET-1 স্তর পূরণ করবে বলে আশা করা হচ্ছে। একটি উচ্চতর CET-1 অনুপাত নির্দেশ করে যে ব্যাঙ্কগুলির অপ্রত্যাশিত অপারেশন ক্ষতি শোষণ করার জন্য আরও বেশি মূলধন রয়েছে।

সিঙ্গাপুরে, মনিটারি অথরিটি অফ সিঙ্গাপুর (MAS) আমাদের তিনটি স্থানীয় ব্যাঙ্কের উপর অতিরিক্ত ব্যবস্থা আরোপ করেছে, যেগুলি D-SIB (দেশীয়-ব্যবস্থাগতভাবে গুরুত্বপূর্ণ ব্যাঙ্ক) নামে পরিচিত, CET-1 অনুপাতকে 6.5%-এ উন্নীত করেছে৷

এই D-SIB ব্যাঙ্কগুলি হল সেইগুলি যেগুলি MAS মনে করে আমাদের আর্থিক ব্যবস্থাকে উল্লেখযোগ্যভাবে প্রভাবিত করবে যদি তারা আর্থিক সমস্যার সম্মুখীন হয়। তাই, একটি শক্তিশালী আর্থিক ব্যবস্থা গড়ে তোলার জন্য, এই D-SIBগুলিকে উচ্চতর মানদণ্ডে রাখা হয়।

উচ্চতর CET-1 অনুপাতের উপরে, তাদের প্রয়োজনীয়তার একটি সম্পূর্ণ তালিকাও পূরণ করতে হবে, যার মধ্যে কয়েকটি অন্তর্ভুক্ত:

হ্যাঁ, এই ধরনের কঠোর নিয়ন্ত্রণের সাথে, সিঙ্গাপুরের ব্যাঙ্কগুলি ব্যর্থ হওয়ার সম্ভাবনা কম৷

সমস্ত স্থানীয় ব্যাঙ্কের CET-1 6.5% এর সংবিধিবদ্ধ সিলিং এর দ্বিগুণেরও বেশি, যা একটি শক্তিশালী ব্যালেন্স শীট নির্দেশ করে৷

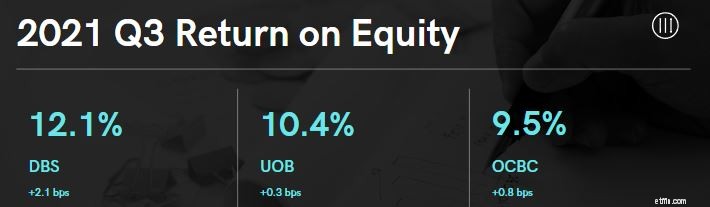

রিটার্ন অন ইক্যুইটি (ROE) পরিমাপ করে যে একটি কোম্পানি অর্থ উপার্জনের জন্য তার শেয়ারহোল্ডারদের মূলধন কতটা ব্যবহার করে।

ROE 12.1% সহ, DBS তালিকার শীর্ষে রয়েছে , এরপর UOB 10.4% এবং OCBC 9.5%।

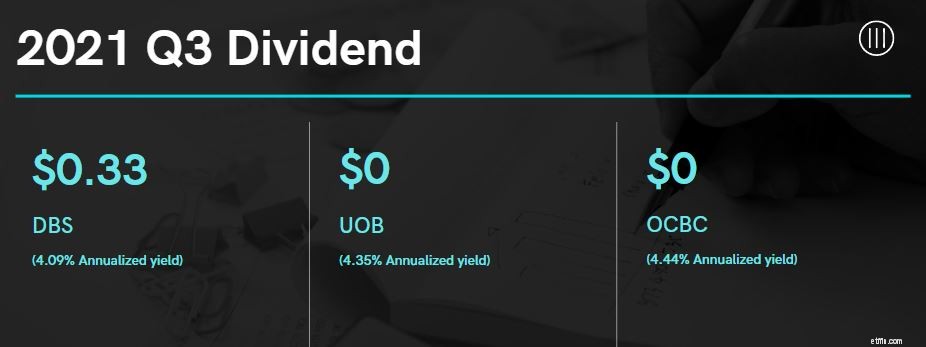

ডিবিএস হল সিঙ্গাপুরের একমাত্র ব্যাঙ্ক যেটি ত্রৈমাসিক লভ্যাংশ দেয় এবং এটি শেয়ার প্রতি 33 সেন্টের অন্তর্বর্তী লভ্যাংশ ঘোষণা করেছে, যা 2020 সালের তৃতীয় ত্রৈমাসিকে 18 সেন্ট থেকে বেড়েছে৷

অন্যদিকে, UOB একটি অন্তর্বর্তী লভ্যাংশ এবং একটি চূড়ান্ত পরিশোধের আকারে বছরে দুবার লভ্যাংশ বিতরণ করে। যেহেতু MAS ব্যাঙ্কের লভ্যাংশের ক্যাপ তুলে নিয়েছে, তাই আমরা অনুমান করতে পারি বছরের জন্য UOB-এর মোট লভ্যাংশ $1.2 হবে, ধরে নিই যে এটি প্রথমার্ধে দেওয়া $0.60 লভ্যাংশ বজায় রাখে।

ওসিবিসি বছরে দুবার অর্থ প্রদান করে। প্রদত্ত যে এটি প্রথমার্ধে $0.25 প্রদান করেছে, এবং ধরে নিচ্ছি যে এটি বছরের শেষের জন্য $0.28 প্রদান করবে (2020 চূড়ান্ত লভ্যাংশের পরিমাণের মতো), আমরা মোট $0.53 পাব।

4.44% এর ফলন সহ, OCBC এখন সর্বোচ্চ লভ্যাংশ নিয়ে গর্ব করছে। তা সত্ত্বেও, অন্য দুটি ব্যাঙ্ক খুব বেশি পিছিয়ে নেই, উভয়ই বিনিয়োগকারীদের কাছে 4% এর বেশি ফেরত দিয়েছে।

2021 সালের 3 ত্রৈমাসিকের উপার্জনের উপর ভিত্তি করে, সিঙ্গাপুর ব্যাঙ্কের স্টকগুলি এইরকম ছিল:

| DBS | UOB | OCBC | |

| নিট লাভ (Q-to-Q বৃদ্ধি) | -1% | 3% | 5% |

| নিট সুদের মার্জিন | 1.43% | 1.55% | 1.52% |

| অ-পারফর্মিং লোন রেশিও | 1.50% | 1.50% | 1.50% |

| কমন ইক্যুইটি টায়ার 1 (CET-1) | 14.50% | 13.50% | 15.50% |

| ইক্যুইটিতে রিটার্ন | 12.10% | 10.40% | 9.50% |

| লভ্যাংশ ফলন (বার্ষিককৃত) | 4.09% | 4.35% | 4.44% |

আপনি দেখতে পাচ্ছেন, তিনটি ব্যাংকই প্রশংসনীয়ভাবে পারফর্ম করেছে, এবং তাদের মধ্যে যে কোনো একটি ভালো বিনিয়োগ হতে পারে।

বিনিয়োগকারীদের জন্য, পোর্টফোলিও এবং কোম্পানির সামগ্রিক গতিপথের দিকে তাকানো হল আপনার কোনটি বেছে নেওয়া উচিত তা নির্ধারণ করার একটি উপায়৷

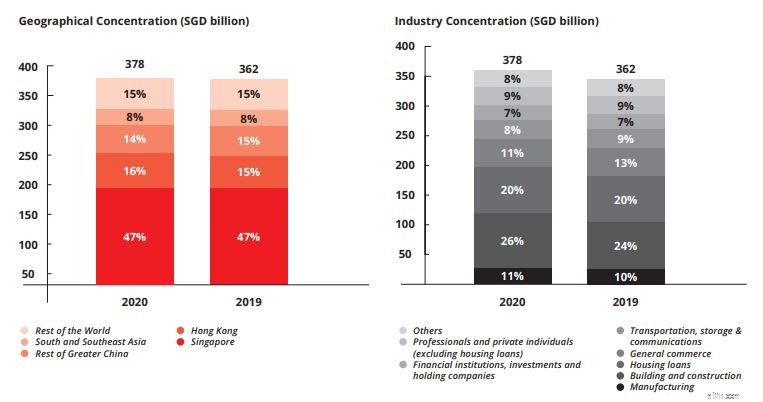

প্রথমে, আসুন DBS বিবেচনা করি। তার FY2020 রিপোর্ট অনুসারে, কোম্পানির ঋণ পোর্টফোলিওর 47% সিঙ্গাপুরের, এবং পরবর্তী 30% চীনের।

শিল্পের পরিপ্রেক্ষিতে, বিল্ডিং এবং নির্মাণ পাইয়ের সবচেয়ে উল্লেখযোগ্য অংশ নেয়, যার হিসাব 24%, তারপরে গৃহনির্মাণ ঋণ, যা 20%।

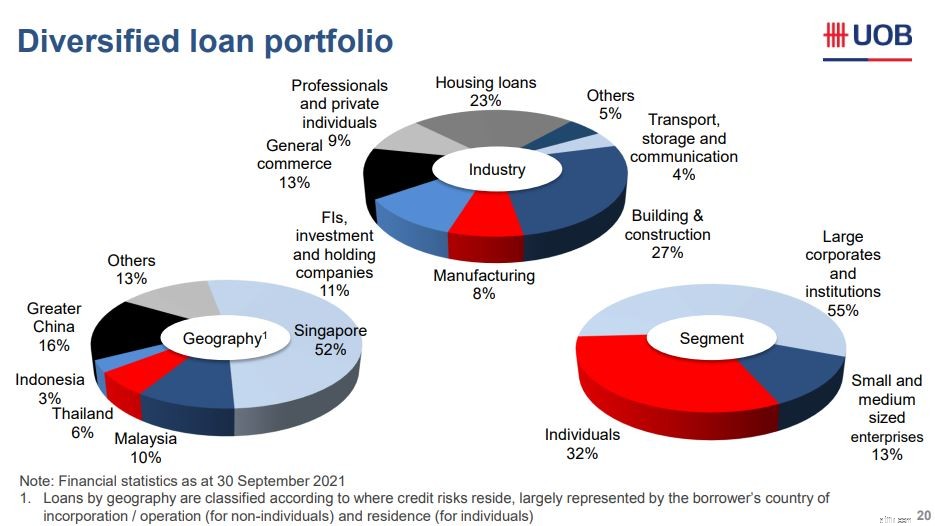

পরবর্তী, আমরা UOB পরীক্ষা করব। এর ঋণের 52% সিঙ্গাপুরে, তারপরে 16% বৃহত্তর চীন রয়েছে:

শিল্প অনুসারে বাছাই করা, এটির বৃহত্তম বিল্ডিং এবং নির্মাণ শতাংশ রয়েছে 27%, তারপরে 23% হারে আবাসন ঋণ রয়েছে। বাজার বিভাগের পরিপ্রেক্ষিতে, কর্পোরেট, এসএমই এবং ভোক্তা যথাক্রমে 55%, 13% এবং 32% গ্রহণ করে৷

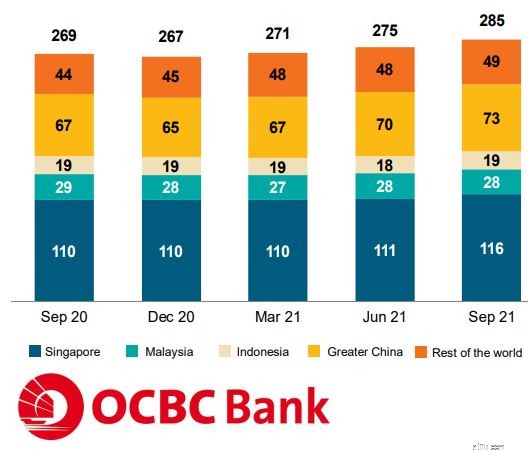

অবশেষে, আমরা OCBC আছে. সিঙ্গাপুর তার লোন পোর্টফোলিওর 40% নেয়, যেখানে বৃহত্তর চীন 25.6% কভার করে।

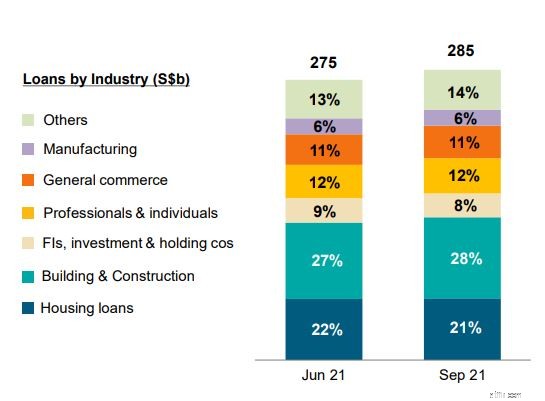

শিল্পের পরিপ্রেক্ষিতে, এটির সবচেয়ে বড় বিল্ডিং এবং নির্মাণ শতাংশ রয়েছে 28%, তারপরে 21% হারে আবাসন ঋণ রয়েছে। যদি আমরা এটিকে ব্যবসার আকার অনুসারে ভাগ করি, কর্পোরেট, এসএমই এবং ভোক্তা যথাক্রমে লোন বইয়ের 50%, 12% এবং 38% নিয়ে গঠিত।

সামগ্রিকভাবে, তিনটি ব্যাংকের ঋণ রয়েছে যা শিল্পের ক্ষেত্রে প্রায় একই রকম।

সিঙ্গাপুর এবং চীন DBS এর পোর্টফোলিওতে আরও উল্লেখযোগ্যভাবে প্রতিনিধিত্ব করে। এদিকে, তিনটি ব্যাংকের মধ্যে ওসিবিসি সিঙ্গাপুরে সবচেয়ে কম ঘনত্ব রয়েছে। এর পোর্টফোলিওর মাত্র 40% সিঙ্গাপুরে নিবদ্ধ; বাকি অংশ চীন এবং কয়েকটি দক্ষিণ-পূর্ব এশিয়ার দেশে কেন্দ্রীভূত। অন্যদিকে, UOB-এর সিঙ্গাপুরে সবচেয়ে উল্লেখযোগ্য ঋণের ঘনত্ব রয়েছে 52%, বাকি অংশ দক্ষিণ-পূর্ব এশিয়া এবং চীন জুড়ে সমানভাবে বিতরণ করা হয়েছে।

সংক্ষেপে, সিঙ্গাপুর এবং চীনে আপনার দৃঢ় প্রত্যয় থাকলে DBS বেছে নিন, যদি আপনি সিঙ্গাপুরে কম ঘনত্ব পছন্দ করেন তাহলে OCBC এবং সাধারণভাবে দক্ষিণ-পূর্ব এশিয়ার জন্য আপনার ইতিবাচক মনোভাব থাকলে UOB বেছে নিন।

কোনো সিদ্ধান্ত নেওয়ার আগে আমাদের এই ব্যাঙ্কগুলির বৃহত্তর চীনের এক্সপোজার বিবেচনা করা উচিত। এভারগ্রান্ডে সাম্প্রতিক ফোকাস, চীনের অন্যতম শীর্ষ সম্পত্তি বিকাশকারী, চীনা রিয়েল এস্টেটের মন্দা সম্ভব। এতে দেশের অর্থনীতির ক্ষতি হতে পারে।

এখন, আমি বিশ্বাস করি না যে পরিস্থিতি একটি অর্থনৈতিক মন্দায় গভীর হবে এবং এর অর্থনীতিতে প্রভাব আমরা মিডিয়াতে যা শুনি তার চেয়ে কম হবে। তবে, আমি এখনও মনে করি প্রবৃদ্ধিতে কিছুটা মন্থরতা থাকবে।

যদি এটি ঘটে, DBS সবচেয়ে কঠিন আঘাত নেবে, OCBC অনুসরণ করবে। তারা UOB এর 16% এর তুলনায় যথাক্রমে চীনা বাজারের 30% এবং 25.6% এর মালিক।

তবুও, চীন ব্যাঙ্কগুলির জন্য একটি বিশাল সুযোগ হিসাবে অব্যাহত রয়েছে এবং এই ব্যাঙ্কগুলির দেশে একটি অংশীদারিত্ব অব্যাহত রাখা উচিত৷

তিনটি ব্যাংকই বলেছে যে তারা তাদের ডিজিটাল রূপান্তরকে ত্বরান্বিত করছে এবং এই ক্ষেত্রে তাদের ব্যয় বাড়াচ্ছে।

যাইহোক, আমি ডিবিএসকে সবচেয়ে বেশি পছন্দ করি কারণ এটিই একমাত্র ব্যাঙ্ক বলে মনে হয় যেখানে তার টাকা রাখার পক্ষে যথেষ্ট সাহসী। এটি সম্প্রতি চালু করা হয়েছে:

ডিবিএস ফিনোভেশন 2020 সালে ডিবিএস-এর কোর ব্যাঙ্কিং পরিষেবাগুলির সাথে সম্পর্কহীন উদ্যোগগুলিকে ধরে রাখার জন্য প্রতিষ্ঠিত হয়েছিল। এটি বর্তমানে তিনটি নতুন ব্যবসার মালিক:Partior, Climate Impact X, এবং DBS Digital Exchange।

Partior হল DBS, JP Morgan, এবং Temasek দ্বারা প্রতিষ্ঠিত একটি সিঙ্গাপুরের আন্তঃব্যাংক পেমেন্ট সিস্টেম, যেখানে DBS 33% শেয়ারের মালিক। এই উন্মুক্ত নেটওয়ার্কটি MAS প্রজেক্ট উবিন থেকে উদ্ভূত হয়েছিল, যা কেন্দ্রীয় ব্যাংক ডিজিটাল মুদ্রার (CBDC) অধ্যয়ন হিসাবে শুরু হয়েছিল। এর এন্টারপ্রাইজ ব্লকচেইন প্ল্যাটফর্মটি ক্রস-বর্ডার পেমেন্টের খরচ দ্রুত এবং কমানোর প্রতিশ্রুতি দেয়, যা 2022 সালের মধ্যে $156 ট্রিলিয়ন ছুটবে বলে আশা করা হচ্ছে।

জলবায়ু প্রভাব X, যার মধ্যে DBS-এর 23% সুদ রয়েছে, এটি একটি বিশ্বব্যাপী বাজার এবং উচ্চ-মানের কার্বন ক্রেডিট বিনিময়।

বিশ্ব একটি টেকসই ভবিষ্যতের দিকে অগ্রসর হওয়ার সাথে সাথে এটি পরবর্তী সীমান্ত হতে পারে৷

DBS ডিজিটাল এক্সচেঞ্জ প্ল্যাটফর্ম, যার মধ্যে DBS-এর 90% মালিকানা রয়েছে (SGX-এর মালিকানা অবশিষ্ট 10%), তিনটি উপাদান রয়েছে:নিরাপত্তা টোকেন অফার, ডিজিটাল সম্পদের হেফাজত এবং একটি ক্রিপ্টোকারেন্সি এক্সচেঞ্জ৷

দুর্ভাগ্যবশত, প্রাতিষ্ঠানিক এবং স্বীকৃত বিনিয়োগকারীরাই এই মুহূর্তে অংশগ্রহণ করতে পারেন। কে জানে, তারা শেষ পর্যন্ত খুচরা বিনিয়োগকারীদের কাছে উন্মুক্ত হতে পারে।

আরেকটি প্রচলিত বিষয় যা ব্যাঙ্কগুলির মধ্যে একটি পুনরাবৃত্ত থিম হল ইএসজি বিনিয়োগ। UOB তাদের প্রেজেন্টেশনের উপর ভিত্তি করে মার্কেট লিডার বলে মনে হচ্ছে।

এখনও সিদ্ধান্তহীনতা? অ্যালভিন একটি সাম্প্রতিক ভিডিওতে 3টি সিঙ্গাপুরের ব্যাঙ্কের বিশ্লেষণ শেয়ার করেছেন যেখানে তিনি শিল্পের সামষ্টিক অর্থনীতি, ভবিষ্যতে তারা যে সম্ভাব্য চ্যালেঞ্জগুলির মুখোমুখি হতে পারে এবং বিনিয়োগ করার আগে আপনার কী বিবেচনা করা উচিত তা নিয়ে আলোচনা করেছেন:

আপনি যদি নিজের বিশ্লেষণ করতে চান তবে আপনি লুইয়ের 5টি মূল মানদণ্ডও পড়তে পারেন যাতে ব্যাঙ্কের মূল্যায়ন করা যায়৷

তিনটি ব্যাঙ্কই এই মুহূর্তে ভাল পারফর্ম করছে এবং বর্তমান মুদ্রাস্ফীতির পরিবেশের পরিপ্রেক্ষিতে ব্যাঙ্কের শেয়ারের দাম আরও অনেক বেড়ে যেতে পারে।

যাইহোক, এই ব্যাঙ্কগুলির অধিকাংশই বর্তমান মূল্যায়নে তাদের চক্রাকার উচ্চতার কাছাকাছি রয়েছে, যা বোঝায় যে তাদের ঝুঁকি-থেকে-পুরস্কার অনুপাত অন্যান্য বিনিয়োগের মতো আকর্ষণীয় নাও হতে পারে। তা সত্ত্বেও, আপনি যদি মহামারীর শুরু থেকে ব্যাঙ্কের শেয়ার ধরে থাকেন, তাহলে সেগুলিকে রাখতে এবং তাদের লভ্যাংশ প্রদান থেকে উপকৃত হওয়ার কোনও ক্ষতি নেই কারণ আমরা একটি উচ্চ-সুদের পরিবেশে চলে যাই।

আমি ডিবিএসকে সবচেয়ে বেশি পছন্দ করি এবং এতে একটি অবস্থান আছে। কিন্তু বস্তুনিষ্ঠভাবে, এটি বর্তমানে সবচেয়ে বেশি মূল্যবান, তাই আমি আমার অবস্থানে যোগ করব না, যদিও আমার যা আছে তা রাখব।

আপনি যদি স্টক মূল্যায়ন করতে শিখতে চান এবং আপনার পোর্টফোলিও বাড়ানোর জন্য সেরাটি খুঁজে পেতে চান, তাহলে অ্যালভিন একটি লাইভ মিনি-কোর্স পরিচালনা করেন, এখানে তার সাথে যোগ দিন।

কিভাবে মিউচুয়াল ফান্ড কোম্পানির কর্মক্ষমতা পরীক্ষা করবেন

ডিজিটাল কোর REIT আইপিও - 4.75% ফলন সহ SG-তে নতুন পিওর প্লে ডেটা সেন্টার!?

কিভাবে টাকা সঞ্চয় সম্পর্কে শিশুদের শেখান

বিটকয়েনের উদ্দেশ্য কী:স্পেকুলেশন বা ডলারাইজেশন?

নারী-কেন্দ্রিক PE তহবিল Alitheia IDF আফ্রিকা জুড়ে লিঙ্গ-বিভিন্ন ব্যবসায় বিনিয়োগ করতে $100 মিলিয়ন সংগ্রহ করেছে