2020 সালের সবচেয়ে খারাপ উপলব্ধিগুলির মধ্যে একটি হল কীভাবে ঋণ তহবিলে ঋণের ঝুঁকি কামড়াতে পারে। এখন, বিনিয়োগকারীরা জিজ্ঞাসা করেন, "কোন ইক্যুইটি নেই, কোন ক্রেডিট ঝুঁকি নেই, আমাকে একটি নিরাপদ কর দক্ষ বিনিয়োগ বিকল্প দিন " এই প্রসঙ্গে, আমরা কোয়ান্টাম ডায়নামিক বন্ড ফান্ড অন্বেষণ করি এবং আপনি যদি এটিকে আরবিআই বন্ডের চেয়ে পছন্দ করেন।

আসুন ফান্ড সম্পর্কে কিছু তথ্য জেনে নেই।

কোয়ান্টাম ডায়নামিক বন্ড ফান্ড হল একটি ঋণ তহবিল যার একটি বিনিয়োগের উদ্দেশ্য রয়েছে

স্বল্পমেয়াদী এবং দীর্ঘমেয়াদী ঋণ এবং অর্থ বাজারের উপকরণ সমন্বিত একটি পোর্টফোলিওর সক্রিয় ব্যবস্থাপনার মাধ্যমে আয় এবং মূলধনের মূল্যায়ন করা।

বিনিয়োগের উদ্দেশ্য সব জুড়ে আছে বলে মনে হচ্ছে। যাইহোক, তহবিলের ক্রেডিট ঝুঁকি এড়াতে একটি আদেশ আছে।

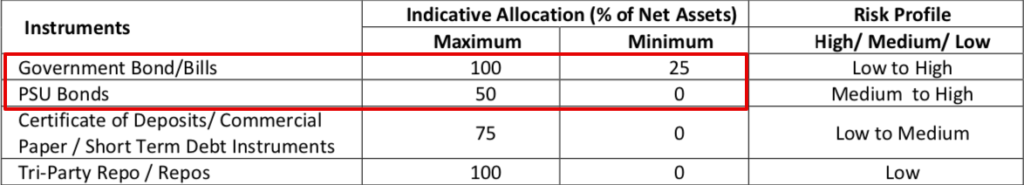

ফান্ডের আদর্শ সম্পদ বরাদ্দ আমাদের একটি ভাল চিত্র দেয় যেখানে এটি বিনিয়োগের সম্ভাবনা রয়েছে৷

একটি জিনিস যা স্পষ্টভাবে দাঁড়িয়েছে তা হল সম্পদ বরাদ্দ টেবিল থেকে কর্পোরেট বন্ড বাদ দেওয়া৷

বাস্তবে, তহবিলটি নিজেকে গর্বিত করে যে এটি কোনও ক্রেডিট ঝুঁকি নেয় না। কোয়ান্টাম ডায়নামিক বন্ড ফান্ডের বিনিয়োগের মহাবিশ্ব সরকারি সিকিউরিটিজ, AAA/AA রেটযুক্ত PSU বন্ড এবং মানি মার্কেট ইনস্ট্রুমেন্টের মধ্যে সীমাবদ্ধ।

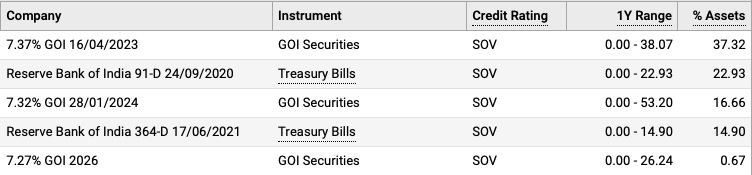

আমি 2017 থেকে জুন 2020 পর্যন্ত অর্ধবার্ষিক পোর্টফোলিওগুলি পরীক্ষা করে দেখেছি যে এটি সত্যিই সত্য। ফান্ডটি কখনই শীর্ষ রেটযুক্ত PSU বন্ড, সরকারী সিকিউরিটিজ, টি-বিল এবং মানি মার্কেট ইনস্ট্রুমেন্টের বাইরে বিনিয়োগ করেনি।

তহবিলটি খুব রক্ষণশীল পদ্ধতির সাথেও কাজ করে, যা এটিকে মার্চ 2020-এর পরে সম্পূর্ণ G-Sec/T-Bill পোর্টফোলিওতে স্যুইচ করেছে৷ বর্তমানে পোর্টফোলিওতে একটি PSU বন্ডও নেই৷

এটি তহবিল সম্পর্কে একক সবচেয়ে বড় ইতিবাচক - ক্রেডিট ঝুঁকি সম্পূর্ণভাবে এড়িয়ে যায়।

তাহলে, কিভাবে এই তহবিলের জন্য প্যান আউট হয়?

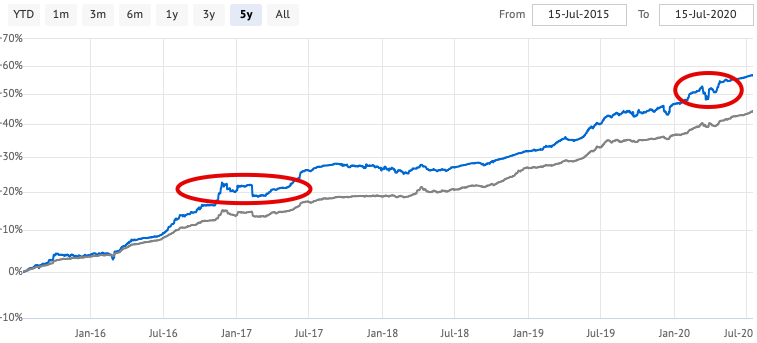

কোয়ান্টাম ডায়নামিক বন্ড ফান্ডের (নীল রেখা) জন্য এখানে একটি 5 বছরের NAV চার্ট আন্দোলন রয়েছে )।

ভাল পর্যবেক্ষণ! তহবিল কোনো ক্রেডিট ঝুঁকি নেয় না, এটি একটি সত্য।

কোন ক্রেডিট ঝুঁকি মানে ফান্ডের পোর্টফোলিওতে কোনো খেলাপির সম্মুখীন হওয়ার সম্ভাবনা নেই। এছাড়াও, যদি একটি নিরাপত্তা ডাউনগ্রেড করা হয়, এটি পোর্টফোলিওর পাশের পকেটে স্থানান্তরিত হওয়ার সম্ভাবনা কম। এই ইভেন্টগুলির প্রতিটি একটি স্থায়ী মূল্য হারাতে পারে৷

ফ্র্যাঙ্কলিন টেম্পলটন ফান্ডের পেছনের কাহিনী আমরা সবাই জানি।

তাহলে, উত্থান-পতন কেন?

এটি আমাদের তহবিলের একটি গুরুত্বপূর্ণ বৈশিষ্ট্যে নিয়ে আসে - গতিশীল বন্ড। যদিও তহবিল কোনো ক্রেডিট ঝুঁকি নেয় না, সুদের হারের পরিবেশের মূল্যায়নের উপর ভিত্তি করে এটির পোর্টফোলিও কাঠামো পরিবর্তন করার আদেশ রয়েছে।

যদি এটি আশা করে যে সুদের হার কমে যাবে, তবে এটি দীর্ঘমেয়াদী সরকারী বন্ড ধরে রাখবে এবং মূলধন লাভ ক্যাপচার করার চেষ্টা করবে। যদি এটি সুদের হার বৃদ্ধির আশা করে, তবে এটি স্বল্প মেয়াদের সরকারি বন্ড বা ট্রেজারি বিলগুলি ধরে রাখবে এবং উচ্চ ফলন লক করতে সক্ষম হওয়ার জন্য সুদের হার বৃদ্ধির জন্য অপেক্ষা করবে৷

গতিশীল প্রকৃতি তহবিল সুদের হারকে সংবেদনশীল করে তোলে। অনেক সময় আছে, যখন সুদের হারের গতিবিধি তহবিলে প্রভাব ফেলবে এবং এর NAV ক্ষতিগ্রস্ত হবে। ফান্ড অ্যাকাউন্টিং ঠিক এইভাবে কাজ করে।

বেশিরভাগ গতিশীল বন্ড তহবিলের পাশাপাশি দীর্ঘমেয়াদী বন্ডগুলির একটি অস্থির গতিবিধি থাকবে, প্রাথমিকভাবে পোর্টফোলিওর সুদের হার সংবেদনশীলতার কারণে৷

একটি ন্যায্য প্রশ্ন. হ্যাঁ, এটি একটি সম্ভাবনা।

আপনাকে মনে রাখতে হবে যে ডায়নামিক বন্ড ফান্ডের সাথে আপনার সময় দিগন্ত 3 বছর বা তার বেশি হতে হবে। এই সময়ের মধ্যে, কৌশলটি কার্যকর হতে পারে এবং আপনি পোর্টফোলিওতে নেতিবাচক প্রভাব দেখতে পাবেন না।

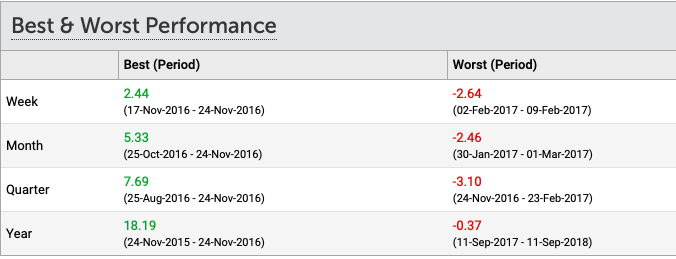

আপনি যদি তহবিলের জন্য নিম্নলিখিত সেরা এবং সবচেয়ে খারাপ পারফরম্যান্স দেখেন তবে আপনি দেখতে পাবেন এটি কীভাবে হয়েছে৷

2020 সালের মার্চ মাসে, তহবিলটি NAV-তে 2.67% শীর্ষ থেকে নীচে হ্রাসের মুখোমুখি হয়েছিল, তবে, এটি কয়েক দিনের মধ্যে পুনরুদ্ধার করা হয়েছিল। উপরের একই NAV চার্টটি পড়ুন।

যদি ট্যাক্স আপনাকে বিরক্ত না করে এবং আপনি আপনার বিনিয়োগের মূল্যে (এমনকি অস্থায়ী হলেও) কোনো গতি কম না চান, তাহলে আপনাকে আরবিআই বন্ড এবং অনুরূপ অ-উদ্ধৃত স্থির আয় বিনিয়োগ বিকল্পগুলির সাথে লেগে থাকা উচিত।

তহবিল সম্পর্কে সবচেয়ে গুরুত্বপূর্ণ বিষয়গুলির মধ্যে একটি হল এটি কোনও ক্রেডিট ঝুঁকি নেবে না এবং শুধুমাত্র সার্বভৌম / PSU সিকিউরিটিজে বিনিয়োগ করবে৷

আমি এটি উল্লেখ করছি যাতে আপনি সেই অনুযায়ী আপনার রিটার্নের প্রত্যাশা নির্ধারণ করেন।

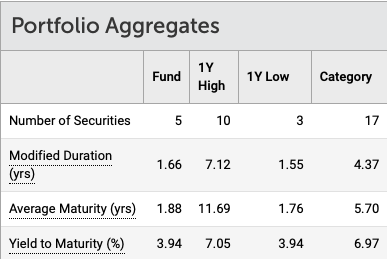

বর্তমানে, তহবিলে স্বল্প এবং দীর্ঘমেয়াদী বিনিয়োগের মিশ্রণ রয়েছে। সুদের হার সংবেদনশীলতা, পরিবর্তিত সময়কাল দ্বারা পরিমাপ করা হয় এবং যা অস্থিরতার কারণ হয়, তাও কম (একই ধরনের অন্যান্য বন্ড তহবিলের তুলনায় অনেক কম)।

আপনি যদি পরিপক্কতার ফলন দেখেন, তহবিলটি 3 থেকে 5 বছরে প্রায় 4% থেকে 5% রিটার্ন প্রদানের জন্য অবস্থান করছে। তহবিল উপরের নম্বরটি সরবরাহ করার জন্য সুদের হারের গতিবিধির কারণে কিছু লাভের চেষ্টা করতে পারে এবং ক্যাপচার করতে পারে।

মনে রাখবেন, হোল্ডিংয়ের 3 বছরের বেশি সময় ধরে, ঋণ তহবিল মূল্যস্ফীতি সূচক সুবিধা পায় যার কারণে আপনি অনেক কম দীর্ঘমেয়াদী মূলধন লাভ কর প্রদান করেন।

অনুমান করে, মুদ্রাস্ফীতি রিটার্নের মতো একইভাবে ধারণ করে, আপনি কার্যকরভাবে শূন্য কর প্রদান করবেন।

আপনি যদি আরও ভালো ট্যাক্স দক্ষতা সহ শূন্য ক্রেডিট ঝুঁকি বিনিয়োগের জন্য খুঁজছেন এবং 3 থেকে 5 বছরের হোল্ডিং পিরিয়ড থাকলে, কোয়ান্টাম ডায়নামিক বন্ড ফান্ড আপনার পোর্টফোলিওতে একটি জায়গা খুঁজে পেতে পারে। যদিও আপনাকে একটু অস্থিরতা মেনে নিতে প্রস্তুত থাকতে হবে।

একটি সাধারণ ব্যবহারের ক্ষেত্রে দীর্ঘমেয়াদী জরুরি তহবিলের পার্কিং হবে। আপনার জরুরী পোর্টফোলিওর প্রথম 6 থেকে 12 মাস কম সময়ের বিনিয়োগে হওয়া দরকার। এর বাইরে, আপনি এই তহবিলটি ব্যবহার করার কথা বিবেচনা করতে পারেন।

আরেকটি ব্যবহার হল এটিকে আপনার দীর্ঘমেয়াদী স্থির আয় সম্পদ বরাদ্দের একটি অংশ করা।

আপনার যদি আরও প্রশ্ন থাকে তবে আমি তাদের উত্তর দিতে পেরে খুশি হব। দয়া করে নির্দ্বিধায় পাঠান৷

৷