“যখন আমরা EPF, VPF, PPF, SSY, বীমা পলিসি, FD এবং RDs এর মতো নিরাপদ বিকল্পগুলিতে বিনিয়োগ করতে পারি তখন আমি ঋণ তহবিলের প্রয়োজনীয়তা দেখতে ব্যর্থ হই। কিছু এমনকি ট্যাক্স-মুক্ত! ফ্র্যাঙ্কলিন ঋণ তহবিল বন্ধ স্বাভাবিকভাবেই এই ধরনের প্রশ্ন ট্রিগার. সমস্যা হল, প্রতিটি পছন্দ একটি ঝুঁকি আছে. আমরা যখন নিরাপত্তা চাই তখন আমাদের মানে শুধুমাত্র এক ধরনের ঝুঁকি থেকে নিরাপত্তা এবং সেটি ঝুঁকিপূর্ণ হতে পারে!

এমনকি অবসর গ্রহণের ক্যালকুলেটর ব্যবহার করার একটি নৈমিত্তিক প্রচেষ্টা আপনাকে বলবে যে বিনিয়োগের পরিমাণ একটি বড় সংখ্যা এবং এটি মুদ্রাস্ফীতির চেয়েও বেশি রিটার্ন! স্থির আয়ের নিরাপত্তার জন্য দৌড়ানো জিনিসগুলিকে আরও খারাপ করে তুলবে৷

৷উপলব্ধ প্রতিটি বিকল্প একটি ঝুঁকি আছে. FD এবং RD-এর জন্য প্রতি বছর স্ল্যাব অনুযায়ী ট্যাক্স দিতে হবে ধীরে ধীরে সুদের হার হ্রাসের সাথে যা ভবিষ্যতে আরও খারাপ হতে পারে (পুনঃবিনিয়োগের ঝুঁকি)।

ইন্স্যুরেন্স পলিসিগুলি খুব ব্যয়বহুল যা অন্য কোথাও বিনিয়োগের জন্য সামান্যই রেখে দেয়। মনে রাখবেন মূল্যস্ফীতির বিরুদ্ধে যেকোনো ধরনের সুযোগের জন্য ভালো পরিমাণ ইকুইটি প্রয়োজন।

রাতারাতি তহবিলগুলি দীর্ঘমেয়াদী লক্ষ্যগুলির জন্য অত্যন্ত রক্ষণশীল এবং সর্বোচ্চ পুনঃবিনিয়োগের ঝুঁকি ভোগ করে: রাতারাতি মিউচুয়াল ফান্ডেরও ঝুঁকি থাকে! বিনিয়োগকারীদের যা জানা দরকার

তরল তহবিলগুলি দীর্ঘমেয়াদী লক্ষ্যগুলির জন্যও খুব রক্ষণশীল, এছাড়াও পুনঃবিনিয়োগের ঝুঁকিতেও ভুগতে পারে এবং এইগুলির মতো সময়ে অস্থির হতে পারে: কেন তরল তহবিল এবং মানি মার্কেট ফান্ডগুলিও গত কয়েক দিনে কমেছে

যদি আমরা অন্যান্য সমস্ত ঋণ তহবিল বাদ দেই এবং শুধুমাত্র গিল্ট ফান্ড বিবেচনা করি, সক্রিয়ভাবে পরিচালিত গিল্ট ফান্ডগুলি ফান্ড ম্যানেজার ঝুঁকিতে ভোগে যখন তারা বাজারের অবস্থা অনুযায়ী সম্পদ বরাদ্দ বেট গিল্ট এবং নন-গিল্ট স্থানান্তর করে। তারা সুদের হারের ঝুঁকিতে ভোগে এবং অস্থির।

10 বছরের ধ্রুবক পরিপক্কতার গিল্ট ফান্ডে ফান্ড ম্যানেজারের সামান্য ঝুঁকি থাকে, আমাদের কাছে একটি গিল্ট ইনডেক্স ফান্ডের সবচেয়ে কাছের কিন্তু সবচেয়ে বেশি উদ্বায়ী এবং দীর্ঘ সময়ের দুর্বল রিটার্নের কারণে ক্রেতাদের হতাশ করতে পারে।

আমাদের ভাল পুরানো PPF শুধুমাত্র 15Y- প্লাস লক্ষ্যের জন্য ব্যবহার করা যেতে পারে, ইচ্ছা থেকে রিডিম করা যাবে না। অনুরূপ সীমাবদ্ধতা EPF, VPF এবং SSY-এর ক্ষেত্রেও প্রযোজ্য। “আমি লক-ইন নিয়ে চিন্তা করব কেন? সব পরে, লক্ষ্য দীর্ঘমেয়াদী জন্য, তাই না?"

ওইটাই তো সমস্যা. দীর্ঘমেয়াদে শুধুমাত্র এইগুলি ব্যবহার করুন এবং মুদ্রাস্ফীতির কারণে আপনার ক্রয়ক্ষমতা কম হবে। শুধুমাত্র সামান্য ইকুইটি ব্যবহার করুন এবং মুদ্রাস্ফীতি আপনাকে আবার আঘাত করবে। বেশির ভাগ লোকের কাছে উচ্চ বিনিয়োগের মাধ্যমে নিরাপত্তার জন্য ক্ষতিপূরণ দেওয়ার মতো অর্থ নেই।

একটি উদাহরণ হিসাবে, Rs. 16 বছরের জন্য 9% (বার্ষিক) হারে বিনিয়োগ করা 1000 আপনাকে বিনিয়োগের 3.6 গুণ দেবে। আপনি যদি নিরাপদ 7% রিটার্ন সহ একই সুবিধা চান তবে আপনাকে 32% বেশি বিনিয়োগ করতে হবে। যদি আমরা ট্যাক্স অন্তর্ভুক্ত করি তবে এটি কেবল জিনিসগুলিকে আরও খারাপ করে তুলবে৷

৷বলতে গেলে, আমি এক্স বা ওয়াই ইন্সট্রুমেন্ট এড়াতে যাচ্ছি এবং নিরাপদ এফডি এবং আরডি-তে লেগে থাকব কিন্তু সবসময় একটা খরচ আছে। এখন নিম্নলিখিতটি শুধুমাত্র তাদের জন্যই বোধগম্য হবে যারা সম্পদ বরাদ্দের সুবিধার প্রশংসা করেন।

বেশিরভাগ বিনিয়োগকারী যারা আজ 35-এর বেশি তাদের দীর্ঘমেয়াদী লক্ষ্যগুলির জন্য একটি EPF + PPF ঋণ-ভারী বরাদ্দ থাকবে। তাদের সংশোধন করার খুব কম সুযোগ রয়েছে (অধিকাংশই যাহাই চায় না) এবং অবসর গ্রহণের পরে তারা যেভাবে জীবনযাপন করে তা প্রভাবিত করবে।

নিম্নলিখিত উদাহরণটি একজন তরুণ উপার্জনকারীর জন্য যার EPF-এ খুব বেশি বিনিয়োগ করা হয়নি এবং অবসর গ্রহণের মতো দীর্ঘমেয়াদী লক্ষ্যের জন্য 50% ইক্যুইটি এবং 50% স্থির আয়ের সম্পদ বরাদ্দ পেতে পারেন।

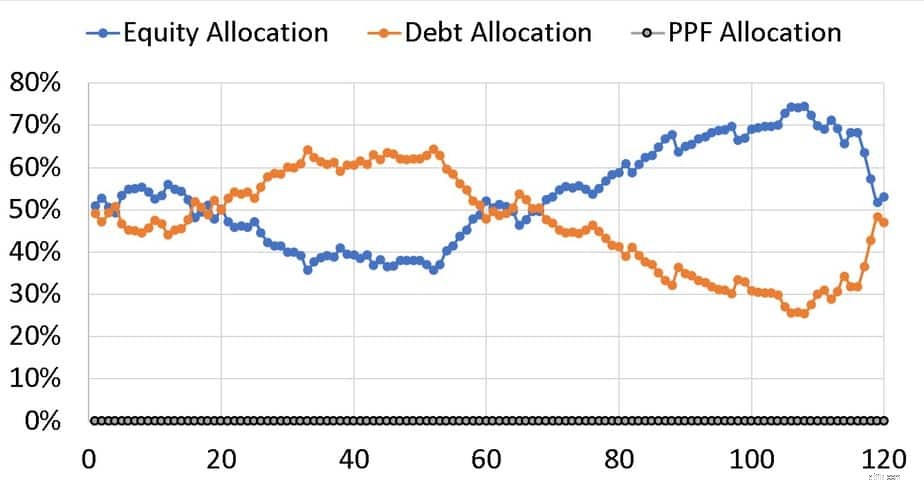

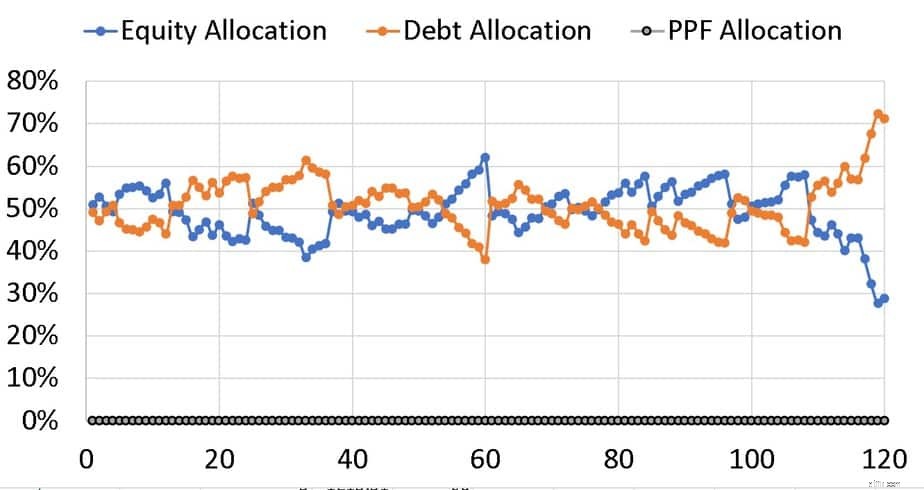

50% ইক্যুইটি এবং 50% তরল নির্দিষ্ট আয় সহ একটি পোর্টফোলিও বিবেচনা করুন। অর্থাৎ, একটি গিল্ট ঋণ তহবিল বলুন যা কেউ খালাস বা অবাধে বিনিয়োগ করতে পারে। বছরে একবার যদি পোর্টফোলিওটি পুনরায় ভারসাম্যহীন না হয় (সম্পদ বরাদ্দ 50:50 এ রিসেট করা হয়) তবে এটি এভাবে প্রবাহিত হতে পারে। প্রথম 120 মাস (10 বছর) আন্দোলন নীচে দেখানো হয়েছে৷

৷

সম্পদ বরাদ্দ ইক্যুইটি বা ঋণের দিকে সুইং করতে পারে যা উভয়ই আমাদের লক্ষ্য অর্জন না করার ঝুঁকি বাড়াতে পারে। বার্ষিক ভারসাম্যের সাথে, দোলগুলি উল্লেখযোগ্যভাবে কম।

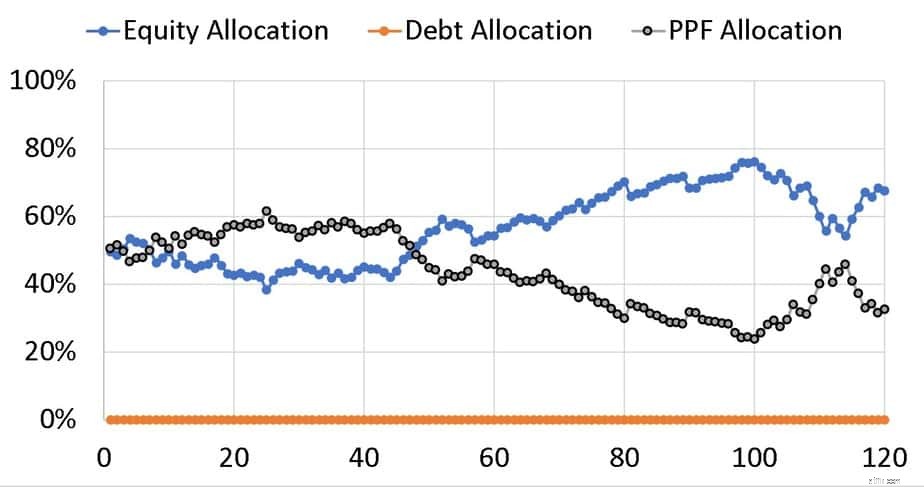

এখন 50% ইক্যুইটি এবং 50% PPF এর সাথে, পুনঃব্যালেন্সিং সম্ভব নয় (অন্তত প্রতি বছর নয় এবং সম্পূর্ণ পরিমাণে নয়)।

উপরের উদাহরণে, 50% ইক্যুইটি 80% বৃদ্ধির পোর্টফোলিও ঝুঁকির কাছাকাছি যেতে পারে। যদি কেউ যুক্তি দেয় যে পরিমাণটি SB অ্যাকাউন্ট বলার জন্য সরানো যেতে পারে এবং তারপরে আবার জমা দেওয়া যেতে পারে, তাহলে তারা তরল ঋণের মূল্য বুঝতে পেরেছে!

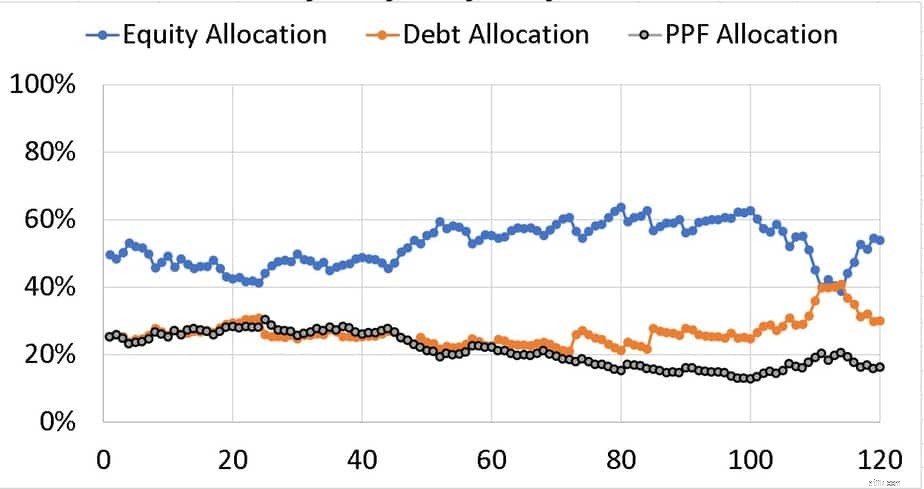

এটি হল 50% ইক্যুইটি, 25% PPF এবং 25% দীর্ঘমেয়াদী গিলট যার সাথে একই রিটার্ন সিকোয়েন্সের জন্য বার্ষিক পুনঃব্যালেন্সিং। বিচ্যুতি হ্রাস লক্ষ্য করুন। এখানে পুনঃব্যালেন্সিং শুধুমাত্র ইক্যুইটি এবং গিল্ট কম্পোনেন্টের বাজি ধরে করা হয়।

শুধু একটি এসবি অ্যাকাউন্ট বা লিকুইড ফান্ড নয় বরং গিল্ট বেছে নেওয়ার কারণ হল তাদের অস্থিরতা, তারা ইক্যুইটি এবং সময়ের মতো বিক্রয় এবং কেনার সুযোগ প্রদান করে ইকুইটিতে ক্রয়-বিক্রয়ের সুযোগের সাথে মিলে যেতে পারে (যেমন সম্পদ বরাদ্দের বৈচিত্র থেকে দেখা যায়)। এতে ঝুঁকি কম হবে।

তরুণ বিনিয়োগকারীদের কি করা উচিত?

প্রতিটি বিকল্পে সবসময় একটি ঝুঁকি থাকে। সেজন্য কোন সেরা বিকল্প নেই। প্রতিটি সফল বিবাহের মত, গঠনই মূল বিষয়। আমি কোন ঝুঁকিগুলি গ্রহণ করতে পারি যাতে বিনিয়োগের পরিমাণ যুক্তিসঙ্গত হয়, পোর্টফোলিও ঝুঁকি পরিচালনাযোগ্য স্তরে রাখবে এবং ন্যূনতম রক্ষণাবেক্ষণের সাথে আমাকে আমার লক্ষ্যের কাছাকাছি নিয়ে যাবে। এই প্রশ্নের উত্তর হল বিনিয়োগের পবিত্র কন্ঠস্বর এবং ব্যক্তি থেকে ব্যক্তিতে পরিবর্তিত হয়!