মিউচুয়াল ফান্ডে বিনিয়োগকারী যে কেউ এই কথাটি শুনে থাকবেন, "বাজারে সময় দেওয়ার চেয়ে বাজারের সময় ভাল"। এটি AMC লোকদের দ্বারা প্রচার করা হয়েছিল যাতে AUM এবং তাই আয়/কমিশনের ওঠানামা বন্ধ করার চেষ্টা করা হয়। যাইহোক, "বাজারে সময়" বা সর্বদা "বিনিয়োগ করা" বা "কিনুন এবং ধরে রাখুন" "বাজারের সময়" থেকে আলাদা নয়! প্রকৃতপক্ষে, বিনিয়োগ করা হল বাজারের সময়ের এক প্রকার!

বাজারের সময় নির্ধারণ কৌশলগত সম্পদ বরাদ্দের কিছু ফর্ম বোঝায়। বাজার "অতি উত্তপ্ত" হলে বা গতি হারিয়ে গেলে প্রস্থান করার জন্য কিছু পদ্ধতি* ব্যবহার করা এবং যখন বাজার "ঠান্ডা" হয়ে যায় বা গতি লাভ করে তখন পুনরায় প্রবেশ করে। নতুন পাঠকরা আমাদের কৌশলগত সম্পদ বরাদ্দকরণ কৌশলগুলির সংরক্ষণাগারে বিভিন্ন কৌশলের কার্যকারিতা পরীক্ষা করতে পারেন। * বাজার পরিস্থিতি সম্পর্কে ক্রাউডসোর্সিং মতামত এক নয়!

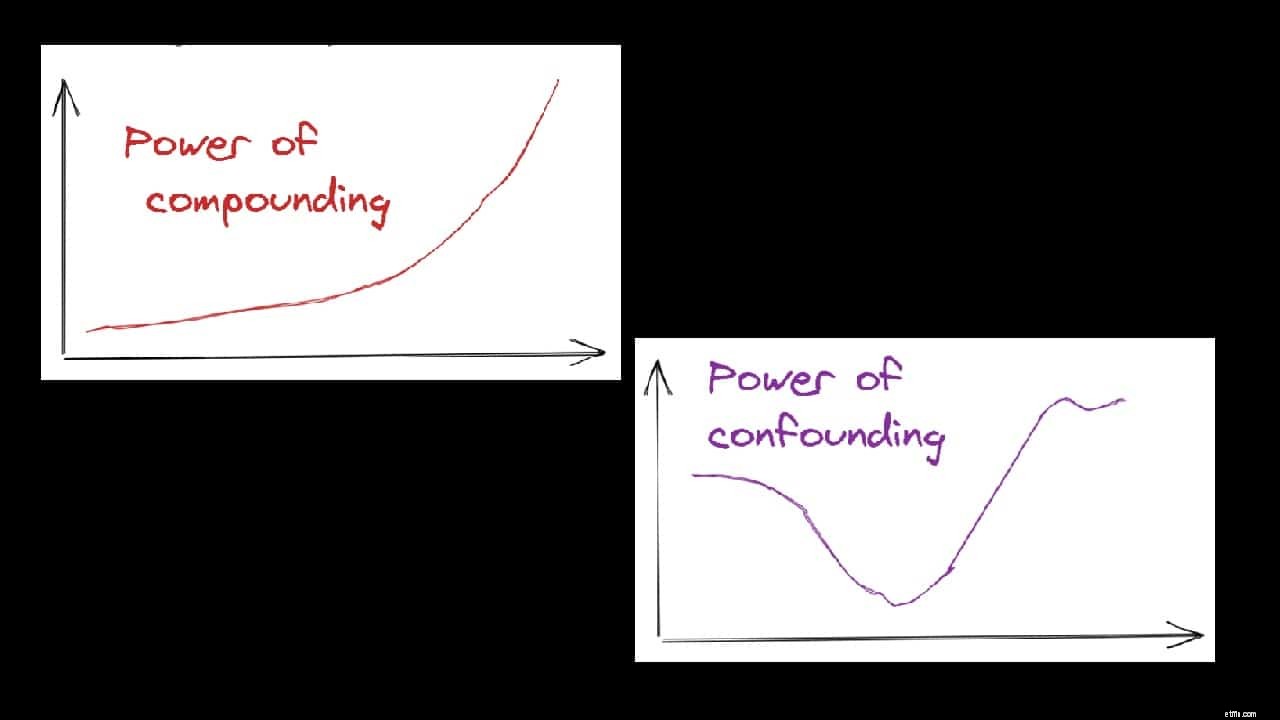

AMC এবং এর বিক্রয়কর্মীদের দ্বারা সংজ্ঞায়িত হিসাবে, বাজারে সময় "দীর্ঘমেয়াদী SIP এর মাধ্যমে বিনিয়োগ"। তারা আমাদের বলতে সবচেয়ে বেশি আগ্রহী যে অস্থিরতা অস্থায়ী (না এটা নয়*) এবং সেই মহৎ, কথিত বিশ্বের 8তম আশ্চর্য যাকে বলা হয় যৌগিকতা স্থায়ী। তারা এত কথায় তা বলে না, তবে ছাপটি স্পষ্ট:আপনি যদি বিনিয়োগে থাকেন তবে আরও ভাল রিটার্ন নিশ্চিত করা হয়। * স্টক মার্কেটে যদি একটা জিনিস স্থির থাকে সেটা হল অস্থিরতা!

মরগান হাউসেল, তার বইয়ে, অর্থের মনোবিজ্ঞান:সম্পদ, লোভ এবং সুখের উপর নিরবধি পাঠ , একই ভুল করে। হ্যাঁ, হ্যাঁ, এটি একটি ভাল বই, তবে তিনি কীভাবে "বিনিয়োগ করা" চক্রবৃদ্ধির দিকে নিয়ে যায় সে সম্পর্কে কথা বলে চলেছেন তবে কীভাবে "কেবল প্যারানয়েড বেঁচে থাকে" এবং কীভাবে অনিশ্চয়তাকে উপলব্ধি করা যায়, অজানা ঝুঁকি এবং ভাগ্যের সম্ভাবনা গুরুত্বপূর্ণ তাও উল্লেখ করে৷

আমি আমার অতীতের প্রত্যাবর্তন ভাগ্যকে দায়ী করতে পেরে আনন্দিত, কিন্তু অনুমান করা সর্বদা কাজ করবে আমার ভবিষ্যত ভাগ্যের ভাগ্যকে ভাগ্যের হাতে ছেড়ে দেওয়ার মতো। সংমিশ্রণে অন্ধভাবে "বিশ্বাস" করার ঝুঁকি উপলব্ধি করার জন্য একজনকে প্যারানয়েড হওয়ার দরকার নেই।

অনেকে বলবেন, "তবে নতুনদের বিনিয়োগ করতে বাধ্য করার গুরুত্ব সম্পর্কে কথা বলা গুরুত্বপূর্ণ"। বেশীরভাগ লোক শুধুমাত্র ব্রোশিওর পড়ে (যেমন হাউসেলের বই) এবং স্কিম ডকুমেন্ট নয়। নিজেদের বিরোধিতা না করে নতুনদের জন্য একটি বই লেখা বেশ কঠিন – এটাই বিভ্রান্ত করার শক্তি!

এখন, টাইমিং মার্কেট প্রযুক্তিগত এবং আচরণগত সমস্যায় জর্জরিত, এবং শুধুমাত্র খুব কমই সফল হতে পারে। দুঃখজনকভাবে, "বাজারে সময়" বা বিনিয়োগ থাকাও (ভিন্ন) প্রযুক্তিগত এবং আচরণগত সমস্যায় জর্জরিত। যে কোনো অভিজ্ঞ, সৎ পর্যবেক্ষক যিনি দেখেছেন কিভাবে মিউচুয়াল ফান্ড বিনিয়োগকারীরা আপনাকে বলবে যে এখানেও খুব কম লোকই সফল হতে পারে।

এইভাবে বাজারে সময় নির্বাহ বা তার অভাব পরিপ্রেক্ষিতে বাজারের সময়ের সাথে বেশ মিল। মজার বিষয় হল, "বাজারে সময়" হল "বাজারের সময়" এর একটি রূপ!

বাজারের টাইমিং ক্রিকেট খেলার মতই। হালকা বৃষ্টি হলে খেলা চলতে থাকে, কিন্তু ভারী হয়ে গেলে খেলোয়াড়রা প্যাভিলিয়নে ফিরে যায়। বৃষ্টি থেমে যাওয়ার পরে পিচের অবস্থার উপর বেশ কিছু পরীক্ষা করা হয়, এবং খেলা আবার শুরু হয় যখন খেলার জন্য উপযুক্ত হয়।

যেমন ক্রিকেটাররা ভিজে ভিজে খেলা করতে পারে না বা খেলতে পারে না, তেমনি একটি বাজারের টাইমার বাজার থেকে দূরে থাকার চেষ্টা করে যখন এটি দক্ষিণ দিকে যায় এবং আবার সূর্য বের হলেই পুনরায় প্রবেশ করার চেষ্টা করে। আমি দাবি করি না এটি একটি ভাল উপমা, তবে আমি আশা করি আপনি ধারণাটি পেয়েছেন৷

বিনিয়োগ থাকা ফুটবলের মতোই। মোটামুটি খারাপ আবহাওয়ার মধ্যেও আমরা ফুটবল খেলতে পারি। যদি এটি ঢালা শুরু হয়, খেলোয়াড়রা এটি বজায় রাখে। "বাজারে সময়" বিনিয়োগকারী কঠিন সময়ে বিনিয়োগ করতে থাকে, অপেক্ষা করে রোদের জন্য। তাদের জীবন পরিবর্তন করার জন্য বাম্পার রিটার্ন সহ সেই বড় বছরের জন্য অপেক্ষা করছি (আমি এই "কৌশল" এর একজন ব্যক্তিগত সুবিধাভোগী)।

যদি আমি বিনিয়োগ করে থাকি, আমি নিজেকে বলি, "স্টক মার্কেট চিরতরে নিচে থাকতে পারে না, তাই আমাকে অপেক্ষা করতে দিন। যদি আমি এখন প্রত্যাহার করি, আমি পুনরুদ্ধার মিস করতে পারি। তাই আমাকে ভিজতে দিন এবং সূর্য বের হওয়ার জন্য অপেক্ষা করুন।

এইভাবে বিনিয়োগ থাকাও বাজারে টাইমিং। এক অর্থে, আমরা ভিজা থাকতে বেছে নিই এবং সেই বড় রিটার্নের জন্য অপেক্ষা করি। দুই দলই অপেক্ষা করছে সেই বড় রিটার্নের জন্য। যৌগিক শক্তি আমাদের মধ্যে নীচের ছবির মতো স্প্রেডশীট চিত্রাবলী উদ্ভাসিত করে, কিন্তু নিফটি 500 TRI বার্ষিক রিটার্নের সারণীটি দেখুন (wrt 26th মার্চ)

মার্কেট-টাইমার লাল রঙে রিটার্নের প্রভাব কমানোর চেষ্টা করে, এবং এর অর্থ প্রায়শই সবুজ রঙে রিটার্নের প্রভাব হ্রাস করা (এটি ক্ষতিকারক বা উপকারী হতে পারে বা নাও হতে পারে)। দেখুন, বাজারের টাইমিং কাজ করবে কিন্তু আমাদের কল্পনার মতো নয়!

বাই-এন্ড-হোল্ড বিনিয়োগকারীরা লাল রিটার্নের সম্পূর্ণ প্রভাব ভোগ করে এই আশায় যে সবুজ রিটার্ন কাছাকাছি রয়েছে (আবার, এটি ক্ষতিকারক বা উপকারী হতে পারে বা নাও হতে পারে)। নীচের লাইন হল, উভয় পক্ষই অপেক্ষা করছে - সেই বড় সবুজের জন্য অপেক্ষা করছে। এই অর্থে সবাই বাজারের “টাইমিং” করছে।

যখন আমরা জিজ্ঞাসা করি, "কোনটি ভাল?" আমরা কি বোঝাচ্ছি? ভবিষ্যতে বাস্তবায়ন করার জন্য আমার জন্য ভাল কৌশল কোনটি? অথবা যা অতীতে ভাল কাজ করেছে? দুঃখজনকভাবে, আমরা উভয় প্রশ্নের উত্তর দিতে পারি না যদি আমরা কঠোরভাবে সত্য-ভিত্তিক পদ্ধতি অবলম্বন করি। আমরা যদি বিশ্বাস-ভিত্তিক পন্থা অবলম্বন করি, তাহলে উচ্চতর কাজ করা এবং বিচার করা বেশ সহজ৷

সমস্যাটা কি? বাজারের সময় বনাম বিভিন্ন সময় কৌশলের তুলনা করার জন্য আমি বেশ কয়েকটি ব্যাকটেস্ট করতে পারি (এবং আমার আছে)। আমার ফলাফলগুলি আমাকে বলে, পোর্টফোলিও ঝুঁকি কমাতে বাজারের সময় নির্ধারণ করা বেশ সহজ, তবে বেশিরভাগ কৌশলের সাথে বাজারকে আরও ভাল রিটার্নের জন্য সময় নির্ধারণ করা ভাগ্যের জন্যই কম। এমনকি যদি আমি এমন একটি টাইমিং কৌশল দেখতে পাই যা বিনিয়োগে থাকার চেয়ে প্রায়ই "কাজ করে" (এবং আমার আছে), এটি একটি গ্যারান্টি নয় যে আপনি ভবিষ্যতে এটি প্রয়োগ করলে এটি কাজ করবে।

টাইমিং সমালোচকরা "কেবল যদি আপনি আবেগের ব্যাকটেস্ট করতে পারতেন" এর মতো বিবৃতিগুলি বের করে দেন। একই বিবৃতি দুঃখজনকভাবে ক্রয় এবং ধরে রাখার ক্ষেত্রেও সত্য। বাজারের অবস্থা নির্বিশেষে লোকেরা দীর্ঘমেয়াদী পদ্ধতিগত বিনিয়োগ বন্ধ করতে পারে। এটিকে "আচরণ ব্যবধান" (একটি রোগ যা বিনিয়োগকারী এবং উপদেষ্টাদের একইভাবে প্রভাবিত করে! মজাদারভাবে উপদেষ্টারা মনে করেন যে তারা অনাক্রম্য - উপদেষ্টা গ্যাপ!)

তাই উভয় টাইমিং এবং ক্রয়-অ্যান্ড-হোল্ড ব্যাকটেস্টগুলি মানুষের আবেগকে অন্তর্ভুক্ত করে না, এবং ভবিষ্যতে কোন পদ্ধতিটি ভাল কাজ করবে তা আপনি বিনিয়োগ শুরু করার সময় কেউ বলতে পারে না। সুতরাং "কোনটি ভাল?" প্রশ্নের সৎ, সত্য-ভিত্তিক উত্তর হল, “আমরা জানি না; আমরা জানতে পারি না।"

ধন্যবাদ, "আমাদের জানার দরকার নেই"। সৌভাগ্যক্রমে, আমাদের বাজারের সময় প্রয়োজন নেই। যা প্রয়োজন তা হল আমাদের চাহিদার দৃঢ় ধারণা এবং নিয়মতান্ত্রিক লক্ষ্য-ভিত্তিক পোর্টফোলিও ব্যবস্থাপনা। যেহেতু কোনো গ্যারান্টি নেই, তাই পরবর্তী সর্বোত্তম কাজটি হল প্রতিরোধমূলক বা প্রতিরক্ষামূলক পদক্ষেপ নেওয়ার জন্য যে কোনো সময়ে আমাদের ভবিষ্যত প্রয়োজনগুলি কোথায় আছে সে সম্পর্কে সচেতন হওয়া।

কিছু বিনিয়োগকারী আমাকে জিজ্ঞাসা করেছেন, “আমরা কীভাবে এমন একটি পণ্যে বিনিয়োগ শুরু করতে পারি যার কোনো নিশ্চয়তা নেই; এমন একটি পদ্ধতিতে যার কোন গ্যারান্টি নেই?" ঠিক আছে, জীবনও কোন গ্যারান্টি ছাড়াই আসে, তবুও আমরা সতর্কতা এবং আশাবাদের মিশ্রণে এটিকে বাঁচি। বিনিয়োগ ভিন্ন নয়! আমাদের চিন্তা করা বন্ধ করতে হবে যে আমাদের পছন্দগুলি আরও ভাল! আমরা জানি না!

বাছাই, ট্র্যাকিং এবং শেখার জন্য আমাদের নতুন ডেট মিউচুয়াল ফান্ড স্ক্রিনার দেখুন (মার্চ 2021)