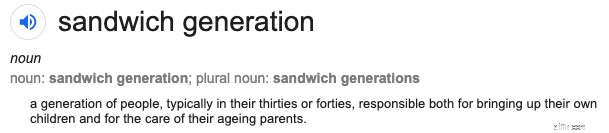

আমি স্যান্ডউইচ জেনারেশনের অন্তর্গত।

আসলে, আমি স্যান্ডউইচ নই। আমি নিছক হ্যাম। আমার মা-বাবা সন্তানের রুটি। একসাথে, আমরা স্যান্ডউইচ তৈরি করি।

স্যান্ডউইচ জেনারেশন একটি নতুন সমস্যা নয়, কিন্তু কেউই এটি নিয়ে প্রতিদিন কথা বলে না (সময় কোথায়? )।

আমি জানি এই পোস্টটি অনেক লম্বা। তাই এখনই পড়ার সময় না থাকলে, আপনি এখানে ডাউনলোড করে পরে পড়তে পারেন।

আমরা, হ্যাম, সম্প্রতি একটি NTUC ইনকাম বিজ্ঞাপনের মাধ্যমে মনে করিয়ে দেওয়া হয়েছিল যে স্যান্ডউইচ জেনারেশনে এটি কতটা অস্বস্তিকর এবং কীভাবে আমাদের আর্থিক পরিকল্পনাকে গুরুত্ব সহকারে নেওয়া উচিত যাতে ভবিষ্যত প্রজন্ম আমাদের মতো একই পরিণতির শিকার না হয়।

একটি স্যান্ডউইচ প্রজন্মের জীবনের দাবি এইগুলি।

এগুলো আমাদের জীবনের প্রত্যাশা হয়ে ওঠে। সত্য হল যে কিছু স্তরে আপস ছাড়া উপরের সমস্ত ভাল করা কঠিন।

আর এটাই হল সুখের সমীকরণ বলেছেন:সুখ =বাস্তবতা – প্রত্যাশা

অন্য কথায়, আমাদের প্রত্যাশা কম থাকলে আমাদের জন্য সুখী হওয়া সহজ।

আমাদের প্রত্যাশা অনেক এবং উচ্চ হলে আমরা সহজেই অসুখী হই। বাস্তবতা আমাদের প্রত্যাশা গুহা যাচ্ছে না. ওভাবেই জিনিশটি থাকে।

কখনও কখনও আমাদের প্রত্যাশাগুলিকে পুনঃনির্মাণ করতে হয়৷

হতে পারে এই প্রত্যাশাগুলির মধ্যে কিছু আমাদের নিজের পিতামাতা বা সমাজ দ্বারা চাপিয়ে দেওয়া হয়েছিল। এই প্রত্যাশাগুলি আমাদের মধ্যে গেঁথে আছে আমরা জীবনে যা চাই তার প্রকৃত প্রতিফলন নাও হতে পারে৷

মার্ক ম্যানসনের কাছে প্রশ্ন উল্টে খুঁজে বের করার একটি ভাল উপায় রয়েছে৷

৷

'আপনি জীবনে কী চান?' জিজ্ঞাসা করার পরিবর্তে, আপনার উচিত 'কিসের জন্য সংগ্রাম করতে ইচ্ছুক?'

তাই আপনার প্রত্যাশা পুনরায় পরীক্ষা করুন. আপনি কিছু প্রত্যাশা আবিষ্কার করতে পারেন যা আপনার সাধনা এবং সংগ্রামের যোগ্য নয়।

তাদের চিহ্নিত করুন এবং দ্রুত তাদের ফেলে দিন।

এর অর্থ এই নয় যে নিজেকে খুশি করার জন্য নির্বিচারে প্রত্যাশা কমিয়ে দেওয়া। আপনার কিছু প্রত্যাশা সত্যিকারের ইচ্ছা হবে।

আমরা পারব প্রত্যাশাগুলোকে আমরা লক্ষ্যে পরিণত করি। আমরা উচ্চাকাঙ্ক্ষী হতে পারি এবং একই সাথে সন্তুষ্ট হতে পারি।

জেমস ক্লিয়ার এই নিবন্ধে এটি ভাল রাখে:

তাই হ্যামের মতো নোনতা হওয়ার কোন মানে নেই। আমরা সত্যিই আজ আমাদের আর্থিক বিষয়ে কিছু করতে পারি (অন্যথায় আগামীকালও হতে পারে, আগে পড়া শেষ করুন )।

আমি স্যান্ডউইচ প্রজন্মের অনেক আর্থিক দিক সম্পর্কে আমার মতামত শেয়ার করতে চাই। আমি নিশ্চিত যে এমন লোক থাকবে যারা দ্বিমত পোষণ করবে। প্রত্যেকেরই তার দৃষ্টিভঙ্গির অধিকার রয়েছে। আমি নিজের জন্য যা ভালো মনে করি তাই করি এবং আপনারও একইভাবে করা উচিত।

আমি মনে করি আমার চিন্তাভাবনা লেখার জন্য এটি উপযোগী হবে যদি এই নির্দেশিকাটি শুধুমাত্র একজনকে সাহায্য করে।

আমি আমার পরিবারের একমাত্র সন্তান।

আমার বাবা-মা ধনী ছিলেন না কিন্তু আমরা টেবিলে খাবার রাখার বিষয়ে ক্রমাগত উদ্বেগ ছাড়াই স্বাচ্ছন্দ্যে বসবাস করতাম। কিন্তু তারা সিঙ্গাপুরের অর্থনীতিতে অবিশ্বাস্য প্রবৃদ্ধির খুব একটা সুবিধা নেয়নি – অনেক সিঙ্গাপুরবাসী গত 50 বছর ধরে ক্রমবর্ধমান সম্পত্তির বাজার থেকে মিলিয়ন মিলিয়ন উপার্জন করেছে। আমি তাদের দোষ দিই না কারণ তাদের কাছে তখন সম্পত্তিতে বিনিয়োগ করার মতো টাকা ছিল না।

ছোটবেলায় আমার সব মনোযোগ ছিল যেহেতু আমি একমাত্র সন্তান। আমি একটি ঘোস্টবাস্টার গাড়ি, একটি মার্শমেলো ম্যান এবং আমাদের সামর্থ্যের মতো অভিনব খেলনাগুলির মালিক ছিলাম। এটা ভাল ছিল যখন এটা স্থায়ী ছিল.

এখন আমি বুঝতে পারি যে আমার পিতামাতার যত্ন নেওয়ার সময় এসেছে - একা। আমাকে সাহায্য করার জন্য আমার কোন ভাইবোন নেই। তারা তাদের নিজেদের অবসরের জন্য সামান্য সঞ্চয় করেছে এবং আমি দেখতে পাচ্ছি না কিভাবে তাদের CPF একা যথেষ্ট হবে।

আমার বাবা-মা আজও কাজ করছেন কারণ তারা এখনও সুস্থ এবং তাদের নিজের উপার্জন করতে সক্ষম। তারা কখনই আমার কাছে একটি নির্দিষ্ট পরিমাণ ভাতার জন্য অনুরোধ করেনি এবং আমি তাদের যা দিয়েছি তা গ্রহণ করবে (আয় বিজ্ঞাপনে বাবার বিপরীতে, tsk tsk )

তারা জানে এটা আমার জন্য সহজ নয় কারণ আমার নিজের নিউক্লিয়াস পরিবারকে খাওয়ানোর জন্য আছে। আমার স্ত্রীও কাজ করছে, আমাদের দুই ছেলে এবং আমার শাশুড়িকে সহায়তা করার জন্য।

আমাদের স্যান্ডউইচ দেখতে কেমন তা এখানে:

আমার স্ত্রী এবং আমি যতই অর্থ উপার্জন করি না কেন, সর্বদা এই বিরক্তিকর অনুভূতি থাকে যে আমাদের 7 টি মুখ খাওয়ানোর জন্য যথেষ্ট নাও থাকতে পারে। হতে পারে এটি প্রবাদের কিয়াসু সিঙ্গাপুরের বৈশিষ্ট্য বা আমাদের উত্তরাধিকারসূত্রে প্রাপ্ত বিচক্ষণ এশীয় মান। পর্যাপ্ত না থাকার ভয় আমাদের আরও কঠোর পরিশ্রম করতে প্ররোচিত করে।

প্রায়শই এটি চাপের একটি অনস্বীকার্য উত্স হয়ে ওঠে।

আমি সৌভাগ্যবান ছিলাম যে আমি খুব তাড়াতাড়ি এটি চিনতে পেরেছিলাম এবং আমি বিশ্ববিদ্যালয়ে থাকাকালীন আমার নিজের অর্থের দায়িত্ব নিতে শুরু করি। আমি মনে করেছিলাম যে পুঁজিবাদী সমাজে অর্থ হল সবচেয়ে গুরুত্বপূর্ণ সম্পদ। এর অভাব হলে পরিণতি ভয়াবহ।

আমি বিমান বাহিনীতে আমার কর্মজীবন শুরু করেছি। আমি যুক্তিসঙ্গতভাবে ভাল বেতন পেয়েছি এবং আমি সঞ্চয় করেছি এবং বিনিয়োগ করেছি। আমার বন্ড শেষ হওয়ার পর অবশেষে আমি বিমান বাহিনী ছেড়ে ডঃ ওয়েলথ শুরু করি।

আমার নিজের অর্থ পরিচালনার পাশাপাশি অন্যান্য অর্থ-সচেতন বন্ধু এবং বিনিয়োগকারীদের সাথে আমার মিথস্ক্রিয়া সম্পর্কে আমি অনেক কিছু শিখেছি।

স্যান্ডউইচ জেনারেশনে সিঙ্গাপুরবাসীদের সাহায্য করার জন্য এই গাইডটিতে আমার চিন্তাভাবনা এবং অভিজ্ঞতা তুলে ধরার এখনই সময়৷

আমরা অনেকেই আমাদের কর্মজীবন থেকে আমাদের নেটওয়ার্থের বেশিরভাগ অর্জন করি। ভাল খবর হল যে স্যান্ডউইচ জেনারেশনের আমাদের বেশিরভাগই আমাদের পিতামাতার চেয়ে ভাল শিক্ষিত – ভাল যোগ্যতা থাকা মানে আমরা উচ্চ বেতনের চাকরির আদেশ দিতে পারি। কিন্তু যোগ্যতা আমাদেরকে শুধুমাত্র একটি ইন্টারভিউ বা আপনার প্রথম চাকরি পর্যন্ত পেতে পারে।

তারপরে আমরা অবশ্যই কেবলমাত্র গ্রেডের বাইরে আপনার যোগ্যতা প্রমাণ করতে সক্ষম হব। ভাল করার জন্য আমাদের পদার্থ এবং ফর্ম উভয়ই প্রয়োজন।

বেশিরভাগ সিঙ্গাপুরেরই ফর্মের অভাব রয়েছে। চাকরিতে ভাল হওয়া একটি প্রয়োজনীয়তা কিন্তু আমাদের অন্য লোকেদেরও জানাতে হবে যে আমরাও এতে ভাল - বিশেষ করে আমাদের বস এবং তার বস।

যদি কেউ না জানে যে আমরা ভাল, আমরা কখনই পদোন্নতির জন্য বিবেচিত হবে না। আমরা শেষ পর্যন্ত আমাদের ডেস্কে বসে থাকি এবং আমাদের ক্ষমতাকে স্বীকৃতি না দেওয়ার জন্য আমাদের বসকে দোষারোপ করি। এটা 'পথযাত্রী' সম্পর্কে নয়। এটি বিশ্বকে আমাদের মূল্য জানানোর বিষয়ে।

আমি বলছি না যে আমাদের গর্বিত প্রিক হওয়া উচিত।

আমাদের কৌশলী হতে হবে এবং ইচ্ছাকৃতভাবে একটি ছাপ তৈরি করার মতো না আসা উচিত। যাদের কোন পদার্থ নেই এবং তারাই ফর্মটিকে বেশি করে ফেলেছে তারাই কর্মক্ষেত্রে সবচেয়ে বিরক্তিকর মানুষ।

স্যান্ডউইচ জেনারেশন হওয়ার অর্থ এই নয় যে আমরা উচ্চাকাঙ্ক্ষা ছাড়া আছি।

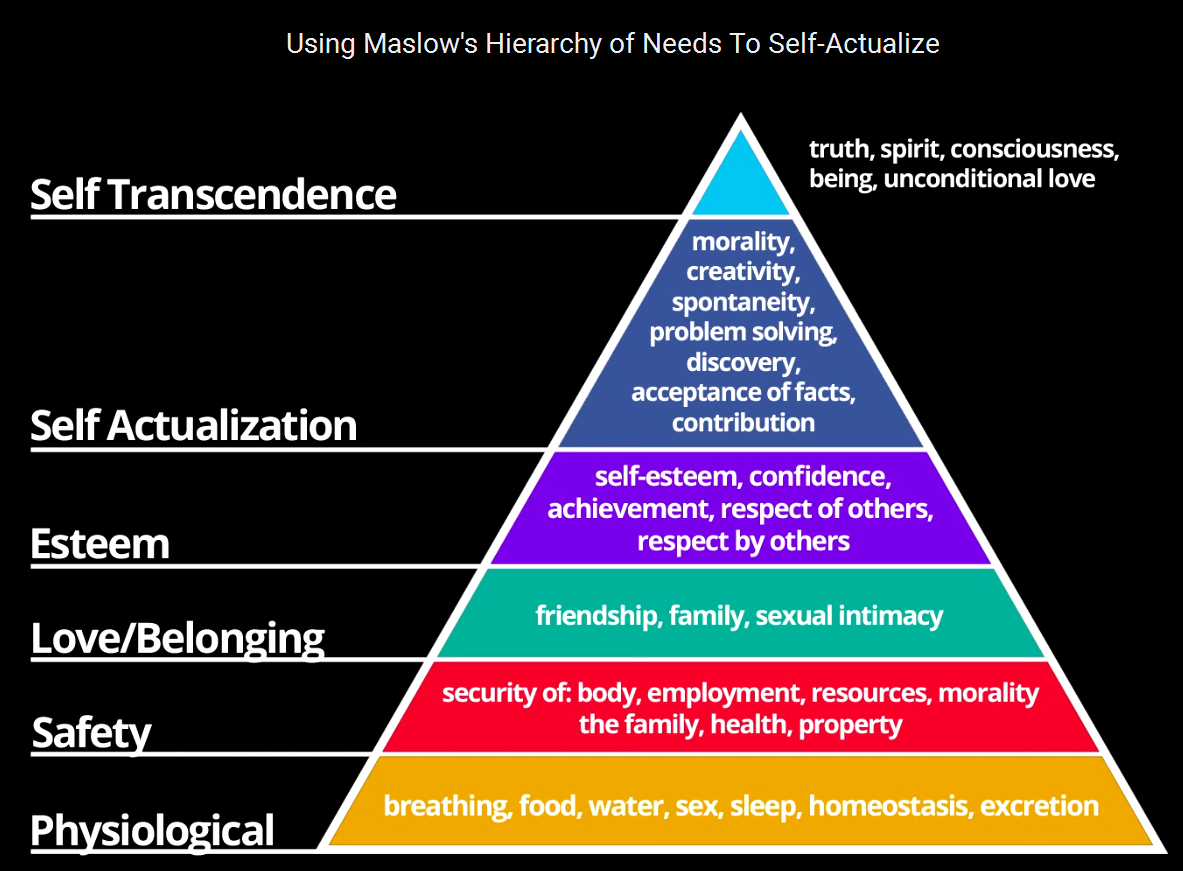

আমরা অর্থপূর্ণ কাজ করতে চাই বা আমাদের আবেগ অনুসরণ করতে চাই। আমরা মাসলোর চাহিদার অনুক্রমের অধীন।

এবং কখনও কখনও আমাদের পছন্দের একটি চাকরির মধ্যে একটি বেছে নিতে হয় কিন্তু কম বেতন দেয় বা এমন একটি কাজ যা আমরা সত্যিই পছন্দ করি না কিন্তু করতে আপত্তি নেই এবং যেটি বেশি বেতন দেয়।

খুব সম্ভবত আমরা পরবর্তীটি বেছে নেব কিন্তু প্রতিদিন মনে হয় আমাদের একটি ছোট অংশ কাজ করার সময় মারা যায়। আমরা মাঝে মাঝে জীবনের অর্থ নিয়ে প্রশ্ন করি এবং আশা করি যে আমাদের ইঁদুর দৌড় থেকে বেরিয়ে আসার জন্য যথেষ্ট অর্থ থাকতে পারে। আমরা তাড়াতাড়ি অবসরের স্বপ্ন দেখি।

এখানে F**k You Money প্রবেশ করানো হয়েছে ধারণা আমি এই শব্দটি নাসিম তালেবের কাছ থেকে নিয়েছি।

এটি তার F**k You Money এর সংজ্ঞা ,

F**You Money থাকার কারণে আমি এই ধারণাটি পছন্দ করি মানে স্বাধীনতা।

এটি একটি শক্তিশালী জীবনের লক্ষ্য যা আপনি যা কিছু করেন তাতে আপনাকে উত্সাহ দেবে। এবং আশা একটি শক্তিশালী জিনিস।

কিন্তু এটি অর্জনের জন্য আপনাকে অবশ্যই আর্থিক স্বাধীনতা অর্জনের বিষয়ে সতর্ক থাকতে হবে।

এমন কিছু লোক আছে যারা তাদের কর্মজীবন ছেড়ে দিতে সক্ষম হয়েছিল শুধুমাত্র অবসরকে খুব বিরক্তিকর মনে করার জন্য। আমাদের সকলেরই কিছু করার এবং কিছু করার অপেক্ষায় থাকা দরকার। অতএব, আপনি কি করতে চান তা অবশ্যই জানতে হবে। এটা শুধু স্বাধীনতা থাকার কথা নয়। এটা আপনার পছন্দের কাজ করার স্বাধীনতা।

দ্বিতীয় অংশটি কখনই ভুলবেন না৷৷

এফ*** ইউ মানি জমা করার গতি বাড়াতে, কিছু লোক উদ্যোক্তা হতে পারে।

আমি স্কুলের বাইরেই ব্যবসা শুরু করার পরামর্শ দেব না কারণ অল্প বয়সে সঠিক চিন্তাভাবনা করা খুবই কঠিন।

কিছু মানুষ পারে কিন্তু অধিকাংশ মানুষ না. আমি ভাগ্যবান যে তখন আমার কাছে কোনো বিকল্প ছিল না কারণ আমি বিমান বাহিনীর সাথে যুক্ত ছিলাম।

সেখানে আমার বছরগুলিতে, আমি নিজের সম্পর্কে এবং বিশ্ব কীভাবে কাজ করে সে সম্পর্কে অনেক কিছু শিখেছি। আমি দেখেছি যে আমি খুব আদর্শবাদী ছিলাম এবং পরে বুঝতে পেরেছিলাম যে আমি যদি তাড়াতাড়ি ব্যবসা শুরু করি তবে আমি ব্যর্থ হতাম। তাই, কিছু পরিপক্কতা এবং অ্যাঙ্করিং, বাস্তবে, উদ্যোক্তার সাফল্যের সম্ভাবনাকে উন্নত করবে৷

আসলে, বেশিরভাগ মানুষই উদ্যোক্তা হওয়ার জন্য উপযুক্ত নয়।

নিজেকে জানতে হবে। হ্যাঁ – আপনি সফল হলে প্রচুর অর্থ উপার্জন করতে পারেন তবে ব্যর্থতার ঝুঁকি বরং বেশি হতে পারে।

স্যান্ডউইচ জেনারেশনে থাকার অর্থ হল আপনি একা ঝুঁকি বহন করছেন না। আপনার নির্ভরশীলরা আপনার সাথে একসাথে ঝুঁকি নিচ্ছে।

কঠিন উদ্যোক্তা যাত্রার মধ্য দিয়ে আপনাকে সাহায্য করার জন্য আপনার কাছের ব্যক্তিদের সমর্থন থাকা গুরুত্বপূর্ণ৷

যদি উদ্যোক্তা আপনার উপায় না হয়, আপনার অবসর না হওয়া পর্যন্ত নিযুক্ত থাকা একটি খারাপ বিকল্প নয়।

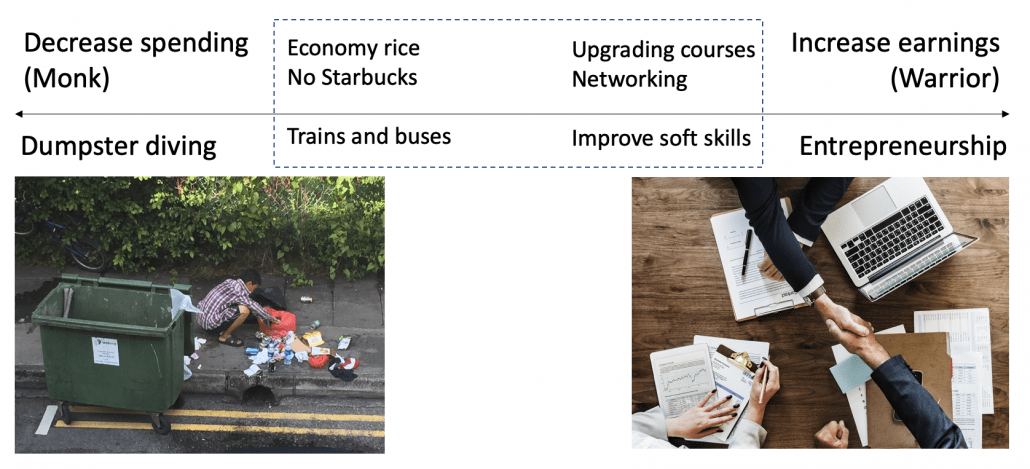

বিনিয়োগ বা ব্যবসা ছাড়াই ধারাবাহিকভাবে সম্পদ গড়ে তোলার প্রধান দুটি উপায় আছে – আয় বাড়ান বা খরচ কমানো৷

যদিও সফল উদ্যোক্তারা প্রচুর সম্পদ তৈরি করতে পারে, সেখানে কর্পোরেট পর্বতারোহীরাও থাকতে পারে যারা উচ্চ বেতনও উপার্জন করতে পারে।

আপনি যদি আপনার উপার্জন বাড়াতে না পারেন, তাহলে আপনার F**You Money জমা করতে আপনাকে আপনার খরচ কমাতে হবে .

এটি সব আপনার জীবনযাত্রার গ্রহণযোগ্য মানের উপর ফোঁড়া। আমি জানি এমন কিছু লোক আছে যারা ডাম্পস্টার ডাইভিংয়ের জন্য উন্মুক্ত – বিনামূল্যে ব্যবহৃত জিনিস এবং অবাঞ্ছিত কিন্তু ভোজ্য খাবার পাচ্ছে। অবশ্যই, আপনাকে স্পেকট্রামের সেই প্রান্তে যেতে হবে না।

সিঙ্গাপুর একটি ব্যয়বহুল জায়গা কিন্তু সস্তায় বসবাসের উপায়ও রয়েছে। এটা সত্যিই একটি পছন্দ।

আমি এখানে আরও বিশদে এই বর্ণালীর দুটি প্রান্ত সম্পর্কে লিখেছি।

আমি যখন ছোট ছিলাম তখন থেকেই আমার অর্থ সঞ্চয় নিয়ে সমস্যা ছিল। আমি আমার সমস্ত ভাতা এবং পাওনা টাকা পাওয়ার সাথে সাথেই ব্যয় করেছি।

আমি যখন বিমান বাহিনীতে যোগদান করি এবং বেতন পেতে শুরু করি, তখন আমি জানতাম যে আমাকে নিজেকে বাঁচাতে বাধ্য করতে হবে।

আপনার যদি আমার মতো একই সমস্যা থাকে, তবে আমি যা করেছি তা আপনাকে সাহায্য করতে পারে৷

প্রথমে, আমি একটি নিয়মিত সঞ্চয় প্রোগ্রাম সেট আপ করি যা POSB সেভ-এজ-ইউ-আর্ন নামে পরিচিত। এর মাধ্যমে, আমি প্রতি মাসে স্বয়ংক্রিয়ভাবে কয়েকশ ডলার সকিয়েছি।

দ্বিতীয়ত, সমস্ত সঞ্চয় লুকিয়ে রাখার জন্য আমি একটি আলাদা ব্যাঙ্ক অ্যাকাউন্ট শুরু করেছি। আমার প্রধান ব্যাঙ্ক অ্যাকাউন্ট বিল এবং খরচ পরিশোধ করতে ব্যবহৃত হয়. এটি নিশ্চিত করার জন্য যে আমি আমার সঞ্চয়গুলিতে ডুব না দিই৷

৷

এমন কিছু লোক আছে যারা খাম ব্যবহার করে বাজেট করে…

অথবা মানি জার সিস্টেম

মূলত, দীর্ঘমেয়াদে টেকসই উপায়ে আপনার আচরণকে আরও ভাল করার জন্য একটি সিস্টেম তৈরি করুন৷ এমন একটি নয় যেখানে আপনি শুরু করার আগে ছেড়ে দেন।

নিজেকে বিশ্বাস করবেন না কারণ আপনি অতিরিক্ত ব্যয়কে ন্যায্যতা দেওয়ার জন্য সমস্ত ধরণের গল্প উদ্ভাবন করবেন।

যেমন বিখ্যাত পদার্থবিজ্ঞানী রিচার্ড ফার্নম্যান বলেছিলেন, "প্রথম নীতি হল যে আপনি নিজেকে বোকা বানাতে পারবেন না এবং আপনি বোকা বানানোর সবচেয়ে সহজ ব্যক্তি।"

পরিবর্তে সিস্টেম বিশ্বাস করুন.

সময়ের সাথে সাথে আপনি অর্থের মূল্যায়নের দিকে মানসিকতা পরিবর্তন করতে চান যাতে অর্থ সঞ্চয় করা একটি অভ্যাসে পরিণত হয়। কিন্তু আমাকে ভুল বুঝবেন না। খরচ সব খারাপ না. আপনার এখনও জীবনে সুন্দর জিনিস এবং অভিজ্ঞতা থাকতে হবে। আপনার যদি প্রয়োজন হয় বা ব্যয় করতে চান তবে নিশ্চিত করুন যে এটি সার্থক।

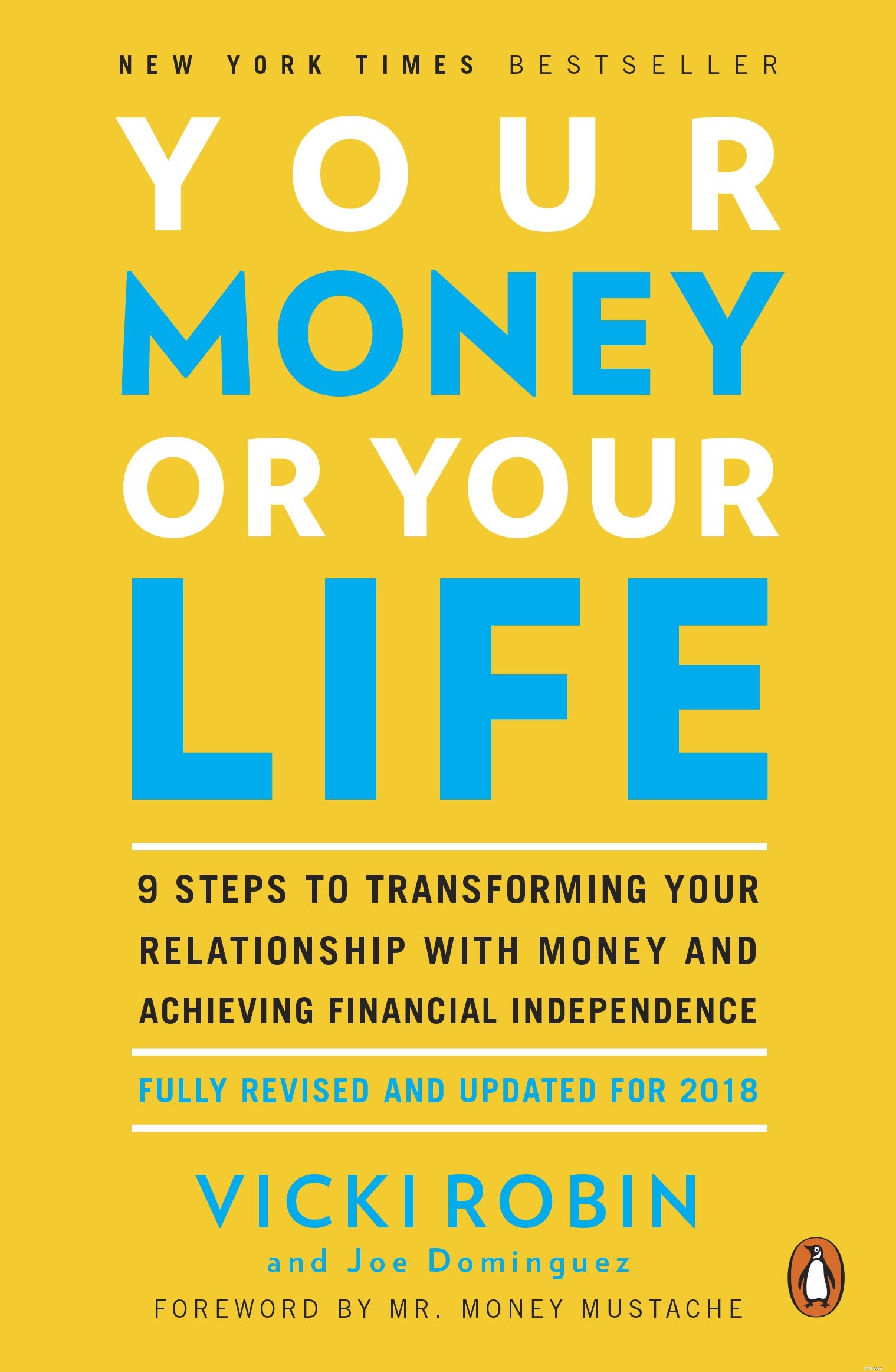

আপনাকে অর্থের মূল্য দিতে সাহায্য করার একটি উপায় হল জীবন শক্তি বিনিময়ের ক্ষেত্রে অর্থের কথা চিন্তা করা। বেশির ভাগ মানুষকে টাকার বিনিময়ে কাজ করতে হয়। উদাহরণস্বরূপ, আপনি একটি এলভি ব্যাগ কেনার আগে, এটির জন্য অর্থ প্রদানের জন্য আপনাকে কত ঘন্টা কাজ করতে হবে তা গণনা করুন। যদি সংখ্যাটি 400 ঘন্টা বা 2 মাসের কাজের হিসাবে আসে তবে এটি আপনাকে একটি কেনা থেকে বিরত রাখতে পারে। নিজেকে জিজ্ঞাসা করুন যে এই আইটেমটি আপনার জীবন থেকে কেটে নেওয়া ঘন্টার পরিমাণ মূল্যবান কিনা। আপনি যদি এখনও এটি যোগ্য মনে করেন তবে এটির জন্য যান৷

এই ধারণাটি আপনার অর্থ বা আপনার জীবন বইটিতে দৈর্ঘ্যে আলোচনা করা হয়েছে .

কি ব্যয় করতে হবে তা সিদ্ধান্ত নেওয়ার একটি নিয়ম-অনুষ্ঠান হ'ল অভিজ্ঞতা কেনা, জিনিস নয়। এই নীতিটি সুখ সম্পর্কে এই গবেষণা থেকে সরিয়ে নেওয়া হয়েছে৷

এটি যা বোঝায় তা হল – ফেরারি কিনবেন না কারণ এটি রক্ষণাবেক্ষণ এবং ক্রমাগত নিরাপদ পার্কিং খোঁজা সহ মালিকানার অনেক মাথাব্যথা নিয়ে আসে। একটি ভাড়া করুন এবং অভিজ্ঞতার জন্য এটি চালান। স্মৃতি দীর্ঘস্থায়ী হবে। সবচেয়ে গুরুত্বপূর্ণ, জিনিসের পরিবর্তে আপনার বার্ধক্য বাবা-মায়ের অভিজ্ঞতা কিনুন। সেই অভিজ্ঞতায় তাদের সাথে যোগ দেওয়া ভাল। আপনার সাহচর্যই তারা সবচেয়ে বেশি চায়।

ভ্রমণ অভিজ্ঞতা কেনার বিষয়েও। তবে আপনি যদি পছন্দ না করেন তবে ভ্রমণ করবেন না। আমি এমন লোকদের জানি যারা সিঙ্গাপুরে থেকে যা পছন্দ করে তা করছেন। ভ্রমণের জন্য চাপ দেবেন না কারণ আপনার সমস্ত সোশ্যাল মিডিয়া পরিচিত। এবং আপনি যদি ভ্রমণ করেন তবে ভ্রমণের শেষের দিকে সেরা স্মৃতিগুলি সংরক্ষণ করতে ভুলবেন না। এর কারণ হল মনোবিজ্ঞানীরা পর্যবেক্ষণ করেন যে মানুষ অন্য সব কিছু ভুলে যাওয়ার সময় শিখর এবং অভিজ্ঞতার শেষের কথা মনে রাখে।

পিতামাতা হিসাবে, আমাদের বাচ্চারা জীবনে সফল হওয়ার সর্বোত্তম সুযোগ পায় তা নিশ্চিত করতে আমরা শিক্ষার জন্য প্রচুর ব্যয় করি। এটা আমাদের সমাজের একাডেমিক গ্রেডের উপর বেশি জোর দেওয়ার ফল। এটি একটি শিক্ষামূলক অস্ত্রের প্রতিযোগিতায় পরিণত হয়েছে এবং এতে বাচ্চাদের অগণিত টিউশন এবং সমৃদ্ধকরণ ঘন্টার মধ্য দিয়ে রাখা জড়িত। কখনও কখনও টিউশনের পরিবর্তে বাচ্চাদের বিকাশের জন্য অন্য উপায়ে অর্থ ব্যবহার করার অর্থ হতে পারে। আমি এখানে আরও টিপস সম্পর্কে লিখেছি।

ওয়ারেন বাফেটের বিনিয়োগের উদ্ধৃতিটিও প্রাসঙ্গিক যখন আপনি এটিকে ব্যয়ের ক্ষেত্রে প্রয়োগ করেন, "মূল্য হল আপনি যা প্রদান করেন, মূল্য হল আপনি যা পান।"

অবশেষে, আপনার আর্থিক ট্র্যাক মনে রাখবেন. ব্যবস্থাপনায় যেমন বলা হয়, যা পরিমাপ করা হয় তা উন্নত হয়।

যদিও আপনার খরচগুলি ট্র্যাক করা অবশ্যই ভাল যাতে আপনি জানেন যে আপনার অর্থ কোথায় গেছে, এটি এই আর্থিক যাত্রায় আপনাকে পুড়িয়ে ফেলতে পারে। আমি এটি এক বছরের জন্য করেছি এবং আমি কীভাবে অর্থ ব্যয় করি সে সম্পর্কে আমি খুব ভাল ধারণা পেয়েছি। আমি অবিচ্ছিন্নভাবে এটি করতে শৃঙ্খলাবদ্ধ নই এবং আপনার জন্য কোনটি সেরা তা সিদ্ধান্ত নেওয়ার জন্য আমি এটি আপনার উপর ছেড়ে দিয়েছি। এখন আমি শুধু সাধারণ বাজেটিং করি তাই আমি জানি কোন কোন ক্ষেত্রগুলোতে আমার অতিরিক্ত খরচ করার প্রবণতা রয়েছে এবং আমি সেই ক্ষেত্রগুলোকে আরও ঘনিষ্ঠভাবে দেখছি।

অনেক আর্থিক ব্লগার এই বিষয়ে খুব ভাল পরামর্শ আছে. থমাস কেন আপনার একটি বাজেট (YNAB) অ্যাপ্লিকেশন প্রয়োজন তা ব্যবহার করার বিষয়ে লিখেছেন। আপনি কীভাবে বাজেট করতে পারেন এবং ব্যয় ট্র্যাকিং ক্লান্তিকর মনে হলে কেন আপনার নেট মূল্য ট্র্যাক করা ভাল হতে পারে সে সম্পর্কেও কিথের অনেক ধারণা রয়েছে। আপনার জন্য কাজ করে যাই হোক না কেন। নিশ্চিত করুন যে এটি এমন কিছু যা আপনি দীর্ঘ সময় ধরে রাখতে পারেন।

অর্থ সংরক্ষণের এই বিভাগটি শেষ করতে, এই তিনটি টিপস মনে রাখবেন:স্বয়ংক্রিয়ভাবে অর্থ সঞ্চয় করতে সাহায্য করার জন্য একটি সিস্টেম তৈরি করুন। যদি আপনাকে ব্যয় করতেই হয় তবে নিশ্চিত করুন যে এটি সত্যিই যোগ্য। আপনার আর্থিক ট্র্যাক করুন কিন্তু এটি টেকসইভাবে করুন।

আপনি মুষ্টিমেয় কিছু আর্থিক উপদেষ্টার সাথে দেখা করতে যাচ্ছেন এবং আমি বিশ্বাস করি আপনি ইতিমধ্যে কিছু নীতি কিনেছেন। আমি দৃঢ়ভাবে পরামর্শ দেব যে আপনি বীমা সম্পর্কে কিছু প্রাথমিক জ্ঞান দিয়ে নিজেকে সজ্জিত করুন।

বীমা এমন একটি জিনিস যা আমরা ক্রয় করি এবং কিছু বছর পরে পরবর্তী পর্যালোচনা না হওয়া পর্যন্ত বা জীবনের পরিস্থিতি পরিবর্তন না হওয়া পর্যন্ত রেখে দেই। বীমা শিল্পের উন্নয়নগুলি অনুসরণ করতে অনেক সময় লাগে এবং আমি বিশ্বাস করি এটি একটি প্রয়োজনীয় সময় ব্যয় নয়। পেশাদারদের তাদের কাজ করতে দিন এবং তাদের সেই সময়ে বাজারে সেরা নীতির সুপারিশ করতে দিন।

আপনার কাজ হল সঠিক প্রশ্ন জিজ্ঞাসা করার জন্য যথেষ্ট শিল্পের প্রথম নীতিগুলি বোঝা। আপনার কাজ হল ভাল এবং খারাপ উপদেষ্টাদের মধ্যে পার্থক্য করতে সক্ষম হওয়া।

বিমার বিষয় বিভ্রান্তিকর হতে পারে কারণ পণ্যগুলিকে যেভাবে গঠন করা হয় এবং বিক্রির জন্য একসাথে বান্ডিল করা হয়। তাদের সামগ্রিকভাবে বুঝতে আমাদের এক ধাপ পিছিয়ে নেওয়া যাক। নীচে আপনি প্রায়ই সম্মুখীন হবে যে সাধারণ পদ আছে.

বীমার জন্য আমার কাছে দুটি নিয়ম-কানুন আছে।

উভয় নিয়ম অবশ্যই পাস করতে হবে।

এই নিয়মগুলি প্রয়োগ করলে, বিনিয়োগ পণ্যগুলি স্পষ্টভাবে বাদ দেওয়া হবে। আমি বীমা কোম্পানি থেকে কোনো বিনিয়োগ পণ্য কিনব না।

আমি সুরক্ষা এবং বিনিয়োগ আলাদা রাখতে পছন্দ করি৷

সুরক্ষা একটি খরচ।

একই সময়ে সুরক্ষা এবং বিনিয়োগের উদ্দেশ্য উভয়ই পূরণ করার চেষ্টা করা 2-ইন-1 শ্যাম্পু এবং বডি ওয়াশ ব্যবহার করার মতো, পণ্যটি উভয় কাজ করতে ভাল নয়। উদাহরণস্বরূপ, আমি মেয়াদী বীমা পেতে পছন্দ করি যাতে আমি পর্যাপ্ত কভারেজ পেতে পারি।

জীবন বীমা পলিসির প্রক্ষিপ্ত পরিপক্কতা মূল্য দ্বারা প্রলুব্ধ করা খুব সহজ। বিপরীতে, মেয়াদী নীতিগুলি লোকেদের বন্ধ করে দেয় কারণ তারা এটিকে বছরের পর বছর ভাল অর্থ প্রদান হিসাবে দেখে এবং শেষ পর্যন্ত কিছুই হয় না। বীমা কোম্পানীগুলি এই ব্যঙ্গ সম্পর্কে ভালভাবে সচেতন। জীবন এবং বিনিয়োগ নীতিগুলি পেডল করা অনেক সহজ এবং সেগুলি এখন পর্যন্ত সবচেয়ে ব্যয়বহুল সুরক্ষার ফর্ম যা কেউ কিনতে পারে৷

আমার মতে, হাসপাতালে ভর্তির পরিকল্পনা সবচেয়ে গুরুত্বপূর্ণ বীমা। আমাদের সরকার মেডিশিল্ড লাইফকে সবার জন্য বাধ্যতামূলক করার একটি কারণ রয়েছে। কারণ এটি স্বাস্থ্যসেবার সিংহভাগ খরচ কভার করে এবং পাবলিক ফাইন্যান্স থেকে সম্মুখভাগের বোঝা সরিয়ে দেয়। হাসপাতালে ভর্তি হওয়ার জন্য যথেষ্ট গুরুতর অসুস্থতাগুলির জন্য অনেক খরচ হবে এবং হাসপাতালে ভর্তির পরিকল্পনার বেশিরভাগই কভার করা উচিত।

আপনি রাইডারদের হাসপাতালে ভর্তির পরিকল্পনা থেকে দূরে রাখতে পারেন যদি এটি এমন কিছু হয় যা আপনি বরং সামর্থ্য না চান। এর কারণ হল রাইডাররা সাধারণত ডিডাক্টিবল এবং সহ-বীমা কভার করে। deductibles হল প্রথম S$3,500 যা আপনাকে দিতে হবে। সহ-বীমা মানে আপনাকে বিলের 10% সহ-প্রদান করতে হবে। আপনি এই অর্থপ্রদানগুলি কভার করার জন্য রাইডার কিনতে পারেন (আপনি এখন একজন রাইডারের সাথে সহ-বীমা 5% কম করতে পারেন)।

বিধি নং এর উপর ভিত্তি করে 1, ডিডাক্টিবল এবং কো-ইন্স্যুরেন্সগুলি এমন পরিমাণে হয় যেগুলি পরিচালনাযোগ্য পরিমাণে যা আপনাকে বড় আর্থিক ধাক্কা দেবে না, তাই সেগুলি কেবলমাত্র ভাল সম্পদ।

যদি আপনার নির্ভরশীলরা থাকে যারা আর্থিক সহায়তার জন্য আপনার উপর নির্ভর করে (অবশ্যই, যেহেতু আপনি স্যান্ডউইচ জেনারেশনে আছেন), আপনাকে আপনার মৃত্যুর বিরুদ্ধে বীমা করতে হবে যাতে আপনার নির্ভরশীলরা ক্ষুধার্ত না হয় যখন আপনি তাদের জন্য সরবরাহ করার জন্য কাছাকাছি থাকেন না। . পর্যাপ্ত কভারেজ পেতে টার্ম ইন্স্যুরেন্স ব্যবহার করুন কারণ জীবন বীমার চেয়ে এটি করা বেশি সাশ্রয়ী। আপনার টাকা ফেরত পাওয়ার বিষয়ে চিন্তা করবেন না। বীমা একটি খরচ. আপনার মাথায় এটি ড্রিল করুন৷

বাকি বীমা ভাল-টু-haves. উদাহরণস্বরূপ, আসুন একটি দুর্ঘটনা পরিকল্পনা দেখি। কল্পনা করুন যে আপনি একটি গাড়ি দুর্ঘটনায় আপনার দৃষ্টিশক্তি হারিয়েছেন (টাচ কাঠ!) আপনি হাসপাতালে ভর্তি হতে যাচ্ছেন এবং সেই খরচের সেটটি হাসপাতালে ভর্তির পরিকল্পনার অধীনে দাবি করা হবে। দুর্ঘটনার পরিকল্পনাটি নগদ একমুঠো অর্থ প্রদান করতে চলেছে৷ হ্যাঁ, নগদ কাজে আসবে যেহেতু আপনি কাজ করতে পারবেন না। দুর্ঘটনার পরিকল্পনা সাধারণত ব্যয়বহুল নয় কিন্তু নীতিগুলি যোগ করে। যদি আমি শুধুমাত্র একটি সামর্থ্য দিতে পারি, তবে আমি নিশ্চিত করব যে আমার হাসপাতালে ভর্তির পরিকল্পনাটি দুর্ঘটনার নীতিতে প্রতিশ্রুতিবদ্ধ হওয়ার চেয়ে জলাবদ্ধ।

আরেকটি উদাহরণ হবে গুরুতর অসুস্থতা বীমা। আপনি যুক্তি দিতে পারেন যে প্রারম্ভিক গুরুতর অসুস্থতা পাস নিয়ম নং. চিকিৎসার খরচ বেশি হওয়ায় ১. কিন্তু সমস্যা হল যে এটি বেশিরভাগ মানুষের জন্য খুব ব্যয়বহুল। অতএব, এটি ব্যর্থ নিয়ম নং. 2.

আমি বেশিরভাগ মাতৃত্ব বীমায় সময় নষ্ট করব না কারণ কভারেজ সীমিত। এটা অসম্ভাব্য যে আপনি একটি দাবি করবেন এবং দাবিটি একটি বড় পরিমাণও হবে না।

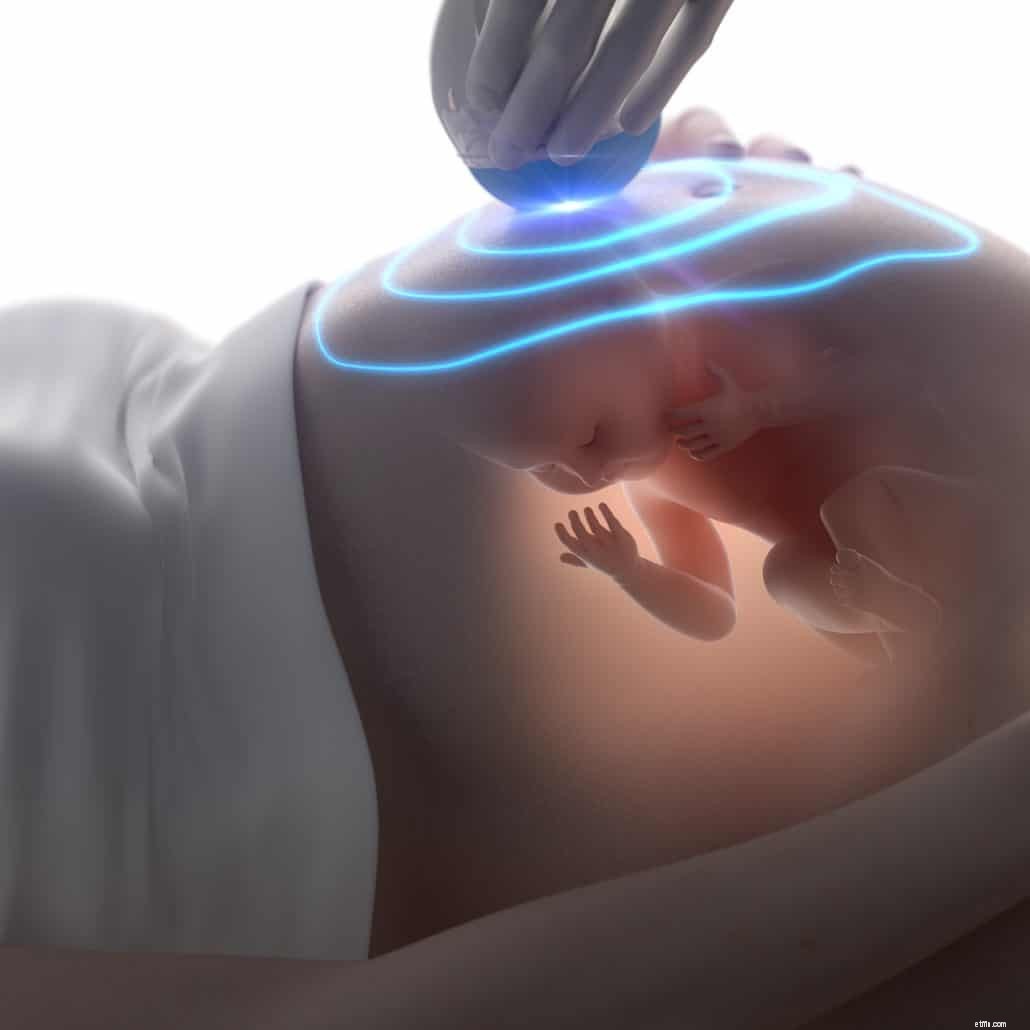

কিন্তু আমার একজন উপদেষ্টা আমাকে গর্ভাবস্থার খরচের জন্য বীমা করার একটি খুব অপ্রথাগত উপায়ের সাথে পরিচয় করিয়ে দেন। তিনি এটি নিজের জন্য করেছেন এবং এমনকি তিনি এটি থেকে অর্থ উপার্জন করেছেন৷

আমি নিশ্চিত নই যে সে বিরক্ত হবে কিনা কারণ আমি এই বিষয়ে মটরশুটি ছড়াচ্ছি।

মূলত একটি প্রবাসী চিকিৎসা বীমা রয়েছে যা এমনকি স্থানীয় সিঙ্গাপুরবাসীরাও কিনতে পারে। নীতিগুলি আসলে ব্যাপক হাসপাতালে ভর্তির পরিকল্পনা। তারা মাতৃত্বের খরচ কভার করে যা স্থানীয় হাসপাতালে ভর্তির পরিকল্পনা নেই।

তাছাড়া পলিসি নবজাতকের জন্যও কভারেজ প্রসারিত করে। এটি গুরুত্বপূর্ণ কারণ আপনি একটি নবজাতকের প্রথম 15 দিনের জন্য বীমা কিনতে পারবেন না। মায়ের মাধ্যমে পলিসি কেনা একটি গডসপেন্ড যদি বাচ্চার কিছু ঘটে।

ক্যাচ হল যে আপনি পলিসি কার্যকর হওয়ার 12 মাস পরে শুধুমাত্র মাতৃত্ব-সম্পর্কিত দাবি করতে পারবেন৷

এই নীতিটি সস্তা নয় কারণ এটি প্রতি মাসে প্রায় S$300 খরচ করতে পারে, যা S$3,600 এর বার্ষিক প্রিমিয়াম হিসাবে কাজ করে৷ যাইহোক, একটি সাধারণ ডেলিভারির জন্য S$8000 থেকে S$12,000 এর মধ্যে যেকোন কিছু খরচ হবে, ROI একটি ভাল। আপনাকে শুধু আপনার বাচ্চা তৈরির জন্য সঠিক সময় দিতে হবে।

সব বাবা-মা সন্তানদের তাদের সেরাটা দিতে চায়। তারা মনে করে যে তাদের বাচ্চাদের জন্য বীমা কেনার মাধ্যমে কুসংস্কারের সাথে তাদের সাথে খারাপ জিনিসগুলি ঘটতে বাধা দেবে। তারা একে মনের শান্তি বলে।

আমার নীতি হল আপনি শুধুমাত্র আপনার যা প্রয়োজন তা কিনতে হবে।

জীবন এবং মেয়াদী বীমা শিশুদের জন্য প্রয়োজনীয় নয় কারণ শিশুদের কোন উপার্জন ক্ষমতা নেই। আপনাকে তাদের মানবিক মূলধনের বীমা করতে হবে না। প্রকৃতপক্ষে, যখন পরিবারে নতুন সংযোজন হয়, তখন উপার্জনক্ষম ব্যক্তিরা, পিতামাতাদের, যাদের তাদের বীমা করা দরকার!

উপার্জনক্ষম ব্যক্তিরা আর্থিকভাবে পরিবারকে সমর্থন করে এবং তারা এখন কাজ বন্ধ করার সামর্থ্য রাখে না। তাই যদি তারা কোনো কারণে কর্মী বাহিনী ছেড়ে যেতে বাধ্য হয়, তাহলে নিশ্চিত করুন যে বাচ্চাদের লালন-পালন করতে এবং বয়স্ক বাবা-মায়ের যত্ন নেওয়ার জন্য পর্যাপ্ত অর্থ বাকি আছে।

একটি যুক্তি হল জীবন এবং মেয়াদী বীমার জন্য সম্পূর্ণ স্থায়ী অক্ষমতা কভারেজ রয়েছে।

আবার, আমি মনে করি বাচ্চাদের পরিবর্তে রুটিওয়ালাদের কভারেজ বাড়ানো আরও গুরুত্বপূর্ণ। আপনার যদি উদ্বৃত্ত বাজেট থাকে তবে আপনি বিবেচনা করতে পারেন। এবং ভবিষ্যতে বর্জন করার ক্ষেত্রে বাচ্চারা যখন স্বাস্থ্যকর হয় তখন কেনার জন্যও যদি পরবর্তীতে কোনো শর্ত প্রকাশ পায়।

একইভাবে, গুরুতর অসুস্থতা এবং দুর্ঘটনার পরিকল্পনাগুলি যদি আপনি সামর্থ্য রাখতে পারেন তবে তা করা ভাল। আমি মনে করি যে গুরুতর অসুস্থতা অগ্রাধিকার পাবে কারণ চিকিত্সার খরচ অনেক বেশি হবে৷

একটি ভাল হাসপাতালে ভর্তির পরিকল্পনা আবশ্যক।

সেরা-সমন্বিত ঢাল পরিকল্পনা কিনুন। রাইডার্স ঐচ্ছিক এবং ভাল-থাকা। আমরা আমাদের বাচ্চাদের জন্য রাইডার কিনেছি। আমার বড় ছেলের সংবেদনশীল শ্বাসনালী রয়েছে এবং অনেক ডাক্তার এবং শিশু বিশেষজ্ঞের কাছে যাওয়ার পরেও তার অবস্থার উন্নতি হয়নি।

সুপারিশের ভিত্তিতে, আমরা থমসন মেডিকেলে একজন শিশুরোগ বিশেষজ্ঞকে খুঁজে পেয়েছি যিনি তার চিকিৎসা করতে পারেন।

ব্রঙ্কাইটিসের জন্য তাকে কয়েকবার হাসপাতালে ভর্তি করা হয়েছিল।

থমসন মেডিকেলে 5 দিনের থাকার জন্য প্রতিবার $15,000 পর্যন্ত খরচ হতে পারে৷ সৌভাগ্যবশত তারা সব বীমা দ্বারা পরিশোধ করা হয়েছে. তাই হ্যা. হাসপাতালে ভর্তির পরিকল্পনায় ঝগড়া করবেন না।

স্যান্ডউইচ ক্লাসে থাকার অর্থ হল আমাদের বাবা-মা অসুস্থ হলে তাদের যত্ন নিতে হবে।

আমার পিতা-মাতার প্রজন্মের কিছু বয়স্ক ব্যক্তি অবগত পছন্দ করার জন্য যথেষ্ট ভালভাবে বীমা বোঝেন।

ভার এখন আমাদের উপর বর্তায়।

যেমন তারা বলে, সিঙ্গাপুর একটি ব্যয়বহুল জায়গা যা মারা যায় না।

সবচেয়ে বড় উদ্বেগের বিষয় হল যে আমাদের পিতামাতার জন্য অত্যধিক চিকিৎসা বিলগুলি শেষ করতে হবে। আমি আমার অনেক সহকর্মীর সাথে কথা বলেছি এবং এই সিদ্ধান্তে পৌঁছেছি যে আমাদের মধ্যে অনেকেই তাদের পিতামাতার বীমা চাহিদার প্রতি যথেষ্ট মনোযোগ দেয় না।

অঙ্গুষ্ঠের নিয়ম হল, পরিবারের কেউ অসুস্থ হয়ে পড়লে যদি আপনাকে বিল দিতে বলা হয়, তাহলে আপনাকে অবশ্যই তাদের জন্য অর্থ প্রদানের ঝুঁকি সুরক্ষিত রাখতে হবে।

বয়স্ক পিতামাতার জীবন বা মেয়াদী বীমার প্রয়োজন হওয়ার সম্ভাবনা নেই কারণ তাদের কাছে অর্থপ্রদান এবং প্রিমিয়ামগুলিকে ন্যায্যতা দেওয়ার জন্য পর্যাপ্ত মানবিক মূলধন থাকবে না। তারা আর কাজ করছে না এবং আপনি আর যাইহোক সমর্থনের জন্য তাদের উপর নির্ভর করছেন না। তাই বৃদ্ধ বয়সে মৃত্যু কভার করার জন্য উচ্চ প্রিমিয়াম দেওয়ার কোন মানে নেই। অক্ষমতার জন্য, কেয়ারশিল্ড লাইফ রয়েছে যা কিছু আর্থিক সহায়তা প্রদান করবে।

আমি এখানে একটি ভাঙা রেকর্ডের মতো শোনাচ্ছি কিন্তু আমি এটিকে যথেষ্ট জোর দিতে পারি না – একটি হাসপাতালে ভর্তির পরিকল্পনা হল সবচেয়ে গুরুত্বপূর্ণ নীতি যা আপনি আপনার পিতামাতার জন্য কিনতে পারেন৷

আপনার বাবা-মা যদি সমন্বিত শিল্ড প্ল্যান বেছে নেন, তাহলে প্রিমিয়ামের কিছু অংশ নগদে পরিশোধ করা হতে পারে।

এর কারণ হল, তাদের বয়সে, সুরক্ষার খরচ উল্লেখযোগ্য হবে।

সর্বোপরি, আপনি ইন্টিগ্রেটেড শিল্ড প্ল্যান প্রিমিয়ামের জন্য প্রতি বছর $300-900 (আপনার বয়সের উপর নির্ভর করে) দিতে শুধুমাত্র Medisave ব্যবহার করতে পারেন। আপনি যদি নগদ উপাদান বহন করতে না পারেন, তাহলে আপনাকে অনুমোদিত ছাড়ের পরিমাণের মধ্যে প্রিমিয়াম কমাতে পরিকল্পনাটি ডাউনগ্রেড করতে হতে পারে। এর মানে হল যে আপনার বাবা-মা শুধুমাত্র সরকারি হাসপাতালে যেতে পারবেন এবং একটি নির্দিষ্ট ওয়ার্ড ক্লাসে থাকতে পারবেন।

আপনি আপনার বীমা পলিসিতে আপনার সুবিধাভোগী নির্ধারণ করতে মনোনয়ন দিতে পারেন। আপনি আপনার বীমা প্রদানের সুবিধাভোগীদের কভার করার জন্য একটি উইলও করতে পারেন (যদি পলিসিতে কোনো মনোনয়ন না থাকে)।

একটি উইল সিপিএফ পেআউটের নির্দেশ দিতে পারে না এবং আপনাকে সিপিএফ বোর্ডে আলাদা মনোনয়ন করতে হবে। যদি কোন ইচ্ছা না থাকে, তাহলে আপনার সম্পদ অন্তঃস্থ উত্তরাধিকার আইন বা মুসলিম উত্তরাধিকার আইন দ্বারা নির্ধারিত হবে।

মৃত্যুর সময় অর্থ নির্দেশনাই কেবল আমাদের উদ্বিগ্ন হওয়া উচিত নয়। আমরা দীর্ঘকাল বেঁচে আছি এবং ডিমেনশিয়ার মতো রোগের সম্ভাবনা আমাদের আক্রমণ করতে পারে। তা হলে, আমাদের অর্থ ব্যবহারের বিষয়ে সিদ্ধান্ত নেওয়ার জন্য আমাদের এমন কাউকে নিয়োগ করতে হবে যাকে আমরা বিশ্বাস করতে পারি। আপনি এটি একটি 'লাস্টিং পাওয়ারস অফ অ্যাটর্নি' (LPA) এর মাধ্যমে করতে পারেন।

স্যান্ডউইচ জেনারেশন হিসাবে আপনার অনেক নির্ভরশীল থাকবে তাই যত তাড়াতাড়ি সম্ভব এই ব্যবস্থাগুলি করুন।

আমি আনন্দিত যে আমি সিঙ্গাপুরে বাস করি যেখানে আমাদের আবাসিক সম্পত্তির বেশিরভাগই পাবলিক হাউজিং। যদিও বছরের পর বছর ধরে দাম বেড়েছে, তবুও বেশিরভাগ সিঙ্গাপুরবাসীর জন্য এগুলো সাশ্রয়ী।

হ্যাঁ, একটি বিটিও ফ্ল্যাট একটি বেদনাদায়ক অপেক্ষা হতে পারে তবে আপনি যদি সেই তৃপ্তি বিলম্ব করতে পারেন তবে কেন নয়? আপনার যদি জোরে জোরে একটি বাড়ির প্রয়োজন হয়, তাহলে বিবেচনা করার জন্য বিক্রয়-অব-ব্যালেন্স ফ্ল্যাট রয়েছে বা আপনি একটি পুনঃবিক্রয় ফ্ল্যাটের জন্য সামান্য প্রিমিয়াম দিয়েও দূরে যেতে পারেন।

বেশিরভাগ সিঙ্গাপুরবাসী যা বিশ্বাস করে তার বিপরীতে, আমি সম্পদকে সম্পদের একমাত্র উপায় হিসাবে দেখি না। আমি আমার বাড়িকে আশ্রয় হিসেবে দেখি, বিনিয়োগ নয়। আমি পরিচিত বন্ধু যারা তাদের প্রথম বাড়ি একটি সুদর্শন লাভের জন্য বছর পরে বিক্রি বন্ধ. যাইহোক, তাদের বেশিরভাগই আপগ্রেড করা শেষ করে এবং আরও একটি ব্যয়বহুল সম্পত্তি ক্রয় করে, বিক্রির আয় ঠিক করে এবং দীর্ঘ মেয়াদে আরও বড় ঋণ গ্রহণ করে।

My view is that unless you own a second property and beyond, it is difficult for you to really make good money from properties (we would cover more about investments in the latter part of this guide.)

If you use your CPF to buy a house, you would also need to pay the accrued interest when you sell it. You would have earned the CPF interest should you not use it to pay for your house. Few property investors take this into consideration.

Sandwich Generation peeps, we should all assume that we are going to live until roughly 90-100 years old. This means we are going to spend more years in retirement than previous generations and we will need even more money to fund our golden years.

We have to take care of our own retirement years if we want to be the last Sandwich Generation.

Investing will be key to fund our retirement.

You can consider investment income and CPF in totality to provide the cash flow you need. But I would rather be more conservative and rely solely on my own investments. Whatever remains in the CPF then becomes a bonus.

This is somewhat unconventional because most people would think the opposite way – CPF is the baseline and personal investment returns are a bonus.

Do what works for you, just make sure you have a plan to fund your retirement.

The Government launched CPF Life (L ifelong I ncome F or The E lderly ) Scheme in view that our people are going to live longer than they used to. It is an annuity plan which guarantees a payout in retirement ages until death occurs.

I think this is a good solution for our society but I don’t think the payout is sufficient for myself. This is the reason why I want to take control of my retirement funding and not simply rely on the CPF.

You can augment CPF Life with private annuities which are offered by insurance companies. If you believe that you would live a long life as your parents and grandparents have proven so, annuities might be a good deal for you.

Some Singaporeans believe that topping up their CPF is a good way to earn the guaranteed interest on their money. They may even transfer their CPF OA monies to CPF SA for even higher interest.

To me, it isn’t worthwhile because of the restricted use of CPF monies. Cash has a lot more uses than CPF monies. Topping up means trading the freedom or optionality away.

For example, you cannot use CPF to buy medicine or pay for medical treatment or even hire a domestic helper to help with the aged. Trading away such freedom may be a high price to pay. You don’t want to be asset-rich (high CPF savings) but cash-poor.

We must understand that the purpose of allowing individuals to top up their CPF is to make sure they have enough money for retirement. It is not for people to earn extra interest on the cash they think they don’t need. Do not be penny-wise, pound foolish.

CPF top-up for parents is an exception. If you are planning to give them allowances when they stop working, you might as well use the money to do the top-ups to earn higher interest and get tax relief at the same time.

This is my favourite topic and it is the most difficult activity for most people. We all know that we should invest in order to grow our money. But investments are volatile in nature. Some years we lose money and some years we make money. This makes it very difficult for us to handle. We want to make money and enjoy the capital guarantee at the same time.

It sounds like buying bonds would solve this problem. But we cannot assume bonds are safe because they can default too. Moreover, bonds with better credit-ratings offer very low interests, a very slow way to grow your wealth. Hence you should get exposure to some stocks to boost your gains unless you are super risk-averse and you know you cannot take fluctuation or even accept years with negative returns.

The challenges we faced in investing can be traced back to our ancestry. Our brains are not originally designed to make us good investors. We are wired to find comfort in herds and to run away from danger. We know it isn’t a good idea to buy when the masses are buying (greed drives up prices) and sell when the masses are selling (fear drives down prices) but we cannot help it because of the software that has been programmed in us.

This problem doesn’t go away even if you delegate investing to a professional. Because you can still get greedy during good times and add more capital to your fund manager or advisor to manage, and get fearful during bad times by pulling out your funds.

If you decided to invest, be prepared to lose some money to learn about the markets. In doing so, you will also learn much about yourself. Every successful investor I have met has always learned by losing money first. Sometimes for many years.

On the other hand, I believe the Sandwich Generation cannot afford NOT to invest. We have to take care of many people and at the same time must have enough for retirement. We are left with no choice but to squeeze growth out of every dollar we have.

Currently, the picture doesn’t look very rosy.

Singaporeans are underinvested. Looking at the household balance sheet, Singaporeans have about half of their assets in properties and 20% in cash . Less than 5% is in stocks, bonds and funds.

We can definitely do more to make our money work harder.

I would like to document a few approaches to tackle investments.

Most Singaporeans would find investing a very hard subject and would profess that they do not have the necessary skills to make proper investment decisions. Hence they would delegate the task to financial advisors, bankers or even Robo-advisors.

There’s nothing wrong with that but do make sure you are getting your money’s worth if you are paying someone else to invest for you.

Similar to insurance products, you need to find professionals who are the real deal, who are able to deliver returns that are better than what you can get by buying a plain vanilla low-cost fund.

Financial advisors and bankers are likely to construct portfolios consisting of stocks and bonds unit trusts. They follow the Modern Portfolio Theory which posits that allocation to different asset classes (mainly stocks and bonds) would drive most of the returns. One should diversify widely in many stocks and bonds to reduce exposure to any particular stock or bond which may underperform.

Typically the industry has three types of portfolios for you. Stable portfolios are mainly in bonds so they don’t fluctuate that much. This will be highly recommended if you are deemed to be risk-averse.

The Balance portfolios are a good mix of stocks and bonds. You get more returns than the Stable portfolios, while at the same time experiencing higher volatility. In other words, when the market declines, you will also feel it more than the investors who have opted for the more stable option.

Lastly, the Growth portfolios are recommended to the aggressive investors who feel that they can take volatile investments. These portfolios are made up of a greater proportion of stocks.

A risk profiling exercise will determine the degree of your risk tolerance and then the relevant portfolio will be recommended to you.

Most of the time the advisors would use the company’s recommendations rather than customise the portfolios for you because the latter requires a lot more work and experience. It is ok as long as it can deliver performance.

Some advisors would offer to customise for you.

They would say that it is easier to pick funds than stocks. This is where I disagree because I think it is equally hard to make the right choice either way. While there are indeed more options in the universe of stocks, there are also tens of thousands of funds out there. Regardless of funds or stocks, the selection is not just a skill. There is also a big element of luck is involved because we do simply not know what will happen in the future.

From an investor standpoint, it is hard for you to tell luck from skill when evaluating an advisor or fund manager. Investing is far from easy.

There’s a new breed of digital advisors called Robo-advisors. You can easily set up an investment account by answering a few questions. They will size up your risk profile and investment objective and automatically recommend an investment portfolio for you. Most of them would still largely follow the Modern Portfolio Theory to build the portfolios. Some investors like them because they tend to charge lower fees. They also tend to be more fuss-free because everything can be done online. There are others who do not like Robo-advisors because they are pretty new and they lack a proven track record.

The bottom line is, you can consider delegating your investments if you don’t know how to do it, have no interest to learn, or no time to do it yourself. But you will have to pick the right people to do it because you don’t want to end up paying more fees and end up with subpar performance. Don’t ask for low fees, ask for advisors who are worth the fees.

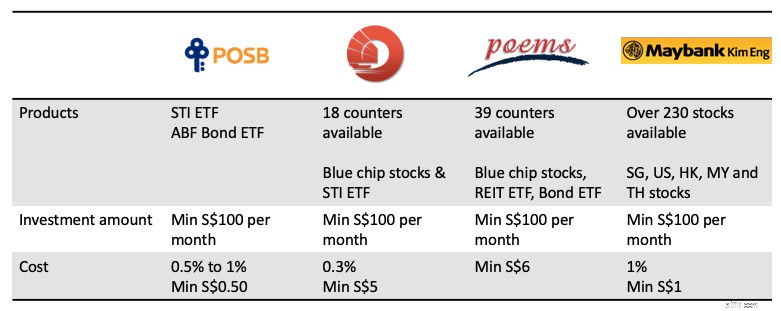

If you have decided to take things in your own hands, the simplest way to go about it is to invest using one of those regular investment plans whereby you can start off from as low as S$100 per month.

You will be able to buy familiar blue-chip stocks or Exchange Traded Funds (ETFs, as the name suggests, these are funds traded on the stock exchange such that you can buy and sell as if they are stocks). Below is a comparison table of the various companies offering such investment plans. It is good to check the costs and terms before investing as the details may change from time to time.

This is one of the lowest barriers to start investing. My wife doesn’t trust anyone to invest for her and she doesn’t have the knowledge to do it herself. So I encouraged my wife to start this program and she was able to set up an account via her banking app. It was fuss-free enough for her to cross the hurdle and make her first investment.

But don’t expect it to do instant magic for you. The investments will still go up and down and sometimes the returns may be disappointing even after a few years. As I said earlier, investing is hard and you are going to experience some real heartaches along the way.

Once your capital gets bigger, you should start to consider building your own portfolio so that you can manage your risks better. While the monthly investment plan is an easy way to start and to accumulate investment capital, you would end up with a haphazard portfolio that may not meet your risk profile.

Remember also that I mentioned that the financial advisors and Robo-advisors are using the modern portfolio theory to construct the portfolio for you?

You can actually build it yourself without much fuss as well.

There are many platforms that allow you to buy unit trusts directly. You can also use ETFs too. Costs have gone down over the years and information has become more abundant for you to learn how to DIY.

I have given numerous talks on this matter and this is a recent one at an SGX event.

These portfolios are called Lazy Portfolios. As the name suggests, you do not need to spend a lot of time on it. Just a day a year to do some buy and sell for your portfolio. There are many types of Lazy Portfolios for your reference.

Permanent Portfolio is one of the Lazy Portfolios with relatively low volatility. This would help ease investors who cannot withstand large swings in their portfolio value. It was championed by Harry Browne and first described in his book, Fail-Safe Investing. Craig Rowland wrote a more detailed account on how to set up a Permanent Portfolio and the thinking behind it. I wrote a book on how to implement a Singapore Permanent Portfolio.

Active investments would give you the most amount of headaches and heartaches. Many people have tried and most have given up. It takes a lot of love and commitment for active investing to make it work.

I am not sure if this is for you. Based on statistics, most people are better off investing passively. If you think you fall into the minority category, be sure to read on.

One of the first decisions you have to make is which asset class you want to excel in.

Is it going to be properties, stocks, bonds, forex, cryptocurrency or something else?

There are a million ways to make a million dollars. You just need to be an expert in one and not become a jack of all trades. I realised that many investors keep hopping from one asset to another instead of becoming very good in one.

You need to have deep expertise and be in the top 10% in order to beat the majority of the people.

I have never met anyone who became rich because he invested in a ton of things. Usually, they got rich because of one thing and subsequently they move on to other things to diversify. So pick one asset and stick to it until you become better than most people.

I am biased towards stocks when it comes to investing. I know that real estate investing has been very popular among Singaporeans. I know people who are successful in real estate investing but I am not going to cover it here because I’m not an expert in this area. You can check out Vina’s blog about property investment.

The second decision to make is the strategy or approach you are going to use. There are many approaches even for stock investing alone. Some people go long and some go short. Some use a top-down macro approach while others do bottom-up stock picking. Some do fundamental analysis and others practise technical analysis. Some prefer a more methodical quantitative approach while others are more qualitative in their analysis.

It is thus very common for beginners to feel overwhelmed by the number of approaches and to be confused about which strategy to use.

Worse, each advice tends to contradict the next. It is hard to tell who is speaking the truth. It is hard to tell who can be trusted.

At the end of the day, no one has a complete understanding and view of the markets. It is almost impossible.

As trader Van Tharp said, “we don’t trade the markets, we trade our beliefs of the markets”.

So investing is like a religion. Everyone has his own beliefs. Their beliefs often contradict others’ beliefs. There’s no end arguing about who is right or who is better. Practise some tolerance and do what you think is right for yourself. You invest your own money and you answer for it. You don’t need to care about how others invest their money.

When I embarked on my active investing journey, I tried almost everything there is out there. I did structured warrants, trend following on stocks using CFDs, fundamentals analysis stock picking, forex trading and selling naked options on futures. I read a lot of books and attended numerous seminars and courses. Results were a mixed bag. But I persevered until I finally saw results by applying a more methodical factor-based investing approach.

It is like a rite of passage. At the end of the journey, you will discover what suits you. Think of it like dating. Some investors meet the right partner from the start while others have to try a lot more and spend more time to get to the suitable approach. You may ask how do you know if a strategy suits you. I would say if you don’t know if it does, then you have not found the right strategy yet.

Personally I practise the principles of factor-based investing. I have detailed the approach here if you are keen to find out more.

This has always been a controversial issue.

Investment courses are always seen as get-rich-quick promises that cost a lot and are useless in the end.

I don’t blame people adopting such a perception because indeed there are a lot of audacious promises made by various trainers to entice people to sign up.

But we know investing is a journey and a very tough one. No one can predict or control the outcome of investing. It is too easy for the high expectation to be disappointed by reality.

Dr Wealth runs investment courses.

We want to paint the reality as closely as possible to set the right expectations. We always say that investing is a long term endeavour. It is not an overnight success avenue that would provide you with immediate F*** You Money for you to quit your job the next day.

Most people are not suited for active DIY investing.

I know of investors who became successful without attending any courses. It is natural for them to they think investment courses are a waste of money and time.

But we cannot assume that everyone is self-disciplined enough to wade through uncharted waters and to eventually come out ahead. I have paid for investment courses and I felt that my learning was accelerated and I could understand things better than I could on my own.

Secondly, I could also implement an investment strategy after the class and be confronted with some real-life training. It is after testing a few investment approaches that I could decide what suits me.

It is up to you whether you think a structured way of learning would be beneficial to you.

Some of you might be thinking of investing your CPF Ordinary Account money.

My rule is always to invest the spare cash first before touching the CPF. You must also be proficient enough to start investing your CPF monies. This is because cash has much lower opportunity cost than CPF OA funds. Deposit interest on cash is negligible but CPF OA is earning 2.5% at the time of writing.

This means that your investments have a higher hurdle rate to climb to make it worthwhile.

Those who have funds in SRS accounts should invest otherwise they will sit idle without any returns. A little-known issue is that you can end up paying more tax if you are a very good investor when you use your SRS account.

SRS can help you defer your tax to a later stage. This helps because when you withdraw money at a later age, you are at a lower tax bracket (hopefully) since you won’t be drawing a salary. But if your withdrawal amount is large due to the success of your investments, you might end up paying more taxes. Your capital and dividend gains which are not taxable when you use cash would become taxable at SRS withdrawals.

In general, I do not like to use SRS for the same reason with CPF top-ups – you would lose the freedom of money. Moreover, policies may change over time and there’s a possibility that the advantages may diminish.

There’s just so much noise in this Information Age. Basically the advent of online social media has resulted in fake news travelling faster and wider than ever in history.

It is often hard to tell the signal from the noise. For example, you can get very polarising and opposite advice about how you should manage your finances on social media. You have to think about how relevant it is for your context.

You cannot be gullible and believe everything you read or hear. You must be able to exercise critical thinking and decide what is suitable for you. Arming yourself against noise is a key skill to survive in today’s world.

Investment scams are indeed one of the most dangerous fake news ever. You’ve got scams in land banking, foreign properties, pre-IPO stocks, gold, agarwood, wine, bitcoin, etc.

There are moments in life where being the Ham in the Sandwich gets so tiresome and you feel like you could really do with some help to break out of the cycle. That is when quick get rich schemes so inviting. You are willing to take the chance because you have just put yourself into a trance. You bite it and eventually, it sets you back by $50,000.

This is not easy but you have to constantly protect yourself (and your family and friends) from such scams. Having a sceptical mind as a default would help greatly.

You can take this interesting Calling Bullshit Course to hone your critical thinking skills. It’s free and awesome.

To be the last Sandwich Generation, you have to start taking on more responsibility. You have to believe that you have some degree of control to influence future outcomes.

Money is a core resource in a capitalistic society and you must be able to master your personal finance. You can have some control of your life as long as you can control money. The lack of it will ruin your life in almost every area. So take responsibility from today onwards.

But don’t be too competitive about money. Don’t try to keep up with the Jones’. Run your own race.

You don’t need to be richer than your childhood friend or your arch-enemy. Warren Buffett has always advocated having an inner scorecard instead of an external one.

Do you really want something?

Or is it just an act to garner validation from others around you?

As much as we want to control our outcomes in life, we are still subjected to the luck factor. Things happen and often outside of our plans. We can get lucky. We might meet misfortunes. Know what you can control and what you cannot.

For those who tend to live a more carefree life, you need to put in more control in your life.

For those who are OCDs, you need to acknowledge that life doesn’t always unfold as you plan. Stop fretting about things outside of your control.

Life will throw you a curveball once in a while. How you respond matters.

Self- help gurus have a useful equation:Event + Response =Outcome

You cannot control a bad event from happening but your response can change the outcome.

Whatever you do, don’t practise self-pity and sit there and complain about why the world is unfair to you.

Do something about it.

Every generation has its unique challenges.

My grandparents had to live through wars and worry about survival, putting food on the table on a day-to-day basis. My parents had to go through a rapid transformation of Singapore. There were no playbooks or SOPs and my grandparents weren’t able to give good advice in this new world. My parents had to figure out how to make the best out of their new environment.

Now that we have landed ourselves in the Sandwich Generation, our challenge is in having enough money to support our parents, children, as well as taking care of our own retirement. We need to start taking charge of our finances. Money becomes an ever more important subject and we need to figure it out as early as possible.

I went through many aspects of personal finance in this guide and hopefully, you would have picked up something useful.

Your career is still what you will make most of your money from. Human capital is your most valuable asset and the market will pay you for it. Your earlier years will always be about converting your life to money.

Spending as much as you earn isn’t a good idea. You need to save money. You need to start accumulating financial capital because your human capital will decline overtime.

You want to buy insurance against whatever is possible to derail you financially, within your affordability.

Don’t just save. You must invest your money. There are several ways to do it. Some higher risks, some higher effort. Pick what suits you best.

Think critically and don’t fall for bullshit. Control what you can control and don’t fret about things outside your control. Just make sure you respond as wisely as possible when events happened.

I wish us all the best in our endeavour to become the last Sandwich Generation.

If you have enjoyed this, feel free to join our Ask Dr Wealth Facebook Group. If you want to receive up to date articles daily, you can also join our telegram group chat.

For those of you who are uncertain of how to get started, or how to generate clear buy/sell prices for stocks, you can register for a seat here. Free of charge.