আপনি একজন নতুন বা প্রতিষ্ঠিত ছোট ব্যবসার মালিক হোন না কেন, আপনার কিছু সময়ে অতিরিক্ত তহবিলের প্রয়োজন হতে পারে। আপনি হয়ত সংস্কার করছেন, বেতনের সাথে কর্মীদের যোগ করছেন বা সরঞ্জাম আপগ্রেড করছেন। একটি ব্যবসায়িক ঋণ আপনাকে বড় খরচের জন্য এবং আপনার কোম্পানিকে বৃদ্ধি করতে সাহায্য করতে পারে। আপনাকে জানতে হবে কিভাবে একটি ছোট ব্যবসা ঋণ পেতে হয় এবং কোন অর্থায়নের বিকল্প আপনার জন্য সবচেয়ে ভালো। নীচের ছোট ব্যবসা ঋণ টিপস দেখুন.

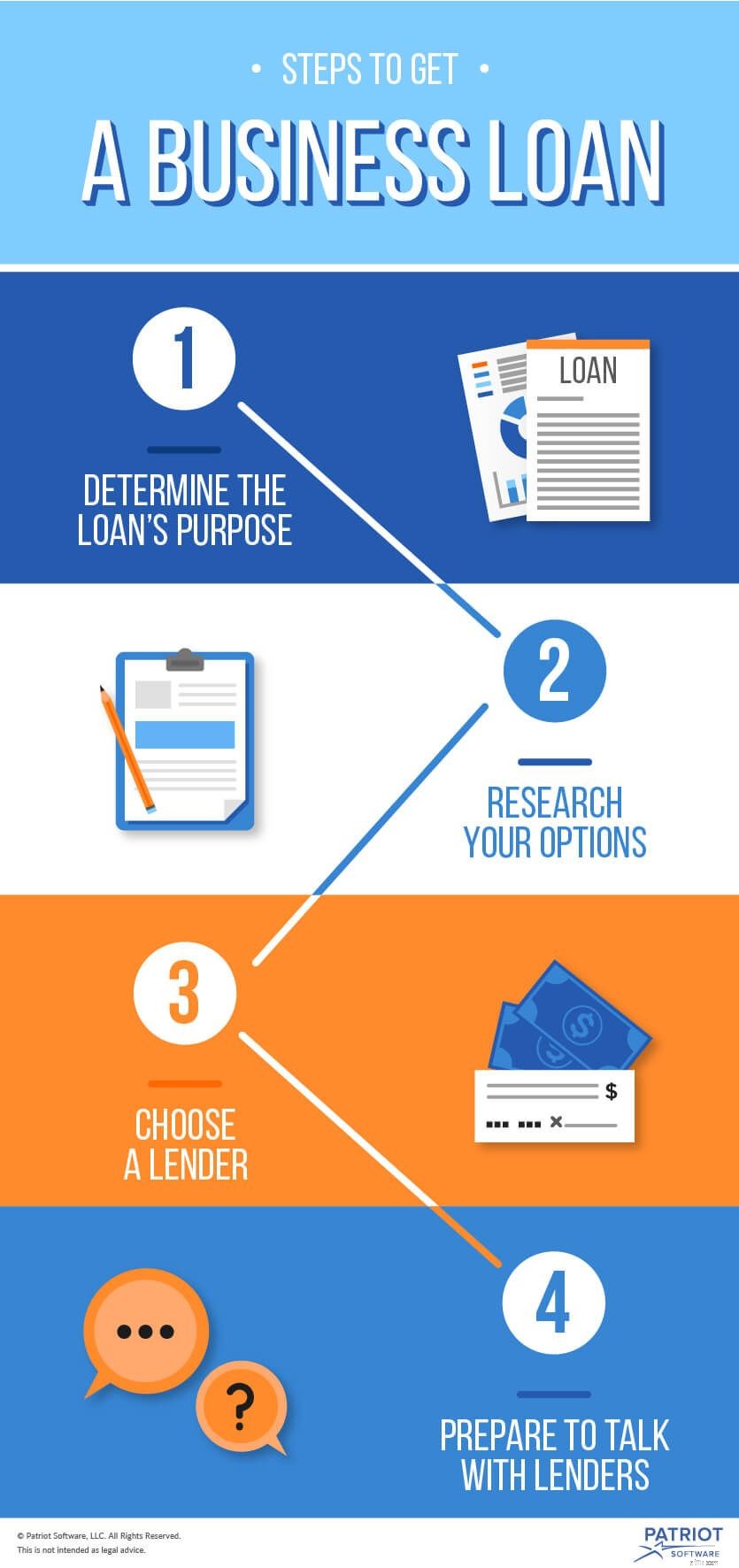

আপনি আপনার ব্যবসার অর্থায়নের জন্য ঋণ তহবিল বনাম ইক্যুইটি তহবিল অনুসরণ করতে পারেন। আপনি একটি ঋণ দিয়ে আপনার স্টার্টআপ বা ছোট ব্যবসা অর্থায়ন বিবেচনা করছেন? একটি ছোট ব্যবসা ঋণ পেতে এই চারটি ধাপ অনুসরণ করুন।

একটি ব্যবসার জন্য ঋণ পাওয়ার সময় আপনাকে প্রথমে যা করতে হবে তা হল আপনি কীভাবে অর্থ ব্যবহার করবেন তা নির্ধারণ করুন। ঋণের জন্য আপনার প্রয়োজনীয়তা মূল্যায়ন করুন এবং আপনি কিসের দিকে তহবিল রাখবেন তা চিহ্নিত করুন।

আপনি একটি ব্যবসা ঋণ ব্যবহার করতে পারেন অনেক উপায় আছে. আপনি যদি একজন নতুন উদ্যোক্তা হন তবে আপনি একটি ছোট ব্যবসা শুরু করার জন্য একটি ঋণ পেতে পারেন। অথবা, আপনি একজন প্রতিষ্ঠিত ব্যবসার মালিক হতে পারেন যা আপনার কোম্পানিকে বাড়াতে চায়। আপনি প্রতিদিনের অপারেটিং খরচ মেটাতে একটি ঋণও ব্যবহার করতে পারেন। আপনি একটি ব্যবসায়িক ঋণের সাথে অপ্রত্যাশিত খরচের জন্য নিরাপত্তা জাল হিসাবে একটি নগদ রিজার্ভ তৈরি করতে চাইতে পারেন।

একবার আপনি তহবিলের জন্য আপনার উদ্দেশ্যগুলি বুঝতে পেরেছেন, এর ব্যবহারের জন্য একটি বিশদ পরিকল্পনা তৈরি করুন। ঋণদাতারা দেখতে চায় যে অর্থ একটি নির্দিষ্ট উদ্দেশ্যে যাবে। ঋণদাতাদের বোঝানোর জন্য আপনি আর্থিক মানদণ্ড পূরণ করবেন, আপনার ব্যবসা সম্পর্কে একটি আকর্ষণীয় গল্প তৈরি করুন এবং আপনার পরিকল্পনাটি আত্মবিশ্বাসের সাথে এবং স্পষ্টভাবে ব্যাখ্যা করতে সক্ষম হবেন।

অনেক ছোট ব্যবসা ঋণ বিকল্প উপলব্ধ আছে. আপনার প্রয়োজন, ইক্যুইটি এবং ক্রেডিট ইতিহাস হল আপনার জন্য কোন লোন সঠিক তা নির্ধারণের সমস্ত কারণ৷

একটি ঋণ অনুসন্ধান করার সময় শুরু করার জন্য একটি ভাল জায়গা হল ছোট ব্যবসা প্রশাসন (SBA)। এসবিএ ঋণ অপারেটিং কোম্পানি এবং স্টার্টআপ উভয়ের জন্যই উপলব্ধ।

SBA সরাসরি টাকা ধার দেয় না। পরিবর্তে, SBA আংশিক গ্যারান্টি সহ একটি ব্যাঙ্ক ঋণ সমর্থন করে। আপনি যদি ঋণে অর্থ প্রদান করতে না পারেন, SBA কিছু দায়িত্ব নেয়। গ্যারান্টি ঋণদাতার ঝুঁকি হ্রাস করে, তাই আপনার কাছে ঋণ সুরক্ষিত করার আরও ভাল সুযোগ রয়েছে।

সবচেয়ে সাধারণ SBA ঋণ প্রোগ্রাম হল 7(a) ঋণ। আপনি 7(a) ঋণ বিভিন্ন উদ্দেশ্যে ব্যবহার করতে পারেন, যার মধ্যে রয়েছে কার্যকারী মূলধন, সরঞ্জাম, রিয়েল এস্টেট, সংস্কার এবং পুনঃঅর্থায়ন।

একটি 7(a) ঋণ সুরক্ষিত করার জন্য, আপনাকে অবশ্যই SBA ঋণের প্রয়োজনীয়তা পূরণ করতে হবে। আপনাকে লাভের জন্য কাজ করতে হবে, একটি ছোট ব্যবসা করতে হবে এবং অন্যান্য কারণের মধ্যে যুক্তিসঙ্গত মালিকের ইক্যুইটি থাকতে হবে। যোগ্যতার প্রয়োজনীয়তার সম্পূর্ণ তালিকার জন্য SBA ওয়েবসাইট দেখুন।

7(a) ঋণ আপনাকে $5 মিলিয়ন পর্যন্ত ধার করতে দেয়। SBA $150,000 পর্যন্ত ঋণের জন্য ঋণের 85% পর্যন্ত গ্যারান্টি দিতে পারে। $150,000 এর বেশি ঋণের জন্য, SBA ঋণের পরিমাণের 75% পর্যন্ত গ্যারান্টি দিতে পারে।

একটি ছোট SBA ঋণ বিকল্পের জন্য, আপনি একটি মাইক্রোলোনের জন্য আবেদন করতে পারেন। একটি ব্যবসা শুরু করার জন্য একটি ঋণ পাওয়ার জন্য মাইক্রোলোন একটি ভাল রুট৷

মাইক্রোলোন প্রোগ্রাম $50,000 পর্যন্ত ঋণ দেয়। একটি মাইক্রোলোনের গড় পরিমাণ হল $13,000৷ আপনি ওয়ার্কিং ক্যাপিটাল, ইনভেন্টরি, যন্ত্রপাতি এবং আসবাবপত্রের জন্য একটি মাইক্রোলোন ব্যবহার করতে পারেন।

আপনি ছয় বছর পর্যন্ত মাইক্রোলোন পরিশোধ করতে পারেন। আপনার সুদের হার পরিবর্তিত হবে, কিন্তু হার সাধারণত 8% এবং 13% এর মধ্যে হয়। অনুমোদিত হলে, কীভাবে আপনার ঋণের সাথে সাশ্রয়ী হবেন সে সম্পর্কে আপনাকে প্রশিক্ষণ সেশনে যেতে হবে।

একটি ছোট ব্যবসার মালিক হিসাবে, আপনার কাছে একটি SBA ঋণ ছাড়া ছোট ব্যবসার তহবিলের বিকল্প রয়েছে। আপনার চাহিদার উপর নির্ভর করে, আপনি বিভিন্ন ধরনের ঋণ বিবেচনা করতে চান। নিম্নে ধার নেওয়ার জন্য সাধারণ ছোট ব্যবসার উদ্দেশ্য এবং আপনার যে ঋণগুলি অনুসরণ করা উচিত।

আপনার পরিচালনার প্রথম বছরে ব্যবসায়িক ঋণ সুরক্ষিত করা খুবই কঠিন। আপনার কাছে প্রমাণ নেই যে আপনার ব্যবসায় লাভ হবে, তাই আপনাকে ঋণ দেওয়ার ঝুঁকি বেশি। নতুন ব্যবসার মালিকদের জন্য কিছু স্টার্টআপ ব্যবসা ঋণ পাওয়া যায়।

একটি স্টার্টআপ মালিক হিসাবে, আপনি একটি অলাভজনক মাইক্রোলেন্ডার অনুসরণ করতে পারেন। অলাভজনক ক্ষুদ্র ঋণদাতারা স্টার্টআপ, ছোট ব্যবসা, এবং সুবিধাবঞ্চিত এবং নিম্ন প্রতিনিধিত্বশীল সম্প্রদায়গুলিকে সফল করতে সাহায্য করার জন্য ছোট ঋণ প্রদান করে।

এমনকি যদি আপনার একটি খারাপ ক্রেডিট স্কোর থাকে, আপনি একটি অলাভজনক মাইক্রোলোন পেতে সক্ষম হতে পারেন। একটি অলাভজনক মাইক্রোলোন হল একটি ছোট ব্যবসা ঋণ যা একটি প্রচলিত ব্যাঙ্ক ঋণের চেয়ে দ্রুত উপলব্ধ হতে পারে৷

৷আপনি যদি ঋণের জন্য অনুমোদিত না হন, তাহলে বন্ধু এবং পরিবারের কাছ থেকে ধার নেওয়া, একটি ব্যবসায়িক ক্রেডিট কার্ড খোলা, ব্যবসার জন্য ব্যক্তিগত ঋণ নেওয়া বা ক্রাউডফান্ডিং বিবেচনা করুন৷

আপনার ব্যবসার নতুন যন্ত্রপাতিতে বিনিয়োগের প্রয়োজন হতে পারে। এই ক্রয়গুলির অর্থায়ন একটি সরঞ্জাম ঋণের মাধ্যমে করা যেতে পারে।

আপনার ব্যবসা চালানোর জন্য প্রয়োজনীয় যানবাহন, মেশিন এবং অন্যান্য সরঞ্জামের জন্য সরঞ্জাম ঋণ ব্যবহার করা যেতে পারে। ঋণগুলি আপনাকে অর্থের দ্রুত অ্যাক্সেস দেয় এবং সরঞ্জামের মূল্যের 100% পর্যন্ত কভার করে। ইকুইপমেন্ট লোনের নির্দিষ্ট সুদের হার রয়েছে, যার অর্থ সুদের শতাংশ পরিবর্তন হয় না। অর্থপ্রদানের পরিকল্পনাটি সরঞ্জামের জীবনকাল স্থায়ী করে।

নগদ প্রবাহ এবং বহিঃপ্রবাহের সাথে মোকাবিলা করা কঠিন হতে পারে। কখনও কখনও, নগদ কম হলে খরচ কভার করতে আপনার সাহায্যের প্রয়োজন হয়। প্রতিদিনের ক্রিয়াকলাপগুলি কভার করার জন্য, আপনার কাছে বেশ কয়েকটি ব্যবসায়িক ঋণের বিকল্প রয়েছে।

আপনি ব্যাংক থেকে ব্যবসায়িক মেয়াদী ঋণ নিয়ে আপনার কোম্পানিকে প্রসারিত করতে পারেন। মেয়াদী ঋণের সুদের হার নির্দিষ্ট আছে। আপনি কয়েক বছর ধরে মাসিক পেমেন্ট করেন। একটি ব্যবসায়িক মেয়াদী ঋণের সাথে, আপনি একমুঠো নগদ অগ্রিম পাবেন। আপনার বিদ্যমান ব্যবসায় বিনিয়োগ করতে এই ঋণগুলি ব্যবহার করুন৷

ব্যবসায়িক ঋণ বিভিন্ন ঋণদাতাদের কাছ থেকে আসে। আপনি যখন একজন ঋণদাতা খুঁজছেন, বার্ষিক শতাংশ হার এবং ঋণের মোট ধারের খরচ দেখুন। মোট ঋণের খরচ হল ঋণের পরিমাণ এবং সুদের পরিমাণ।

সর্বনিম্ন মোট ঋণের খরচের জন্য, সর্বনিম্ন বার্ষিক শতাংশ হার সহ একটি ঋণ বেছে নেওয়ার চেষ্টা করুন। এছাড়াও, সাবধানে ঋণের শর্তাবলী পর্যালোচনা করুন এবং নিশ্চিত হন যে আপনি নিয়মিত অর্থ প্রদান করতে সক্ষম হবেন।

আপনি একটি ব্যাঙ্ক, অলাভজনক ঋণদাতা, বা অনলাইন ঋণদাতা থেকে একটি ব্যবসা ঋণ পেতে পারেন। ঋণের ধরন বেছে নেওয়ার পরে, বেশ কয়েকটি ঋণদাতার মধ্যে বিকল্পগুলির তুলনা করুন।

আপনার ঋণদাতার সাথে সম্পর্ক তৈরি করা প্রায়শই অর্থায়নকে সহজ করে তোলে। আপনি যে ঋণদাতার কাছ থেকে ধার নিতে চান তার সাথে অ্যাকাউন্ট খোলার মাধ্যমে আপনি ঋণদাতাদের সাথে বিশ্বাস তৈরি করতে পারেন। আপনার এবং ঋণদাতার মধ্যে একটি ভাল ইতিহাস বজায় রাখতে, বিলম্বিত অর্থ প্রদান এবং ওভারড্রাফ্ট এড়িয়ে চলুন।

আপনি যখন ব্যবসায়িক ঋণের জন্য আবেদন করেন, তখন খালি হাতে ঋণদাতাদের কাছে যাবেন না। আপনাকে তাদের বোঝাতে হবে যে আপনার ঋণের প্রয়োজন এবং আপনি অর্থ পরিশোধ করতে সক্ষম হবেন।

ঋণদাতারা আপনার এবং আপনার ব্যবসা সম্পর্কে আর্থিক তথ্যের জন্য অনুরোধ করবে। আপনার ব্যবসা অর্থ উপার্জন করে তা প্রমাণ করতে আপনাকে আপনার বার্ষিক আয়ের প্রতিবেদন করতে হবে। আপনি কতটা ভালো অর্থ পরিচালনা করেন তা দেখানোর জন্য আপনার গড় ব্যাঙ্ক অ্যাকাউন্ট ব্যালেন্সেরও প্রয়োজন হবে৷

ঋণদাতাদের কাছে আপনার ব্যক্তিগত এবং ব্যবসায়িক ক্রেডিট ইতিহাস উভয়ই রিপোর্ট করুন। এবং, অতীতের ট্যাক্স রিটার্ন প্রদান করে ঋণদাতাদের আপনার আর্থিক সম্পর্কে আরও তথ্য দিন।

ঋণদাতাদের আপনার ব্যবসার আর্থিক স্বাস্থ্যের একটি ওভারভিউ দিতে একটি আনুষ্ঠানিক, ব্যাপক ছোট ব্যবসার পরিকল্পনা তৈরি করুন। পরিকল্পনায় আর্থিক বিবৃতি অন্তর্ভুক্ত করা উচিত যা বার্ষিক বিক্রয় এবং লাভজনকতার প্রতিবেদন করে। এছাড়াও, নগদ প্রবাহের অনুমানগুলি অন্তর্ভুক্ত করুন যা তহবিলে ভবিষ্যতের প্রবাহের পূর্বাভাস দেয়৷

৷ঋণদাতাদের কাছে আপনি কতদিন ধরে আপনার ব্যবসা পরিচালনা করছেন সে সম্পর্কে তথ্য প্রদান করুন। ঋণ সুরক্ষিত করার জন্য আপনার একটি ব্যক্তিগত গ্যারান্টিও প্রয়োজন হবে। একটি ব্যক্তিগত গ্যারান্টি আপনাকে ঋণ পরিশোধের জন্য আইনিভাবে দায়ী করে। আপনার ব্যক্তিগত সম্পত্তি ঝুঁকির মধ্যে পড়তে পারে যদি ব্যবসায়িক আয় লোন কভার না করে।

আপনার ছোট ব্যবসার তহবিলের ট্র্যাক রাখার জন্য আপনার কি একটি সহজ উপায় দরকার? প্যাট্রিয়টের অনলাইন অ্যাকাউন্টিং সফ্টওয়্যার ব্যবহার করা সহজ এবং নন-অ্যাকাউন্টেন্টের জন্য তৈরি। আমরা বিনামূল্যে, ইউএস-ভিত্তিক সহায়তা অফার করি। আজই বিনামূল্যে ব্যবহার করে দেখুন৷৷

এই নিবন্ধটি তার মূল প্রকাশনার তারিখ (6/21/2016) থেকে আপডেট করা হয়েছে।