সুইস ব্যাঙ্কগুলি কীভাবে তাদের অপারেটিং মডেলগুলিকে একটি নতুন স্বাভাবিকের দিকে রূপান্তর করতে পারে তার একটি সিরিজের মধ্যে এই নিবন্ধটি প্রথম৷ Deloitte Financial Services Transformation Team একটি চলমান ভিত্তিতে প্রকাশ করবে মূল প্রভাব, আন্তর্জাতিক সর্বোত্তম অনুশীলন এবং সম্ভাব্য সমাধানগুলি যা ব্যাঙ্কগুলি প্রয়োগ করতে পারে৷

বিশ্বব্যাপী মহামারী এবং সম্পর্কিত অর্থনৈতিক সংকট সুইস ব্যাংকগুলিকে গভীরভাবে প্রভাবিত করেছে। সরাসরি আর্থিক প্রভাব ঋণের ক্ষতির আকারে হতে পারে, যেমনটি আমরা পূর্ববর্তী নিবন্ধে উল্লেখ করেছি। যাইহোক, সংকটটি ব্যাঙ্কগুলির অপারেটিং মডেলগুলির দুর্বলতাগুলিও প্রকাশ করেছে, যা উপযুক্ত এবং সময়মত পদক্ষেপ না নেওয়া হলে তাদের প্রতিযোগিতামূলক সুবিধা এবং মূল আর্থিক, ঝুঁকি এবং মূলধনের প্যারামিটারগুলিকে প্রভাবিত করবে। দুর্বলতা অন্যদের মধ্যে অন্তর্ভুক্ত:

এই দুর্বলতাগুলি বর্তমান পরিস্থিতির জন্য নির্দিষ্ট নয়; বরং তারা গত এক দশকে আবির্ভূত হয়েছে। বর্তমান সংকট বিদ্যমান প্রবণতাকে প্রশস্ত করেছে এবং ব্যাঙ্কের অপারেটিং মডেলগুলির দুর্বলতাগুলিকে আরও স্পষ্টভাবে দৃশ্যমান করেছে৷

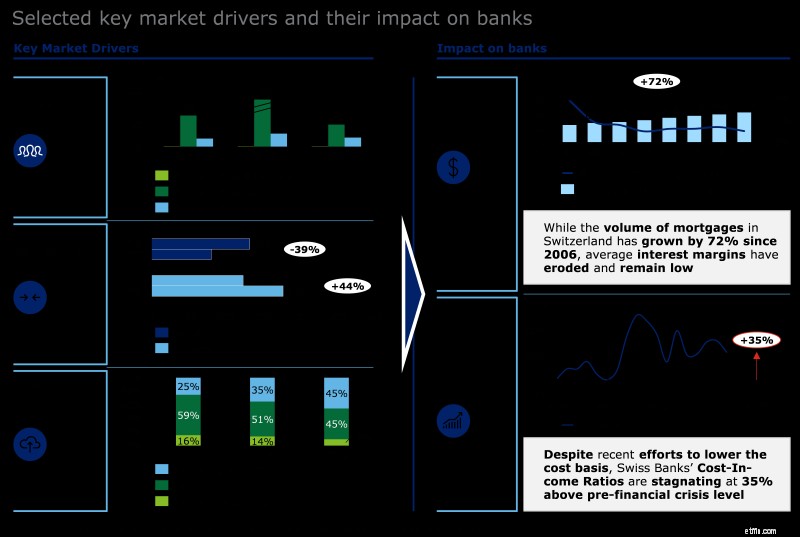

যে প্রতিযোগিতামূলক ল্যান্ডস্কেপটিতে ব্যাঙ্কগুলি আজ নিজেদের খুঁজে পেয়েছে তা ক্লায়েন্টের আচরণে পরিবর্তন, প্রতিযোগিতার পরিবর্তন এবং নতুন প্রযুক্তিগত সুযোগগুলির দ্বারা আকৃতি পেয়েছে (চিত্র 1 দেখুন)। সরলীকৃত পণ্য এবং একটি নিয়ন্ত্রক দৃষ্টিকোণ থেকে একটি প্রতিযোগিতামূলক সুবিধা সহ নতুন এবং উদ্ভাবনী প্রদানকারীরা কিছু ক্ষেত্রে বাজারের একটি উল্লেখযোগ্য অংশ অর্জন করেছে। ক্লায়েন্টরা নতুন অফারগুলি পরীক্ষা করার জন্য ক্রমবর্ধমানভাবে উন্মুক্ত হচ্ছে এবং এটি করতে গিয়ে প্রক্রিয়া অটোমেশন এবং ডিজিটালাইজেশনের স্তর সম্পর্কিত তাদের সামগ্রিক প্রত্যাশা বাড়ছে। যদিও বেশিরভাগ নতুন খেলোয়াড় বর্তমানে বাজারের নিচগুলিতে কাজ করে এবং নির্দিষ্ট স্বতন্ত্র পরিষেবাগুলি অফার করে (ঋণ প্ল্যাটফর্ম, বিনামূল্যে ক্রেডিট কার্ড, অনলাইন সেভিং অ্যাকাউন্ট, মোবাইল পিলার 3a সমাধান, মোবাইল ট্রেডিং) অদূর ভবিষ্যতে এটি পরিবর্তন হতে পারে। যেহেতু তারা ট্র্যাকশন লাভ করে, ডিজিটাল চ্যালেঞ্জাররা দীর্ঘস্থায়ী গ্রাহক সম্পর্কগুলিকে ফাঁকা করার লক্ষ্য রাখবে যা ঐতিহ্যগত ব্যাঙ্কগুলি বর্তমানে উপভোগ করে।

নতুন প্রতিযোগিতামূলক ল্যান্ডস্কেপের প্রভাব ইতিমধ্যেই ব্যাঙ্কগুলির আর্থিক কর্মক্ষমতাতে প্রতিফলিত হয়েছে। উদাহরণস্বরূপ, বন্ধকী ব্যবসায়, ঐতিহ্যগতভাবে সুইস খুচরা ব্যাঙ্কগুলির আয়ের প্রধান উৎস, আমরা অনুমান করি যে গত এক দশকে মার্জিন প্রায় 30% হ্রাস পেয়েছে, যেখানে একই সময়ের মধ্যে বাজারের পরিমাণ 72% বৃদ্ধি পেয়েছে৷ প্রাক-আর্থিক সংকট স্তরের তুলনায়, দক্ষতা বৃদ্ধির প্রচেষ্টা সত্ত্বেও ব্যাঙ্কগুলির এখন 35% বেশি খরচ-আয় অনুপাত রয়েছে। তাদের শীর্ষ এবং নীচে উভয় লাইনের উপর চাপের এই 'বৃদ্ধির ফাঁদ' ব্যাঙ্কগুলির অতিরিক্ত মূল্য তৈরি করার ক্ষমতাকে প্রভাবিত করেছে।

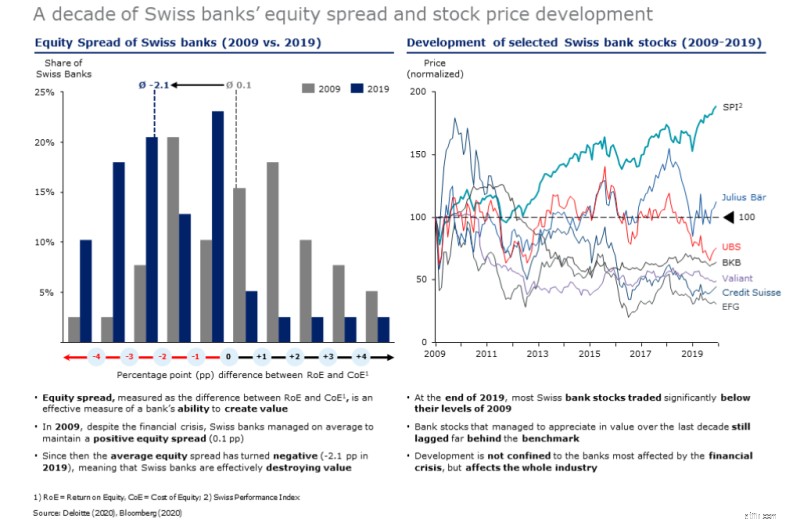

এক দশক ধরে আমাদের বিশ্লেষণ দেখায় যে সুইস ব্যাঙ্কগুলির তাদের ইকুইটি খরচ উপার্জন করার ক্ষমতা উল্লেখযোগ্যভাবে হ্রাস পেয়েছে (চিত্র 2 দেখুন)। যদিও গড় ইক্যুইটি স্প্রেড (ইক্যুইটির রিটার্ন এবং ইক্যুইটির খরচের মধ্যে পার্থক্য) 2009 সালে সামান্য ইতিবাচক (0.1 পিপি) ছিল, 2019 সালে এটি ছিল নেতিবাচক (প্রায় -2.1 পিপি)। এটি বিশেষত লক্ষণীয় কারণ 2009 সালে ব্যাঙ্কগুলি এখনও ছিল বিশ্বব্যাপী আর্থিক সংকট থেকে পুনরুদ্ধার। অতিরিক্ত মূল্য তৈরি করতে অক্ষমতা স্টকের দামেও প্রতিফলিত হয়:উদ্ধৃত সুইস ব্যাংকগুলি দশ বছর আগের তুলনায় বেশিরভাগই খারাপ এবং বাজারে নাটকীয়ভাবে কম পারফর্ম করেছে৷

অপারেটিং মডেল রূপান্তর:টেকসই মূল্য সৃষ্টিতে ফিরে আসার একটি কৌশলগত প্রয়োজনীয়তা

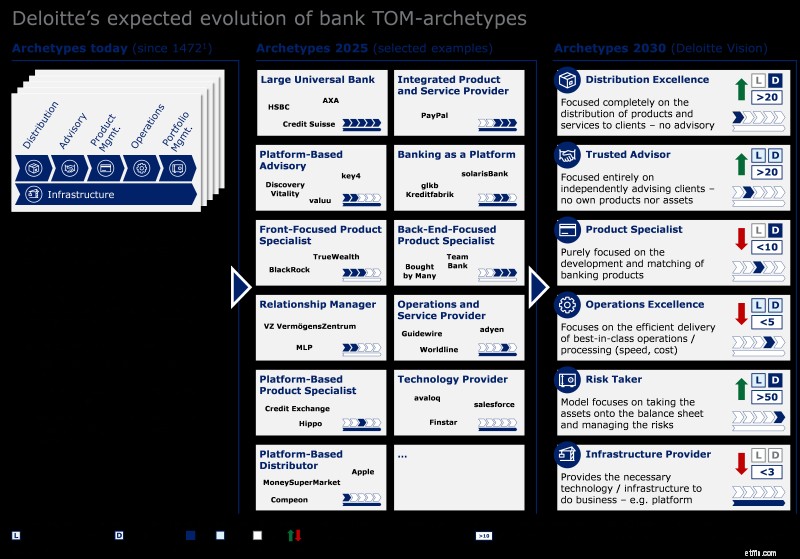

আমরা বিশ্বাস করি যে বাজারের প্রবণতা ব্যাঙ্কগুলির বর্তমান মূল্য চেইন কনফিগারেশনকে পরিবর্তন করবে। অন্যান্য শিল্পের বিপরীতে, ব্যাংকিং এ পর্যন্ত একটি ঐতিহ্যগত সমন্বিত মূল্য শৃঙ্খল সংরক্ষণ করেছে। নিয়ন্ত্রক এবং প্রযুক্তিগত বাধা উভয়ই এটি বজায় রাখতে সাহায্য করেছে। যাইহোক, বেশিরভাগ ব্যাঙ্কের জন্য, এই ভ্যালু চেইন কনফিগারেশন ভবিষ্যতে টেকসই থাকবে না।

নতুন প্রযুক্তির আবির্ভাব এবং নিয়ন্ত্রকদের উপর চাপ কম এন্ট্রি বাধার দিকে বাড়ার সাথে সাথে মান শৃঙ্খলকে আলাদা করা সম্ভব হবে এবং এটি করার মাধ্যমে ক্লায়েন্টের অভিজ্ঞতা উন্নত হবে। একবার এই বিভেদ ঘটলে, এটি একটি ব্যবসা এবং একটি অর্থনৈতিক দৃষ্টিকোণ থেকে ব্যাঙ্কগুলির জন্য মূল্য শৃঙ্খলের নির্দিষ্ট অংশগুলিতে ফোকাস করা বোঝায়। আমরা ইতিমধ্যে বাজারে উদাহরণ দেখতে; সুইজারল্যান্ড এবং বিদেশে উভয়ই (চিত্র 3 দেখুন)।

যেহেতু ব্যাঙ্কগুলি তাদের মূল দক্ষতাগুলিকে বিশেষায়িত করে এবং লাভ করে, তারা একটি প্রতিযোগিতামূলক সুবিধা তৈরি করতে পারে, সমন্বিত মূল্য চেইনের সাথে খেলোয়াড়দের উপর চাপ বাড়াতে পারে, যা এই কৌশলটির জন্য একটি ব্যবসায়িক কেস বজায় রাখা ক্রমবর্ধমান কঠিন বলে মনে করবে। শুধুমাত্র অল্প সংখ্যক বড় ব্যাঙ্ক একটি ঐতিহ্যগত সমন্বিত মূল্য শৃঙ্খল বজায় রাখতে সফল হতে পারে, বিশেষ করে খুচরা ব্যাঙ্কিংয়ে, যেখানে বেশিরভাগ পণ্যই পণ্য। অন্যান্য ব্যাঙ্কের জন্য, মান শৃঙ্খল ধাপে নির্বাচিত ধাপে বিশেষীকরণ সম্ভবত চাওয়া-পাওয়া সমাধান হতে পারে। ডিজিটাল ব্যবসায়িক মডেলগুলিকে আলিঙ্গন করে বৈচিত্র্য আনার জন্য ঐতিহ্যবাহী ব্যাঙ্কগুলির উদ্যোগের উদাহরণ ইতিমধ্যেই রয়েছে (যেমন, NEON-এর সাথে Hypothekarbank Lenzburg, একটি নতুন সুইস ডিজিটাল ব্যাঙ্কের সাথে BLKB, VIAC-এর সাথে WIR ব্যাঙ্ক), এবং এইগুলি পরিবর্তনের একটি চিহ্ন হতে পারে৷ যাইহোক, আপাতত এই জাতীয় উদ্যোগগুলি বিশেষীকরণের পরিবর্তে পরিষেবাগুলির একটি বর্ধিতকরণ, যেহেতু ঐতিহ্যবাহী চ্যানেলগুলি হ্রাস করা পর্যন্ত সময় লাগবে। যদিও আমরা বিশ্বাস করি যে ব্যাঙ্কগুলির পক্ষে আগামী পাঁচ বছরে মূল্য শৃঙ্খলে একাধিক ধাপে ফোকাস করা সম্ভব হতে পারে, দীর্ঘমেয়াদে শুধুমাত্র 'বিশুদ্ধ খেলোয়াড়' সফল হবে - কারণ প্রযুক্তি শেষ পর্যন্ত বিশেষীকরণ সক্ষম করবে এবং এই সময়ে মূল্য শৃঙ্খলের বিচ্ছিন্নতা বাস্তবে পরিণত হবে। এই প্রবণতা ইতিমধ্যে কম জটিল মূল্য শৃঙ্খল সহ অন্যান্য শিল্পগুলিতে দৃশ্যমান (যেমন ভ্রমণ শিল্প, গাড়ি উত্পাদন)। ব্যাঙ্কিং-এ এখন সময় এসেছে:ডিজিটালাইজেশন গত কয়েক বছরে অনেক দূর এগিয়েছে, মূল্য শৃঙ্খলের ডিকপলিং এবং মডুলারাইজেশন সক্ষম করেছে। প্রতিটি খেলোয়াড়ের জন্য স্বাধীনভাবে প্রতিটি (ডিজিটাল) পরিষেবা দেওয়ার জন্য বাজার যথেষ্ট বড় হবে না; এবং ব্যাঙ্কগুলিকে অবশ্যই তাদের বিকল্পগুলিকে সাবধানে বিবেচনা করতে হবে এবং ভবিষ্যতের জন্য এখনই তাদের লক্ষ্য অপারেটিং মডেল বেছে নিতে হবে৷

৷(দ্রষ্টব্য:উদাহরণ হল Deloitte-এর বাইরের দৃশ্য)

ক্যান্টোনাল ব্যাঙ্কগুলির মতো ঐতিহ্যবাহী খুচরা ব্যাঙ্কগুলিকে উদাহরণ হিসাবে নিলে, গ্রাহকদের সাথে একটি মানসিক সংযোগ তৈরি করার ক্ষমতা ক্রমবর্ধমানভাবে তাদের খুচরা গ্রাহকদের চোখে তাদের প্রধান পার্থক্যকারী। ডিস্ট্রিবিউশন এক্সিলেন্স এর দিকে ফোকাস এবং বিশ্বস্ত উপদেষ্টা গ্রাহক সম্পর্কের ক্ষেত্রে একটি কেন্দ্রীয় ভূমিকা সুরক্ষিত করা তাই একটি প্রধান কৌশল। এটি পণ্য বিক্রি সম্পর্কে কম এবং গুরুত্বপূর্ণ আর্থিক সমস্যা সমাধানের জন্য পছন্দের উপদেষ্টা হওয়ার জন্য ক্লায়েন্টদের আস্থা অর্জন সম্পর্কে আরও বেশি। চিত্র 4 এমন উপাদানগুলি দেখায় যা একটি খুচরা ব্যাঙ্ককে এই কেন্দ্রীয় অবস্থান সুরক্ষিত করার জন্য স্থাপন করতে হবে। যদিও পরামর্শ প্রদান করা গুরুত্বপূর্ণ, এটি বাধ্যতামূলক ডিজিটাল ব্যক্তিগত অভিজ্ঞতার দ্বারা পরিপূরক হওয়া প্রয়োজন।

এমন উদাহরণও রয়েছে যেখানে ঐতিহ্যবাহী ব্যাঙ্কগুলি মূল্য শৃঙ্খলের পদক্ষেপগুলিতে সফলভাবে ফোকাস করেছে যা কম ক্লায়েন্ট-মুখী (যেমন GLKB Kreditfabrik)। এটি দেখায় যে একাধিক অপারেটিং মডেল আর্কিটাইপ সফল হতে পারে যদি সঠিকভাবে করা হয়৷

ভবিষ্যত এখনই শুরু করতে হবে, লক্ষ্যে যাওয়ার জন্য একটি পরিষ্কারভাবে ডিজাইন করা পথ দিয়ে

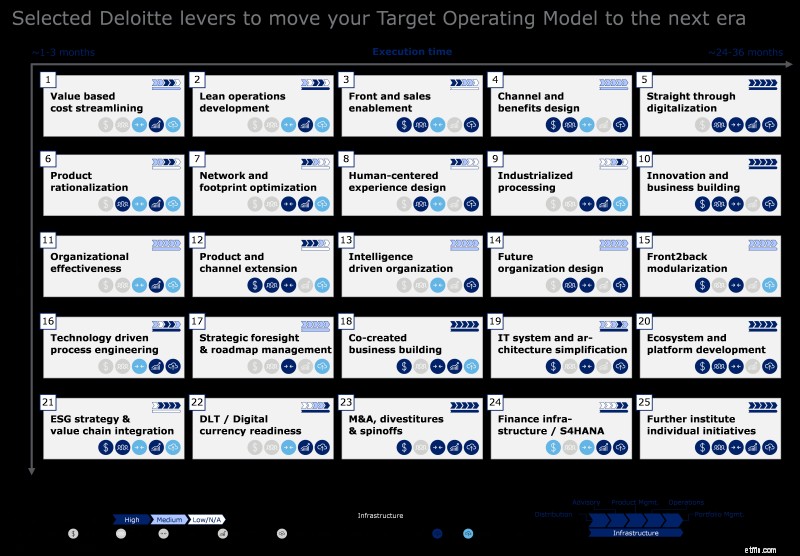

একটি কাঙ্ক্ষিত লক্ষ্য অপারেটিং মডেলে রূপান্তর রাতারাতি ঘটবে না। এটি এমন একটি প্রক্রিয়া যার জন্য একটি ধাপে ধাপে পদ্ধতির প্রয়োজন এবং ছোট ক্রমবর্ধমান পরিবর্তন এবং বৃহৎ আমূল পরিবর্তনের মধ্যে একটি সাবধানে তৈরি ভারসাম্য প্রয়োজন। আরও আমূল পরিবর্তনের জন্য সমান্তরাল ভিত্তি তৈরি করার সময়, প্রাসঙ্গিক লিভারগুলি নির্বাচন করে এবং সঠিক সময়ে সেগুলিকে টেনে আনতে একটি ব্যাংককে তার বর্তমান ব্যবসাকে অপ্টিমাইজ করতে হবে। উদাহরণস্বরূপ, একটি উপদেষ্টা অপারেটিং মডেলে স্থানান্তরের জন্য বিক্রয় সক্ষমতার পাশাপাশি ইকোসিস্টেম এবং প্ল্যাটফর্ম বিকাশের প্রয়োজন হতে পারে৷

জটিলতা এবং কার্যকর করার সময় অনুসারে নির্বাচিত টার্গেট অপারেটিং মডেলের দিকে অগ্রসর হওয়ার জন্য আমরা সবচেয়ে গুরুত্বপূর্ণ লিভারগুলির একটি নির্বাচন চিহ্নিত করেছি (চিত্র 5 দেখুন)। নিবন্ধগুলির এই সিরিজের সময়, আমরা কীভাবে এই লিভারগুলি অনুশীলনে প্রয়োগ করা যেতে পারে তার সফল উদাহরণগুলি বিস্তারিতভাবে দেখব এবং কীভাবে একটি নতুন স্বাভাবিক রূপান্তর সম্পূর্ণ করা যেতে পারে তা প্রদর্শন করব। যাত্রার একটি সূচনা বিন্দু হিসাবে, ব্যাঙ্ক এক্সিকিউটিভদের নিজেদেরকে ছয়টি প্রাথমিক প্রশ্ন জিজ্ঞাসা করতে হবে:

মূল যোগাযোগ