আপনার আর্থিক ভবিষ্যৎ নিশ্চিত করার জন্য বিনিয়োগ হল একক সবচেয়ে গুরুত্বপূর্ণ জিনিস - এবং আপনি যত তাড়াতাড়ি শুরু করবেন, ধনী হওয়া তত সহজ হবে। স্টক মার্কেটে 100 বছরেরও বেশি প্রমাণ রয়েছে যা এই পরামর্শ দেয়৷

স্টক এবং বন্ডগুলি শুরু করার জন্য একটি দুর্দান্ত জায়গা, তাই আমরা এই পোস্টে এটি খনন করতে যাচ্ছি। তবে প্রথমে, আসুন বিনিয়োগের সাধারণ ধারণা সম্পর্কে কথা বলি।

লোকেরা এখনও বুঝতে পারে না যে বিনিয়োগ আসলে কী। লোকেরা মনে করে স্টক এবং বন্ড দিয়ে ভাগ্য তৈরি করার কিছু যাদুকর উপায় আছে। আমি যা দেখেছি তা থেকে, বিনিয়োগের ক্ষেত্রে লোকেরা যে দুটি জিনিস সবচেয়ে বেশি ভুল করে তা হল:

এবং, সত্যি কথা বলতে, আপনার কাছে এটি বিশ্বাস করার প্রতিটি কারণ রয়েছে।

হলিউড এবং তারের খবরে (বিরক্তিকর) কথা বলার জন্য ধন্যবাদ, আমরা বিনিয়োগকে একটি উন্মাদ প্রাণী হিসাবে ভাবতে এসেছি যা গড় ব্যক্তির জন্য উপযুক্ত নয়… এবং আমরা অনেকেই ঠিক বুঝতে পারি না কীভাবে বিনিয়োগ কাজ করে।

এই কারণেই আমরা বিনিয়োগের ক্ষেত্রে কিছু সাধারণ বিষয়ের উপর ফোকাস করে বিনিয়োগের আশেপাশের সেই সব কল্পকাহিনী এবং ধারণাগুলি দূর করতে চাই যখন এটি বিনিয়োগের ক্ষেত্রে আপনি শুনতে পাবেন:

স্টক এবং বন্ড কিভাবে কাজ করে? আপনি কিভাবে আপনার পোর্টফোলিওতে তাদের ভারসাম্য বজায় রাখতে পারেন? স্টক এবং বন্ডের মধ্যে পার্থক্য কি?

এই নিবন্ধটি এই মুহূর্তে কোন স্টকগুলি উত্তপ্ত বা কোন ধরণের বিনিয়োগ কৌশল আপনাকে আজ একজন জিলিয়নেয়ারে পরিণত করতে চলেছে সে সম্পর্কে হবে না। আপনি যদি এরকম কিছু খুঁজছেন, আমি আপনাকে কেবলের খবরে পন্ডিতদের দেখার জন্য ফিরে যাওয়ার পরামর্শ দিচ্ছি।

স্পয়লার সতর্কতা:ক্রেমার 2008 সাল থেকে S&P 500 এর থেকে অনেক খারাপ কাজ করেছে।

পরিবর্তে, স্টক এবং বন্ড, সেগুলি কী এবং আপনার বিনিয়োগের ভবিষ্যতে তারা কী ভূমিকা পালন করতে পারে সে সম্পর্কে একটি নো-বিএস পাঠের জন্য কাছাকাছি থাকুন৷

আপনি যখন একটি কোম্পানির স্টকের মালিক হন, তখন আপনি সেই কোম্পানির অংশের মালিক হন। এই কারণে স্টককে ইক্যুইটিও বলা হয় — আপনি কোম্পানির একটি ক্ষুদ্র অংশের মালিক৷

৷ বোনাস: ঋণ খাদ করতে, অর্থ সঞ্চয় করতে এবং প্রকৃত সম্পদ তৈরি করতে প্রস্তুত? ব্যক্তিগত অর্থায়নের জন্য আমাদের বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন।কোম্পানি ভালো করলে আপনার স্টক ভালো করবে। সুতরাং, আদর্শভাবে, আপনি শক্তিশালী-পারফর্মিং কোম্পানিগুলিতে বিনিয়োগ করতে চান।

আপনি যখনই চান আপনার ব্রোকার বা ই*ট্রেড বা টিডি অ্যামেরিট্রেডের মতো সেলফ-সার্ভ সাইটগুলির মাধ্যমে কিনতে এবং বিক্রি করতে পারেন৷

অনিবার্যভাবে, যখনই আমি কাউকে স্টকের মূল বিষয়গুলি শেখাচ্ছি, তখন কেউ এই ধরনের অগণিত প্রশ্ন নিয়ে আসবে:

প্রথম জিনিস প্রথম:ধীরে ধীরে।

আপনি যেকোন ধরনের স্টকে বিনিয়োগ করার আগে, আপনি থামতে চান এবং নিশ্চিত করতে চান যে আপনি কীভাবে স্টক কেনার বিষয়ে সিদ্ধান্ত নিতে হবে তা বুঝতে পেরেছেন। স্টক বোঝা হল প্রথম ধাপ হল আপনার টাকা জমা করা শুরু করার আগে যা ভালো দেখায়।

স্টক বিকল্পগুলির মহাবিশ্বকে সংকুচিত করার সবচেয়ে সহজ উপায় হল আপনার পছন্দের এবং ব্যবহার করা কোম্পানিগুলি সম্পর্কে চিন্তা করা৷

আপনি যে 15টি কোম্পানি ব্যবহার করেন তা লিখতে এবং সময়ে সময়ে ফিরে আসার জন্য এখনই কিছু সময় নিন।

সবকিছু চিন্তা করুন. যেমন:

বেছে নেওয়ার জন্য 5,000 স্টক বিকল্পের পরিবর্তে, আপনার কাছে এখন 15টি কোম্পানি রয়েছে যাতে আপনি সম্ভবত বিনিয়োগ করতে পারেন।

মনে রাখবেন:একটি ভাল কোম্পানি অগত্যা একটি ভাল স্টক নয়!

যেকোনো স্টকের জন্য, আপনাকে "আমার মনে হয় গ্যাপ থেকে খাকিগুলি দুর্দান্ত, তাই আমি তাদের থেকে স্টক কিনব!"

পরিবর্তে, আপনি 5টি ভিন্ন এলাকা দেখতে চান:

আপনি এই সমস্ত তথ্য বিনামূল্যে অনলাইনে পেতে পারেন — এবং আপনি যতটা সম্ভব গবেষণা করতে বুদ্ধিমান হবেন। আপনি যদি উপরের যেকোন ক্ষেত্রের উপর ভিত্তি করে কোন কোম্পানিকে সন্দেহ করার কারণ দেখতে পান, তাহলে সেই স্টক এড়িয়ে চলুন।

বোনাস:আপনি জানতে চান কিভাবে আপনি যত টাকা চান এবং আপনার শর্তে জীবন যাপন করতে চান? অর্থ উপার্জনের জন্য আমার বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন

আপনাকে শুরু করতে সাহায্য করার জন্য এখানে কিছু দুর্দান্ত ওয়েবসাইট রয়েছে:

প্রথমে, সমস্ত চার্ট, উপার্জন এবং ব্যালেন্স শীটগুলি অবিশ্বাস্যভাবে বিভ্রান্তিকর হবে — তবে আপনি যত বেশি সেগুলির দিকে তাকাবেন ততই আপনি কী ঘটছে তার ভাল ধারণা পেতে শুরু করবেন। এটা শুধু অনুশীলন লাগে।

স্টকে বিনিয়োগের সুবিধা

স্টকে বিনিয়োগের অসুবিধাগুলি

বন্ড হল IOU এর মত যা আপনি ব্যাঙ্ক থেকে পান। আপনি একটি নির্দিষ্ট পরিমাণ সুদের বিনিময়ে তাদের টাকা ধার দিচ্ছেন।

আপনি যদি 1-বছরের বন্ড কেনেন, ব্যাঙ্ক বলে, "আরে, আপনি যদি আমাকে $100 ধার দেন, আমরা আপনাকে বছরে $102 ফেরত দেব।"

একটি 2-বছরের বন্ডের জন্য আনুমানিক বর্তমান হার প্রায় 2%। (আপ-টু-দ্বিতীয় নম্বরের জন্য এখানে চেক করুন।) সামগ্রিকভাবে, বন্ডগুলি হল:

এই গুণাবলী সহ, কোন ধরনের ব্যক্তি বন্ডে বিনিয়োগ করবে?

ঠিক আছে, যে কেউ পরের মাসে ঠিক কতটা পাচ্ছেন তা জানতে চান তাদের বন্ডে বিনিয়োগ করা উচিত। আপনি আপনার বিশের কোঠায় বা আপনি আপনার সত্তর দশকের মধ্যে কিনা তা বিবেচ্য নয়। আপনি যদি একটি স্থিতিশীল বিনিয়োগ চান — কম রিটার্ন সত্ত্বেও — তাহলে বন্ডগুলি আপনার জন্য।

সর্বোপরি, কিছু লোক স্টক মার্কেট যে ধরনের অস্থিরতা অফার করে তা চায় না। এবং এটা ঠিক আছে।

এখন আমরা স্টক এবং বন্ড কী তার মূল বিষয়গুলি কভার করেছি, আসুন তাদের মধ্যে প্রধান পার্থক্যগুলি ঘনিষ্ঠভাবে দেখি৷

স্টক এবং বন্ডের পার্থক্য তিনটি উপায়ে হয়:

প্রথম উপায় যে স্টক এবং বন্ড পৃথক হয় কিভাবে মালিক তাদের বিনিয়োগের উপর রিটার্ন পায়। স্টকগুলির সাথে, যেহেতু আপনি একটি কোম্পানির একটি অংশের মালিক, আপনি লভ্যাংশ পেতে পারেন। এগুলি শেয়ারহোল্ডারদের কাছে হস্তান্তরিত কোম্পানির লাভ৷

বন্ডের মাধ্যমে, আপনি প্রাপ্ত সুদের মাধ্যমে ফেরত পাবেন, কারণ আপনি যা কিনেছেন তা মূলত একটি ঋণ।

স্টক বা বন্ডের মাধ্যমে অর্থ উপার্জন করার আরেকটি উপায় হল আপনি সেগুলি কেনার চেয়ে বেশি দামে বিক্রি করা, তবে এটি অনেকগুলি বিভিন্ন কারণের উপর নির্ভর করে।

একটি জিনিস যা প্রায় সবাই শেয়ার বাজার সম্পর্কে জানে তা হল এটি ঝুঁকিপূর্ণ। শূন্য গ্যারান্টি রয়েছে যে আপনি আপনার অর্থ ফেরত দেবেন, এর উপরে আর কিছু মনে করবেন না। এটিই প্রধান জিনিস যা মানুষকে স্টক মার্কেটে বিনিয়োগ থেকে বিরত রাখে।

যারা বিশেষত ঝুঁকি-প্রতিরোধী তারা বন্ডের সাথে সুখী সময় কাটাতে পারে। যেহেতু বন্ড হল ঋণ বিনিয়োগ, আপনি যে কোম্পানি বা সরকার থেকে বন্ড কিনবেন তাকে আপনাকে ফেরত দিতে হবে। এটির আশেপাশে কোন উপায় নেই, তাই এটি আপনার জন্য ভাল খবর।

আপনি সুদের আকারে আপনার বিনিয়োগে একটি গ্যারান্টিযুক্ত রিটার্ন পাবেন। খারাপ দিক হল যে রিটার্ন সাধারণত স্টকের তুলনায় অনেক কম হয়।

তৃতীয় উপায় স্টক এবং বন্ড পার্থক্য সুবিধা সঙ্গে. স্টক সম্পর্কে ভাল জিনিস হল আপনি একজন শেয়ারহোল্ডার, যার মানে আপনি সেই কোম্পানির মধ্যে ভোটাধিকার পেতে পারেন।

যদিও এটি শেয়ারহোল্ডার সেটআপের উপর নির্ভর করে। সুতরাং, Apple HQ-এর দরজা দিয়ে ওয়াল্টজ করার এবং বড় পরিবর্তন করার আশা করবেন না কারণ আপনি একটি শেয়ার কিনেছেন।

বন্ডের সাথে, অন্যদিকে, আপনি যে প্রধান সুবিধা পেতে পারেন তা হল সেই বন্ড পরিপক্ক হলে অগ্রাধিকারমূলক চিকিত্সা।

দুই ধরনের বিনিয়োগ সম্পর্কে আপনার জানা দরকার ইক্যুইটি এবং ঋণ বাজার। এই দুটি ভিন্ন উপায়ে বিনিয়োগ কেনা এবং বিক্রি করা হয় উল্লেখ করে. ডেট মার্কেট ওরফে বন্ড মার্কেটে, ঋণে বিনিয়োগ কেনা-বেচা হয়। ইক্যুইটি মার্কেট বা স্টক মার্কেটে, এটি একটি কোম্পানির ইক্যুইটি যা কেনা এবং বিক্রি করা হয়। সাধারণত, ঋণ বাজারের তুলনায় ইক্যুইটি বাজারকে উচ্চ ঝুঁকি হিসাবে বিবেচনা করা হয়।

বন্ড মার্কেট বা ঋণ বাজার একটি কোম্পানি ঋণ গ্রহণ করে কাজ করে। ব্যাঙ্কে যাওয়ার পরিবর্তে, তারা সেই তহবিলটি বিনিয়োগকারীদের কাছ থেকে পাবে যারা বন্ড কিনবে।

তারপর কোম্পানি একটি "সুদের কুপন" প্রদান করে যা একটি বন্ডের বার্ষিক সুদের হার।

বন্ডগুলি হয় স্বল্প-মেয়াদী, মধ্যমেয়াদী এবং দীর্ঘমেয়াদী মধ্যে পড়ে। স্বল্পমেয়াদী বন্ড "পরিপক্ক" বা এক থেকে তিন বছরের মধ্যে অপরিহার্যভাবে পরিশোধ করা হয়। মধ্য-মেয়াদী বন্ডগুলি প্রায় দশ বছর স্থায়ী হয় এবং দীর্ঘমেয়াদী বন্ডগুলি দীর্ঘ সময়ের মধ্যে পরিপক্ক হয়।

মূলধন লাভ হল যা আপনি একটি সম্পদ বিক্রি করার পর যা আপনি কিনেছেন তার চেয়ে বেশি। উদাহরণস্বরূপ, আপনি যদি একটি বাড়ি ক্রয় করেন এবং আপনি এটি বিক্রি করার সময় এটির মূল্য বেড়ে যায়, আপনি কেবল একটি মূলধন লাভ করেছেন। স্টক মার্কেটে, আপনি যদি একটি স্টক কেনার চেয়ে বেশি দামে বিক্রি করেন, তাহলে অভিনন্দন, আপনি শুধু একটি মূলধন লাভ করেছেন।

কিন্তু বন্ড সম্পর্কে কি?

বন্ডগুলি একটু কৌশলী কারণ সেগুলি সাধারণত স্টকের চেয়ে বিক্রি করা কিছুটা কঠিন। বন্ডের সাথে, আপনার আয়ের উৎস ইক্যুইটি আয়ের পরিবর্তে সুদের সাথে সম্পর্কিত।

বন্ডগুলি প্রায়শই ধরে রাখা হয় না যতক্ষণ না তারা পরিপক্কতা পায় এবং তার আগে বিক্রি হয়। আপনি যদি এটি করেন, তাহলে যে কোম্পানি আপনাকে বন্ড বিক্রি করেছে তার উপর নির্ভর করে আপনি একটি মূলধন লাভ (বা ক্ষতি) অর্জন করতে পারেন। আপনি যদি আপনার বন্ডটি কেনার চেয়ে বেশি দামে বিক্রি করতে পরিচালনা করেন তবে এটি একটি মূলধন লাভ।

স্টক মার্কেট বা ইক্যুইটি মার্কেট হল এমন একটি বাজার যেখানে একটি কোম্পানির মালিকানার শেয়ার কেনা-বেচা হয়।

স্টক থেকে অর্থোপার্জনের দুটি প্রধান উপায় রয়েছে—লভ্যাংশ এবং বিক্রয়।

স্টকের মালিকরা লভ্যাংশ থেকে লাভ করতে পারেন, কোম্পানির লাভের একটি শতাংশ যা শেয়ারহোল্ডাররা পায়। নিজেকে একজন শেয়ারহোল্ডার হিসাবে ভাবা কিছুটা অদ্ভুত হতে পারে… কিন্তু আপনি যদি একটি স্টকের মালিক হন তবে ঠিক এটিই হয়।

অগণিত কারণের উপর নির্ভর করে, যারা স্টকের মালিক তারা এটি বিক্রি করার সময় লাভ করতে পারে। কিন্তু এটি শুধুমাত্র তখনই কাজ করে যখন আপনি এটি কেনার পর থেকে বাজার মূল্য বেড়েছে।

স্টক মার্কেট বন্ডের চেয়ে একটু বেশি অস্থির। বিভিন্ন কারণে স্টক মূল্য বাড়তে পারে। স্টক সামাজিক পরিবর্তন, রাজনীতি, অর্থনৈতিক ঘটনা বা এমনকি CEO টুইট করা (আই রোল ইমোজি) দ্বারা প্রভাবিত হতে পারে।

এটি তাদের একটি ঝুঁকিপূর্ণ বিনিয়োগ করে, কিন্তু সেজন্য আপনাকে তাদের সম্পর্কে শিক্ষিত করতে হবে। এবং আপনি যদি এখনও এখানে থাকেন অভিনন্দন!

তাই এখন আমরা স্টক এবং বন্ডের মূল বিষয়গুলি কভার করেছি, প্রশ্ন হল:আপনি কী বিনিয়োগ করবেন? আপনি স্টক বা বন্ড উভয়ই করতে পারেন তবে দুটির মিশ্রণ একটি জনপ্রিয় পছন্দ। এটি আপনার ঝুঁকি ছড়িয়ে দেয় এবং আপনার পোর্টফোলিওকে বৈচিত্র্যময় করে- এমন কিছু যা আপনার সবসময় লক্ষ্য করা উচিত।

কিন্তু কোনটিতে আপনার বেশি বিনিয়োগ করা উচিত? বন্ডের নিরাপদ, গ্যারান্টিযুক্ত কিন্তু কম রিটার্ন বা উচ্চ ঝুঁকি, উচ্চতর পুরস্কারের স্টক?

ওয়েল, এখানে কোন পরিষ্কার-কাট উত্তর নেই। এটা সব নির্ভর করে...

বিনিয়োগের পোর্টফোলিওগুলি রক্ষণশীল থেকে অতি আক্রমণাত্মক স্কেলে কোথাও পড়ে৷

একটি সুপার আক্রমনাত্মক বিনিয়োগ কৌশল হ'ল আপনার অর্থের 100% স্টকগুলিতে রাখা। একটি রক্ষণশীল পোর্টফোলিওতে 50% এর বেশি স্টক থাকবে না।

মাঝারি বৃদ্ধির জন্য, আপনি স্টক এবং বন্ডের 60/40 বিভাজনের আরও দেখতে চাইবেন।

অবসর গ্রহণের সাথে এটি কীভাবে সম্পর্কিত?

আপনার পোর্টফোলিও যদি আপনার অবসর গ্রহণের কৌশলের একটি মূল অংশ হয়, তাহলে আপনার কতটা ঝুঁকি নেওয়া উচিত তা নির্ভর করে আপনি অবসর গ্রহণের কতটা কাছাকাছি। অন্য কথায়, আপনি যদি অবসরের কাছাকাছি থাকেন তবে আপনি আপনার সমস্ত অর্থ উচ্চ-ঝুঁকির স্টকগুলিতে ফেলে দিতে চান না। আপনি একটু নিরাপদ এবং অনুমানযোগ্য হতে আপনার পোর্টফোলিওকে পুনরায় ভারসাম্যপূর্ণ করতে চাইবেন। এই ক্ষেত্রে, আপনি সম্ভবত আরও রক্ষণশীল বিভাজন বেছে নেবেন।

যারা কম বয়সী তাদের একটু বেশি নমনীয়তা থাকে কারণ সাধারণত, বাজারে যত বেশি সময় থাকে, তত বেশি সময় আপনার পোর্টফোলিও পুনরুদ্ধার করতে হয় যদি এটি একটি ডুবে যায়।

বোনাস: ঋণ খাদ করতে, অর্থ সঞ্চয় করতে এবং প্রকৃত সম্পদ তৈরি করতে প্রস্তুত? ব্যক্তিগত অর্থায়নের জন্য আমাদের বিনামূল্যের চূড়ান্ত গাইড ডাউনলোড করুন।তাহলে এখন আপনি কি স্টক এবং বন্ডগুলি পূরণ করেছেন, আপনি কীভাবে সেগুলিতে বিনিয়োগ শুরু করবেন? বিনিয়োগের স্বাদ বাড়ার সাথে সাথে আমাদের কাছে উপলব্ধ বিকল্পগুলিও বৃদ্ধি পায়। এখন এটি আগের চেয়ে সহজ এবং আরও অ্যাক্সেসযোগ্য। শুরু করার জন্য এখানে কয়েকটি জনপ্রিয় বিকল্প রয়েছে:

সম্ভবত বিনিয়োগের সবচেয়ে জনপ্রিয় পদ্ধতি হল অনলাইন ব্রোকারেজ ব্যবহার করা। এটি একজন প্রথাগত ব্যক্তিগত ব্রোকারের মতো একইভাবে কাজ করে তবে ফি কম এবং আপনি আপনার স্মার্টফোনের মাধ্যমে এটি করতে পারেন।

অনলাইন ব্রোকারেজগুলি আপনাকে ওয়েবসাইট বা অ্যাপের মাধ্যমে ব্যক্তিগত স্টক, তহবিল এবং বন্ড সহ সমস্ত ধরণের বিনিয়োগ কিনতে দেয়৷

বিনিয়োগের আরেকটি জনপ্রিয় উপায় হল পৃথক স্টকগুলিতে বিনিয়োগের পরিবর্তে একটি মিউচুয়াল ফান্ড ব্যবহার করা। মিউচুয়াল ফান্ডগুলি বিভিন্ন কোম্পানির সমন্বয়ে গঠিত তাই বিনিয়োগের ঝুঁকি লক্ষ্যমাত্রা এবং ঝুঁকিপূর্ণ হওয়ার পরিবর্তে ছড়িয়ে পড়ে।

অনেক অনলাইন ব্রোকারেজের বিপরীতে, মিউচুয়াল ফান্ডের সাধারণত একজন ডেডিকেটেড ফান্ড ম্যানেজার থাকে যিনি আপনার জন্য সেরা বিনিয়োগ বেছে নেন। এর মানে হল তারা অনেক বেশি ফি নিয়ে আসে।

সূচক তহবিল কোম্পানিগুলির একটি গ্রুপের সমন্বয়ে গঠিত তাই ঝুঁকি ছড়িয়ে পড়ে। সূচক এবং মিউচুয়াল ফান্ডের মধ্যে প্রধান পার্থক্য হল যে সূচক তহবিলগুলি নিষ্ক্রিয়ভাবে পরিচালিত হয়।

এর অর্থ হল তারা সস্তা বিকল্প এবং তারা কম উদ্বায়ী বিকল্পও। বাজারকে হারানোর চেষ্টা করার পরিবর্তে, সূচক তহবিলগুলি এটি দেখে এবং বুদ্ধিমান বিনিয়োগ করে।

এটি কিছুটা সাই-ফাই শোনাতে পারে, তবে এটি বেশ সহজ। একটি রোবো-উপদেষ্টা হল একটি ডিজিটাল প্ল্যাটফর্ম যা অটোমেশন এবং অ্যালগরিদমের মাধ্যমে আপনার অর্থ বিনিয়োগ করে। এখানে খুব কম বা কোনও মানুষের যোগাযোগ জড়িত নেই (অন্তর্মুখীদের জন্য দুর্দান্ত) তাই এটি একটি খুব হ্যান্ডস-অফ ধরণের বিনিয়োগ।

পরিশেষে, যদি আপনার কাছে স্প্ল্যাশ করার জন্য নগদ অর্থ থাকে এবং কিছু গুরুতর বিনিয়োগ করতে চান, তাহলে একজন ডেডিকেটেড ইনভেস্টমেন্ট ম্যানেজার নিয়োগ করা আরেকটি বিকল্প। এটি সবচেয়ে ব্যয়বহুল বিকল্প কারণ আপনি পরামর্শ এবং উপযোগী পরিষেবা পাবেন। সুতরাং যারা ফিতে অর্থ সঞ্চয় করতে চান তাদের জন্য এটি আদর্শ নয়।

যখন আপনি কি বিনিয়োগ করতে চান তা আসে, স্টক এবং বন্ড উভয়ই দৃঢ় বিনিয়োগ - যতক্ষণ না আপনি আপনার গবেষণা করেন৷

আমি মনে করি তাদের বিনিয়োগের ক্ষেত্রে প্রত্যেকেরই যা করা উচিত তা হল সহজ:কম খরচে, বহুমুখী সূচক তহবিল৷

আসুন একটি বাস্তব-বিশ্বের উদাহরণ দেখি।

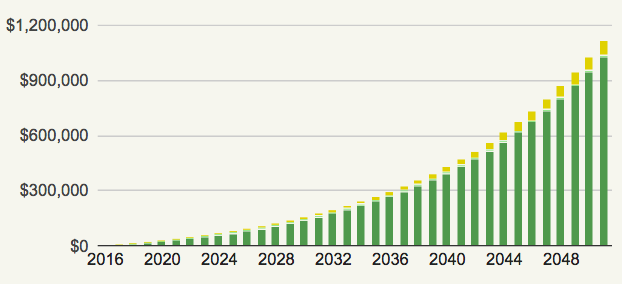

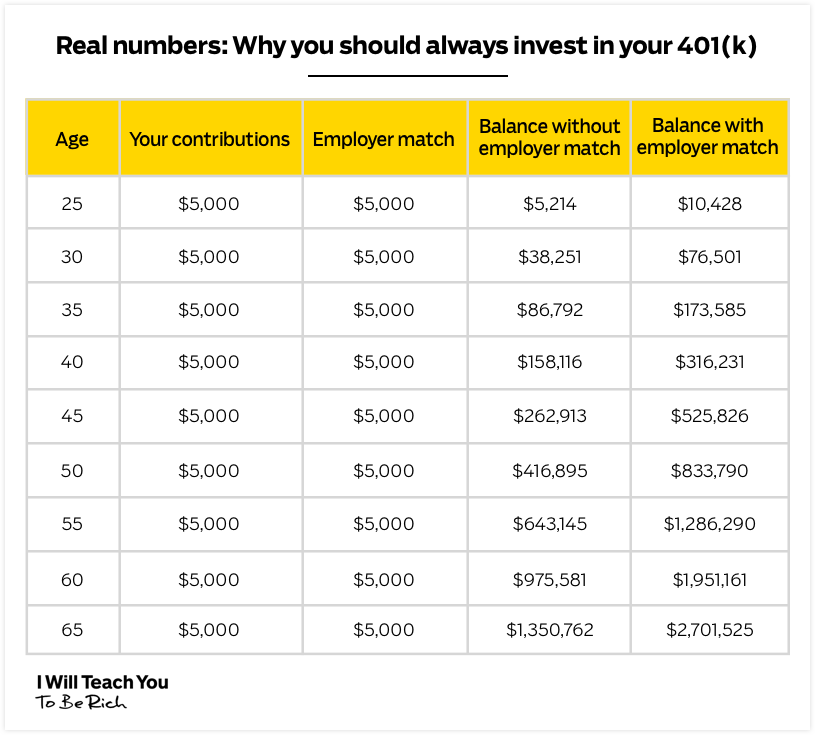

বলুন আপনার বয়স 25 বছর এবং আপনি কম খরচে, বৈচিত্রপূর্ণ সূচক তহবিলে $500/মাসে বিনিয়োগ করার সিদ্ধান্ত নিয়েছেন। আপনি যদি 60 বছর না হওয়া পর্যন্ত এটি করেন তবে আপনার কাছে কত টাকা থাকবে বলে মনে হয়?

একবার দেখুন:

[মূল নিবন্ধ থেকে গ্রাফ সন্নিবেশ করান]

$1,116,612.89।

সেটা ঠিক. বছরে কয়েক হাজার ডলার বিনিয়োগ করলেই আপনি কোটিপতি হবেন।

স্মার্ট বিনিয়োগ হট স্টক বা অন্য যেকোন কিছুর পিছনে তাড়া করার চেয়ে ধারাবাহিকতা সম্পর্কে বেশি:

আপনার অর্থ বিনিয়োগের দুটি অপরিহার্য উপায় হল সহজবোধ্য:

দ্রষ্টব্য:যদি $500/মাস অনেক বেশি মনে হয়, তবে কয়েকটি ফোন কলের মাধ্যমে আপনি সেই অর্থ খালি করার সমস্ত উপায় পড়ুন।

আপনি যদি সবে শুরু করে থাকেন, তাহলে আপনি এখানে আছেন এটা খুবই চমৎকার।

আর্থিক নিরাপত্তার জন্য, তাড়াতাড়ি শুরু করা অন্য যেকোনো কিছুর চেয়ে বেশি গুরুত্বপূর্ণ। এবং চিন্তা করবেন না যদি আপনি মনে করেন যে আপনি গেমটিতে একটু দেরি করেছেন। সর্বোপরি, 20 বছর আগে একটি গাছ লাগানোর সর্বোত্তম সময় ছিল…দ্বিতীয়-উত্তম সময় এখন।

ম্যান, আমি ভাগ্য কুকির মত শোনাতে শুরু করছি।

আপনি বিনিয়োগ খুঁজছেন, অভিনন্দন! আপনি আপনার আর্থিক ভবিষ্যত সুরক্ষিত করার জন্য একটি গুরুত্বপূর্ণ পদক্ষেপ নিচ্ছেন। যদিও চিন্তা করার জন্য বিনিয়োগই একমাত্র জিনিস নয়। বা স্টক এবং বন্ড না.

ব্যক্তিগত অর্থায়নের জন্য একটি সম্পূর্ণ-চিত্র পদ্ধতির জন্য, ব্যক্তিগত অর্থের জন্য চূড়ান্ত নির্দেশিকাটি দেখতে ভুলবেন না৷

এটিতে, আপনি কেবল কীভাবে স্টক এবং বন্ড বুঝতে পারবেন তা নয়, কীভাবে করবেন তাও শিখবেন: