আপনার পরিবারের কাছে আরও আয়, কম ঝুঁকি এবং একটি বড় উত্তরাধিকার:অবসর গ্রহণের পরিকল্পনার ক্ষেত্রে আপনি কি সত্যিই "সব কিছু পেতে পারেন"? হ্যাঁ, কিন্তু এই ধরনের সফল পরিকল্পনার জন্য নতুনত্ব প্রয়োজন। আপনার অবসরকালীন অর্থের বিষয়ে যখন আমি কিছু নতুন চিন্তাভাবনা পরীক্ষা করি তখন আমার সাথে আসুন।

দীর্ঘদিন ধরে, এটি মনে করা হয়েছিল যে একটি বিশ্বকোষ একবারে প্রামাণিক, ব্যাপক এবং বর্তমান হতে পারে না। তিনটি গুরুত্বপূর্ণ গুণের মধ্যে অন্তত একটি দিতে হতো। তারপরে ইন্টারনেট এসেছিল, এবং বিশ্বকোষের "ট্রিলেমা" অদৃশ্য হয়ে গেছে। কিন্তু দার্শনিকরা এই ধারণাটি উপভোগ করেন যে একটি একক ধারণার জন্য তিনটি উদ্দেশ্যের মধ্যে মাত্র দুটি অর্জন করা যেতে পারে, এবং ধর্মীয় বিশ্বাস, রাজনীতি, অর্থনীতি - এমনকি ট্রায়াথলনগুলির জন্যও ট্রিলেমা রয়েছে৷

অবসরের আয়ের জন্য সাধারণ ট্রিলেমা হল:আপনি ব্যয়যোগ্য আয় তৈরি করতে পারেন, কম ঝুঁকি উপভোগ করতে পারেন বা আপনার উত্তরাধিকারীদের জন্য একটি উত্তরাধিকার তৈরি করতে পারেন। দুটি বেছে নিন এবং অন্যটিকে যেতে দিন৷

৷আমি দাবি করি যে এই ট্রাইলেমা, বিশ্বকোষের মতোই, এটির উপযোগিতা অতিক্রম করেছে৷

অবসর গ্রহণের জন্য একটি আয় বরাদ্দ পরিকল্পনা পরিকল্পনা বৈশিষ্ট্যগুলির একটি ত্রিত্ব প্রদান করে:আপনার পরিকল্পনা আপনার আয়ের প্রবাহে বার্ষিক অর্থপ্রদানকে একীভূত করবে, আপনার ফি এবং কর কমিয়ে দেবে এবং আপনার আয়কে কম ঝুঁকিতে প্রকাশ করবে৷

এই তিনটি বৈশিষ্ট্যের সাহায্যে, আপনি প্রকৃতপক্ষে উচ্চ ব্যয়যোগ্য আয় অর্জন করতে পারেন, আপনার আয়ের ঝুঁকি হ্রাস করতে পারেন এবং একটি বৃহত্তর উত্তরাধিকার অর্জন করতে পারেন। (গুরুত্বপূর্ণ দ্রষ্টব্য:উত্তরাধিকারকে আপনার উত্তরাধিকারীদের জন্য উপলব্ধ পরিমাণ হিসাবে সংজ্ঞায়িত করা হয়, ট্যাক্সের পরে, আপনার অবসর গ্রহণের পরে।)

উচ্চ আয়: যুক্তিসঙ্গত বাজার ঝুঁকি সাপেক্ষে প্রত্যাহার সহ গ্যারান্টিযুক্ত এবং অন্যান্য নিরাপদ আয়ের মিশ্রণ, অবসর গ্রহণের সময় আয় তৈরির সর্বোত্তম উপায়। আমি একটি উচ্চ স্তরের গ্যারান্টিযুক্ত আয় প্রদান করার উপায় হিসাবে বার্ষিক অর্থ প্রদানের পরামর্শ দিই যা সারাজীবন স্থায়ী হয়। লভ্যাংশ, সুদ এবং IRA প্রত্যাহার, সামাজিক নিরাপত্তা প্রদান এবং একটি পেনশনের সাথে একত্রিত করুন, যদি আপনি যথেষ্ট ভাগ্যবান হন। এই প্রধান আয়ের উত্সগুলির মধ্যে আপনার আয় বরাদ্দ করা ঐতিহ্যগত সম্পদ বরাদ্দ পরিকল্পনা থেকে উত্তোলনের চেয়ে আজীবন নগদ প্রবাহের একটি নির্ভরযোগ্য প্রবাহ প্রদান করে৷

নিম্ন আয়ের ঝুঁকি: যখন বার্ষিক অর্থপ্রদান, লভ্যাংশ এবং সুদ আপনার আয়ের একটি বড় অংশ তৈরি করে, তখন আপনি IRA উত্তোলনের উপর কম নির্ভরশীল হবেন, যা স্টক এবং বন্ডে বিনিয়োগ করা পোর্টফোলিওর উত্থান-পতনের উপর নির্ভরশীল। (আপনার কাছে স্বল্প-মেয়াদী বিনিয়োগের একটি বাফার পোর্টফোলিও থাকতে পারে যা এই প্রত্যাহারের জন্য একটি অস্থায়ী পার্কিং স্থান হতে পারে।) আপনার আয় বরাদ্দ পরিকল্পনার অস্থিরতা আরও কমাতে, আপনাকে দীর্ঘমেয়াদী বাজারের রিটার্ন হিসাবে একটি রক্ষণশীল অনুমান করা উচিত আপনার পরিকল্পনার আয় এবং প্রয়োজনীয় উত্তোলন সেট করা। একবার সেট আপ হয়ে গেলে আপনি যদি সক্রিয়ভাবে আপনার পরিকল্পনা পরিচালনা করেন, তাহলে আপনার আয়ের উপর বাজারের প্রভাব কতটা কম হবে তা দেখে আপনি অবাক হবেন — প্রাথমিকভাবে কারণ আয়ের খুব কমই বাজারের উপর নির্ভরশীল।

একটি উত্তরাধিকার বজায় রাখুন: প্রথাগত অবসরকালীন আয় পরিকল্পনায়, পরামর্শটি প্রায়শই স্টক এবং বন্ডের একটি পোর্টফোলিও থেকে আপনার সঞ্চয়কে ব্যয় করতে হয়, যার ফলে আপনার অর্থ ফুরিয়ে যাওয়ার ঝুঁকি থাকে। এই স্বল্প-সুদের পরিবেশে খুব কম অবসরপ্রাপ্ত ব্যক্তিই সুদ এবং লভ্যাংশ থেকে বাঁচতে সক্ষম হন এবং অন্তর্নিহিত বন্ড এবং স্টকগুলির সম্পূর্ণ বর্তমান মূল্য তাদের উত্তরাধিকার হিসাবে রেখে যান। এবং এটি বিপরীতমুখী বলে মনে হতে পারে যে একটি অবসর পরিকল্পনায় অন্তর্নিহিত অ্যাকাউন্ট মূল্য ছাড়াই বার্ষিক অর্থ প্রদান সহ আপনার উত্তরাধিকারীদের একটি উল্লেখযোগ্য উত্তরাধিকার প্রদান করতে পারে। তবে প্রথম দুটি দিয়ে শুরু করে — উচ্চ আয় এবং কম ঝুঁকি — এখানে আপনি কীভাবে আয় বরাদ্দ পরিকল্পনার মাধ্যমে ট্রিলেমা সমাধান করতে পারেন৷

ঐতিহ্যগত সম্পদ বরাদ্দ অবসরের মডেলের অধীনে, একজন উপদেষ্টা আপনাকে অবসরের বাজেট নির্ধারণ করতে সাহায্য করবে, এবং তারপর অনুমান করুন যে আপনার সঞ্চয় সেই জীবনধারার জন্য কতক্ষণ অর্থ প্রদান করতে পারে। যদি গণনা দেখায় যে আপনার টাকা খুব শীঘ্রই শেষ হয়ে যাবে, তাহলে আপনার বাজেট কমানোর পরামর্শ হবে৷

একটি আয় বরাদ্দ পরিকল্পনা, অন্যদিকে, একটি ঐতিহ্যগত পরিকল্পনার চেয়ে 30% থেকে 50% বেশি আয় তৈরি করে। ট্রেডঅফ, যাইহোক, এই ধরনের একটি আয়-সমৃদ্ধ পরিকল্পনার অধীনে উত্তরাধিকার মূল্য একটি ঐতিহ্যগত পরিকল্পনার উত্তরাধিকারের তুলনায় প্রায়ই কম। কিন্তু আপনি এখানে দেখতে পাবেন যে এটি সেভাবে হতে হবে না। আপনার উচ্চ আয়ের সাথে আপনি যে সিদ্ধান্তগুলি নেন তা আপনার আয়ের ঝুঁকি না বাড়িয়ে আরও আর্থিক উত্তরাধিকার প্রদান করতে পারে৷

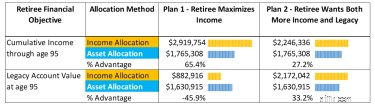

আমি আপনাকে একজন মহিলা অবসরপ্রাপ্ত, 70 বছর বয়সী, যার একটি IRA-তে 50% সহ $2 মিলিয়ন সঞ্চয় রয়েছে, স্টক মার্কেটে 6% দীর্ঘমেয়াদী রিটার্ন অনুমান করার জন্য একটি সাধারণ উদাহরণ দিই৷ নীচে আয় বরাদ্দ পরিকল্পনা বনাম ঐতিহ্যগত সম্পদ বরাদ্দ পরিকল্পনার একটি তুলনা।

প্ল্যান 1:৷ আমাদের অবসরপ্রাপ্ত ব্যক্তি যদি তার জীবদ্দশায় আরও বেশি আয় তৈরিতে ফোকাস করার জন্য আয় বরাদ্দ পরিকল্পনা ব্যবহার করেন, আপনি দেখতে পাবেন যে তিনি সম্পদ বরাদ্দ পরিকল্পনার চেয়ে নাটকীয়ভাবে বেশি উপার্জন করবেন। এটি একটি 65% সুবিধা অনুবাদ করে এবং কম ঝুঁকি সহ। অন্যদিকে, এই পরিকল্পনার অধীনে উত্তরাধিকার ঐতিহ্যগত পরিকল্পনার তুলনায় উল্লেখযোগ্যভাবে কম। তাই, তিনি ট্রিলেমার দুটি অংশ কভার করেছেন — বেশি আয় এবং কম ঝুঁকি — তবে তৃতীয়টি নয়৷

প্ল্যান 2: যাইহোক, তার এই আজীবন আয়ের সুবিধা আছে জেনে স্বাচ্ছন্দ্যের সাথে, আমাদের অবসরপ্রাপ্ত ব্যক্তি প্রতি বছর তার আয়ের $20,000 বিনিয়োগ করতে পারেন (প্রতি বছর 2% বৃদ্ধি পাচ্ছে) তার উত্তরাধিকারের দিকে সেই নগদটি ট্যাক্স-সুবিধে বৃদ্ধির জন্য ডিজাইন করা একটি বিনিয়োগ অ্যাকাউন্টে রেখে।

এটি করার সময়, তিনি তার উত্তরাধিকারী বিনিয়োগ অ্যাকাউন্টটি বাড়তে দেখেন যখন এখনও ব্যয়যোগ্য আয়ের সুবিধা রয়েছে৷ (আয় বরাদ্দ পরিকল্পনায় উল্লেখযোগ্য আয়কর সুবিধা রয়েছে, বিশেষ করে অবসর গ্রহণের প্রথম দিকে।) অবশ্যই, তিনি লিগ্যাসি ইনভেস্টমেন্ট অ্যাকাউন্টে যোগ করা বন্ধ করতে পারেন, বা প্রয়োজনে তহবিল উত্তোলনও করতে পারেন। আমাদের অবসরপ্রাপ্তরা এইমাত্র ট্রাইফেটা জিতেছে৷

৷তার নতুন আয় বরাদ্দ পরিকল্পনার মাধ্যমে, আমাদের বিনিয়োগকারী আরও আয়, কম আয়ের ঝুঁকি এবং আরও উত্তরাধিকারের সাথে "অবসরের ত্রিমাত্রিক" সমাধান করেছেন৷

অবসর গ্রহণের পরিকল্পনা করা প্রত্যেকেরই আলাদা আর্থিক লক্ষ্য এবং উদ্দেশ্য থাকবে। একটি আয় বরাদ্দ পদ্ধতি কাজ করে, কারণ বেশি আয় এবং কম ঝুঁকির সাথে আপনি আপনার ভাগ্য নিয়ন্ত্রণ করেন।

একটি নিখুঁত নতুন বছরের রেজোলিউশনের মত শোনাচ্ছে৷

৷আপনার সমস্ত লক্ষ্য কিভাবে পূরণ করবেন সে সম্পর্কে আরও জানুন। ভিজিট Go2Income আয় বরাদ্দ কীভাবে আপনার অবসরের অগ্রাধিকারের ভারসাম্য বজায় রাখতে সাহায্য করতে পারে সে সম্পর্কে আরও তথ্যের জন্য বা আমার সাথে যোগাযোগ করুন আপনার পরিস্থিতি নিয়ে আলোচনা করতে।