5 অক্টোবর 2020 তারিখের একটি সার্কুলারে, SEBI আবারও "মিউচুয়াল ফান্ড স্কিমগুলিতে পণ্য লেবেলিং"-এর নিয়ম পরিবর্তন করেছে - গত সাত বছরে এই ধরনের তৃতীয় পরিবর্তন৷ যা শুধুমাত্র উদ্ভট হিসাবে দেখা যেতে পারে, সেবি রায় দিয়েছে যে একটি তহবিলের জন্য "ঝুঁকি-ও-মিটার" ডায়ালের পরিবর্তনকে মৌলিক বৈশিষ্ট্যের পরিবর্তন হিসাবে বিবেচনা করা উচিত নয়! অনুমোদিত এই ধরনের পরিবর্তনের সংখ্যার কোন সীমা নেই!

মার্চ 2013 সালে, SEBI MF ঝুঁকি লেবেল করার জন্য একটি ট্রাফিক সিগন্যাল গ্রহণ করে:নীল - কম ঝুঁকিতে প্রধান; হলুদ - মাঝারি ঝুঁকিতে প্রধান; ব্রাউন - উচ্চ ঝুঁকিতে প্রধান। তারা সবুজ, অ্যাম্বার এবং লাল ব্যবহার করতে চায়নি এবং বিনিয়োগকারীদের লাল থেকে দূরে রাখতে চায়নি!

ডায়ালের তিনটি খাঁজ থেকে, ঝুঁকি-ও-মিটারে এপ্রিল 2015 থেকে পাঁচটি খাঁজ ছিল:i:কম - কম ঝুঁকিতে প্রধান; ii. মাঝারিভাবে কম - মাঝারিভাবে কম ঝুঁকিতে প্রধান; iii. মাঝারি - মাঝারি ঝুঁকিতে প্রধান; iv মাঝারিভাবে উচ্চ — মাঝারি উচ্চ ঝুঁকিতে প্রধান; v. উচ্চ - উচ্চ ঝুঁকিতে প্রধান/

এখন পাঁচ খাঁজ হয়ে গেছে ছয়! "মাঝারিভাবে কম" এখন "নিম্ন থেকে মাঝারি ঝুঁকি" হয়ে গেছে এবং একটি নতুন খাঁজ "খুব উচ্চ ঝুঁকি" যোগ করা হয়েছে। এই নতুন সার্কুলারের প্রথম উদ্বেগজনক দিকটি হল সবচেয়ে গুরুত্বপূর্ণ বাক্যাংশটির স্পষ্ট অনুপস্থিতি "ঝুঁকিতে প্রধান

যদিও আগের সার্কুলারটি অন্তত বিনিয়োগকারীকে কী ঝুঁকির মধ্যে ছিল তা জানাতে বিরক্ত করেছিল, নতুন সার্কুলার এটি স্পষ্ট করে না! সম্ভবত এটিও ঠিক কারণ নিয়ন্ত্রক ঝুঁকি মিউচুয়াল ফান্ড ঝুঁকির চেয়ে বড় বলে মনে হয়৷

ডায়ালে নির্বিচারে ঝুঁকির মাত্রা থেকে, SEBI "কিছু উদাহরণ সহ একটি স্কিমের ঝুঁকির স্তরের মূল্যায়নের জন্য বিশদ নির্দেশিকা" এর উপর সব কিছু তুলে ধরেছে। আমরা সেই খরগোশের গর্তে পড়ার আগে, মিউচুয়াল ফান্ডগুলিতে দেওয়া এই ভাতাগুলি বিবেচনা করুন৷

যদি ফান্ড হাউসটি স্কিমের ঝুঁকি প্রোফাইলের পরিবর্তনের জন্য বিনামূল্যে হয় তবে বিস্তৃত সূত্র এবং উদাহরণ প্রদানের অর্থ কী? অন্তত 2015 সালের সার্কুলারটিতে একটি অস্পষ্ট ছিল "মিউচুয়াল ফান্ডগুলি তাদের স্কিমগুলিকে 'প্রোডাক্ট লেবেল' করতে পারে সর্বোত্তম অনুশীলনের ভিত্তিতে

এই বিষয়ে অ্যাসোসিয়েশন অফ মিউচুয়াল ফান্ডস ইন ইন্ডিয়া (AMFI) দ্বারা জারি করা নির্দেশিকা"৷

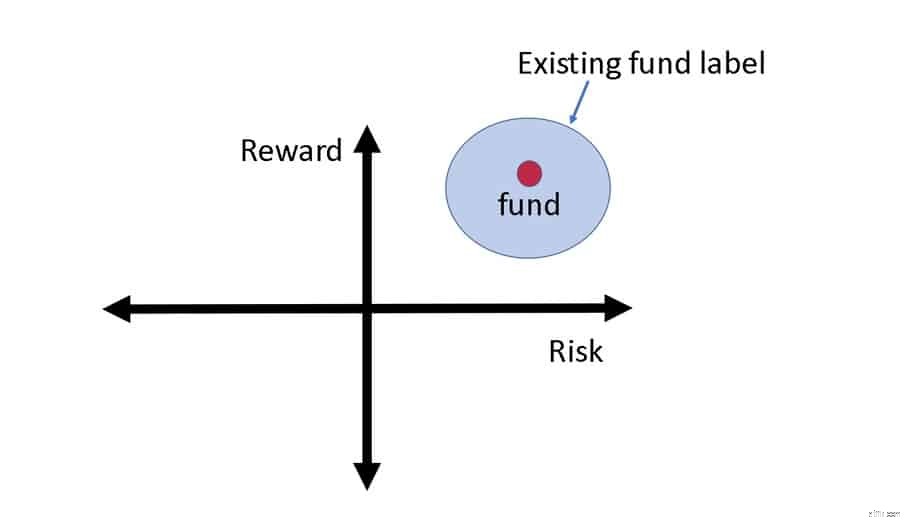

যদি ঝুঁকি-ও-মিটার এত পরিবর্তনশীল হতে পারে বলে আশা করা হয়, তাহলে শুরু করা অকেজো। যখন আমরা মিউচুয়াল ফান্ডে বিনিয়োগ করি, তখন আমাদের ঝুঁকি বনাম রিটার্ন ম্যাপে ফান্ডটিকে পিন করতে হবে। তহবিলটি যদি এই পরিকল্পিত হিসাবে একটি বিস্তৃত স্থানে স্থাপন করা হয় তবে এটি ভাল। নীল অঞ্চলের মধ্যে লাল বিন্দুর সরানো কোনো সমস্যা হওয়া উচিত নয় যতক্ষণ পর্যন্ত বিভাগ শ্রেণীবিভাগ সঠিকভাবে করা হয় – এটি নয়:দেখুন: SEBI মাল্টিক্যাপ এমএফ নিয়ম:অন্যান্য ফান্ড বিভাগ কি "লেবেলের জন্য সত্য"

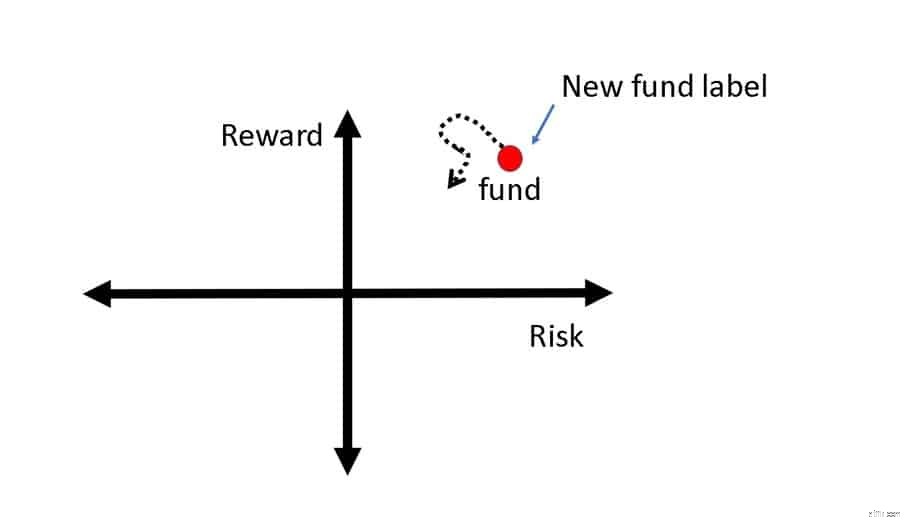

যখন আমি নতুন নিয়মগুলি পড়ি (এটি থেকে আমি যা কিছু করতে পারি), তখন মনে হয় যে "বিনিং জোন" সঙ্কুচিত হয়েছে এবং ফান্ডের ঝুঁকি প্রোফাইলে এমনকি ছোট পরিবর্তনগুলি গণনা করা হচ্ছে এবং বিনিয়োগকারীদের কাছে যোগাযোগ করা হচ্ছে (ডটেড লাইন)।

অবশ্যই, এটি অপ্রয়োজনীয়। যখন আমি একটি ডেট মিউচুয়াল ফান্ড কিনি, তখন আমি আশা করি এটি শুধুমাত্র এক ধরনের বন্ডে বিনিয়োগ করবে বা অন্ততপক্ষে বিভিন্ন ধরনের নির্দিষ্ট অনুপাতে। উদাহরণস্বরূপ, একটি তহবিল গিল্টে 40-0%, AAA বন্ডে 50-70%, AA বন্ডে 10-20% এবং A বন্ডে 0-10% বাজি বিনিয়োগ করতে পারে। আমি যা চাই তা হল এই স্তরগুলির স্বচ্ছতা। যখন তহবিলের সম্পদ বরাদ্দ বিপুল পরিমাণে পরিবর্তন হয় তখন ঝুঁকি-ও-মিটার রিডিংয়ে পরিবর্তন সম্পর্কে আমাকে জানানোর প্রয়োজন নেই। এটি কেবল খুচরা বিনিয়োগকারীদের উদ্বিগ্ন করে তুলবে। এই কারণেই, আমি মনে করি, সার্কুলার থেকে 'প্রিন্সিপাল অ্যাট রিস্ক' শব্দটি অনুপস্থিত৷

নতুন রিস্ক-ও-মিটার শুধুমাত্র মিউচুয়াল ফান্ড বিনিয়োগকারীদের বিভ্রান্ত করতে চলেছে এবং বিভ্রান্তি এড়ানোর একমাত্র উপায় হল এটিকে সম্পূর্ণরূপে উপেক্ষা করা। SEBI-এর উচিত ছিল বিস্তৃত অ্যানেক্সার সহ ঝুঁকি ডায়ালে আরও স্নাতক যোগ করার পরিবর্তে তহবিল শ্রেণীকরণের নিয়মগুলিকে কঠোর করার দিকে মনোনিবেশ করা।

উদাহরণস্বরূপ, বেশিরভাগ বিনিয়োগকারীর কোন ধারণা নেই যে ম্যাকাওলে সময়কাল কী। সুদের হারের ঝুঁকির শ্রেণীবিভাগ করার জন্য এই ধরনের একটি অস্পষ্ট শব্দ ব্যবহার করার পরিবর্তে, গড় পোর্টফোলিও পরিপক্কতা বা গড় পোর্টফোলিও পরিপক্কতা প্রতি ঝুঁকি বিভাগ একটি ভাল এবং সহজে বোঝার পছন্দ হবে৷

ইতিমধ্যেই এএমসিগুলি তাদের নিজেদের থেকে যথেষ্ট সংযোজন এবং সার্কুলার পাঠায়। SEBI কে ধন্যবাদ, তারা এখন এর মধ্যে আরও বেশি পাঠাবে এবং বিনিয়োগকারীদের উদ্বিগ্ন করবে। মিউচুয়াল ফান্ড সেই ক্রমে নিয়ন্ত্রক ঝুঁকি, অজ্ঞতার ঝুঁকি এবং বাজারের ঝুঁকির বিষয়। আপনার নিজের গবেষণা করে এবং খারাপের জন্য সবকিছু পরিবর্তন করার আশা করে নিজেকে বাঁচান।

আমাদের একচেটিয়া Facebook গ্রুপে যোগ দিন!