একটি কলেজ সঞ্চয় অ্যাকাউন্ট আপনার সন্তান বা নাতি-নাতনিদের দেওয়ার জন্য একটি অবিশ্বাস্য উপহার। এটি তাদের কলেজের ঋণমুক্ত থেকে স্নাতক হতে সাহায্য করতে পারে, যা তাদের জীবন গঠন শুরু করার জন্য একটি দৃঢ় ভিত্তি দেয়! তাই, জুনিয়রের বয়স 8 সপ্তাহ হোক বা 8 বছর, যত তাড়াতাড়ি সম্ভব একটি খুলুন এবং অর্থ আলাদা করে রাখা শুরু করুন। প্রশ্ন হল,কোথায় আপনার কি সেই টাকা রাখা উচিত?

অ্যাকাউন্টের বিকল্পগুলি আপনার আয় এবং আপনার পরিবারের প্রয়োজনের উপর নির্ভর করে পরিবর্তিত হয়, তবে এই নিবন্ধে, আমরা দুটি সবচেয়ে সাধারণ বৈশিষ্ট্যগুলির তুলনা করব:শিক্ষা সঞ্চয় অ্যাকাউন্ট (ESA) এবং একটি 529 পরিকল্পনা৷

তবে প্রথমে, আসুন নিশ্চিত হয়ে নিন যে আপনি প্রতিটি পরিকল্পনার বৈশিষ্ট্যগুলি বুঝতে পেরেছেন!

একটি 529 প্ল্যান (চতুরভাবে IRS কোডের বিভাগের নামানুসারে নামকরণ করা হয়েছে) একটি রাষ্ট্র-চালিত ট্যাক্স-সুবিধাপ্রাপ্ত অ্যাকাউন্ট যা আপনাকে শিক্ষাগত খরচের জন্য অর্থ আলাদা করতে দেয়। আপনি আপনার সন্তান বা নাতি-নাতনির জন্য একটি 529 প্ল্যান খুলতে পারেন এবং তাদের সুবিধাভোগীর নাম দিতে পারেন, যার অর্থ হল যে তারা অন্যান্য জিনিসগুলির মধ্যে কলেজের জন্য অর্থ প্রদানের জন্য ব্যবহার করতে পারে। একটি 529 প্ল্যান শুধুমাত্র একটি বিরক্তিকর আর্থিক অ্যাকাউন্ট নয়—এটি আপনার পারিবারিক গাছ পরিবর্তন করার একটি সুযোগ, মানুষ!

দুটি মৌলিক ধরনের 529 প্ল্যান রয়েছে:সেভিংস প্ল্যান এবং প্রিপেইড প্ল্যান৷

আপনার সন্তান বা নাতি-নাতনির জন্মের সময় একটি প্রিপেইড প্ল্যান টিউশনের বর্তমান হারে তালা দেয়, যাতে তারা 18 বছরে কলেজে যাওয়ার সময় মুদ্রাস্ফীতির কারণে বিশাল মূল্যবৃদ্ধি এড়াতে পারে।

529 সঞ্চয় পরিকল্পনা আপনাকে একটি পূর্বনির্ধারিত বিনিয়োগ পোর্টফোলিও চয়ন করতে দেয় যা আপনি আপনার সন্তানের ভবিষ্যতের শিক্ষাগত ব্যয়ের জন্য অর্থ বৃদ্ধি করতে ব্যবহার করতে পারেন। আপনি আপনার চয়ন করা পোর্টফোলিওর মধ্যে অর্থ পুনরায় বরাদ্দ করতে পারেন, তবে বছরে মাত্র দুবার৷

আমরা এই নিবন্ধে সঞ্চয় পরিকল্পনার উপর ফোকাস করতে যাচ্ছি, কারণ দীর্ঘ পথ ধরে, আপনি প্রিপেইড প্ল্যানের সাথে টিউশন রেট লক করার পরিবর্তে আপনার অর্থ বিনিয়োগ করে আরও ভাল রিটার্ন পাবেন। এছাড়াও, বেশিরভাগ প্রিপেইড টিউশন প্ল্যানের সাথে, যদি আপনার সন্তান কলেজে না যাওয়ার সিদ্ধান্ত নেয় তবে রাজ্য শুধুমাত্র মূল অর্থ ফেরত দেবে (আপনার অর্জিত কোনো সুদ নয়)। এবং আপনি সুবিধাভোগীর ভাইবোনের কাছে টাকা স্থানান্তর করতে পারবেন না।

ঠিক আছে, আসুন 529 প্ল্যানের বিশদ বিবরণে ডুব দেওয়া যাক।

অবশ্যই, আঙ্কেল স্যাম সূক্ষ্ম প্রিন্ট পছন্দ করেন—তাই আপনি একটি পরিকল্পনা বেছে নেওয়ার আগে আপনার হোমওয়ার্ক করুন!

এখানে আপনার জন্য একটি মজার তথ্য রয়েছে:আপনাকে আপনার ব্যবহার করতে হবে না রাজ্যের 529 পরিকল্পনা। আপনি আশেপাশে কেনাকাটা করতে পারেন এবং দেখতে পারেন যে অন্য রাজ্যের 529-এর কাছে আরও ভাল বিনিয়োগের বিকল্প এবং কম ফি আছে কিনা! আমাদের কেনাকাটার উপদেশের সেরা অংশ হল এমন একজন বিনিয়োগকারীর সাথে কাজ করা যিনি এই পরিকল্পনাগুলি যে কারও চেয়ে ভাল জানেন!

একটি Coverdell ESA (কংগ্রেসের লোকটির জন্য নামকরণ করা হয়েছে যিনি এটির জন্য চাপ দিয়েছিলেন) একটি ট্রাস্ট বা হেফাজতকারী অ্যাকাউন্ট যা আপনাকে শিক্ষাগত উদ্দেশ্যে আপনার অর্থ সঞ্চয় এবং বৃদ্ধি করতে দেয়। এটি একটি 529 প্ল্যানের অনুরূপ, তবে আরও বিধিনিষেধ এবং দুটি প্রধান পার্থক্য সহ৷

প্রথমত, একটি ESA-এর জন্য অবদানের সীমা প্রতি বছর প্রতি শিশুর জন্য মাত্র $2,000, যার কার্যত কোন সীমা নেই 529 প্ল্যান অবদানের। এবং দ্বিতীয়ত, একটি ESA দিয়ে, আপনি প্রায় যেকোনও বেছে নিতে পারেন বিনিয়োগের প্রকার-স্টক, বন্ড এবং মিউচুয়াল ফান্ড। শুনুন:আমরা ESA এর এই বৈশিষ্ট্যটি পছন্দ করি। আমরা চাই৷ আপনার কাছে বিকল্প থাকতে হবে, কারণ বিকল্প থাকা আপনাকে আপনার লক্ষ্যে পৌঁছানোর জন্য প্রয়োজনীয় রিটার্নের হার বেছে নেওয়ার জন্য আরও নিয়ন্ত্রণ এবং নমনীয়তা দেয়।

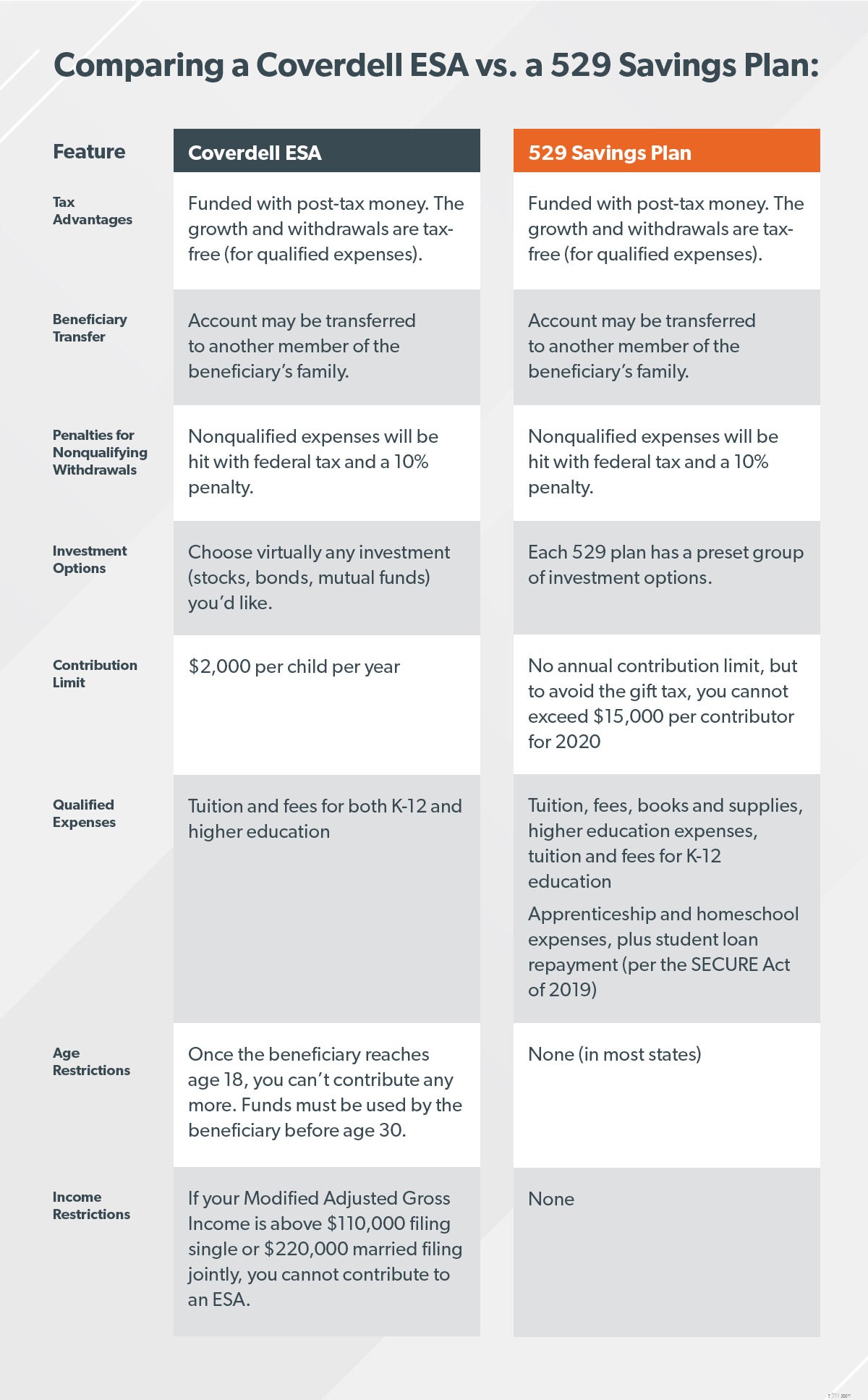

ESAs এবং 529-এর মধ্যে কী মিল রয়েছে সে সম্পর্কে পরিষ্কার করা যাক:

529 এবং ESA উভয়ই আপনার অর্থকে বাড়তে দেয়, যতক্ষণ না ছোট্ট সুজি স্নাতক হয় এবং কলেজে না যায় ততক্ষণ শুধু কুকির জারে বসে থাকবে না। যেমন আমরা আগে কভার করেছি, ESA-তে বিনিয়োগের প্রকারের ক্ষেত্রে অনেক বেশি নমনীয়তা এবং বৈচিত্র্য রয়েছে। কিন্তু দিনের শেষে, উভয়ই আপনাকে যৌগিক বৃদ্ধির সুবিধা নিতে দেয় যাতে আপনি মুদ্রাস্ফীতিকে ছাড়িয়ে যান।

যৌগিক বৃদ্ধি কতটা শক্তিশালী তা দেখানোর জন্য এখানে একটি দ্রুত গল্প। তাত্ত্বিকভাবে, এই দৃশ্যটি যেকোনো একটি অ্যাকাউন্টে প্রযোজ্য হতে পারে, তবে আমরা এটিকে সহজ রাখতে ESA এর সাথে যাব। ধরা যাক আপনি ছোট সুজির জন্মের পর তার জন্য একটি ESA খুলবেন। তিনি 18 বছর বয়সী না হওয়া পর্যন্ত আপনি প্রতি বছর এটি সর্বাধিক ($2,000) করেন। সে স্নাতক হওয়ার সময় পর্যন্ত, আপনি আপনার নিজের অর্থের মোট $36,000 জমা করেছেন।

কিন্তু যেহেতু আপনি বিনিয়োগ করছেন এটি, শুধু এটি সংরক্ষণ করা নয়, আপনি এর থেকে আরও অনেক কিছু নিয়ে শেষ করতে যাচ্ছেন! ধরা যাক আপনি সেই 18 বছরে গড়ে 8% চক্রবৃদ্ধি সুদ অর্জন করেছেন। লিটল সুজি কলেজের জন্য মোট $80,893 দিয়ে শেষ করে! 5 বুম!

ESAs এবং 529s উভয়ই অর্থ দিয়ে অর্থায়ন করা হয় যা ইতিমধ্যেই রথ আইআরএ-এর মতো করে করা হয়েছে। ফলস্বরূপ, অর্থটি করমুক্ত হয় এবং আপনি যখন এটি বের করেন তখন ট্যাক্স করা হয় না - যতক্ষণ না এটি অনুমোদিত শিক্ষাগত ব্যয়ের জন্য ব্যবহৃত হয়। আপনি যদি এটি একটি অযোগ্য খরচের জন্য ব্যবহার করেন, তাহলে আপনি ফেডারেল ট্যাক্স এবং 10% জরিমানা পাবেন, আপনি যে প্রোগ্রামটি বেছে নিয়েছেন তা বিবেচনা না করে। আঙ্কেল স্যাম নিশ্চিত করতে চান যে এই টাকা স্কুলে যায়!

আপনি যখন একটি 529 বা একটি ESA খোলেন, আপনাকে অবশ্যই একজন সুবিধাভোগীর নাম দিতে হবে—যে শিশুটির জন্য আপনি অর্থ সঞ্চয় করছেন। উভয় প্ল্যানের মাধ্যমে, আপনি অর্থের উপর ট্যাক্স না দিয়ে মূল সুবিধাভোগীর সাথে সম্পর্কিত এমন কাউকে সেই অর্থ স্থানান্তর করতে পারেন। সুতরাং, আপনি যদি আপনার বাচ্চাদের কলেজের জন্য সঞ্চয় করেন এবং তারা সম্পূর্ণ বৃত্তি পায়, আপনি আপনার সন্তানদের মধ্যে অন্য একজনকে টাকা দিতে পারেন।

আমরা আপনার সাথে একটি সম্পূর্ণ কোচিং সেশনের জন্য না বসলে, কোন প্ল্যানটি আপনার জন্য সবচেয়ে ভালো তা আমরা আপনাকে বলতে পারব না। এটি অনেক কারণের উপর নির্ভর করে—আপনার আয়, আপনার পারিবারিক পরিস্থিতি এবং আপনি মনে করেন যে আপনার সন্তান তাদের ক্যারিয়ারে কোথায় এগিয়ে যাচ্ছে।

আপনাকে সিদ্ধান্ত নিতে সাহায্য করার জন্য আমাদের সবচেয়ে সহজ উপায় হল তাদের প্রধান মিল এবং পার্থক্যগুলিকে সংক্ষিপ্ত করা যাতে আপনি নিজের জন্য সঠিক সিদ্ধান্ত নিতে পারেন!

আপনি যা চয়ন করুন না কেন, আপনি অটোপাইলটে যেতে পারবেন না। কোন কিছুতে বিনিয়োগ করবেন না যা আপনি বোঝেন না। আপনি যদি এখনই আপনার যথাযথ অধ্যবসায় করেন, তাহলে আপনার সন্তান বা নাতি-নাতনিরা আপনাকে এই সত্যিই অবিশ্বাস্য উপহারের জন্য ধন্যবাদ জানাতে হবে৷

আপনার বিনিয়োগের সাথে যুক্ত থাকার সর্বোত্তম উপায় হল একজন বিনিয়োগ পেশাদারের সাথে কথা বলা—আগে আপনি এক টাকা জমা! তারা আপনার রাজ্যের নির্দিষ্ট বিকল্পগুলি জানবে, যে কোনও ট্যাক্স বিরতি সহ, এবং তারা আপনাকে ডান বেছে নেওয়ার মাধ্যমে আপনার প্রয়োজনীয় স্পষ্টতা এবং আত্মবিশ্বাস দেবে। পরিকল্পনা।