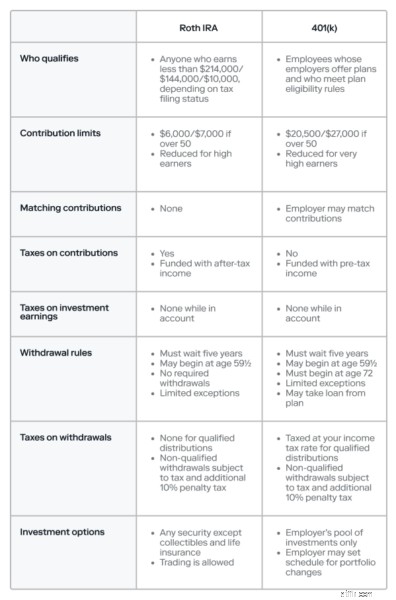

আপনি যখন বিভিন্ন বিনিয়োগ বিকল্পের মধ্যে বেছে নিচ্ছেন তখন অবসরের জন্য সঞ্চয় করা কঠিন মনে হতে পারে। যদিও আপনি অনেক ধরনের অবসর অ্যাকাউন্টের সাথে ট্যাক্স সুবিধা উপভোগ করতে পারেন, প্রত্যেকটির আলাদা নিয়ম, সুবিধা এবং অসুবিধা রয়েছে। আপনার জন্য সঠিক পথ বেছে নিতে সাহায্য করার জন্য Roth IRAs বনাম 401(k) পরিকল্পনার মধ্যে পার্থক্য জানুন।

এটা মনে রাখা গুরুত্বপূর্ণ যে আপনি যত তাড়াতাড়ি একটি IRA বা 401(k) এর মতো একটি অবসরকালীন অ্যাকাউন্টে তহবিল দেওয়া শুরু করবেন, আপনি কমপাউন্ডিং নামক কিছুর সুবিধা গ্রহণ করে সম্ভাব্যভাবে আরও বেশি অর্থ সঞ্চয় করতে পারবেন, যখন আপনার অ্যাকাউন্টগুলি আয় এবং সুদ অর্জন করে অতিরিক্ত সুদ এবং রিটার্ন।

একটি রথ আইআরএ হল একটি কর-সুবিধাপ্রাপ্ত বিনিয়োগ অ্যাকাউন্ট যা লোকেদের অবসর গ্রহণের জন্য সঞ্চয় তৈরি করতে সহায়তা করার জন্য ডিজাইন করা হয়েছে। বেশিরভাগ অবসরের অ্যাকাউন্টের মতো, এখানেও একটি ট্রেড-অফ রয়েছে:আপনি একটি নির্দিষ্ট বয়সে না পৌঁছানো পর্যন্ত আপনার টাকা আটকে রাখুন এবং আপনি ট্যাক্স সুবিধাগুলি কাটাতে পারেন।

রথ আইআরএগুলিকে ট্যাক্স-পরবর্তী ডলার দিয়ে অর্থায়ন করা হয়, যার অর্থ আপনি যে অর্থ উপার্জন করেছেন এবং ইতিমধ্যে আয়কর পরিশোধ করেছেন তা বিনিয়োগ করেন। আপনি আপনার অ্যাকাউন্টে বেশিরভাগ ধরনের সিকিউরিটিজ অন্তর্ভুক্ত করতে পারেন, যেমন স্টক, বন্ড, মিউচুয়াল ফান্ড এবং এক্সচেঞ্জ ট্রেডেড ফান্ড (ETFs)। আপনি একবার রথ আইআরএ খুললে, আপনি সময়ের সাথে সাথে অতিরিক্ত অর্থ বিনিয়োগ করতে পারেন এবং ব্যবসা করতে পারেন, যেমন আপনি অন্য যেকোনো ধরনের বিনিয়োগ অ্যাকাউন্টের সাথে করেন। এবং যদি আপনি প্রত্যাহারের নিয়ম অনুসরণ করেন, তাহলে আপনি আপনার উপার্জনের উপর ট্যাক্স দিতে পারবেন না।

একটি গুরুত্বপূর্ণ অনুস্মারক:একটি রথ আইআরএ একটি সঞ্চয় অ্যাকাউন্ট নয়। এটি একটি বিনিয়োগ অ্যাকাউন্ট, এবং সমস্ত বিনিয়োগ ঝুঁকি সহ আসে, যার মধ্যে আপনার অর্থ হারানোর ঝুঁকিও রয়েছে।

আপনি যদি অবসর গ্রহণের জন্য সঞ্চয় করেন, রথ আইআরএ আপনার জন্য অনন্য ট্যাক্স সুবিধা থাকতে পারে।

অনেক লোক তাদের কর্মজীবনের আগে কম উপার্জন করে এবং আপনার আয় যত কম, আপনার ট্যাক্স বন্ধনী তত কম। সময়ের সাথে সাথে, আপনার ট্যাক্সের হার সহ আপনার বেতন বাড়তে পারে। যেহেতু আপনি আপনার Roth IRA থেকে যোগ্য উত্তোলনের উপর ট্যাক্স দেন না, যেগুলি সাধারণত অবসরের বয়সের পরে নেওয়া হয়, আপনি কম ট্যাক্স বন্ধনীতে থাকাকালীন আপনার বিনিয়োগ করা অর্থের উপর সামগ্রিকভাবে কম ট্যাক্স পরিশোধ করবেন।

যদি আপনার বিনিয়োগগুলি অর্থ উপার্জন করে, তবে এটি আপনার রথ আইআরএ-তে থাকা অবস্থায় ট্যাক্স করা হয় না। এইভাবে, লভ্যাংশ, সুদ এবং শেয়ার বিক্রির মাধ্যমে আপনি যা আয় করবেন তা করমুক্ত হবে। এছাড়াও আপনি আপনার পোর্টফোলিও বাড়ানোর জন্য আপনার উপার্জন পুনরায় বিনিয়োগ করতে পারেন।

একটি সাধারণ নিয়ম হিসাবে, আপনাকে অবশ্যই 59½ বছর বয়স পর্যন্ত আপনার টাকা অ্যাকাউন্টে রেখে যেতে হবে, যদিও কিছু ব্যতিক্রম রয়েছে যা আপনাকে আপনার Roth IRA থেকে তাড়াতাড়ি তোলার সুযোগ দেয়, যেমন একটি যোগ্য প্রথমবারের মতো বাড়ি কেনার। নির্দেশিকা অনুসরণ করে প্রত্যাহার করাকে বলা হয় যোগ্য বিতরণ, এবং আপনি সেগুলির উপর কোন কর প্রদান করবেন না। তার মানে আপনার বিনিয়োগ যে অর্থ উপার্জন করেছে তা মোটেও ট্যাক্স করা হয় না।

রথ আইআরএ-তে অর্থ আপনি যতদিন বেঁচে থাকবেন ততদিন অ্যাকাউন্টে থাকতে পারে, ঐতিহ্যগত আইআরএগুলির বিপরীতে। এমনকি আপনি আপনার উইলে আপনার উত্তরাধিকারীদের কাছে আপনার রথ আইআরএ ছেড়ে দিতে পারেন। আপনি যদি আপনার মৃত্যুর পরে আপনার সম্পদ অন্যদের কাছে দেওয়ার পরিকল্পনা করেন তবে এটি একটি সুবিধা হতে পারে।

তাদের সুবিধা থাকা সত্ত্বেও, রথ আইআরএ কিছু অসুবিধা নিয়ে আসে।

আপনার কর্মজীবনের আগে আয়কর পরিশোধ করা হয় দীর্ঘমেয়াদে আপনার অর্থ সংরক্ষণ করুন। কিন্তু স্বল্পমেয়াদে, আপনি প্রি-ট্যাক্স অর্থ প্রদানের মাধ্যমে আপনার করের বোঝা কমানোর সুযোগটি মিস করবেন, যা ঐতিহ্যগত IRAs দ্বারা অফার করা হয়। এছাড়াও কোন গ্যারান্টি নেই যে আপনার ট্যাক্স ব্র্যাকেট আপনার অবদানের তুলনায় অবসর বয়সে বেশি হবে।

2022 সালের হিসাবে, Roth IRAs বার্ষিক অবদান $6,000 বা $7,000 ধার্য করে যদি আপনার বয়স 50 এর বেশি হয়। এবং এমন আয়ের সীমা রয়েছে যা আপনার অনুমোদিত অবদানকে কমাতে বা বাদ দিতে পারে। উদাহরণস্বরূপ, আপনি যদি অন্তত:

উপার্জন করেন তবে আপনি সম্পূর্ণ পরিমাণে অবদান রাখতে পারবেন নাহ্রাসকৃত Roth IRA অবদানের পরিমাণ গণনা করতে আপনি এই IRS ওয়ার্কশীটটি ব্যবহার করতে পারেন।

এছাড়াও, আপনি রথ আইআরএ-তে মোটেও অবদান রাখতে পারবেন না যদি আপনি নীচের একটি মানদণ্ড পূরণ করেন:

বেশিরভাগ কর-সুবিধাপ্রাপ্ত অবসর অ্যাকাউন্টে উত্তোলনের প্রয়োজনীয়তা রয়েছে এবং রথ আইআরএগুলি আলাদা নয়। আপনাকে অবশ্যই আপনার অ্যাকাউন্টে কমপক্ষে পাঁচ বছরের জন্য টাকা রেখে যেতে হবে এবং আপনি সাধারণত 59½ বছর বয়সের আগে টাকা তুলতে পারবেন না। আপনি যদি নিয়ম ভঙ্গ করেন, তাহলে সম্ভবত আপনাকে ট্যাক্সের পাশাপাশি তাড়াতাড়ি তোলার জরিমানাও দিতে হবে।

একটি 401(k) হল একটি কর-সুবিধাপ্রাপ্ত অবসর পরিকল্পনা যা একজন নিয়োগকর্তা প্রায়শই একটি নিয়োগকর্তা ম্যাচ প্রোগ্রামের সাথে তার কর্মীদের অফার করে। রথ আইআরএ-তে অর্থের মতো পরিকল্পনার অর্থ বিনিয়োগ করা হয়, তবে নিয়োগকর্তা সিদ্ধান্ত নেন কোন বিকল্পগুলি উপলব্ধ।

401(k) প্ল্যানের অনেক সুবিধা রয়েছে, যার মধ্যে কিছু অন্যান্য অবসর অ্যাকাউন্টে পাওয়া যায় না।

আপনি যদি রথ আইআরএ বনাম 401(কে) এর সাথে তুলনা করছেন, তাহলে নিয়োগকর্তার মিলিত অবদান একটি গুরুত্বপূর্ণ পার্থক্য হতে পারে। সাধারণত, নিয়োগকর্তারা একটি নির্দিষ্ট পরিমাণ পর্যন্ত 401(k) প্ল্যানে আপনার অবদানের সাথে মেলে। এটি মূলত বিনামূল্যের টাকা।

নিয়োগকর্তার ম্যাচ সাধারণত একটি ক্যাচের সাথে আসে:একটি ভেস্টিং সময়সূচী। এর মানে আপনি নিয়োগকর্তার সাথে থাকার জন্য একটি প্রণোদনা হিসাবে শুধুমাত্র একটি নির্দিষ্ট সময়ের পরে যে তহবিলগুলি প্রদান করেন তার মালিকানা লাভ করেন৷ উদাহরণস্বরূপ, যদি আপনার নিয়োগকর্তার একটি স্নাতক ভেস্টিং সময়সূচী থাকে, তাহলে আপনি প্রতি বছর 25% হারে ন্যস্ত হতে পারেন, যার অর্থ হল আপনার নিয়োগকর্তার অবদানের 100% তহবিল পেতে আপনাকে চার বছর কোম্পানির সাথে থাকতে হবে। . কোম্পানীগুলি তাদের ইচ্ছামত ভেস্টিং সময়সূচী বেছে নিতে পারে, তবে দীর্ঘতম অনুমোদিত হল ছয় বছর।

401(k) অবদানগুলি আপনার কর-পূর্ব মজুরি থেকে আসে, যা আপনার করযোগ্য আয় কমিয়ে দেয়। উদাহরণস্বরূপ, যদি আপনার মাসিক বেতন $3,000 হয় এবং আপনি আপনার 401(k) তে $100 অবদান রাখেন, তাহলে আপনাকে $2,900 এর উপর ট্যাক্স দিতে হবে।

আপনার অর্থ অ্যাকাউন্টে থাকাকালীন আপনার বিনিয়োগ উপার্জনও কর-মুক্ত বৃদ্ধি পায়। এটি বলেছে, আপনি যখন অর্থ উত্তোলন করবেন তখন আপনাকে অবশ্যই আপনার অবদান এবং উপার্জন উভয়ের উপর কর দিতে হবে।

401(k) অবদানের বার্ষিক ক্যাপ রথ আইআরএ সীমা থেকে উল্লেখযোগ্যভাবে বেশি। 2022 এর জন্য:

সচেতন থাকুন যে, রথ আইআরএ-এর মতো, 401(কে) এর কিছু আয়ের সীমা রয়েছে; আপনি $305,000 বা তার বেশি উপার্জন করলে আপনার সর্বোচ্চ অবদান হ্রাস পেতে পারে।

এমপ্লয়ি রিটায়ারমেন্ট ইনকাম সিকিউরিটি অ্যাক্ট অফ 1974 (ERISA) 401(k)s সহ নির্দিষ্ট বিনিয়োগ অ্যাকাউন্টে অবসর তহবিল রক্ষা করে। এটি কর্মক্ষম মান, প্রকাশের প্রয়োজনীয়তা এবং জবাবদিহিতা ব্যবস্থা সেট করে, যদিও এটি এখনও সম্ভব যে আপনি আপনার বিনিয়োগে অর্থ হারাতে পারেন। আপনি বা আপনার নিয়োগকর্তা দেউলিয়া ঘোষণা করলেও এটি আপনার পরিকল্পনাকে পাওনাদারদের থেকে রক্ষা করে।

401(k)s কিছু অপূর্ণতা নিয়ে আসে যা বিবেচনা করা গুরুত্বপূর্ণ হতে পারে।

রথ আইআরএ-এর বিপরীতে, যা আপনাকে সিকিউরিটিজের অ্যারেতে আপনার অর্থ রাখার অনুমতি দেয়, 401(কে)গুলি সাধারণত সীমিত বিনিয়োগের বিকল্পগুলি অফার করে। গড় পরিকল্পনায় 8 থেকে 12টি পছন্দ রয়েছে; কখনো কখনো শুধুমাত্র মিউচুয়াল ফান্ড পাওয়া যায়। 401(k) প্ল্যানের সীমাবদ্ধতা থাকতে পারে আপনি কত ঘন ঘন আপনার নির্বাচন পরিবর্তন করতে পারেন।

Roth IRAs-এর মতো, 401(k)s-এর সম্ভাব্য ট্যাক্স সুবিধা নিশ্চিত করা হয় না। যদিও প্রিট্যাক্স অবদানগুলি স্বল্পমেয়াদে আপনার অর্থ সাশ্রয় করতে পারে, এটি সম্ভব যে আপনি যখন অবসর গ্রহণের বয়সের পরে তহবিল উত্তোলন করবেন তখন আপনি একটি উচ্চ কর বন্ধনীতে থাকবেন, যা শেষ পর্যন্ত আপনার অবদান এবং উপার্জনের উপর উচ্চ কর দিতে হতে পারে।

যেহেতু 401(k)s অত্যন্ত নিয়ন্ত্রিত, তাদের সক্রিয় ব্যবস্থাপনার প্রয়োজন হয়। এটি উচ্চ ফিতে অনুবাদ করতে পারে।

আপনি যদি 59½ বছর বয়সের আগে আপনার 401(k) থেকে অর্থ উত্তোলন করেন, তাহলে আপনি সম্ভবত জরিমানা দিতে হবে, যদিও আপনি আর্থিক অসুবিধার কিছু ক্ষেত্রে আপনার 401(k) পরিকল্পনা থেকে ঋণের জন্য যোগ্যতা অর্জন করতে পারেন। এছাড়াও আপনি অ্যাকাউন্টে অনির্দিষ্টকালের জন্য আপনার টাকা রেখে যেতে পারবেন না; আপনাকে অবশ্যই 72 বছর বয়সের মধ্যে টাকা তোলা শুরু করতে হবে।

তাহলে আপনার জন্য কোনটি সঠিক:Roth IRA বনাম 401(k)? এখানে দুর্দান্ত খবর:আপনার উভয়ই থাকতে পারে। এমনকি যদি আপনার নিয়োগকর্তা একটি 401(k) অফার করে, আপনি একটি Roth IRA খুলতে পারেন এবং প্রতিটি অ্যাকাউন্টের জন্য সর্বাধিক অনুমোদিত পর্যন্ত অবদান রাখতে পারেন। অবসর গ্রহণের জন্য সঞ্চয় যদি আপনার জন্য একটি উচ্চ অগ্রাধিকার হয়, তাহলে আপনি যে পরিমাণ বিনিয়োগ করতে পারেন তা সর্বাধিক করার জন্য এটি একটি ভাল উপায় হতে পারে৷

যদি আপনার নিয়োগকর্তা মিলিত অবদানের প্রস্তাব করেন, তাহলে আপনি সম্পূর্ণ মিল পেতে যথেষ্ট অবদান রাখতে চাইতে পারেন এবং তারপরে একটি Roth IRA-তে বিনিয়োগ করতে পারেন। আপনি যদি রথ আইআরএ-তে সম্পূর্ণ অর্থ প্রদান করতে সক্ষম হন, তাহলে আপনি বার্ষিক সীমা পর্যন্ত 401(k) এ যেকোনো অতিরিক্ত আমানত রাখতে পারেন।

যদি আপনার নিয়োগকর্তা অবদানের সাথে মেলে না, তাহলে প্রথমে একটি Roth IRA তহবিল দেওয়ার কথা বিবেচনা করুন এবং তারপরে একবার আপনি বার্ষিক সর্বোচ্চে পৌঁছে গেলে আপনার 401(k) তে অবদান রাখুন।

যেকোন ট্যাক্স সুবিধাপ্রাপ্ত অবসর অ্যাকাউন্টের সাথে, আপনি অবসর নেওয়া পর্যন্ত অ্যাকাউন্টে টাকা রাখার জন্য ট্যাক্স সুবিধা ট্রেড করছেন। সুতরাং আপনি যদি অবসরের বয়সে পৌঁছানোর আগে আপনার অর্থের প্রয়োজন বলে আশা করেন, তবে একটি রথ আইআরএ আপনার জন্য সঠিক পছন্দ নাও হতে পারে। এছাড়াও, আপনি যদি এখন থেকে অবসরে যাওয়ার সময় কম ট্যাক্স ব্র্যাকেটে থাকার আশা করেন, তাহলে আপনি টাকা তোলার সময় ট্যাক্স প্রদান করে অর্থ সাশ্রয় করতে পারেন, আপনার অবদানের পরিবর্তে। অবশেষে, যদি প্রি-ট্যাক্স ডলার বিনিয়োগ করে এখন আপনার করের বোঝা কমানো গুরুত্বপূর্ণ হয়, তাহলে একটি Roth IRA আপনাকে সেই সুবিধা দেবে না।

অনেক লোকের জন্য, নিয়োগকর্তার মিল হল একটি 401(k) বেছে নেওয়ার ক্ষেত্রে একটি সিদ্ধান্তকারী ফ্যাক্টর। আপনার নিয়োগকর্তা যে তহবিলগুলি প্রদান করেন তা আপনার মোট ক্ষতিপূরণের অংশ, তাই আপনি এটির সুবিধা গ্রহণ নিশ্চিত করতে চাইতে পারেন।

অন্যদিকে, যদি আপনার নিয়োগকর্তা অবদানের সাথে মেলে না, তাহলে আপনি কম ফি এবং বিস্তৃত বিনিয়োগ বিকল্পের জন্য একটি Roth IRA বেছে নিতে পারেন।

শেষ পর্যন্ত, আপনি রথ আইআরএ বা 401(কে) এ আপনার অর্থ রাখলে আপনি ট্যাক্স সুবিধা উপভোগ করতে পারেন। এবং আপনি যখন অবসর গ্রহণের জন্য সঞ্চয় করছেন, আপনি যত তাড়াতাড়ি শুরু করবেন, আপনার বিনিয়োগের ফল দেওয়ার জন্য আপনার কাছে তত বেশি সময় থাকবে।