তাই অনেক লোক অনুমান করতে ভুল করে যে শুধুমাত্র একটি ETF-এর একটি সূচক তহবিলের তুলনায় ব্যয়ের অনুপাত কম, এটি উচ্চতর রিটার্ন দেবে (ডিম্যাট অ্যাকাউন্ট ফি এবং ব্রোকারেজ ব্যতীত), এর কোনও প্রমাণ নেই। একটি সূচক তহবিল বা একটি ETF থেকে রিটার্ন বিভিন্ন কারণের উপর নির্ভর করে। এই পোস্টে, আমরা দেখব কীভাবে একটি ইটিএফের তুলনায় উল্লেখযোগ্যভাবে বেশি রিটার্ন সহ একটি সূচক তহবিল তুলনামূলক বা এমনকি কিছুটা বেশি রিটার্ন দিতে পারে৷

একটি সূচক তহবিলের ক্ষেত্রে, এটি সূচকটি কতটা ঘনিষ্ঠভাবে ট্র্যাক করে তা ট্র্যাকিং ত্রুটি দ্বারা পরিমাপ করা হয়। যদিও এটি একটি স্বজ্ঞাত সংখ্যা নয়, অনেক লোক এটি ভুলে যায় যে কখনও কখনও সূচক তহবিলগুলি ভুল কারণে তাদের সূচকগুলিকে ছাড়িয়ে যেতে পারে! তাই কর্মক্ষমতা ট্র্যাক করতে সবসময় রিটার্ন ব্যবহার করা গুরুত্বপূর্ণ।

একটি ETF-এর ক্ষেত্রে, একজন যে রিটার্ন পাবেন তা ইউনিটের মূল্য দ্বারা নির্ধারিত হয় এবং ইউনিটের NAV নয়। আপনি যদি ETF-এ নতুন হন এবং সেগুলি কীভাবে কাজ করে, অনুগ্রহ করে এই পোস্টটি দিয়ে শুরু করুন: কীভাবে ETFগুলি মিউচুয়াল ফান্ড থেকে আলাদা:একটি শিক্ষানবিস গাইড এবং তারপর ETF-তে আগ্রহী? এখানে আপনি কিভাবে ETF গুলিকে ক্রয়/বিক্রয় কতটা সহজ তা যাচাই করে নির্বাচন করতে পারেন,

শুধুমাত্র যখন ETF মূল্য এবং ETF NAV-এর মধ্যে পার্থক্য খুব বেশি না হয়, উদাহরণ স্বরূপ দেখুন কিভাবে এটি এখানে চেক করবেন: Nifty Next 50 Index-এ বিনিয়োগ করার সর্বোত্তম উপায় কী – দামের জন্য একটি প্রক্সি হিসাবে NAV ব্যবহার করা যেতে পারে। দুর্ভাগ্যবশত, সমস্ত পোর্টাল কম্পিউটিং ট্র্যাকিং ত্রুটি এবং রিটার্নের জন্য ETF NAV ব্যবহার করে। ETF ট্র্যাকিং ত্রুটি সূচক রিটার্ন থেকে বিনিয়োগকারীদের রিটার্ন কতটা আলাদা তার প্রতিনিধি নয়। এই নিবন্ধটির জন্য, আমি একটি NIfty Next 50 ETF এবং একটি সূচক তহবিলের তুলনা করার জন্য পূর্বে ব্যবহৃত কিছু গ্রাফ ব্যবহার করি৷

আগে আমার ধারণা ছিল যে NAV রিপোর্ট করা ETF লভ্যাংশ অন্তর্ভুক্ত করে না (তারা এগুলি ঘোষণা করে এবং এটি হয় তহবিলে ফেরত দেওয়া বা বিতরণ করা যেতে পারে)। যাইহোক, সৌভাগ্যক্রমে, এটি এমন নয়, লভ্যাংশ (যদি থাকে) NAV গণনার জন্য পুনঃবিনিয়োগ করা বলে মনে হয়।

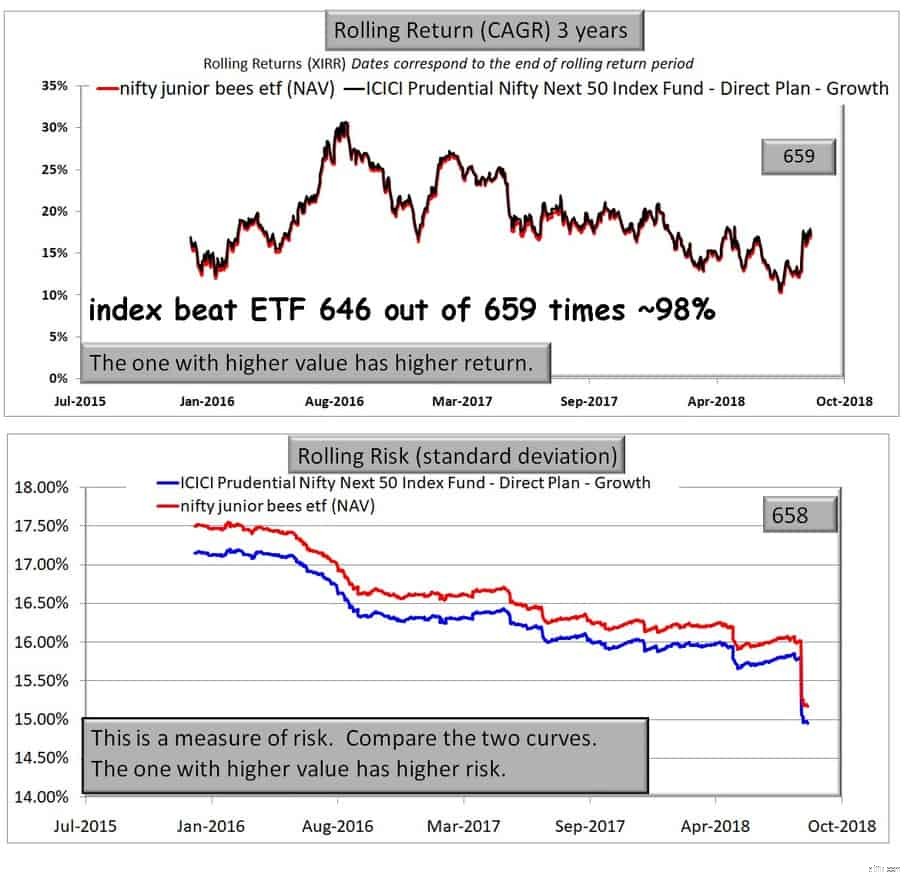

তিন বছর:ইনডেক্স ফান্ড NAV বনাম ETF NAV

প্রথমে, আসুন ETF এবং সূচক তহবিলের 3 বছরের রোলিং রিটার্ন এবং রোলিং ঝুঁকি তুলনা করি। আমরা ETF NAV ব্যবহার করব।

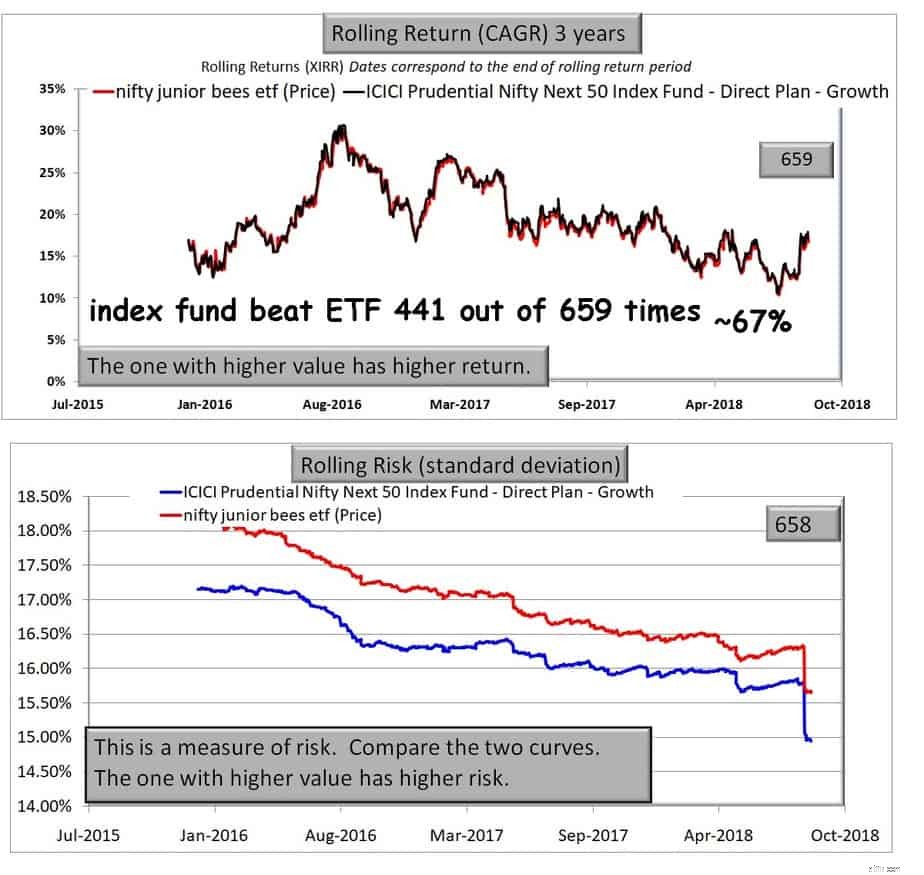

তিন বছর:ইনডেক্স ফান্ড NAV বনাম ETF মূল্য

যখন আমরা NAV এর পরিবর্তে ETF মূল্য ব্যবহার করি (সঠিক কাজ), আউটপারফরমেন্স ততটা বেশি হয় না।

বাজার শক্তির কারণে ETF মূল্যের জন্য ঝুঁকি (নীচের প্যানেলে দেখানো হয়েছে) বেশি। যাইহোক, লক্ষ্য করুন যে যদিও ETF-এর সূচক তহবিলের তুলনায় ব্যয়ের অনুপাত উল্লেখযোগ্যভাবে কম (লেখার সময় প্রায় 0.5%), এর ফলে রিটার্ন বা ঝুঁকির বাইরের কর্মক্ষমতা হয় না।

প্রবণতা চার এবং পাঁচ বছর একই। নীচের ভিডিও বা এই পোস্টটি দেখুন: নিফটি নেক্সট 50 সূচকে বিনিয়োগ করার সেরা উপায় কী?

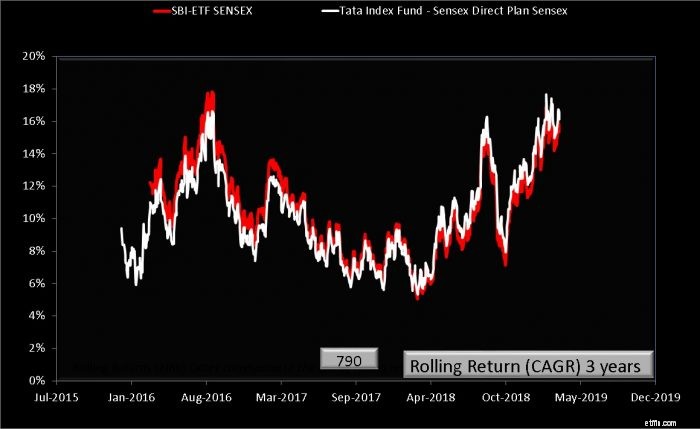

এসবিআই নিফটি ইনডেক্স ফান্ড বনাম আইসিআইসিআই নিফটি ইটিএফ রোলিং রিটার্ন

এসবিআই নিফটি ইনডেক্স ফান্ড বনাম আইসিআইসিআই নিফটি ইটিএফ রোলিং রিটার্ন

উপরের উভয় ক্ষেত্রেই লক্ষ্য করুন যে কখনও কখনও ইটিএফ ভাল করে (এনএভি এখানে ছিল) এবং কখনও কখনও সূচক তহবিল। সুতরাং আউটপারফরম্যান্স শুধুমাত্র ব্যয়ের উপর নির্ভর করে না। তাই অনুগ্রহ করে অনুমান করা বন্ধ করুন যে কম খরচের ফলে বেশি রিটার্ন হবে!

আমি নিম্নলিখিত সুপারিশ করব: