দীর্ঘদিন ধরে মিউচুয়াল ফান্ড হাউসগুলি ইক্যুইটি বিক্রি করতে ব্যস্ত ছিল এবং কীভাবে একটি বড়, মধ্য, ছোট বা মাল্টিক্যাপ ফান্ড একটি ইকুইটি ক্ষুধার্ত পোর্টফোলিওর জন্য গুরুত্বপূর্ণ। তারা বরাদ্দের বিষয়ে সঠিক ছিল কিন্তু তারা অনুমান করতে পারেনি যে বাজারগুলি এই পোর্টফোলিওগুলিতে গভীর স্ট্রাইক করেছে এবং বিনিয়োগকারীরা ভাবছে যে তাদের কখনও ইক্যুইটিতে বিনিয়োগ করা উচিত ছিল কিনা৷

আপনি দেখুন, আমরা আমাদের লাভ পছন্দ করি কিন্তু আমরা আমাদের ক্ষতি দ্বিগুণ ঘৃণা করি।

অবশেষে, মিউচুয়াল ফান্ড কোম্পানিগুলি বিনিয়োগকারীদের এই আসল সমস্যাটি বের করেছে। অফারে সমাধান হল মাল্টি অ্যাসেট ফান্ড৷

৷খুবই সাধারণ. একটি মাল্টি অ্যাসেট ফান্ড এমনভাবে বিভিন্ন ধরনের বিনিয়োগে বিনিয়োগ করতে পছন্দ করে যা পোর্টফোলিওতে ক্ষতির সুযোগ/পরিমাণ কমিয়ে দেয়। এটি করার সময়, এটি একটি সম্মানজনক রিটার্নও তৈরি করার লক্ষ্য রাখে।

লক্ষ্য হল সম্পূর্ণ ইক্যুইটি এক্সপোজারের চেয়ে বিনিয়োগকারীদের জন্য কম ভীতিকর অভিজ্ঞতা তৈরি করা।

মেনুতে থাকা সম্পদ/বিনিয়োগগুলি হল:

তহবিল উপরের প্রত্যেকটির জন্য একটি লক্ষ্য বরাদ্দের পরিসর নির্ধারণ করে এবং সেই বরাদ্দ বজায় রাখার জন্য তার উপায়ে কাজ করে। এটি নিশ্চিত করে যে কোনও সম্পদ শ্রেণী পোর্টফোলিওতে খুব বেশি প্রতিনিধিত্ব করা বা বেশি প্রতিনিধিত্ব করা হয় না।

আমাদের এটিকে আরও 2 ভাগে ভাগ করতে হবে।

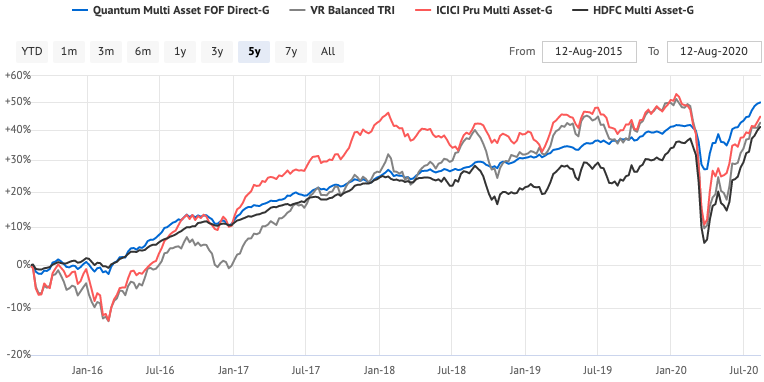

মাল্টি অ্যাসেট ফান্ড কি লোকসান কমায়? হ্যাঁ তারা করে. প্রকৃতপক্ষে, বিদ্যমান কয়েকটি তহবিল একটি একক ক্যালেন্ডার বছরে লোকসানের সম্মুখীন হয়নি।

তারা কি সম্মানজনক রিটার্ন প্রদান করে? এটা একটা বড় বিতর্ক হবে। যেটি আপনাকে ক্ষতির হাত থেকে রক্ষা করে, সেই লক্ষ্য অর্জনের জন্য সম্ভাব্য রিটার্ন ত্যাগ করতে হবে। যত তাড়াতাড়ি আপনি আরও লক্ষ্য করা শুরু করবেন, আপনাকে বিনিয়োগে একটি স্বল্পমেয়াদী, সাময়িক ক্ষতি স্বীকার করতে হবে।

3 বছরেরও বেশি সময় ধরে, তারা ইতিবাচক রিটার্ন দেওয়ার জন্য আরও ভাল অবস্থানে রয়েছে।

মতিলাল ওসওয়াল মাল্টি অ্যাসেট ফান্ড সম্প্রতি তার প্রাথমিক অফার শেষ করেছে। সর্বশেষ এনএফও নিপ্পন ইন্ডিয়া মাল্টি অ্যাসেট ফান্ড।

অন্যান্য বিদ্যমান মাল্টি অ্যাসেট ফান্ডের তুলনায়, 2টি ফান্ডের একটি অতিরিক্ত বৈশিষ্ট্য রয়েছে – আন্তর্জাতিক স্টক।

বিগত কয়েক বছরে আন্তর্জাতিক স্টকগুলি এত ভাল কাজ করেছে যে যে কোনও পোর্টফোলিও যে সুযোগটি কতটা লাভজনক তা দেখানোর জন্য ব্যাকটেস্ট চালায়, বিজয়ী হিসাবে উপস্থিত হবে৷

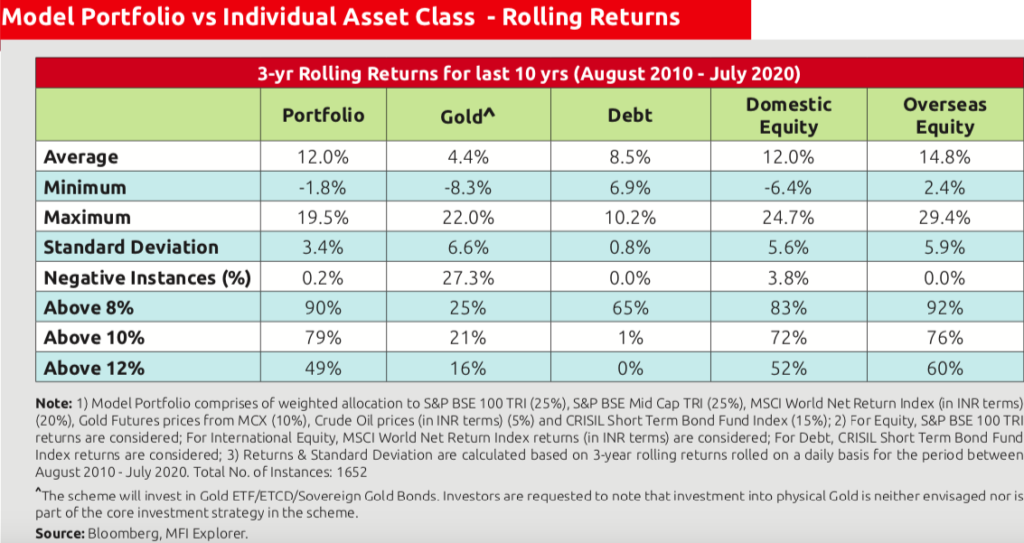

নিপ্পন তার তহবিল উপস্থাপনায় 12% গড় রিটার্ন সহ 3 বছরের রোলিং রিটার্ন দেখায় (এর বরাদ্দ অনুযায়ী বিনিয়োগ করা হয়েছে বলে ধরে নেওয়া হয়)। এটি উল্লেখযোগ্যভাবে ড্রডাউনের পরিপ্রেক্ষিতে পোর্টফোলিও ঝুঁকি হ্রাস করার সময়।

নীচের ছবিটি দেখুন এবং আপনি বুঝতে পারবেন আমি কি বলছি।

শেষ কলামটি দেখুন – ওভারসিজ ইক্যুইটি। মডেলের সমস্ত রিটার্নের জন্য এটি দায়ী বলে মনে হচ্ছে। আগামী 10 বছরে বাস্তবতা ভিন্ন হতে পারে।

ডায়নামিক অ্যাসেট অ্যালোকেশন ফান্ডগুলি তাদের পোর্টফোলিওতে শুধুমাত্র ইক্যুইটি, আরবিট্রেজ এবং স্থির আয় ব্যবহার করে। ইক্যুইটি সাধারণত গার্হস্থ্য বা ভারতের স্টকের মধ্যে সীমাবদ্ধ থাকে। গতিশীল প্রকৃতি বেশিরভাগই তাদের রাডারে একাধিক কারণের উপর ভিত্তি করে ইকুইটি বরাদ্দের একটি উপযুক্ত স্তর নির্ধারণের একটি ফাংশন।

বিপরীতে, বহু সম্পদ তহবিলের সাথে কাজ করার জন্য একটি বিস্তৃত পছন্দ রয়েছে। তারা সোনা, অন্যান্য পণ্য এবং আন্তর্জাতিক স্টকও ব্যবহার করতে পারে।

মাল্টি অ্যাসেট ফান্ডগুলি সাধারণত ফান্ড অফ ফান্ড হিসাবে গঠন করা হয়, অর্থাৎ, তহবিলগুলি ফান্ড হাউসের ইক্যুইটি, ঋণ বা সোনার স্কিমে বিনিয়োগ করে। মাল্টি অ্যাসেট ফান্ডের প্রাথমিক কাজ হল সম্পদ বরাদ্দ। অন্তর্নিহিত তহবিল প্রকৃত বিনিয়োগ ব্যবস্থাপনা করে।

এই কাঠামোটি তহবিলকে ঋণ ভিত্তিক করের জন্য যোগ্য করে তোলে। আপনি যদি কেনার 3 বছরের আগে বিক্রি করেন, তাহলে আপনার লাভ আপনার প্রান্তিক আয়কর হার অনুযায়ী কর দেওয়া হয়। আপনি যদি 3 বছর পরে বিক্রি করেন, তাহলে আপনি খরচ সূচক পাবেন এবং তারপরে খরচ সূচক লাভের উপর 20% দীর্ঘমেয়াদী মূলধন লাভ কর দিতে হবে।

একটি মাল্টি অ্যাসেট ফান্ড একটি রেডিমেড, ডাইভারসিফাইড পোর্টফোলিওর মতো।

মাল্টি অ্যাসেট ফান্ডে বিনিয়োগের একটি বড় সুবিধা হল এটি বিনিয়োগকারীদের জন্য সবচেয়ে গুরুত্বপূর্ণ কাজ করে – একটি সম্পদ বরাদ্দ বজায় রাখা।

যাইহোক, এটি তহবিলের ব্যয়-ব্যয়ের অনুপাতের ভিত্তিতে আসে।

কেউ যুক্তি দিতে পারে, তারা যা চার্জ করে, তারা সমস্ত পুনঃব্যালেন্সিং খরচ এবং ট্যাক্স সংরক্ষণ করতে সহায়তা করে এবং সবচেয়ে গুরুত্বপূর্ণভাবে, তারা এটি করে। একজন বিনিয়োগকারীর বিপরীতে, যিনি পক্ষপাতদুষ্ট আচরণকে নির্দেশ করতে দিতে পারেন এবং সর্বোত্তম ফলাফলের দিকে নিয়ে যেতে পারেন।

মূলত, আপনি খরচের সাথে কাজটি আউটসোর্স করেন।

আমার দৃষ্টিতে, এই বিনিয়োগের বিভাগটি একজন কঠোর ডু ইট ইওরসেল্ফ বা DIY বিনিয়োগকারীর জন্য কাজ করতে পারে, যারা বোঝেন যে সম্পদ বরাদ্দ আসলেই গুরুত্বপূর্ণ এবং একটি তহবিল চায় যা কম খরচে এটি অফার করতে পারে। তিনি সেরা পারফরমারদের খোঁজার জন্য তহবিলের তুলনা করতে আগ্রহী নন।

আচ্ছা, এটা অনেক কিছুর উপর নির্ভর করে।

এটি সহজ রাখতে, আপনি তাদের বিনিয়োগ আদেশ এবং ট্র্যাক রেকর্ডের উপর ভিত্তি করে কয়েকটি বেছে নিতে পারেন। মনে রাখবেন আপনার সম্পদ বরাদ্দের কাজ সম্পন্ন করা দরকার। রিটার্ন পরে আসে।

যদি আপনার নির্বাচিত তহবিলটি তহবিলের তহবিল হয়, তাহলে আপনি ব্যয় / ব্যয় অনুপাতের উপরও ফোকাস করতে চাইতে পারেন।

আপনি যদি নিপ্পন ইন্ডিয়া মাল্টি অ্যাসেট ফান্ডের NFO-এ আগ্রহী হন এখানে আমার মন্তব্য আছে।

আমি বলি আপাতত এড়িয়ে চলুন। তহবিলকে পরবর্তী 3 বছর কাজ করতে দিন এবং এটি কী পেয়েছে তা দেখান। এর পরে আপনি সিদ্ধান্ত নিতে পারেন।