এখানে কেন মিউচুয়াল ফান্ড এসআইপি থেকে কোনো রিটার্ন আশা করা খুব কমই বোঝায়। একটি টার্গেট রিটার্নের উপর ফোকাস করার পরিবর্তে, বিনিয়োগকারীদের একটি সুস্পষ্ট লক্ষ্য মাথায় রেখে একটি টার্গেট কর্পাসের উপর ফোকাস করা উচিত কারণ এটি অর্জন করা সহজ এবং সহজ। পরবর্তীতে আমাদের লক্ষ্য হবে ইক্যুইটি বা মিউচুয়াল ফান্ড বিনিয়োগের সাথে সম্পর্কিত ঝুঁকি নিয়ে আলোচনা করা এবং ইক্যুইটিতে বিনিয়োগ করতে লোকেদের নিরুৎসাহিত না করা৷

এই নিবন্ধে, একই তহবিল থেকে এসআইপি রিটার্নের বিশাল পার্থক্য:এটি কীভাবে সম্ভব, আমরা ডিএসপি স্মল ক্যাপ ফান্ডের পাঁচ বছরের রোলিং এসআইপি রিটার্ন দেখেছি, বিনিয়োগকারীরা অবিলম্বে ধরে নিয়েছে যখন সময়কাল বাড়ানো হবে, রিটার্নের স্প্রেড আসবে নিচে এবং "সব ঠিক হবে"। দুঃখজনকভাবে, এটি এমন নয়৷

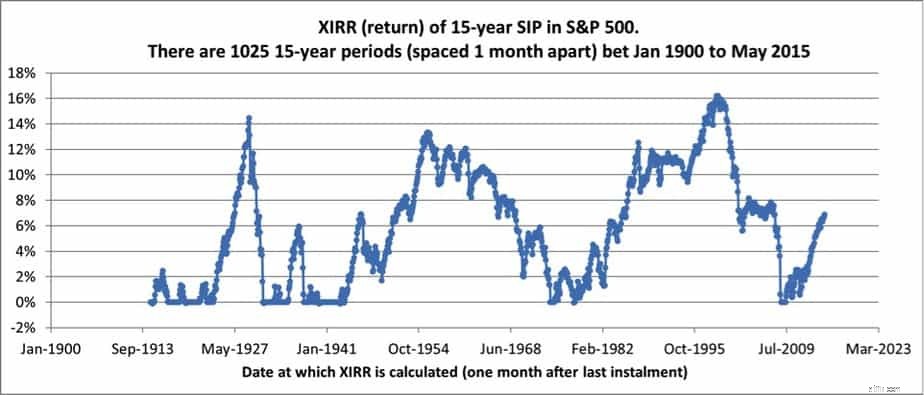

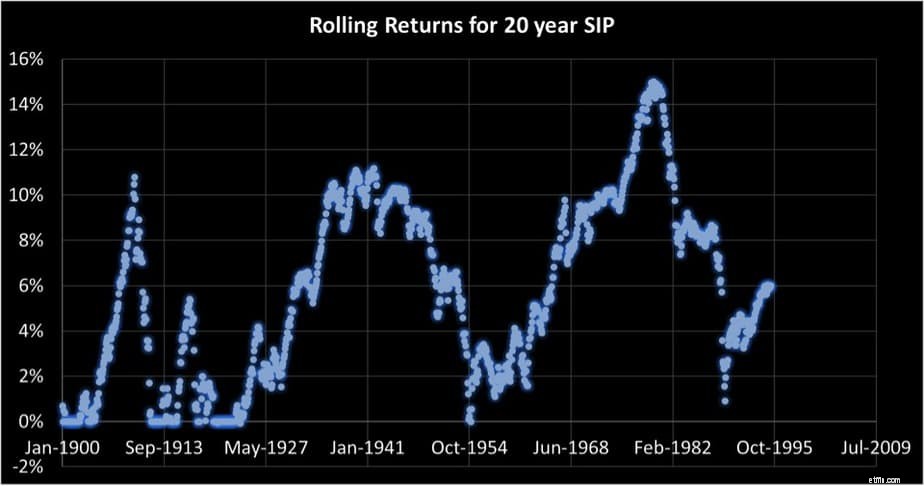

৷যদিও আমাদের কাছে দশ বছরের রিটার্ন পিরিয়ডের একটি যুক্তিসঙ্গত সংখ্যক আছে (যার মধ্যে স্প্রেডটি উল্লেখযোগ্য), তারপরে আর কোনো কিছু অনুমান করার জন্য ইতিহাস খুবই ছোট। তাই আগে যেমন S&P 500 এবং BSE সেনসেক্স-এর SIP এনালাইসিস, S&P 500 এর রিটার্ন ডেটা দেখতে হবে।

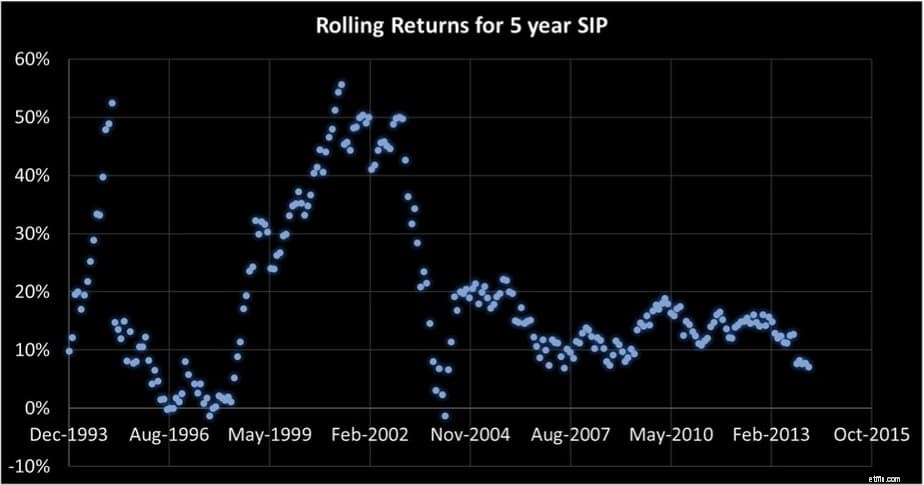

মিউচুয়াল ফান্ড এসআইপি থেকে কেন কোনও রিটার্ন আশা করা উচিত নয় তা বোঝার জন্য, আসুন আমরা ভারতের প্রাচীনতম মিউচুয়াল ফান্ডগুলির একটির রোলিং এসআইপি রিটার্ন দেখি:ফ্র্যাঙ্কলিন ইন্ডিয়া ব্লু চিপ। একটি রোলিং এসআইপি রিটার্ন গ্রাফে, প্রতিটি ডেটা পয়েন্ট একটি নির্দিষ্ট সময়ের জন্য একটি এসআইপি রিটার্ন এবং এসআইপিগুলি এক মাসের ব্যবধানে শুরু হয়। উপরের বৈশিষ্ট্যযুক্ত চিত্রটি নীচের সুবিধার জন্য পুনরুত্পাদন করা হয়েছে৷

5 বছরের ডেটা পয়েন্টের সংখ্যা 242 (খুব বেশি নয়, কিন্তু যুক্তিসঙ্গত)। এখন এই ধরনের রোলিং রিটার্ন গ্রাফ থেকে দুটি জিনিস অনুমান করা যায়। উল্লম্ব অক্ষে রিটার্নের স্প্রেড। নেতিবাচক থেকে 50%+ পর্যন্ত। যদি কেউ এই তহবিলে বা যে কোনও তহবিলে একটি এসআইপি শুরু করে এবং জিজ্ঞাসা করে, "আমি পাঁচ বছরে কী রিটার্ন আশা করতে পারি?"। এক চিমটি মস্তিষ্ক এবং এক আউন্স বিবেক আছে এমন যে কেউ হয় বলবেন:"বলতে পারি না" বা অন্তত উল্লেখ করে যে বিনিয়োগের ফোকাস অন্য কোথাও হওয়া উচিত।

দ্বিতীয় দিকটি হল অনুভূমিক অক্ষের সময়কাল। এটি সেই সময়ের প্রতিনিধিত্ব করে যেখানে সমস্ত 242 SIP-এর বিনিয়োগ শুরু হয়েছিল:ডিসেম্বর 199×3 থেকে ~ 2014৷

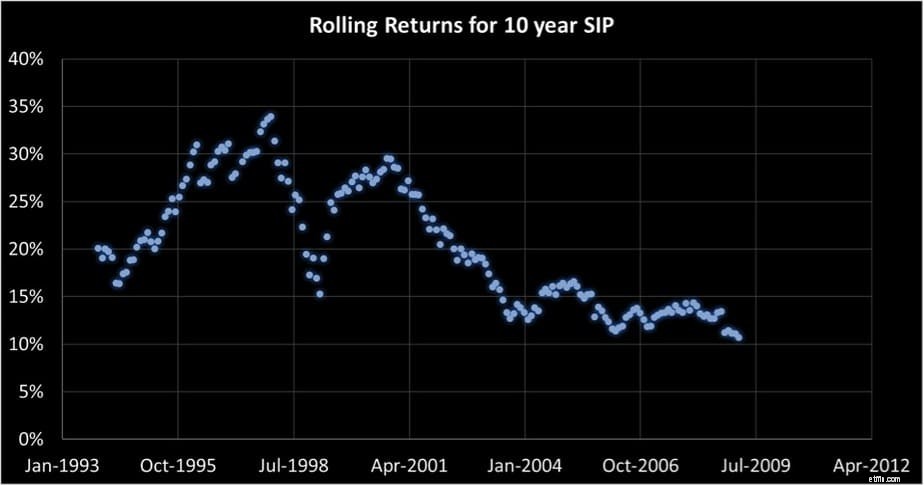

স্প্রেড কি দশ বছরে ছোট হয়ে যায়? হ্যাঁ, কিন্তু কিছু আশা করার মতো কমই ছোট। ডেটা পয়েন্টের সংখ্যাও ছোট হয়ে যায় (182)। এছাড়াও, লক্ষ্য করুন সময়কাল যথেষ্ট কমে গেছে।

অন্য উদ্বেগজনক দিক হল পূর্ণ খামের সাধারণ দক্ষিণমুখী আন্দোলন। এছাড়াও দেখুন:দশ বছরের নিফটি এসআইপি রিটার্ন প্রায় 50% কমে গেছে। এমনকি কেউ ভবিষ্যতে 10Y SIP থেকে 10% রিটার্ন আশা করতে পারে না এবং এটি ট্যাক্সের আগে! ইউটিউবে কেউ (নীচে ভিডিও দেখুন) মন্তব্য করেছেন যে এটি মূল্যস্ফীতির পতনের কারণে হয়েছে তাই প্রকৃত আয় অক্ষত রয়েছে। আসল বিষয়টি হল ভারতে প্রকৃত মুদ্রাস্ফীতির সঙ্গে মুদ্রাস্ফীতি সরকারের প্রতিবেদনের কোনো সম্পর্ক নেই।

এই সরকারী সংখ্যাগুলি শিক্ষা, ওষুধ, আতিথেয়তা, ইত্যাদি পরিষেবার মূল্যের জন্য হিসাব করে না এবং তাই প্রকৃত মুদ্রাস্ফীতি রিপোর্ট করা মুদ্রাস্ফীতির উপরে। তাই অন্তত ফ্র্যাঙ্কলিন ব্লু চিপ বিনিয়োগকারীদের জন্য প্রকৃত রিটার্ন বছরের পর বছর ধরে কমে গেছে।

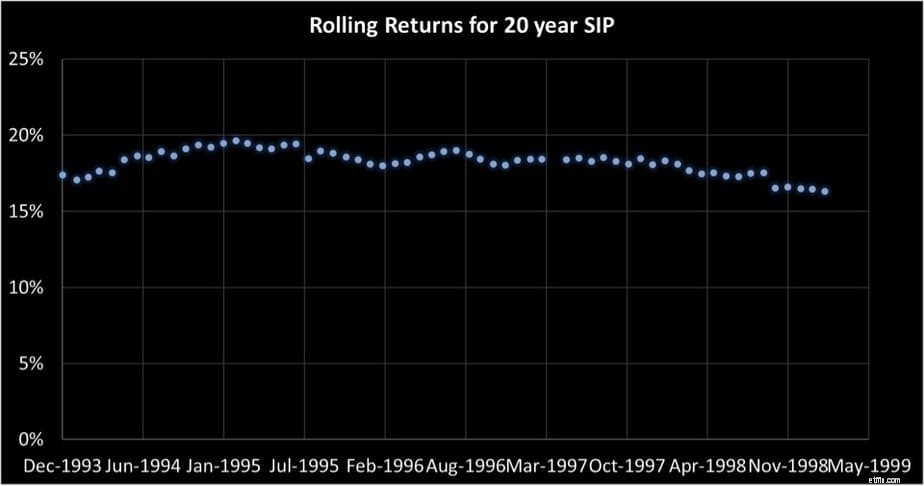

ডেটা পয়েন্টের সংখ্যা আরও কমে 11-এ পরিণত হয় এবং বিনিয়োগের সময়কাল 1993 এবং 2003-এর মধ্যে প্রায় এক দশকে কমে যায়। যেহেতু এটি প্রায় সমতল সেনসেক্সের সাথে একটি অশান্ত সময় ছিল, তাই এই বিনিয়োগ উইন্ডো থেকে ভবিষ্যতের রিটার্ন অনুমান করা খুব কমই বোঝায়। তারপরেও এখানেও রিটার্ন ক্রমশ কমছে।

1993 সালের ডিসেম্বর থেকে 1999 সালের শুরুর দিকে বিনিয়োগের মাত্র 62টি 20-বছরের ডেটা পয়েন্ট রয়েছে৷ এটি একটি পাঁচ বছরের উইন্ডো৷ ভবিষ্যতের রিটার্ন বিচার করা বা এই গ্রাফ থেকে কিছু আশা করা বোকামি। বিনিয়োগকারীরা, যখন তারা এই ধরনের গ্রাফের দিকে তাকায়, তারা বলে যে তারা "অপ্রাণিত"। দুঃখজনকভাবে, তারা বিন্দুটি মিস করছে:বার্তাটি ইক্যুইটি এড়াতে নয়। বার্তাটি হল প্রত্যাশা এড়াতে।

সমস্যা হল যে অনেক বিনিয়োগকারীর জায়গায় বিনিয়োগের কোন ব্যবস্থা নেই। তারা মিউচুয়াল ফান্ডের সাথে বীমা পলিসির মতো আচরণ করে যেখানে তাদের যা করতে হয় তা হল প্রিমিয়াম দিতে এবং প্রতিদিনের উত্থান-পতন সত্ত্বেও ভুলভাবে অনুমান করা হয়, সবকিছু ঠিক হয়ে যাবে। রিটার্নের প্রত্যাশা ছাড়াই বিনিয়োগের সমাধান বিবেচনা করার আগে, আসুন S&P 500 ডেটা বিবেচনা করি।

S&P 500 এর সুবিধা হল ইতিহাস। আমাদের কাছে 1025 15-বছরের SIP রিটার্ন ডেটা পয়েন্ট রয়েছে। বিংশ শতাব্দীর শুরুতে মার্কিন যুক্তরাষ্ট্র ঠিক একটি উন্নত দেশ ছিল না। তারা অর্থনৈতিক মন্দা এবং যুদ্ধের মধ্য দিয়ে গেছে। এটা পরিষ্কার হওয়া উচিত যে S&P 500-এ 15Y SIP কেনার স্প্রেডটি সর্বদা মার্কিন মুদ্রাস্ফীতিকে পরাজিত করবে বলে অনুমান করা খুব বেশি।

20 বছরের (1145 ডেটা পয়েন্ট) পরিস্থিতি খুব কমই আলাদা। এই কারণেই ইউএস ফাইন্যান্স গুরুরা আন্তর্জাতিক বৈচিত্র্যের উপর জোর দেন (যা ঝুঁকি কমায় এবং সবসময় রিটার্ন বাড়ায় না)।

তাই কেউ কোনো রিটার্ন আশা করতে পারে না, তাহলে সমাধান কী। প্রথমত, একটু পরিষ্কার করা যাক। একজনের কোনো রিটার্ন আশা করা উচিত নয় হল ধারণাটি হল কেবল ইউনিট কেনা এবং আশায় বেঁচে থাকা। যেমনটি আগে দেখানো হয়েছে – কীভাবে একটি বিনিয়োগ পোর্টফোলিওতে ঝুঁকি কমাতে হয়, আয়ের ক্রম যাই হোক না কেন (যা রিটার্নের বৈচিত্র্যের কারণ), একটি স্পষ্ট সম্পদ বরাদ্দ পরিকল্পনা এবং ইক্যুইটির ধাপে ধাপে হ্রাস আমাদের পৌঁছাতে সহায়তা করতে পারে একটি টার্গেট কর্পাস।

তাই সমাধান হল টার্গেট রিটার্ন (=প্রত্যাশা) একটি টার্গেট কর্পাস দিয়ে প্রতিস্থাপন করা। এটা তখনই সম্ভব যখন আমরা বিনিয়োগের উদ্দেশ্য সম্পর্কে পরিষ্কার থাকি। আপনি Freefincal Robo Advisory Software Template ব্যবহার করতে পারেন এবং প্রতিটি লক্ষ্যের জন্য একটি সংক্ষিপ্ত পরিকল্পনা তৈরি করতে পারেন। আপনি আপনার সম্পদ বরাদ্দ কৌশল পরিকল্পনা করতে লক্ষ্য-ভিত্তিক পোর্টফোলিও পরিচালনার বক্তৃতাগুলির জন্য সাইন করতে পারেন৷

এর একটি বিকল্প হল এটি কান দিয়ে বাজানো এবং ধীরে ধীরে নির্দিষ্ট আয়ের সংস্থান বৃদ্ধি করা এবং লক্ষ্য পূরণের জন্য যথেষ্ট অর্থ রয়েছে তা নিশ্চিত করা, তাই রিটার্ন কোন ব্যাপার না। দেখুন: আমার ব্যক্তিগত আর্থিক অডিট 2019

আরেকটি বিকল্প হল বাজারের সময় নির্ধারণের যে কোনো একটি পদ্ধতিকে আলোচনা করা এবং ঝুঁকি কমানো। এটি তখনই কাজ করে যখন বিনিয়োগকারী ট্যাক্স এবং এক্সিট লোড থেকে ভয় না পান৷

আপনি যে পদ্ধতিই বেছে নিন না কেন, ইক্যুইটি বিনিয়োগের কোন অর্থ নেই এমনভাবে কাজ করার দরকার নেই। ঝুঁকি কমানোর জন্য এটি শুধুমাত্র একটি লক্ষ্য এবং একটি সিস্টেম (শুধুমাত্র এটি একটি SIP হয়ে যায়) থাকা একটি বিষয়৷