প্রতিটি মিউচুয়াল ফান্ড বিক্রয়কারী বলে, "সম্পদ তৈরির সর্বোত্তম উপায় হল দীর্ঘ মেয়াদে একটি ইক্যুইটি মিউচুয়াল ফান্ডে SIP এর মাধ্যমে"। যাইহোক, একটি দীর্ঘমেয়াদী ইক্যুইটি মিউচুয়াল ফান্ড SIP কাজ করবে তার প্রমাণ কোথায়? এই প্রবন্ধে, এই দাবির কোনো সত্যতা আছে কিনা তা পরীক্ষা করার জন্য আমরা সেনসেক্সের 40+ বছর এবং S&P 500-এর 106 বছর বিশ্লেষণ করি।

স্টকগুলিতে দীর্ঘমেয়াদী এসআইপি 'কাজ করে' কিনা দাবি করতে, আমাদের প্রথমে 'দীর্ঘ-মেয়াদী' এবং কর্মক্ষমতার জন্য বেঞ্চমার্ক সংজ্ঞায়িত করতে হবে। আমরা দশ বছর এবং 15 বছর (দুটি সময়কাল) হিসাবে 'দীর্ঘ-মেয়াদী' সংজ্ঞায়িত করব, এবং আমাদের একটি সফল দীর্ঘমেয়াদী ইক্যুইটি এসআইপি থাকবে যা ভোক্তা মূল্যস্ফীতির (CPI) উপরে ভাল রিটার্ন প্রদান করে। এই গবেষণায় ব্যবহৃত সমস্ত ডেটা উত্স নীচে লিঙ্ক করা হয়েছে৷

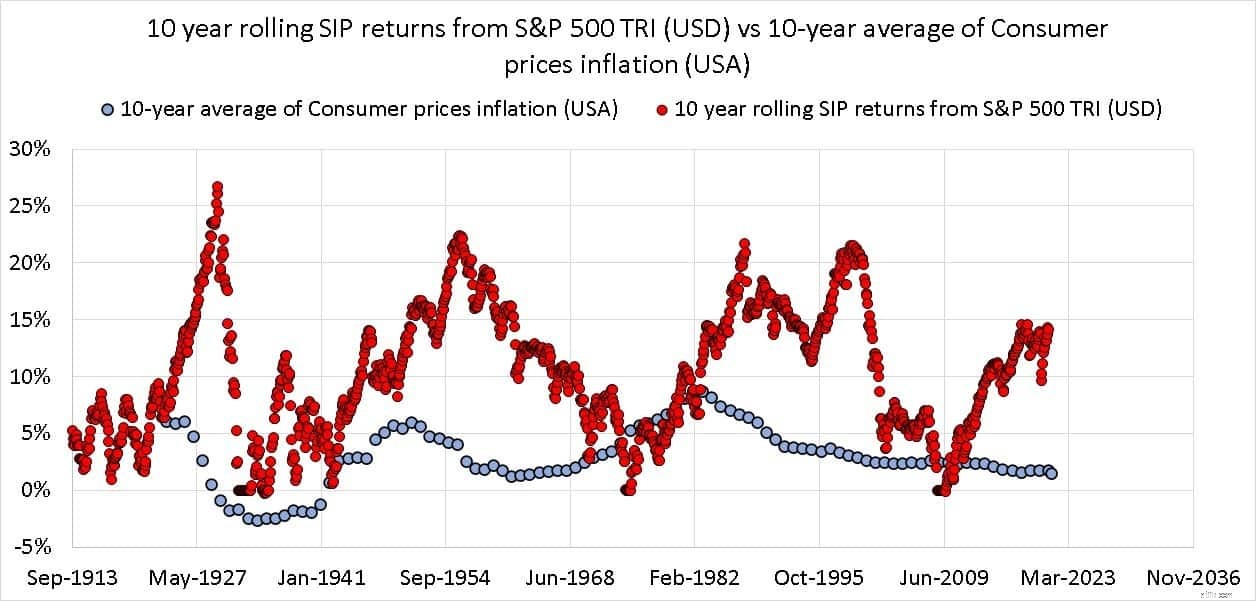

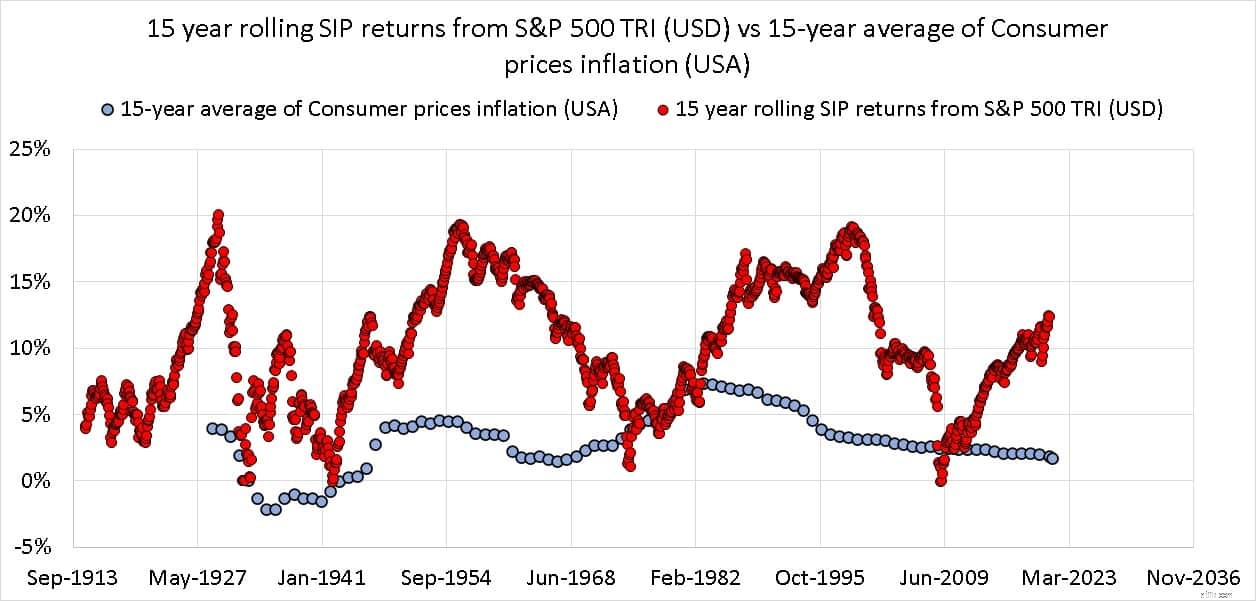

৷S&P 500 TRI-এর জন্য 10-বছর এবং 15-বছরের রোলিং এসআইপি রিটার্ন এবং সংশ্লিষ্ট 10-বছর এবং 15-বছরের CPI গড় নীচে দেখানো হয়েছে। সবই USD-এ (ফরেক্স এখানে প্রাসঙ্গিক নয় কারণ আমরা একজন মার্কিন বাসিন্দা বিবেচনা করছি)

S&P 500 TRI (USD) থেকে 15-বছরের রোলিং এসআইপি রিটার্ন বনাম 15-বছরের গড় উপভোক্তা মূল্যস্ফীতি (USA) এমনকি বার্ষিক US মুদ্রাস্ফীতি প্রায় 5% হলেও, SIP যুক্তিসঙ্গতভাবে ভাল করেছে। এটি প্রতিবার মুদ্রাস্ফীতিকে হারাতে সক্ষম হয়নি, তবে এটি পুরোপুরি বোধগম্য। কতটা রিটার্ন ওঠানামা করেছে এবং তাদের চক্রাকার আচরণ লক্ষ্য করুন। 10 এবং 15 বছরের বেশি রিটার্ন এমনকি 0% হয়েছে!

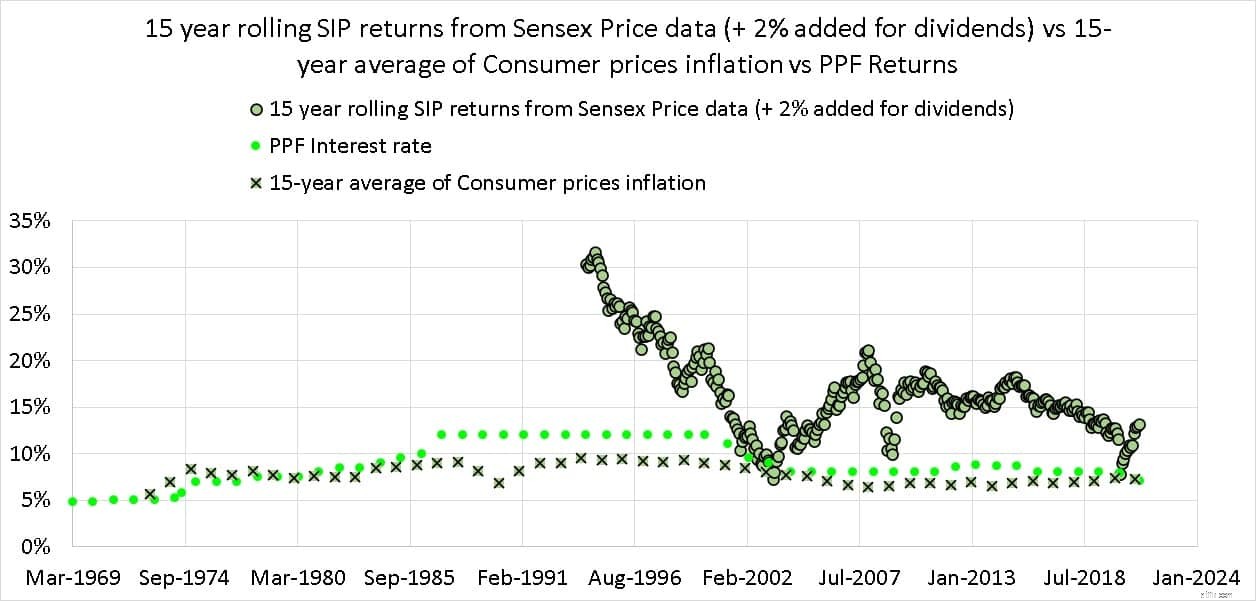

আমাদের কাছে 1979 সালের সেনসেক্সের দামের ডেটা আছে কিন্তু TRI ডেটা শুধুমাত্র 1999 থেকে। তাই, আমরা দামের রিটার্ন ব্যবহার করি এবং লভ্যাংশ থেকে রিটার্নে একটি (উদার) 2% অবদান যোগ করি। PPF ফেরত দেয়, এবং CPI মুদ্রাস্ফীতির 15 বছরের গড়ও দেখানো হয়।

লক্ষ্য করুন যে PPF হার প্রায়ই দীর্ঘমেয়াদী CPI গড় থেকে বেশি ছিল, বিশেষ করে 90 এর দশকে যখন ভারত সরকার দেউলিয়া হওয়ার দ্বারপ্রান্তে ছিল। যদি আমরা আমাদের ব্যক্তিগত মুদ্রাস্ফীতির হার তুলনা করি, তাহলে এটি CPI-এর তুলনায় PPF হারের কাছাকাছি হবে!

15Y SIP আরামদায়কভাবে CPI এবং PPF কে পরাজিত করেছে, আবার সবসময় নয়, তবে এটি বেশ গ্রহণযোগ্য। লক্ষ্য করুন ছোট ইতিহাসের কারণে চক্রাকার প্রকৃতি সম্পূর্ণরূপে প্রকাশ পায় না। এমনকি সম্ভাব্য রিটার্নের পরিধিও বেশ বিস্তৃত।

পাঠকের উপলব্ধি করা উচিত একটি সম্পদ শ্রেণীর সফল বিনিয়োগ এবং সফল বিনিয়োগকারীর মধ্যে পার্থক্য . আমরা আচরণগত সমস্যা উল্লেখ করছি না।

ধরুন 10 বছরের গড় CPI হল 3% (USD-এ দাম)। যদি S&P 500 (ওরফে ডলার-গড় গড়) 10-বছরের SIP থেকে রিটার্ন 4% (USD-এ, ট্যাক্সের আগে) হয়, তাহলে সম্পদ 'জিতেছে'। অর্থাৎ, সম্পদ শ্রেণী একটি ইতিবাচক প্রকৃত রিটার্ন পেয়েছে।

প্রশ্ন হল, যে বিনিয়োগকারী দশ বছরে এই 4% রিটার্ন পেয়েছেন তিনিও কি জিতেছেন?

এর জন্য আমাদের "এটি নির্ভর করে" কার্ডটি বের করতে হবে। বেশ কিছু বিবেচনা আছে।

এই কারণেই একটি সম্পদ শ্রেণি সফল হওয়া একজন বিনিয়োগকারীর সফল হওয়ার মতো নয়। একজন বিক্রয় লোক আপনাকে এটি কখনই বলবে না। তারা শুধুমাত্র “আচরণ ফাঁক হাইলাইট করবে ” – পদ্ধতিগতভাবে বিনিয়োগ না করা, আতঙ্কিত বিক্রি ইত্যাদির কারণে ইক্যুইটি বাজার কী দেয় এবং বিনিয়োগকারী কী পায় তার মধ্যে পার্থক্য৷

আমরা উপরে যা দেখেছি, তাকে বলা যেতে পারে “প্রত্যাশা ফাঁক ” – আমরা কী প্রত্যাশা করেছি এবং পরিকল্পনা করেছি এবং নিয়মিত বিনিয়োগ সত্ত্বেও আমরা কী পেয়েছি। যদি প্রথম দিন থেকে প্রত্যাশার ব্যবধান কমাতে পারি, আমরা একই সাথে আচরণের ব্যবধান কমাতে পারি। কেন? আতঙ্ক এবং মানসিক সিদ্ধান্ত কমানোর সর্বোত্তম উপায় হল একটি দৃঢ় পরিকল্পনা করা।

একজন বিক্রয় লোক "উচ্চ আয়" এর প্রতিশ্রুতি ছাড়া বিক্রি করতে পারে না। যদি আমরা সঠিক পরিকল্পনা না করে এবং ঝুঁকির প্রশংসা না করে কিনই, তাহলে প্রত্যাশার ব্যবধান আরও খারাপ সিদ্ধান্তের কারণ হবে।

মূল টেকঅ্যাওয়ে হল, মূল্যস্ফীতির বিরুদ্ধে লড়াই করার জন্য ইক্যুইটি হল সঠিক সম্পদ শ্রেণী, সাফল্যের কোন নিশ্চয়তা নেই। আপনি যদি প্রতি মাসে অন্ধভাবে বিনিয়োগ করেন, তাহলে আপনি আপনার বিনিয়োগের ভাগ্য ভাগ্যের উপর ছেড়ে দিচ্ছেন। নিঃসন্দেহে, আপনার টাকা ভালো চিকিৎসার যোগ্য, এমনকি যদি আপনি না করেন!

আরামদায়ক কিছু আশা করা এবং আশায় বেঁচে থাকার সম্ভাব্য রিটার্নের বিস্তার খুব বেশি। পদ্ধতিগতভাবে বিনিয়োগ যথেষ্ট নয়; লক্ষ্য-ভিত্তিক পদ্ধতিতে পদ্ধতিগতভাবে ঝুঁকি ব্যবস্থাপনা অপরিহার্য।

যখন আমরা জিজ্ঞাসা করতে বের হই, “দীর্ঘমেয়াদী ইক্যুইটি-এসআইপি বিনিয়োগ কাজ করে? 'আমাদের কভার করার জন্য একটি দ্বি-পদক্ষেপ প্রক্রিয়া রয়েছে। সম্পদ শ্রেণী কি দশ বছর বা 15 বছরের বেশি নয় প্রায়ই মুদ্রাস্ফীতিকে হারায়? উত্তরটি হল হ্যাঁ'. এটি ডলার-খরচ গড় বা এসআইপি বিনিয়োগের জন্য ইক্যুইটিকে সঠিক পছন্দ করে তোলে (এর অর্থ হল কিছু আরামদায়ক ব্যবধানে বিনিয়োগ করা এবং মাসিক নয়)।

যাইহোক, আমরা দেখেছি যে 10Y বা 15Y বছরের পদ্ধতিগত বিনিয়োগ কিছু সুন্দর এবং আরামদায়ক রিটার্নের দিকে নিয়ে যায় না। রিটার্নগুলি বন্যভাবে দুলতে পারে, এবং যেখানে আমাদের যথেষ্ট দীর্ঘ বাজার ইতিহাস রয়েছে, সেখানে রিটার্নগুলি তরঙ্গায়িত/চক্রীয় (উপরে নিচের দিকে)। এর অর্থ হল বিনিয়োগকারী যদি উচ্চ রিটার্নের আশা করার ভুল করেন এবং/অথবা পোর্টফোলিওতে উচ্চ এক্সপোজার থাকে, তাহলে দীর্ঘমেয়াদী ইক্যুইটি এসআইপি বিনিয়োগ কাজ করবে না!

সুতরাং সম্পদ শ্রেণীর (ইকুইটি) পছন্দ সঠিক, কিন্তু সঠিক সম্পদ বরাদ্দ নির্বাচন করা যা রিটার্ন ঝুঁকির ক্রম পরিচালনা করতে পারে। যদি এটি সঠিকভাবে করা না হয়, তাহলে একটি মুদ্রাস্ফীতি-পিটক রিটার্ন এখনও হতাশাজনক হতে পারে।