ইক্যুইটি ফান্ড ঝুঁকিপূর্ণ কিন্তু ঋণ তহবিল নিরাপদ। এটা কি আমাদের অধিকাংশই মনে করে না?

স্পষ্টতই তা নয়৷

৷ডেট ফান্ডগুলিও ঝুঁকি বহন করে, যা অনেক বিনিয়োগকারীর দ্বারা উপেক্ষা করা হয়৷৷

অনেকে ব্যাংক স্থায়ী আমানতের পরিবর্তে ঋণ মিউচুয়াল ফান্ডের জন্য যুক্তি দেন। আসলে, আমি ডেট মিউচুয়াল ফান্ড এবং ফিক্সড ডিপোজিটের তুলনা করে একটি পোস্ট লিখেছি এবং ডেট মিউচুয়াল ফান্ড কীভাবে নির্দিষ্ট ক্ষেত্রে আরও ভালো ট্যাক্স-দক্ষ রিটার্ন দিতে পারে।

যাইহোক, এটি কখনও সহজ নয়। আপনাকেও সঠিক ঋণ তহবিল নির্বাচন করতে হবে।

একজন নিয়মিত পাঠক ফেব্রুয়ারী, 2017 এর প্রথম দিকে পোস্টের ভিত্তিতে একটি দীর্ঘমেয়াদী ঋণ তহবিলে একটি বিনিয়োগ করেছেন। 20 এপ্রিল, 2017 তারিখে, তিনি একটি ঋণ মিউচুয়াল ফান্ডে 2.5% মূলধন ক্ষতিতে বসেছিলেন। তিনি এটি করেছিলেন কারণ আমি ঋণ তহবিলের (ফিক্সড ডিপোজিটের আগে) ওকালতি করেছি। তিনি শুধু স্থায়ী আমানত থেকে সুদের আয় হারিয়েছেন তাই নয়, তিনি প্রকৃতপক্ষে মূলধনের উপরও নেমে গেছেন।

আমি নিজে 2013 সালে একটি দীর্ঘমেয়াদী ঋণ মিউচুয়াল ফান্ডে লোকসান বুক করেছি।

ব্যাঙ্কের ফিক্সড ডিপোজিটে নিশ্চিত রিটার্ন থেকে এটি অনেক দূরের কথা। যাইহোক, আমি কখনই দীর্ঘমেয়াদী ঋণ তহবিলে (ব্যাঙ্ক ফিক্সড ডিপোজিটের প্রতিস্থাপন হিসাবে) বিনিয়োগের পক্ষে কথা বলিনি।

হ্যাঁ, ঋণ তহবিলের কিছু রূপ রয়েছে যার ঝুঁকি-রিটার্ন প্রোফাইল ব্যাঙ্কের স্থায়ী আমানতের সাথে সাদৃশ্যপূর্ণ হতে পারে। যাইহোক, এর মানে এই নয় যে ডেট মিউচুয়াল ফান্ডগুলি ব্যাঙ্ক ফিক্সড ডিপোজিটের মতো নিরাপদ৷ স্পষ্টতই, ঋণ মিউচুয়াল ফান্ডের ক্ষেত্রে ঝুঁকি বেশি। গত কয়েক বছরে কর্পোরেট বন্ডে বেশ কয়েকটি ডিফল্ট হয়েছে (আইএলএন্ডএফএস ডিফল্ট সাম্প্রতিকতম একটি)। যদিও ঋণ MF একাধিক কোম্পানির বন্ডে বিনিয়োগ করে, এই ধরনের খেলাপি আপনার তহবিলের কর্মক্ষমতা প্রভাবিত করে।

ঠিক আছে, ব্যাঙ্কগুলিও ডিফল্ট করতে পারে তবে আমরা ভারতে কতবার শুনেছি?

ডেট মিউচুয়াল ফান্ড বাজার-সংযুক্ত রিটার্ন প্রদান করে। তাই, ডেট মিউচুয়াল ফান্ড থেকে রিটার্ন অনেক বেশি অস্থির হতে পারে।

আমার মনে হয় আমার রেকর্ডটা সোজা করা উচিত।

যখন আমরা পণ্যগুলির তুলনা করি, তখন ফোকাস শুধুমাত্র রিটার্নের উপর থাকে যখন আমরা জড়িত ঝুঁকিকে সম্পূর্ণরূপে উপেক্ষা করি। এই পোস্টে, আমি ঋণ মিউচুয়াল ফান্ডে বিনিয়োগের সাথে যুক্ত ঝুঁকি নিয়ে আলোচনা করব।

পড়ুন :কিভাবে আপনার পোর্টফোলিওর জন্য একটি ডেট মিউচুয়াল ফান্ড নির্বাচন করবেন?

আপনার বিনিয়োগ অন্যান্য বিনিয়োগকারীদের সাথে পুল করা হয় এবং তহবিল আদেশ অনুযায়ী ঋণ সিকিউরিটিজ (বন্ড, ডিবেঞ্চার) এ বিনিয়োগ করা হয়। ঋণ তহবিলগুলিও বৈচিত্র্যময় করে এবং পুরো কর্পাসকে একক নিরাপত্তার মধ্যে রাখে না।

স্পষ্টতই, ঋণ MF-এর NAV নির্ভর করবে অন্তর্নিহিত সিকিউরিটিজের দামের উপর।

অতএব, বন্ডের দামের ঝুঁকির কারণগুলি ডেট মিউচুয়াল ফান্ডেরও ঝুঁকির কারণ হবে৷

৷আপনি যদি ডেট মিউচুয়াল ফান্ডে বিনিয়োগ করেন, তাহলে চার ধরনের ঝুঁকি রয়েছে যার জন্য আপনাকে প্রস্তুত থাকতে হবে।

এবং বিভিন্ন ধরনের ঋণ মিউচুয়াল ফান্ড এই ঝুঁকির বিভিন্ন স্তর নিয়ে থাকে।

পড়ুন৷ :বিভিন্ন ধরনের ডেট মিউচুয়াল ফান্ড

আপনার কাছে 1,000 টাকা আছে।

আপনার 10 জন বন্ধুর টাকার প্রয়োজন। আপনি তাদের প্রত্যেককে 100 টাকা দেন। তারা টাকা ফেরত দেবে বলে বোঝাপড়া আছে। ধরা যাক কোন সুদ দিতে হবে না।

যদি আপনার বন্ধুদের মধ্যে একজন ডিফল্ট করে এবং কোনো টাকা ফেরত না দেয় তাহলে কী হবে?

আপনি মাত্র 900 টাকা ফেরত পাবেন। আপনার 100 টাকা ক্ষতি হবে।

ডেট মিউচুয়াল ফান্ডের ক্ষেত্রেও একই জিনিস ঘটতে পারে। যদি তারা একটি কর্পোরেটকে ঋণ দেয় যা টাকা ফেরত না দেয়, তাহলে মিউচুয়াল ফান্ড NAV ক্ষতিগ্রস্ত হবে।

একে ক্রেডিট রিস্ক বলে। ধার দেওয়া টাকা ফেরত না আসার ঝুঁকি।

এখন, ছবির আগ্রহ নিয়ে আসা যাক।

আপনি কেন সুদ নেন?

আপনার দুটি বন্ধু আছে যার নাম দায়ী এবং দায়িত্বজ্ঞানহীন।

দায়িত্বশীলের আর্থিক অবস্থা ভালো এবং ধার করা টাকা ফেরত দেওয়ার ক্ষেত্রে তার ভালো ট্র্যাক রেকর্ড রয়েছে।

সময়মত পরিশোধের ক্ষেত্রে দায়িত্বজ্ঞানহীন একটি খুব ভাল আর্থিক অবস্থান এবং একটি জটিল রেকর্ড নয়।

আপনি কি তাদের একই সুদের হারে অর্থ অফার করবেন?

স্পষ্টতই, না। আপনি দায়িত্বজ্ঞানহীন থেকে একটি প্রিমিয়াম চাইবেন কারণ আপনি বেশি ঝুঁকি নিচ্ছেন।

এখন, এই উদাহরণটি ডেট মিউচুয়াল ফান্ডে প্রসারিত করুন। একটি ঋণ মিউচুয়াল ফান্ড (ফান্ড এ) ভাল আর্থিক অবস্থানে নেই এমন কোম্পানিগুলিকে ঋণ দিয়ে উচ্চতর রিটার্ন জেনারেট করতে পারে৷

সবকিছু ঠিক থাকলে, এই ধরনের একটি তহবিল শুধুমাত্র উচ্চ ক্রেডিট মানের সিকিউরিটিজে (ভাল আর্থিক অবস্থান) বিনিয়োগ করা ফান্ড B-এর থেকে ভাল রিটার্ন তৈরি করবে।

যদি আপনি শুধুমাত্র রিটার্নের উপর ফোকাস করেন , ফান্ড A ফান্ড B এর চেয়ে বেশি আকর্ষণীয় দেখাবে।

যাইহোক, ঝুঁকি উপেক্ষা করবেন না। বাড়তি ঝুঁকি নিয়ে বাড়তি রিটার্ন এসেছে। শুধু যে ঝুঁকি এখন পর্যন্ত প্রকাশিত হয়নি।

কপিটালমাইন্ডের প্রতিষ্ঠাতা দীপক শেনয় কর্তৃক একটি কর্পোরেটের সাম্প্রতিক ডিফল্টে আপনাকে অবশ্যই দুটি দুর্দান্ত অংশের মধ্য দিয়ে যেতে হবে। নিবন্ধগুলির লিঙ্কগুলি অতিরিক্ত পড়া বিভাগে রয়েছে৷৷

আপনার জন্য, বিনিয়োগ করার আগে ঋণ তহবিলের প্রতিটি নিরাপত্তা নিয়ে গবেষণা করা সম্ভব নয়। আপনি ক্রিসিল, কেয়ার ইত্যাদির মতো ক্রেডিট রেটিং এজেন্সিগুলির দেওয়া ক্রেডিট রেটিংগুলির উপর নির্ভর করেন।

মনে রাখবেন আপনি অভিহিত মূল্যের উপর এই রেটিংগুলি নিতে পারবেন না। এমন অসংখ্য উদাহরণ রয়েছে যেখানে রেটিং এজেন্সিগুলি ভুল পায়ে ধরা পড়েছে। 2008 সালে সাব-প্রাইম সংকট একটি বিশিষ্ট উদাহরণ। বাড়ির কাছাকাছি, ক্রেডিট রেটিং এজেন্সিগুলি ভুল করেছে৷ IL&FS-এর অগাস্ট 2018-এ সর্বোচ্চ ক্রেডিট রেটিং ছিল এবং এটি কয়েক সপ্তাহ পরে তার অর্থপ্রদানে ডিফল্ট হয়ে যায়।

অধিকন্তু, ঋণগ্রহীতা যে রেটিংগুলির জন্য অর্থ প্রদান করে তা ক্রেডিট রেটিং এজেন্সিগুলির রায়ের সাথে আপস করতে পারে। রেটিং এজেন্সি কোম্পানিকে খারাপ রেটিং দেওয়ার আগে দুবার ভাববে। অর্থপ্রদান সম্ভবত শীঘ্রই বন্ধ হয়ে যাবে৷

৷

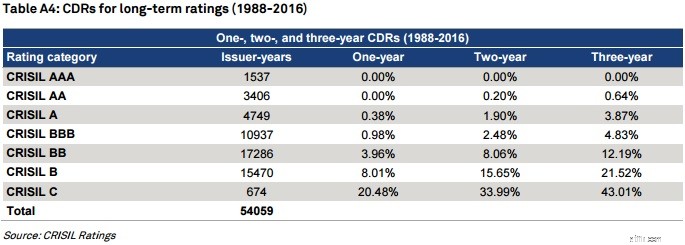

ক্রেডিট রেটিং AAA সহ ঋণগ্রহীতার ডিফল্ট হওয়ার সম্ভাবনা কম, যেমনটি রেটিং এর তুলনায় A. CDR মানে তুলনামূলক ডিফল্ট হার।

CRISIL দ্বারা AAA রেট দেওয়া কোম্পানিগুলির একটিও পরবর্তী 3 বছরে খেলাপি হয়নি৷ শুধুমাত্র 0.04% ক্ষেত্রে যেখানে সমস্যাটিকে পরবর্তী 1 বছরে AA ডিফল্ট (রেটিং D তে সরানো হয়েছে) রেট করা হয়েছে৷

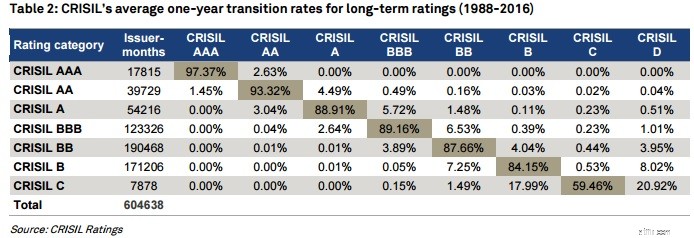

রেটিং স্থায়ী নয়। ঋণগ্রহীতার ব্যবসা এবং আর্থিক কর্মক্ষমতার উপর নির্ভর করে রেটিং পরিবর্তন হতে পারে। সুতরাং, বিনিয়োগের সময় রেটিং এএএ হলেও, পরে তা নামতে পারে।

আপনার তহবিলের NAV প্রভাবিত হওয়ার জন্য, ঋণগ্রহীতাকে সম্পূর্ণ ডিফল্ট করতে হবে না (সুদ বা মূল অর্থ পরিশোধ না করা)। ক্রেডিট আপগ্রেড বা ডাউনগ্রেডের কারণে আপনার তহবিলের NAVও প্রভাবিত হতে পারে।

স্পষ্টতই, ক্রেডিট আপগ্রেড NAV-কে ইতিবাচকভাবে প্রভাবিত করবে যখন ক্রেডিট ডাউনগ্রেড তহবিলের NAV-কে বিরূপভাবে প্রভাবিত করবে।

এটি ঘটে কারণ ক্রেডিট ডাউনগ্রেডের ক্ষেত্রে ক্রেডিট স্প্রেড (সরকারি সিকিউরিটিজের উপর প্রিমিয়াম) বেড়ে যায়। কারণও একই। আপনি বৃহত্তর ঝুঁকি নেওয়ার জন্য একটি উচ্চ রিটার্ন চান. আপনার উচ্চতর রিটার্ন পাওয়ার জন্য, বন্ডের দাম কমতে হবে (পরবর্তী বিভাগে আলোচনা করা হয়েছে)।

যাইহোক, ক্রেডিট স্প্রেড কোনো ক্রেডিট ইভেন্ট ছাড়াই বাড়তে বা কমতে পারে। বন্ডের বিভিন্ন রেটিংয়ের ঝুঁকির ধারণার পরিবর্তনের কারণে স্প্রেড বাড়তে বা কমতে পারে।

বন্ডের দাম এবং সুদের হার বিপরীতভাবে সম্পর্কিত।

সুদের হার বাড়লে বন্ডের দাম কমে যায়।

সুদের হার কমলে বন্ডের দাম বেড়ে যায়।

কেন? চলুন জেনে নেওয়া যাক।

আপনার বিনিয়োগ করার জন্য 10,000 টাকা আছে।

আপনি কোম্পানি X থেকে একটি বন্ডে (ঋণ নিরাপত্তা) বিনিয়োগ করেন যা আপনাকে 8% p.a দেবে। প্রত্যাবর্তন ধরা যাক নিরাপত্তা ১ বছরে পরিপক্ক হয়।

1 বছর পরে, আপনি 10,800 টাকা ফেরত পাবেন (10,000 টাকার মূল এবং 800 টাকা সুদ)।

ধরা যাক সুদের হার হঠাৎ করে 9% p.a পর্যন্ত চলে যায় অর্থাৎ একই ঋণগ্রহীতা (কোম্পানি X) 9% p.a দিতে ইচ্ছুক। 1 বছরের বন্ডে।

এখন, ধরা যাক একজন বিনিয়োগকারী এম কোম্পানি X থেকে বন্ডে বিনিয়োগ করতে চায়।

আপনি এটি 1,000 টাকায় বিক্রি করতে ইচ্ছুক।

কিন্তু M এটা আপনার কাছ থেকে কিনবে না কারণ সে মাত্র 8% উপার্জন করবে যখন সে সহজেই নতুন বন্ড ক্রয় করে 9% উপার্জন করতে পারবে।

শুধু M নয়, কেউ আপনার কাছ থেকে এটি কিনবে না যদি না আপনি 9% p.a. এর ফলন (ফেরত) মেলে।

এবং আপনি এটি কিভাবে করবেন?

আপনি সুদের হার (কুপন) বাড়াতে পারবেন না কারণ এটি আপনার বন্ডের জন্য 8% নির্ধারণ করা হয়েছে।

9% রিটার্ন মেলে, আপনাকে বিক্রয় মূল্য কমাতে হবে। আপনাকে 9,909 টাকায় বিক্রি করতে হবে।

যদি M আপনার বন্ড 9,909 টাকায় কিনে এবং 1 বছর পর মোট 10,800 পায় (800 টাকার কুপন এবং 10,000 টাকা মূল পেমেন্ট), তার রিটার্ন হল 9% p.a।

সুদের হার বেড়েছে, এবং বন্ডের দাম কমেছে৷৷

সুদের হার কমলে বন্ডের দাম কতটা বাড়বে তা বের করার জন্য আমি এটা আপনার উপর ছেড়ে দিলাম।

উপরের উদাহরণে, সুদের হার 1% বেড়েছে, বন্ডের দাম 0.9% কমে গেছে।

এটি সমস্ত বন্ডের সাথে একইভাবে কাজ করবে না৷

৷সুদের হারের গতিবিধির কারণে বন্ডের দামের পরিবর্তনের পরিমাণ বন্ড জুড়ে পরিবর্তিত হবে। পরিবর্তিত সময়কাল হ'ল বন্ডের সুদের হার সংবেদনশীলতার পরিমাপ। আপনি ইন্টারনেটে সঠিক গণনা সম্পর্কে পড়তে পারেন।

একটি বন্ড যেটি 1 বছরে পরিপক্ক হয় তার 10 বছরে পরিপক্ক হওয়া বন্ডের তুলনায় কম পরিবর্তিত সময়কাল থাকবে৷

বন্ডের পরিপক্কতা যত বেশি হবে, পরিবর্তিত সময়কাল তত বেশি হবে।

যদি বন্ডের পরিবর্তিত সময়কাল 10 বছর হয়, তবে সুদের হারে প্রতি 1% কাট (বা বৃদ্ধি) এর জন্য বন্ডের মূল্য 10% বৃদ্ধি (বা হ্রাস) হবে৷ ভীতিকর, তাই না?

যেহেতু একটি ঋণ মিউচুয়াল ফান্ড একাধিক বন্ডে বিনিয়োগ করে, তাই মিউচুয়াল ফান্ডের পরিবর্তিত সময়কাল হল অন্তর্নিহিত বন্ডের সময়কালের ওজনযুক্ত গড়৷

তরল তহবিলগুলি খুব স্বল্পমেয়াদী সিকিউরিটিজে বিনিয়োগ করে এবং তাই কম পরিবর্তিত সময়কাল আছে. অতএব, তরল তহবিলগুলি সুদের হারের গতিবিধির জন্য সবচেয়ে কম সংবেদনশীল৷

৷অন্যদিকে, দীর্ঘমেয়াদী ঋণ তহবিলের সময়কাল সবচেয়ে বেশি (যেহেতু এই ধরনের তহবিলগুলি উচ্চ পরিপক্কতার বন্ডে বিনিয়োগ করে) এবং সবচেয়ে উদ্বায়ী। দীর্ঘমেয়াদী ঋণ তহবিল সবচেয়ে বেশি বৃদ্ধি পাবে (যদি হার কমানো হয়) এবং সবচেয়ে বেশি হ্রাস পাবে (যদি হার বাড়ানো হয়)। দীর্ঘমেয়াদী ঋণ তহবিলের সাথে, তহবিল ব্যবস্থাপক সক্রিয় সুদের হার কল করে।

মনে রাখবেন পুঁজিবাজার প্রত্যাশা অনুযায়ী কাজ করে। বন্ডের দাম প্রকৃত ইভেন্টের অনেক আগে সরে যেতে পারে (হার কাট বা বৃদ্ধির প্রত্যাশায়)। উদাহরণস্বরূপ, সুদের হার কমানোর প্রত্যাশায় বন্ডের দাম বাড়তে পারে। প্রত্যাশিত প্রবণতা না ঘটলে, মূল্য প্রবণতা বিপরীত হতে পারে।

2017 সালের ফেব্রুয়ারিতে একই রকম কিছু ঘটেছিল যখন RBI দ্বারা প্রত্যাশিত হিসাবে হার কাটেনি এবং বন্ডের দামে (ঋণ তহবিল NAV) ঊর্ধ্বগতি বিপরীত হয়েছিল৷

সবচেয়ে ভালো জায়গা হল স্কিম ইনফরমেশন ডকুমেন্ট। বিনিয়োগ উদ্দেশ্য মাধ্যমে যান. একটি নির্দিষ্ট স্কিম কোথায় বিনিয়োগ করতে পারে তা দেখুন। পোর্টফোলিওটি কীভাবে বিকশিত হয়েছে তা দেখতে আপনি মাসিক তথ্যপত্রগুলিও দেখতে পারেন৷

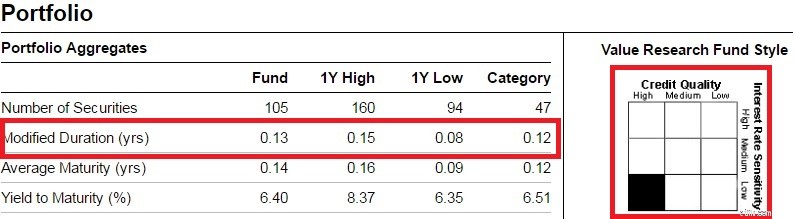

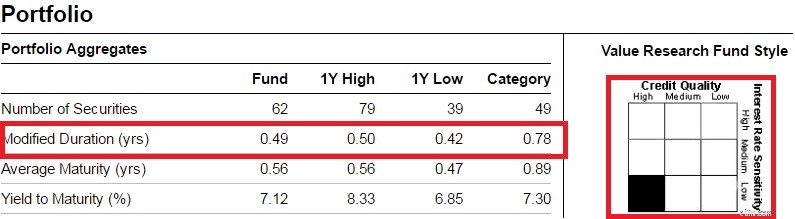

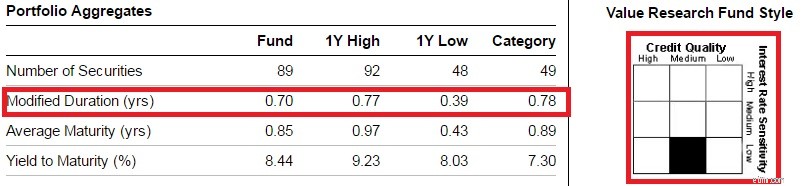

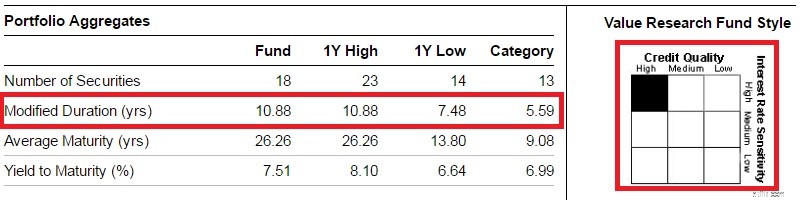

বাছাই করার জন্য, আপনি ValueResearchOnline বা MorningStar-এ যেতে পারেন। আমি একটি তরল তহবিল, দুটি অতি স্বল্পমেয়াদী ঋণ তহবিল এবং একটি দীর্ঘমেয়াদী ঋণ তহবিলের জন্য নীচে তথ্য পেস্ট করেছি৷

শুধু এই তথ্যটি দেখে, আপনি ফান্ডের মেয়াদ এবং ফান্ড যে সিকিউরিটিগুলিতে বিনিয়োগ করে তার ক্রেডিট গুণমান সম্পর্কে একটি ভাল ধারণা পাবেন৷

এই মাত্র একটি শুরু বিন্দু. একটি ঋণ তহবিল নির্বাচন করার জন্য আপনি শুধুমাত্র রেটিং এবং তথ্য ValueResearchOnline বা Morning Star এর উপর নির্ভর করতে পারবেন না৷

তাছাড়া, এটি তারিখ হিসাবে একটি স্ন্যাপশট. ফান্ড ম্যানেজার ভবিষ্যতে বিভিন্ন পছন্দ করতে পারে।

অতএব, আপনাকে অবশ্যই স্কিম তথ্য নথির মাধ্যমে যেতে হবে , যাতে ফান্ড ম্যানেজার কোথায় বিনিয়োগ করতে পারে এবং বিচক্ষণতা ফান্ড ম্যানেজার উপভোগ করতে পারে সে সম্পর্কে তথ্য রয়েছে।

তরল থেকে অতি স্বল্পমেয়াদী থেকে দীর্ঘমেয়াদী ঋণ তহবিলের সময়কাল কীভাবে বেড়েছে তা লক্ষ্য করুন। দীর্ঘমেয়াদী ঋণ তহবিল রেট মুভমেন্টের জন্য বেশ সংবেদনশীল।

তদুপরি, স্টাইল বক্সে তহবিলটি কোথায় পড়ে সেদিকে মনোযোগ দিন।

তারল্য ঝুঁকি সেই ঝুঁকিকে বোঝায় যা আপনি চাইলেই আপনার অর্থ অ্যাক্সেস করতে পারবেন না।

আপনি একটি শেয়ার কিনেছেন। স্ক্রীপের লেনদেনের পরিমাণ কম। একদিন ভালো, আপনি একটি শেয়ার বিক্রি করতে চান কিন্তু বিক্রি করতে পারবেন না কারণ কোনো ক্রেতা নেই বা কেউ আপনার দামে কিনতে চায় না (বিড-আস্ক স্প্রেড বেশি)।

বন্ড মার্কেট ভারতে ততটা গভীর নয়। এটি মিউচুয়াল ফান্ডের সাথেও ঘটতে পারে যেমন ফান্ড যখন একটি সিকিউরিটি বিক্রি করতে চায়, তখন এটি যে দামে চায় সেটি বিক্রি করতে পারে না বা বিক্রি করতে পারে না। 2018 সালের সেপ্টেম্বরে একটি হাউজিং ফাইন্যান্স কোম্পানির বন্ড অফলোড করার সময় একটি বড় ফান্ড হাউস একই রকম সমস্যার সম্মুখীন হয়েছিল (এবং এটির সাথে স্টক মার্কেটকে নিচে নিয়ে গিয়েছিল)।

অর্থের প্রয়োজন না হলে, এটি অপেক্ষা করতে পারে৷

যাইহোক, যখন প্রচুর রিডেম্পশন চাপ থাকে (বন্ডের ক্রেডিট ডাউনগ্রেডের ক্ষেত্রে বলুন), ফান্ড হাউস রিডেম্পশন সীমিত করতে পারে। এর কারণ হল ফান্ড হাউসকে আপনাকে অর্থ প্রদানের জন্য হোল্ডিংস লিকুইডেট করতে হবে এবং এর সমস্ত হোল্ডিং তরল নাও হতে পারে। আর এভাবেই ছবিতে তারল্য ঝুঁকি আসে।

এটি হল অর্থনীতি 101। যদি খুব বেশি বিক্রির চাপ থাকে, তাহলে দাম কমে যায়। যদি সরবরাহ বেশি হয় এবং চাহিদা কম থাকে, তাহলে দাম নিচের দিকে সামঞ্জস্য করবে।

সুতরাং, যদি অনেক বিনিয়োগকারী কোনো কারণে বিক্রি শুরু করে (মুদ্রার দুর্বলতার কারণে), বন্ডের দাম কমতে পারে (ক্রেডিট ঝুঁকি বা সুদের হারে সামান্য পরিবর্তন সত্ত্বেও)। ফান্ড এনএভিও ক্ষতিগ্রস্ত হবে। খুব সম্ভাব্য বিক্রির চাপ অদূর ভবিষ্যতে হ্রাস পেতে পারে এবং বন্ডের দাম পুনরুদ্ধার হবে।

যাইহোক, যদি আপনাকে বিক্রির চাপের একই সময়ে বিক্রি করতে হয়, তাহলে আপনার ক্ষতি স্থায়ী হয়ে যাবে।

আমাদের মধ্যে অনেকেই ঋণ তহবিলের অতীত রিটার্নের (1-বছর, 3-বছর, 5-বছর ইত্যাদি) সাথে ফিক্সড ডিপোজিটে দেওয়া বর্তমান হারের তুলনা করি। এটি একটি ভুল তুলনা।

আপনি মূলত যা তুলনা করছেন তা হল ঋণ মিউচুয়াল ফান্ডে বিগত 1 বছরের রিটার্নের সাথে ফিক্সড ডিপোজিটে পরবর্তী 1 বছরের রিটার্ন? এটি স্থায়ী আমানতের প্রতি অন্যায্য৷৷

যদি সুদের হার নিম্নগামী হয়, তবে ঋণ তহবিলগুলি আরও উচ্চতর দেখাবে, অন্তত যতদূর রিটার্ন সম্পর্কিত। দীর্ঘমেয়াদী ঋণ তহবিল আরও ভাল দেখাবে (রেট কমানোর কারণে মূলধন লাভের কারণে)।

আপনাকে অবশ্যই এফডি-তে ফরওয়ার্ড রিটার্নের তুলনা করতে হবে ফরওয়ার্ডডেট ফান্ডে রিটার্ন (যা আগে থেকে জানা সম্ভব নয়)। আপনি বুঝতে হবে এমনকি ঋণ তহবিল বন্ড বিনিয়োগ. যদি সুদের হার কমে যায়, নতুন বন্ড ইস্যু করা হবে কম হারে, যা ঋণ তহবিলেও কম রিটার্ন দেখাবে (আমি মূলধন লাভ উপেক্ষা করছি)।

যখন সুদের হার কমছে, দীর্ঘমেয়াদী ঋণ তহবিল খুব ভাল কাজ করবে। আপনি দুর্দান্ত মূলধন লাভ করতে পারেন। যাইহোক, আপনি যদি আপনার থাকার মেয়াদ বাড়িয়ে দেন এবং সুদের হারের চক্রটি বিপরীত হয়ে যায়, তাহলে এই ধরনের মূলধন লাভ সহজেই মুছে যেতে পারে।

আমি ব্যাংক ফিক্সড ডিপোজিটে বিনিয়োগ করি না।

আমার প্রয়োজনের উপর নির্ভর করে, আমি তরল তহবিল বা অতি স্বল্পমেয়াদী ঋণ তহবিলে বিনিয়োগ করি যা উচ্চ ক্রেডিট মানের সিকিউরিটিজে বিনিয়োগ করি।

এটি ঝুঁকি দূর করে না (ক্যাপিটালমাইন্ড নিবন্ধে টরাস লিকুইড ফান্ড সম্পর্কে পড়ুন)। যাইহোক, আমি ঝুঁকি সম্পর্কে সচেতন এবং আমি ঝুঁকি নিয়ে বাঁচার সিদ্ধান্ত নিয়েছি।

আমি দীর্ঘমেয়াদী ঋণ তহবিল (বা এমনকি ডায়নামিক বন্ড তহবিল) বিনিয়োগ করি না কারণ আমি সুদের হার আন্দোলনের উপর একটি কল নিতে চাই না। ট্যাক্সের প্রভাবগুলি এই ধরনের সক্রিয় কলগুলি নেওয়া থেকেও বাধা দিতে পারে।

আমি ব্যাঙ্কের ফিক্সড ডিপোজিটে (বা দীর্ঘমেয়াদী ঋণ তহবিল) বিনিয়োগ করি না তার মানে এই নয় যে এগুলো খারাপ বিনিয়োগ। শুধু যে এগুলো আমার প্রত্যাশা পূরণ করে না।

ঋণ তহবিল থেকে আমার প্রত্যাশা বেশ সহজ. স্থিতিশীল, কম অস্থিরতা এবং কর-দক্ষ রিটার্ন তৈরি করতে। তরল তহবিল এবং অতি স্বল্পমেয়াদী ঋণ তহবিলের কাজটি ভালভাবে করা উচিত।

আমি পোর্টফোলিওতে স্থিতিশীলতা দিতে ঋণ তহবিল ব্যবহার করি। আমি আমার ইক্যুইটি পোর্টফোলিও নিয়ে ঝুঁকি নিই।

এটা আমার পছন্দ। এবং আমার সাথে আপনাকে একমত হতে হবে না। সর্বোপরি, ব্যক্তিগত অর্থ ব্যক্তিগত।

আমি দেখেছি বিনিয়োগকারীরা তাদের পোর্টফোলিও ক্রেডিট ফান্ড দিয়ে লোড করছেন (উচ্চতর রিটার্নের সন্ধানে)। যতক্ষণ না আপনি জড়িত ঝুঁকি সম্পর্কে সচেতন থাকবেন ততক্ষণ এটি ঠিক আছে৷

আপনার প্রত্যাশা খুব ভিন্ন হতে পারে. এবং তাই আপনার ঋণ বিনিয়োগের পছন্দটি বেশ ভিন্ন হতে পারে।

আপনি যাই করুন না কেন, ঝুঁকি উপেক্ষা করবেন না।

আপনি যদি এটিকে সামলানোর জন্য খুব বেশি মনে করেন, আপনি একজন SEBI নিবন্ধিত বিনিয়োগ উপদেষ্টা (বা শুধুমাত্র ফি-অর্থনৈতিক পরিকল্পনাকারী) থেকে পেশাদার পরামর্শ চাইতে পারেন।

আপনি যদি পোস্টটি পছন্দ করেন তবে আপনার বন্ধুরাও পছন্দ করতে পারে৷ অনুগ্রহ করে আমাদের বন্ধুদের সাথে শেয়ার করুন

বিভিন্ন ধরনের ডেট মিউচুয়াল ফান্ড (SEBI বিভাগ)

5টি আর্থিক অভ্যাস যা আপনার আর্থিক জীবনকে ধ্বংস করতে পারে

ক্যাপিটালমাইন্ড:মিউচুয়াল ফান্ড বল্লারপুরের ঋণ খেলাপি কীভাবে পরিচালনা করেছে?

ক্যাপিটালমাইন্ড:কেন টরাস এমএফ আপনার ইউনিট বিক্রি করতে দিয়েছে কিন্তু বেশি কিনছে না?

লাইভমিন্ট:ঋণ তহবিল ঝুঁকিমুক্ত। সাবধানে চলুন।

আপনার কি কর্পোরেট ফিক্সড ডিপোজিটে বিনিয়োগ করা উচিত?