"আপনি যখন অনলাইনে কেনাকাটা করতে পারেন তখন কেন একটি শপিং মলে যান, তাই না?"

ই-কমার্স জনপ্রিয় হওয়ার পর থেকে গত কয়েক বছর ধরে সিঙ্গাপুর এবং সারা বিশ্বে বিশ্লেষক এবং বাজারের ভাষ্যকাররা খুচরা রিয়েল এস্টেট ইনভেস্টমেন্ট ট্রাস্টের (REITs) জন্য একটি ধ্বংসাত্মক ছবি আঁকছেন, ক্রেতাদের ট্র্যাফিক কমে যাওয়া এবং ভাড়াটে বিক্রির কথা উল্লেখ করে .

যাইহোক, আমরা মনে করি যে মলগুলি এখানে থাকার জন্য রয়েছে। এটি সম্পর্কে চিন্তা করুন - আপনি শেষবার কখন একটি মলে পা দিয়েছিলেন? আমার অনুমান সম্ভবত এই সপ্তাহে কিছু সময় হয়.

মোদ্দা কথা হল, আমরা এখনও মলে ইউনিক্লোর মতো দোকানে যেতে চাই, এবং মাধ্যমিক স্কুলের বাচ্চারা এর মুভি থিয়েটারে আড্ডা দেওয়া উপভোগ করতে থাকবে এবং পরবর্তীতে ম্যাকডোনাল্ডসকে পৃষ্ঠপোষকতা করবে!

অবশ্যই, এই উদ্বেগগুলি অযৌক্তিক নয়।

বিনিয়োগকারীরা REIT-এ কেনা বুদ্ধিমানের কাজ হবে যা আর্থিকভাবে স্থিতিশীল, নগদ-সমৃদ্ধ স্পনসর দ্বারা সমর্থিত, এবং যার ম্যানেজমেন্ট ক্রমাগত তাদের পোশাকগুলিকে আকৃষ্ট করার জন্য কাজ করছে।

দুটি সবচেয়ে বড় এবং সবচেয়ে সুপরিচিত রিটেল REIT - ক্যাপিটাল্যান্ড মল ট্রাস্ট, CMT (SGX:C38U) এবং Frasers Centrepoint Trust, FCT (SGX:J69U) - মনে আসে৷ উভয়ই সম্প্রতি 2019-এর জন্য তাদের প্রথম ত্রৈমাসিকের ফলাফল প্রকাশ করেছে।

এই নিবন্ধে, 2019 সালে বিনিয়োগকারীদের জন্য কোনটি আরও ভাল চুক্তি দেয় তা দেখার জন্য আমি উভয়কেই বৃদ্ধির সম্ভাবনা, ব্যবস্থাপনা এবং মূল্যায়নের পরিপ্রেক্ষিতে মূল্যায়ন করব।

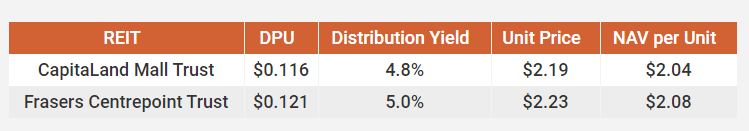

কিছু মৌলিক সংখ্যা দেখে শুরু করা যাক।

2019-এর প্রথম ত্রৈমাসিকের ফলাফলে, দুটি REIT-এর জন্য ডিস্ট্রিবিউশন প্রতি ইউনিট (DPU) এবং ডিস্ট্রিবিউশন ইল্ড ছিল নিম্নরূপ:

যদিও 4.8% এবং 5.0% ডিস্ট্রিবিউশন ইল্ড একটি লভ্যাংশ বা আয় বিনিয়োগকারীর জন্য অপ্রীতিকর, এইগুলি হল উচ্চ-মানের, অত্যন্ত স্থিতিশীল REIT যেগুলি দীর্ঘমেয়াদে মূল্য হারানোর খুব কমই সম্ভব৷

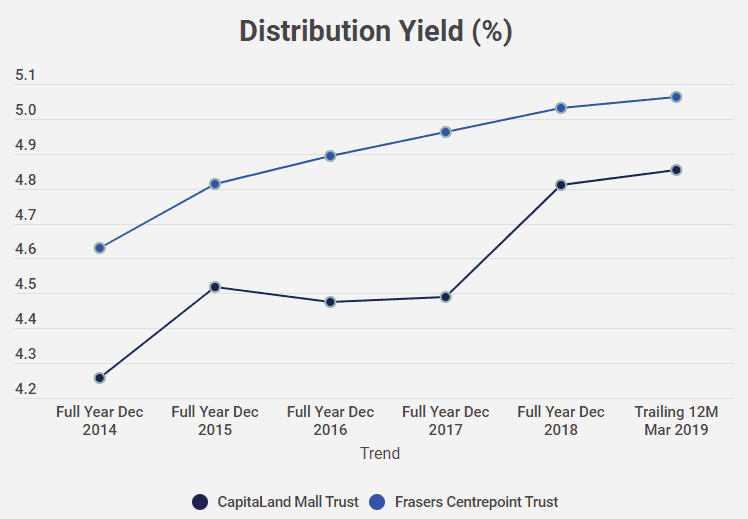

তা সত্ত্বেও, তারা গত কয়েক বছর ধরে তাদের ফলন বাড়িয়ে চলেছে – যা কিছু বিনিয়োগকারীদের আকৃষ্ট করা উচিত। এটি লক্ষ করা সার্থক যে FCT-এর জন্য লভ্যাংশের ফলন বৃদ্ধি CMT এর তুলনায় আরও সামঞ্জস্যপূর্ণ।

যেকোন REIT-এর সাফল্য কেবল পোর্টফোলিওর মধ্যে কী কী বৈশিষ্ট্য রয়েছে তা নয় – তবে ম্যানেজাররা কীভাবে ভাড়া আয়ের স্থায়িত্ব নিশ্চিত করে তাও। খুচরা REIT-এর জন্য, ভাল সম্পত্তি পরিচালকদের অবশ্যই ভাড়ার হার বৃদ্ধির সাথে সাথে ক্রমাগত উচ্চ হারে ক্রেতাদের ট্র্যাফিক আকর্ষণ করতে সক্ষম হতে হবে – সবই ভাড়াটে এবং ক্রেতাদের খুশি রাখার সময়।

এটি বিভিন্ন কারণের মাধ্যমে করা হয় - যার মধ্যে কয়েকটি আমরা এখানে মূল্যায়ন এবং তুলনা করব।

প্রথমত, ভাল ব্যবস্থাপনার জন্য তার মলগুলির উচ্চ দখলের হার বজায় রেখে ভাড়ার হার ধারাবাহিকভাবে বৃদ্ধি করতে হবে, যেহেতু ভাড়াটেরাই খুচরা REIT-এর আয়কে চালিত করে।

FY2018 ফলাফলের দিকে তাকালে, আমরা দেখতে পাচ্ছি যে CMT ভাড়ার হার গড়ে 0.7% বৃদ্ধি করেছে এবং FY2017 থেকে রক্ষণাবেক্ষণ করা মোট পোর্টফোলিও অকুপেন্সি রেট 99.2%। অন্যদিকে, FCT-এর গড় ভাড়ার প্রত্যাবর্তন ছিল 3.2%, এবং দখলের হার 2017-এর 92.0% থেকে বেড়ে 94.7% হয়েছে৷

দ্বিতীয়ত, উভয় মলই AEI- বা সম্পদ-বর্ধিতকরণ উদ্যোগ গ্রহণ করেছে।

এটি বলার একটি অভিনব উপায় যে তারা তাদের মলগুলিতে "সংস্কার" করেছে। লক্ষ্য হল, CMT-এর 2018 সালের বার্ষিক প্রতিবেদনে বলা হয়েছে, "দর্শকদের ট্রাফিক চালনা করা, কেনাকাটার অভিজ্ঞতা উন্নত করা এবং আমাদের খুচরা বিক্রেতাদের জন্য মূল্য তৈরি করা"।

আমরা এখনই FCT FY18 রিপোর্টে এটি দেখতে পাই - উদাহরণ স্বরূপ, নর্থপয়েন্ট সিটিতে ক্রেতাদের ট্রাফিকের 11.5% বৃদ্ধি। এটি মূলত উত্তর উইংয়ের AEI সমাপ্তির কারণে হয়েছিল। আসলে, আপনি যদি আমার মতো উত্তরে থাকেন, আপনি সংখ্যার উপর নির্ভর না করেও শারীরিকভাবে পার্থক্য দেখতে পাবেন!

অবশেষে, অনেক লোক REIT-এর জন্য গিয়ারিং অনুপাত দেখতে পছন্দ করে কারণ আমরা চাই না আমাদের REIT পরিচালকরা তাদের অবস্থানের অতিরিক্ত লিভারেজ করুক। যাইহোক, সিঙ্গাপুরে, REITs 45% এর গিয়ারিং সীমাতে সীমাবদ্ধ - তাই তারা কতটা ঋণ নেবে তা নিয়ে আমি খুব বেশি চিন্তা করব না।

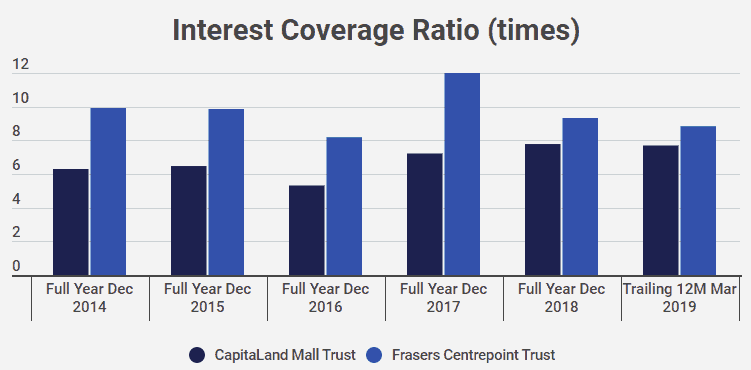

আমি যে গুরুত্বপূর্ণ জিনিসটি দেখতে চাই তা হল আমাদের পরিচালকদের ব্যর্থ ছাড়াই তাদের ঋণ পরিশোধ করার জন্য পর্যাপ্ত তহবিল আছে কিনা। এইভাবে, আমি সুদের কভারেজ অনুপাত পরীক্ষা করব।

এই অনুপাত নির্দেশ করে যে তারা তাদের ঋণ কভার করতে কত উপার্জন করতে হবে।

আপনি দেখতে পাচ্ছেন, উভয় খুচরা REIT ব্যবস্থাপনা বার্ষিক ঋণ পরিশোধের তুলনায় উচ্চ বার্ষিক আয় বজায় রাখার জন্য একটি ভাল কাজ করেছে। উদাহরণ স্বরূপ, 2019 সালের প্রথম ত্রৈমাসিকে, FCT-এর তাদের ঋণ মেটাতে 8.8 গুণ উপার্জন ছিল, যেখানে CMT-এর ছিল 7.7 গুণ। ইনভেস্টোপিডিয়ার নির্দেশিকা হিসাবে, আমরা সুদের কভারেজ 3 গুণ বা তার বেশি করতে চাই

দুটি REITs খুব ভালোভাবে বোঝে যে খুচরা ল্যান্ডস্কেপ পরিবর্তিত হচ্ছে – এই কারণেই তারা AEIs শুরু করেছে এবং একটি শপিং মলে ভোক্তাদের অভিজ্ঞতা নিয়ে পুনর্বিবেচনার মধ্যে রয়েছে।

CMT এবং FCT তাদের প্রভাবশালী বাজারের অবস্থান বজায় রাখতে এবং বাড়তে থাকে তা নিশ্চিত করতে কিছু মূল পরিবর্তনের দিকে নজর দেওয়া যাক।

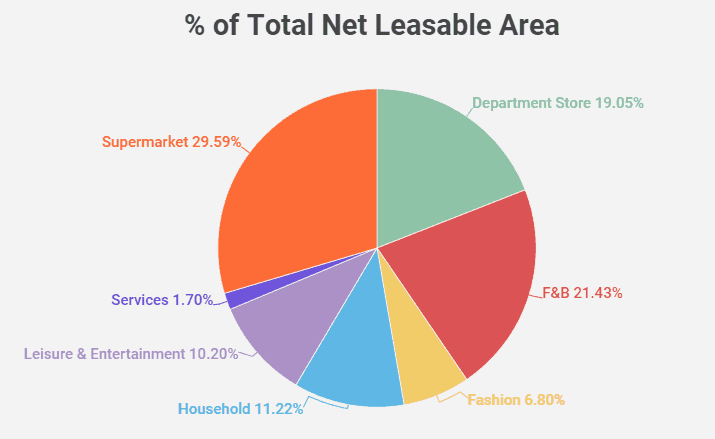

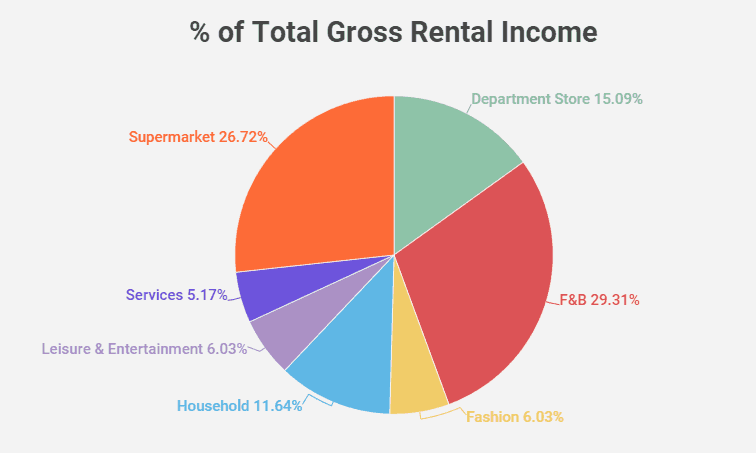

FCT-এর জন্য, তাদের বৃদ্ধি 3টি রুটের মাধ্যমে চালিত হয়:AEI, অধিগ্রহণ এবং সক্রিয় লিজ ব্যবস্থাপনা। খুব অভিনব কিছু না. তারা বোঝে যে তাদের টার্গেট মার্কেট হল হার্টল্যান্ডার এবং গৃহস্থরা – যারা ব্যাপক বাজার তৈরি করে। যেমন, কোল্ড স্টোরেজ, কপিটিয়াম, এনটিইউসি, এবং ইউনিক্লোর মতো অ্যাঙ্কর ভাড়াটেরা বেশিরভাগ নেট লিজেবল এরিয়া (এনএলএ) এবং গ্রস রেন্টাল ইনকাম (জিআরআই) তৈরি করে।

এফসিটি-র বেশিরভাগ বৃদ্ধি তাদের টেন্যান্ট মিক্সকে ক্রমাগত অপ্টিমাইজ করার আকারে আসে ব্যাপক বাজারের ভোক্তাদের চাহিদা মেটাতে। যাইহোক, FCT এর স্পনসর, Frasers Property Limited থেকে Waterway Point এবং Northpoint City South Wing-এর আসন্ন অধিগ্রহণ থেকেও বৃদ্ধি পেতে চলেছে৷ (16 মে 2019-এ আপডেট:FCT ওয়াটারওয়ে পয়েন্ট অধিগ্রহণের অধিকার ইস্যু করছে – এটিকে ডিপিইউ-অ্যাক্রিটিভ অধিগ্রহণ হিসাবে উল্লেখ করে)

CMT এর জন্য, জিনিসগুলি একটু আলাদা দেখায়। এর পরিচালকরা কিছু সাহসী পদক্ষেপ নিচ্ছেন – ভোক্তাদের রুচি ও চাহিদার সাথে প্রাসঙ্গিকতা বজায় রাখতে। এর লক্ষ্য অনন্য অভিজ্ঞতার মাধ্যমে নিজেকে আলাদা করা। এর বার্ষিক প্রতিবেদনে "উদ্ভাবন", "অমনিচ্যানেল" উপস্থিতি এবং প্রযুক্তি ব্যবহার করে আরও জীবনধারার অভিজ্ঞতা এবং অভিজ্ঞতাভিত্তিক প্ল্যাটফর্ম প্রদানের বিষয়ে অনেক কথা বলা হয়েছে।

উদাহরণ স্বরূপ, সিএমটি প্লাজা সিঙ্গাপুরায় একটি "ফিজিটাল" (ফিজিকাল প্লাস ডিজিটাল) খুচরা স্পেস ডিজাইন করেছে যার নাম "নোম্যাডএক্স" - যেটিতে তাওবাও আউটলেটের মতো "প্লাগ অ্যান্ড প্লে" কনসেপ্ট স্টোর রয়েছে। সদ্য সংস্কার করা ফানান মল আরেকটি বড় উদাহরণ যা তাদের ঐতিহ্যবাহী মলগুলিতে স্বয়ংক্রিয় প্রযুক্তি এবং অভিজ্ঞতামূলক ধারণাগুলিকে অন্তর্ভুক্ত করে।

আমরা দেখতে পাচ্ছি, সিএমটি এবং এফসিটি বড় হওয়ার জন্য খুব আলাদাভাবে কাজ করছে। যাইহোক, আমরা দেখতে পাই যে CMT "ফিজিটাল" প্রবণতার সুবিধা গ্রহণ করে এবং StarPay (2018 সালে চালু হয়েছে), CapitaVouchers, CapitaStar এবং CapitaCard-এর মতো প্রোগ্রামগুলির মাধ্যমে গ্রাহক এবং ভাড়াটে আনুগত্যের সুবিধা গ্রহণ করে রাজস্ব এবং লাভের আরও বৃদ্ধির রানওয়ে।

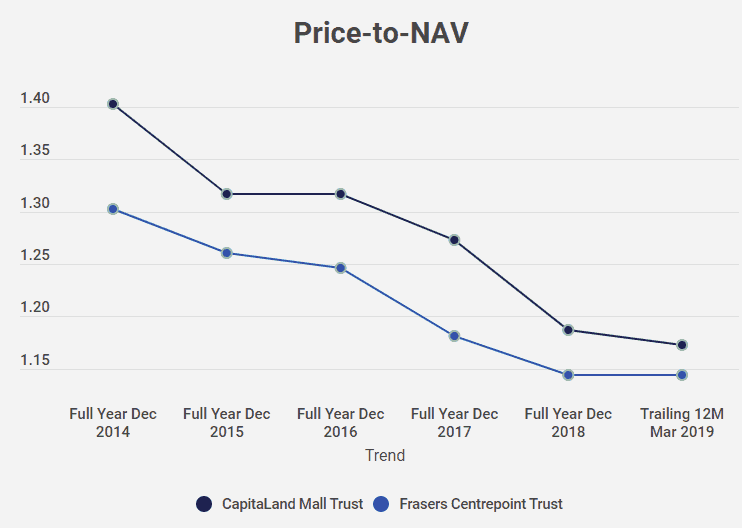

একটি REIT অবমূল্যায়িত কিনা তা মূল্যায়ন করার সবচেয়ে সহজ উপায় হল প্রাইস-টু-এনএভি ব্যবহার করা। মূল্য-থেকে-এনএভি 1-এর কম মানে আমরা মূলত REIT-কে এর সম্পত্তি পোর্টফোলিওর প্রতি-শেয়ার মূল্যের চেয়ে কম দামে কিনছি। ডঃ ওয়েলথের সমর্থকরা বিনিয়োগের এই পদ্ধতির সাথে খুব পরিচিত হবেন।

নীচে, আমি Shareinvestor.com থেকে ডেটা ব্যবহার করে CMT এবং FCT-এর প্রাইস-টু-এনএভি চার্ট প্লট করেছি৷

আপনি দেখতে পাচ্ছেন, উভয় REIT-ই মূল্য-থেকে-এনএভি-এর 1-এর উপরে। দুর্ভাগ্যবশত, এর মানে এই নয় যে তারা অতিমূল্যায়িত। কারণ উভয় খুচরা REITs খুবই স্থিতিশীল এবং শক্তিশালী স্পনসর দ্বারা সমর্থিত, তারা সাধারণত প্রিমিয়ামে বাজারজাত করে। যাইহোক, আমরা দেখতে পাচ্ছি যে FCT মাত্র 1.14 এ, যখন CMT 1Q2019 এ 1.17 এ রয়েছে। এর মানে হল যে FCT তুলনামূলকভাবে CMT থেকে সামান্য সস্তা।

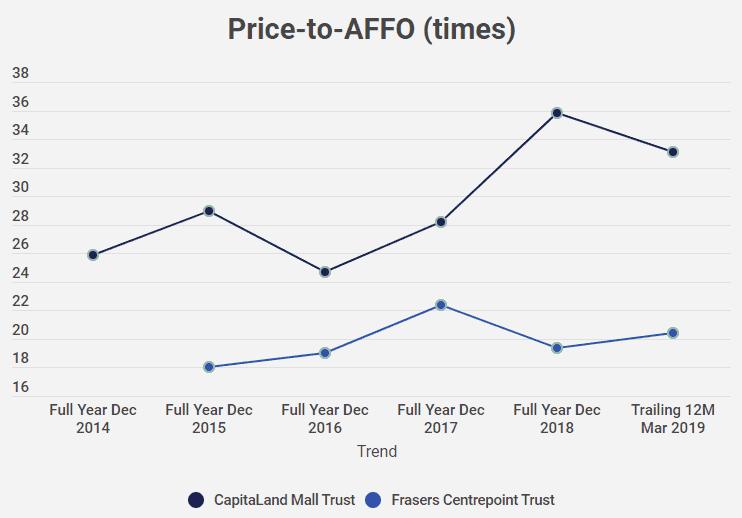

আমরা এটিকে দেখতে পারি তা হল তাদের প্রাইস-টু-এএফএফও-এর মাধ্যমে। অ্যাডজাস্টেড ফান্ড ফ্রম অপারেশনস (AFFO) হল সমস্ত খরচ এবং মূলধন খরচ বাদ দেওয়ার পরে কোম্পানির জন্য অবশিষ্ট নগদ প্রবাহের একটি ইঙ্গিত। আমরা যদি স্টকের মূল্যায়ন করি তবে এটি বিনামূল্যে নগদ প্রবাহের অনুরূপ।

উপরের চার্টে, আমরা দেখতে পাই যে CMT-এর জন্য মূল্য-টু-AFFOও FCT-এর থেকে ধারাবাহিকভাবে বেশি, যা নির্দেশ করে যে FCT একই পিয়ার গ্রুপের মধ্যে তুলনামূলকভাবে সস্তা। এটি আমাদের প্রথম পরিমাপ, মূল্য-থেকে-এনএভি, যা আমাদের একই উপসংহার দিয়েছে।

তাছাড়া, 2014 সাল থেকে CMT-এর জন্য মূল্য-টু-AFFO 1Q2019-এ প্রায় 25 গুণ থেকে বর্তমান 33.12-এ বেশ কিছুটা বৃদ্ধি পাচ্ছে, যা প্রস্তাব করে যে গত কয়েক বছরে REIT-এর মূল্য হিসাবে আরও বেশি লোকের স্টকের প্রতি নিহিত আগ্রহ রয়েছে। বৃদ্ধি অনেক দ্রুত ছিল যখন AFFO একই হারে বৃদ্ধি পায়নি।

যদিও সিএমটি এবং এফসিটি শক্তিশালী আর্থিক অবস্থান এবং উপযুক্ত ব্যবস্থাপনা সহ দুটি খুব অনুরূপ খুচরা REIT, আমরা কিছু মূল পার্থক্য দেখতে পাই যা একজন বিনিয়োগকারীকে অন্যটির চেয়ে একটি REIT পছন্দ করতে পারে।

CMT বেশি কেন্দ্রীয়ভাবে অবস্থিত এলাকায় প্রভাবশালী, যেখানে FCT এর শক্তি শহরতলির এলাকায় রয়েছে। বিনিয়োগকারীরা যারা মূলধন এবং ডিপিইউতে সম্ভাব্য উচ্চ বৃদ্ধি চান তারা CMT-এর দিকে তাকাতে পারেন, কিন্তু এটাও মনে রাখতে হবে যে DPU-তে ওঠানামা আরও ঘন ঘন এবং অপ্রত্যাশিত হতে পারে। অন্যদিকে, বিনিয়োগকারীরা যারা DPU স্থিতিশীলতা পছন্দ করেন এবং মন্থর বৃদ্ধিতে আপত্তি করেন না তারা FCT এর দিকে ঝুঁকতে পারেন। তাছাড়া, আমি P/NAV এবং P/AFFO ব্যবহার করে দেখিয়েছি, মনে হচ্ছে FCT তুলনামূলকভাবে CMT থেকে সস্তা।

পরিশেষে, বিনিয়োগকারীদের নিজেদেরকে জিজ্ঞাসা করা উচিত যে তারা একটি REIT-তে কোনটিকে সবচেয়ে বেশি মূল্য দেয় – প্রতিটি "ভাল চুক্তি" প্রতিটি বিনিয়োগকারীর জন্য আলাদা হবে৷

আপনি REIT কোনটি বেছে নেবেন এবং কেন তা আমাদের মন্তব্যে জানান!

*অস্বীকৃতি:লেখক CMT এবং FCT উভয়ের স্টকের মালিক। এই নিবন্ধে তথ্য আর্থিক পরামর্শ নয়. এটি সাধারণ প্রকৃতির এবং আপনার জন্য নির্দিষ্ট নয়। আপনি আপনার নিজের বিনিয়োগ গবেষণা এবং বিনিয়োগ সিদ্ধান্তের জন্য দায়ী৷