আপনি গর্বিত একটি বাসার ডিম সংগ্রহ করার জন্য আপনার মজুরি-উপার্জন কর্মজীবনে কঠোর পরিশ্রম করেছেন। আপনি সঞ্চয় করেছেন, বিনিয়োগ করেছেন এবং পরিকল্পনা করেছেন এবং এখন পরবর্তী পদক্ষেপ সম্পর্কে চিন্তা করার সময়:আপনার সঞ্চয় প্রত্যাহার করা। আপনি যদি অবসর নেওয়ার কাছাকাছি থাকেন—এবং যদি আপনার এক বা দুই দশক বাকি থাকে—তাহলে আপনার গোধূলি বছর ধরে আর্থিক উন্নতির জন্য নিজেকে সেট আপ করতে ভুলবেন না।

এখানে আপনার অবসরকালীন সঞ্চয়গুলির সর্বাধিক ব্যবহার করার তিনটি উপায় রয়েছে৷

ট্রান্সামেরিকা সেন্টার ফর রিটায়ারমেন্ট স্টাডিজের একটি সাম্প্রতিক সমীক্ষায় দেখা গেছে যে আমেরিকানরা 1946 এবং 1964 সালের মধ্যে জন্মগ্রহণ করেছে—যারা বেবি বুমার নামে পরিচিত। -অবসরের দিকে এগিয়ে যাচ্ছে এখনও উল্লেখযোগ্য পরিমাণ ঋণ বহন করে। সমীক্ষায় দেখা গেছে যে 75% বেবি বুমারের ক্রেডিট কার্ড, বন্ধকী এবং গাড়ির ঋণ সহ কিছু ধরণের পারিবারিক ঋণ রয়েছে। 1

অবসর গ্রহণের সময় ঋণ আপনাকে অর্থপ্রদানের জন্য বেঁধে ফেলবে, যা আপনার অবসর-পরবর্তী বাজেটকে ভেঙে দিতে পারে। আপনি যদি অবসরের কাছাকাছি থাকেন, তাহলে আপনার ঋণ এখনই গজেলের তীব্রতার সাথে কমিয়ে দিন। এটা ঠিক—গাড়ির ঋণ, ভোক্তা ঋণ এবং এমনকি আপনার বন্ধকীও যেতে হবে।

আপনার পাওনা কত তা নির্ধারণ করতে আপনার সমস্ত ঋণ সবচেয়ে ছোট থেকে বৃহত্তম তালিকাভুক্ত করে শুরু করুন। এরপরে, ঋণ পরিশোধ করতে কত সময় লাগবে এবং আপনি কত বছর কাজ চালিয়ে যাওয়ার পরিকল্পনা করছেন তা হিসাব করুন। আপনি যদি অবসর নেওয়ার আগে আপনার সমস্ত ঋণ থেকে মুক্তি পেতে পারেন, দুর্দান্ত! ব্যস্ত হন এবং ঋণ পরিশোধ করুন!

যাইহোক, আপনি যদি মনে করেন অবসর নেওয়ার আগে ঋণ পরিশোধ করার কোনো উপায় নেই, তাহলে আপনাকে কিছু কঠোর পরিবর্তন করতে হতে পারে।

প্রথমে, আরও কয়েক বছর কাজ করার কথা বিবেচনা করুন যাতে আপনি ঋণমুক্ত অবসর নিতে পারেন। এটি একটি কঠিন কল হতে পারে যদি অবসর নেওয়ার কাছাকাছি থাকে তবে ঋণের আর্থিক এবং মানসিক বোঝা ছাড়াই অবসর নেওয়ার প্রচেষ্টার মূল্য হবে৷

বিবেচনা করার জন্য আরেকটি বিকল্প:আপনার বাড়ির আকার ছোট করুন. যদিও আপনার বাড়ি আপনার সবচেয়ে বড় সম্পদ, এটি অবসর গ্রহণের আগে ঋণমুক্ত হওয়ার জন্য আপনার সবচেয়ে বড় বাধা হতে পারে। প্রকৃতপক্ষে, গড় বেবি বুমার $178,000 এর বেশি বন্ধকী ঋণ বহন করছে। 2

এখন মনে রাখবেন, ঋণ পরিশোধের জন্য আপনার বাড়ি বিক্রি করা সবার জন্য সঠিক সমাধান নয়। আপনি যদি আপনার জায়গাকে ভালোবাসেন এবং আপনি এটি পরিশোধের কাছাকাছি থাকেন, অথবা যদি আপনার বন্ধকী আপনার অবসর-পরবর্তী টেক-হোম বেতনের একটি ছোট শতাংশ হয়, তবে সর্বোপরি বাড়ি রাখুন! কিন্তু যদি আপনার অনেক ঋণ থাকে এবং একটি বড় বন্ধকী, অবসর গ্রহণের আগে ঋণমুক্ত হওয়ার জন্য আকার হ্রাস করা মূল্যবান হতে পারে৷

বুদ্ধিমানদের জন্য আরেকটি শব্দ:ঋণ পরিশোধের জন্য আপনার 401(k) বা অন্য বিনিয়োগগুলি কখনই ক্যাশ আউট করবেন না। আপনি ট্যাক্স এবং জরিমানা সহ আঘাত পাবেন—কিছু ক্ষেত্রে আপনার সঞ্চয়ের 40%। 3 অবসর গ্রহণের সঞ্চয় খেলার এই পর্যায়ে, আপনাকে আপনার নগদ রাখতে হবে এবং তা ট্যাক্স এবং জরিমানা দিয়ে দিতে হবে না।

সাম্প্রতিক একটি সমীক্ষা অনুসারে, 45% কর্মী অবসরে পর্যায়ক্রমে রূপান্তরিত হওয়ার কল্পনা করেন৷ 4 তারা আরও অবসর সময় উপভোগ করার জন্য ইচ্ছাকৃতভাবে তাদের কাজের সময় কমিয়ে ধীরে ধীরে বাজার থেকে প্রস্থান করার পরিকল্পনা করে। মাত্র 21% কর্মী অবসর নেওয়ার পর অবিলম্বে কাজ বন্ধ করার আশা করেন। 5

অবসরে সহজ হওয়া আয় তৈরি করার এবং সম্ভাব্য সঞ্চয়ের ঘাটতি পূরণ করার একটি দুর্দান্ত উপায়। অবসরে কীভাবে সহজ করা যায় সে সম্পর্কে এখানে কয়েকটি টিপস রয়েছে:

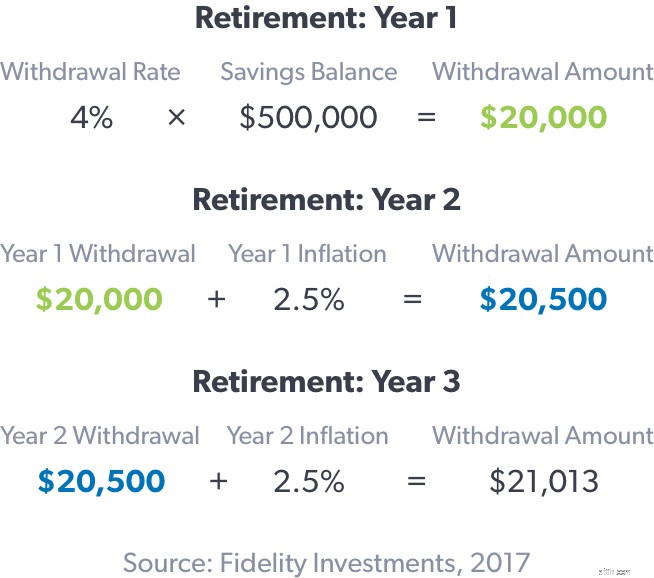

আপনি যদি একমুঠো টাকা তুলে নেন, তাহলে আপনার তোলার ব্যাপারে রক্ষণশীল থাকুন। আপনি যদি অবসর গ্রহণের জন্য $500,000 সঞ্চয় করেন এবং আপনি বছরে $60,000 বের করেন, তাহলে আপনার কাছে 11 বছরের বেশি সময় ধরে চলার জন্য যথেষ্ট অর্থ থাকবে। যাইহোক, আপনি যদি বছরে $48,000 বের করেন, তাহলে আপনার কাছে 18 বছরের বেশি সময় ধরে চলার জন্য যথেষ্ট টাকা থাকবে।

মনে রাখবেন, প্রতিটি পরিস্থিতি ভিন্ন। প্রতিটি বিনিয়োগ তার নিজস্ব অনন্য ট্যাক্স প্রভাব এবং প্রত্যাহার ফি নিয়ে আসে, তাই আপনি যখন আপনার তহবিল উত্তোলন করবেন তখন কী প্রয়োজন তা বোঝার জন্য আপনার উপদেষ্টার সাথে চেক করতে ভুলবেন না। নীচের লাইন:আপনার উপদেষ্টার সাহায্যে একটি পরিকল্পনা তৈরি করুন যা নিশ্চিত করে যে আপনার আরামদায়ক অবসর গ্রহণের জন্য যথেষ্ট সঞ্চয় রয়েছে৷

অবসর গ্রহণের জন্য আপনি কতটা সঞ্চয় করেছেন, সেইসাথে ভবিষ্যতের জন্য আপনার কতটা প্রয়োজন তার একটি বিস্তৃত ধারণা থাকা গুরুত্বপূর্ণ। ট্রান্সআমেরিকা সমীক্ষায় দেখা গেছে যে মাত্র 4 জনের মধ্যে 1 জন কর্মী অবসর গ্রহণের জন্য একটি লিখিত আর্থিক কৌশল রয়েছে যেখানে প্রায় অর্ধেক (44%) অনুমান করছেন অবসরে তাদের কত টাকা লাগবে। 8

একজন আর্থিক উপদেষ্টার সাথে যোগাযোগ করুন, যদি আপনার কাছে আগে থেকে না থাকে, তাহলে অবসর গ্রহণের জন্য আপনি যে পরিমাণ সঞ্চয় করেছেন তার সাথে আপনার সোনালী বছরগুলি আপনাকে বহন করার জন্য যে পরিমাণ সঞ্চয় করতে হবে তার সাথে তুলনা করুন। একজন বিনিয়োগকারী আপনাকে আপনার অবসর নেওয়ার সময় এই সংখ্যাগুলিকে লাইনে আনতে আপনাকে এখন কী করতে হবে তার একটি পরিষ্কার চিত্র পেতে সহায়তা করবে৷

আপনি যদি অবসর নেওয়ার কয়েক বছর দূরে থাকেন তবে আপনি আপনার মাসিক সামাজিক নিরাপত্তা সুবিধা অনুমান করতে পারেন। অন্যথায়, আপনি যদি অবসর নেওয়া থেকে কয়েক দশক দূরে থাকেন, তাহলে আপনাকে সংরক্ষণ করতে হবে এবং বিনিয়োগ করতে হবে যেন ভবিষ্যতে সামাজিক নিরাপত্তা থাকবে না। যদি এটি বিদ্যমান থাকে তবে এটিকে বোনাস হিসাবে বিবেচনা করুন।

মনে রাখবেন যে এটি এখন দাঁড়িয়েছে, অবসরপ্রাপ্ত কর্মীদের জন্য গড় সামাজিক নিরাপত্তা মাসিক সুবিধা হল $1,543৷ 9 তার মানে যদি আপনার প্রাক-অবসরের বার্ষিক আয় $55,000 হয়, এই মুহূর্তে সামাজিক নিরাপত্তা শুধুমাত্র $18,500 এর পরিবর্তে হবে। আপনার প্রাক-অবসরের আয় বজায় রাখতে আপনার প্রতি বছর আরও $36,500 লাগবে। আদর্শভাবে, সেই ফাঁকটি আপনার অবসরকালীন সঞ্চয় দ্বারা আবৃত হবে।

একটি সাধারণ গণনা দেখায় যে $36,500কে 20 বছরের অবসরের দ্বারা গুণ করলে $730,000 হয়—সামাজিক নিরাপত্তা সুবিধা এবং আপনার প্রাক-অবসরের আয়ের মধ্যে ব্যবধান পূরণ করতে আপনার সঞ্চয়ের জন্য যে পরিমাণ প্রয়োজন৷

বাস্তবিকভাবে, অবসরপ্রাপ্তদের সম্ভবত তাদের সুবর্ণ বছর জুড়ে তাদের জীবনধারা বজায় রাখতে তাদের প্রাক-অবসর বার্ষিক উপার্জনের 70% বা তার বেশি প্রয়োজন হবে। মনে রাখবেন, বাজারের অস্থিরতা, মুদ্রাস্ফীতি এবং জীবনযাত্রার খরচ সামঞ্জস্যের মতো অনেক জটিল আর্থিক ভেরিয়েবল রয়েছে যা আপনার সামগ্রিক ব্যক্তিগত অবসরকালীন সঞ্চয় সমীকরণকে প্রভাবিত করবে।

এজন্য আপনার আর্থিক পেশাদারের সাথে কথা বলা গুরুত্বপূর্ণ। তারা আপনাকে সেই ভেরিয়েবলগুলির মাধ্যমে নিয়ে যাবে এবং আপনার অবসরের জন্য একটি কাস্টম পরিকল্পনা তৈরি করতে সহায়তা করবে।

আপনি যদি অবসর গ্রহণের প্রস্তুতির জন্য বছরের পর বছর ধরে আপনার অর্থ সঞ্চয় করে থাকেন এবং কীভাবে বা কখন আপনার বিনিয়োগগুলি ব্যবহার করা শুরু করবেন সে সম্পর্কে অনিশ্চিত, একজন পেশাদার আপনাকে প্রক্রিয়াটির মাধ্যমে গাইড করতে পারেন। সঠিক উপদেষ্টা আপনাকে আপনার ভবিষ্যতের জন্য সর্বোত্তম সিদ্ধান্ত নিতে এবং আপনাকে চালকের আসনে রাখতে সক্ষম করবে।

আপনার যদি একজন আর্থিক উপদেষ্টা খুঁজে পেতে সাহায্যের প্রয়োজন হয়, তাহলে আপনার কাছাকাছি একটি SmartVestor Pro খুঁজুন। SmartVestor Pros হল যোগ্য বিনিয়োগকারী পেশাদার যারা আপনার অবসরের প্রয়োজনে সাহায্য করতে পারে৷