আমরা প্রতিদিন এমন লোকদের সাথে কথা বলি যারা ভবিষ্যতের জন্য সম্পদ তৈরি করতে চায়। এবং আমরা দিতে পারি সেরা পরামর্শগুলির মধ্যে একটি হল:আপনার কর্মক্ষেত্র 401(k) হল একটি দৃঢ় অবসর পরিকল্পনার ভিত্তি৷

এটি কি সেখানে সবচেয়ে উত্তেজনাপূর্ণ বিনিয়োগের টিপ? আসলে তা না. কিন্তু তুমি কি জানোকি উত্তেজনাপূর্ণ? কোটিপতি হচ্ছেন! দ্য ন্যাশনাল স্টাডি অফ মিলিওনিয়ারস অনুসারে , 10 কোটিপতির মধ্যে 8 জন বলেছেন যে তাদের 401(k) তাদের সম্পদ তৈরির প্রধান হাতিয়ার। এর একটা কারণ আছে!

এখানে কেন একটি ঐতিহ্যগত 401(k) আপনার অবসরকালীন সঞ্চয় শুরু করার জন্য একটি দুর্দান্ত জায়গা:

কিন্তু ধরে রাখুন:401(k)s এর কিছু আছে ত্রুটিগুলি প্রথমত, আপনি বেছে নেওয়ার জন্য সীমিত সংখ্যক মিউচুয়াল ফান্ড পেয়েছেন, যা আপনাকে উচ্চ-কার্যকারি ফান্ডে বিনিয়োগ করা থেকে বিরত রাখতে পারে।

দ্বিতীয়ত, আপনার 401(k) এর কর-বিলম্বিত বৃদ্ধি একটি দ্বি-ধারী তরোয়াল। আপনি আজ সংরক্ষণ করার সময় এটি আপনার সুবিধার জন্য কাজ করে , এর মানে হল আপনি আগামীকাল অবসরে আপনার 401(k) থেকে যে অর্থ উত্তোলন করবেন তার উপর আপনি ট্যাক্স দিতে হবে —যদি না আপনার নিয়োগকর্তা একটি Roth 401(k) অফার করেন, যা আমরা এক মিনিটের মধ্যে পেয়ে যাব।

এই কারণেই যদি আপনি একটি নিরাপদ অবসর চান তবে আপনার সাধারণত শুধুমাত্র একটি ঐতিহ্যগত 401(k) এর চেয়ে বেশি প্রয়োজন। সুতরাং, আপনি আর কোথায় আপনার কষ্টার্জিত বিনিয়োগ ডলার কাজ করতে পারেন? আমরা খুশি যে আপনি জিজ্ঞাসা করেছেন! রথ আইআরএর সাথে দেখা করার সময় এসেছে।

আমরা যে কোটিপতিদের সাথে কথা বলেছি তাদের প্রায় তিন-চতুর্থাংশ (74%) এও বলেছে যে তারা বাইরে বিনিয়োগ করেছে তাদের কর্মক্ষেত্রের অবসর পরিকল্পনা। 2 এটি হয় না/বা-এটি উভয়ই! এবং যখন আপনার 401(k) এর বাইরে বিনিয়োগের কথা আসে, তখন আপনি যে সেরা টুলটি ব্যবহার করতে পারেন তা হল একটি Roth IRA৷

রথ আইআরএ হল 401(কে) এর পপকর্নের মাখন—এগুলি একসাথে আরও ভাল হয়! আপনার 401(k):

এগুলিকে ছোটখাটো বিবরণের মতো মনে হতে পারে, কিন্তু সময়ের সাথে সাথে এগুলি আপনার বাসার ডিমের আকারে বড় পার্থক্য আনতে পারে৷

আপনি যখন অবসর গ্রহণ করবেন, তখন আপনার রথ আইআরএ-তে আপনি যে অর্থ সঞ্চয় করেছেন তা আপনার 401(k) সঞ্চয়ের চেয়ে একটি বড় কারণে প্রসারিত হবে—কর!

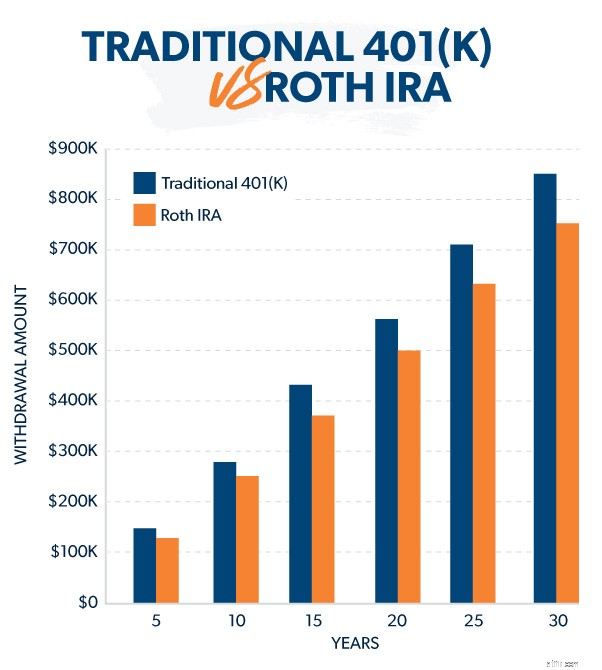

কর কতটা খারাপভাবে আপনার অবসর অ্যাকাউন্টের আয়ুষ্কাল কমাতে পারে? ধরা যাক আপনার কাছে একটি 401(k) এবং একটি Roth IRA আছে, এবং আপনি প্রতিটি অ্যাকাউন্ট থেকে $25,000 তুলতে চান যাতে আপনি অবসরে $50,000 বার্ষিক আয় করতে পারেন।

Roth IRA পক্ষ থেকে, আপনি প্রতি বছর আপনার অ্যাকাউন্ট থেকে $25,000 বের করতে পারেন এবং এতে কোনো ট্যাক্স দিতে হবে না। সেখানে কোন সমস্যা নেই! এবং যেহেতু বেশিরভাগ রথ আইআরএ অবসরে প্রত্যাহার করে করেন না করযোগ্য আয় হিসাবে গণনা করুন, একবার করের মৌসুম শুরু হলে এটি আপনার উপর কিছুটা কম চাপ দেয়।

কিন্তু আপনার 401(k) সঞ্চয় একটি ভিন্ন গল্প। যারা প্রত্যাহার হবে করযোগ্য আয় হিসাবে গণনা। এবং যদি আপনার অবসরের আয় আপনাকে 12% ট্যাক্স ব্র্যাকেটে রাখে, তার মানে আপনার ট্যাক্স কভার করার জন্য আপনাকে প্রতি বছর আপনার 401(k) থেকে প্রায় $28,200 তুলতে হবে এবং এখনও আপনার প্রয়োজনীয় আয় পান৷

যদিও একটি অতিরিক্ত $3,000 খুব বেশি মনে হতে পারে না, সেই সংখ্যাগুলি সময়ের সাথে যোগ হতে শুরু করে! এই পরিস্থিতিতে, আপনি 30 বছরের অবসরের সময় সেই আয় বজায় রাখতে আপনার রথ আইআরএর থেকে আপনার 401(কে) থেকে প্রায় $100,000 বেশি উত্তোলন করবেন। এটি অনেক ময়দার।

৷

এখানে বিন্দু হল যে অবসর গ্রহণের সময় আপনার ঐতিহ্যগত 401(k) সঞ্চয়ের উপর আপনি যে ট্যাক্স ধার্য করবেন তা আপনার বিনিয়োগের উপর আরও বেশি চাপ সৃষ্টি করে যাতে আপনি আরও ভাল পারফর্ম করতে পারেন এবং উচ্চতর রিটার্ন আনতে পারেন। এদিকে, রথ অ্যাকাউন্টের অভ্যন্তরে অবসরকালীন সঞ্চয়গুলি সমীকরণের বাইরে সম্পূর্ণভাবে ট্যাক্স নেয়৷

এটি একটি বেশ পরিষ্কার পছন্দ:Roth IRAs-এবং Roth 401(k)s—যখনই এর সুবিধা নিন এবং যেখানেই তুমি পারবে!

যদিও আপনার 401(k) প্ল্যান থেকে বাছাই করার জন্য অনেক মিউচুয়াল ফান্ড নাও থাকতে পারে, আপনি আপনার Roth IRA-এর জন্য বিদ্যমান হাজার হাজার মিউচুয়াল ফান্ডের মধ্যে যেকোনো একটি বেছে নিতে পারেন। আপনি কিভাবে বুঝবেন কোন ফান্ড আপনার পোর্টফোলিওর জন্য সঠিক? বিভিন্ন তহবিল বিকল্পের ভালো-মন্দ যাচাই করতে সাহায্য করার জন্য আপনি বিশ্বাস করেন এমন একজন বিনিয়োগকারীর সাথে কাজ করুন।

হাজার হাজার তহবিলের মধ্যে থেকে বেছে নেওয়ার জন্য, আপনি আপনার অবসরের নেস্ট ডিম বাড়াতে বিনিয়োগকারী বিশেষজ্ঞরা যাকে "ভাল-বৈচিত্র্যপূর্ণ পোর্টফোলিও" বলে থাকেন তা তৈরি করতে আপনি ভাল বৃদ্ধির স্টক মিউচুয়াল ফান্ড নির্বাচন করতে পারেন।

এটি বিরক্তিকর বিনিয়োগের ভাষা বলে মনে হতে পারে, তবে অবসর গ্রহণের জন্য আপনি যে পরিমাণ বিনিয়োগ করেন তা বাড়ানোর পাশাপাশি, মিউচুয়াল ফান্ডের একটি সুষম মিশ্রণ নির্বাচন করে আপনার বিনিয়োগগুলি ছড়িয়ে দেওয়া সম্ভবত আপনার অবসরকালীন সঞ্চয়ের সাথে আপনি করতে পারেন এমন সেরা জিনিস৷

একটি রথ আইআরএ আপনাকে অবসর গ্রহণের জন্য মিউচুয়াল ফান্ডের একটি সুষম মিশ্রণ বেছে নেওয়ার স্বাধীনতা দেয়। এই চার ধরনের মিউচুয়াল ফান্ডের মধ্যে আপনার পোর্টফোলিওকে সমানভাবে ভাগ করা উচিত:বৃদ্ধি, আক্রমনাত্মক বৃদ্ধি, বৃদ্ধি এবং আয় এবং আন্তর্জাতিক।

যখন আপনি আপনার কর্মক্ষেত্রে 401(k) এবং বিনিয়োগ করেন একটি রথ আইআরএ, আপনি আপনার কর্মক্ষেত্রে 401(কে) রথ আইআরএ-এর ট্যাক্স-মুক্ত প্রত্যাহার এবং নমনীয় তহবিল বিকল্পগুলির সাথে ম্যাচের শক্তিকে একত্রিত করেন। এটি একটি বিজয়ী কম্বো!

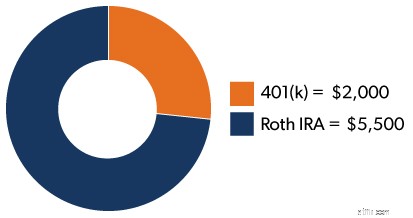

দুটি অবসর অ্যাকাউন্টে বিনিয়োগ করা জটিল নয়। আপনি শুধু কিছু দ্রুত গণিত করতে হবে. একবার আপনি ঋণমুক্ত হয়ে গেলে এবং 3-6 মাসের খরচ সহ একটি জরুরি তহবিল থাকলে, আপনার অবসর গ্রহণের জন্য আপনার মোট আয়ের 15% বিনিয়োগ করা উচিত। তার মানে আপনি যদি প্রতি বছর $50,000 উপার্জন করেন, তাহলে অবসরকালীন সঞ্চয়ের জন্য আপনার $7,500 বিনিয়োগ করা উচিত।

আপনি কিভাবে এটি আপনার 401(k) এবং Roth IRA এর মধ্যে ভাগ করবেন? যদি আপনার নিয়োগকর্তা আপনার বেতনের 4% পর্যন্ত অবদানের সাথে মেলে, উদাহরণস্বরূপ, তাহলে আপনি আপনার 401(k) এ বছরে $2,000 অবদান রাখবেন। অবশিষ্ট $5,500 আপনার রথ আইআরএ-তে যাবে। বুম আপনি সম্পন্ন করেছেন!

৷

যখন এটি আপনার 401(কে) এবং একটি রথ আইআরএ আসে, তখন পক্ষ বাছাই করার দরকার নেই! উভয় অ্যাকাউন্টের জন্য আপনার বেছে নেওয়া বিনিয়োগ একে অপরের পরিপূরক হওয়া উচিত। আপনার ঝুঁকি সীমিত করার সাথে সাথে স্টক মার্কেটের সর্বাধিক বৃদ্ধি পেতে আপনাকে সাহায্য করার জন্য তাদের একসাথে কাজ করা উচিত।

কোথায় শুরু করবেন জানেন না? SmartVestor প্রোগ্রাম আপনাকে অভিজ্ঞ বিনিয়োগ পেশাদারদের সাথে সংযুক্ত করতে পারে যারা আপনাকে আপনার অবসরের লক্ষ্য পূরণের পথে আছেন কিনা এবং আপনার দৃষ্টিভঙ্গি আরও উজ্জ্বল করতে আপনি কী করতে পারেন তা খুঁজে বের করতে সাহায্য করতে পারেন।

আজই আপনার বিনিয়োগ পেশাদার খুঁজুন!