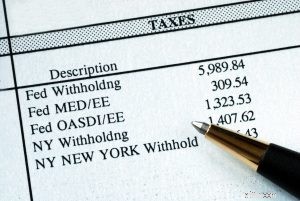

প্রত্যেক আমেরিকানকে সঠিক পরিমাণ ট্যাক্স প্রদানের জন্য তাদের বাধ্যবাধকতা পূরণ করার দায়িত্ব রয়েছে। ট্যাক্স কতটা বড় এবং কিভাবে দিতে হবে তা একেক জনের কাছে একেক রকম। উদাহরণস্বরূপ, যারা কর্মরত তাদের আয়কর তাদের নিয়োগকর্তারা আটকে রেখেছেন। অন্য দিকে, যারা স্ব-নিযুক্ত তাদের নিজেদের ট্যাক্স অভ্যন্তরীণ রাজস্ব পরিষেবা (IRS) এর কাছে হস্তান্তর করতে হবে।

প্রত্যেক আমেরিকানকে সঠিক পরিমাণ ট্যাক্স প্রদানের জন্য তাদের বাধ্যবাধকতা পূরণ করার দায়িত্ব রয়েছে। ট্যাক্স কতটা বড় এবং কিভাবে দিতে হবে তা একেক জনের কাছে একেক রকম। উদাহরণস্বরূপ, যারা কর্মরত তাদের আয়কর তাদের নিয়োগকর্তারা আটকে রেখেছেন। অন্য দিকে, যারা স্ব-নিযুক্ত তাদের নিজেদের ট্যাক্স অভ্যন্তরীণ রাজস্ব পরিষেবা (IRS) এর কাছে হস্তান্তর করতে হবে।

একটি আনুমানিক ট্যাক্স কি?

আইআরএস বার্ষিক আয় উপার্জনকারী ব্যক্তিদের কাছ থেকে কর সংগ্রহ করে। বছরে চারবার আনুমানিক কর আদায় করা হয়। একজনের আয় বাড়ার সাথে সাথে তার ট্যাক্সও বাড়ে। আইআরএস সাধারণত এমন ব্যক্তিদের প্রতি নম্র হয় যারা তাদের দায়বদ্ধতার কমপক্ষে 90% পূরণ করতে সক্ষম হওয়া পর্যন্ত তাদের কর কম পরিশোধ করে। যদি এর থেকে ছোট হয়, তাহলে জরিমানা দিতে হবে।

কাদের আনুমানিক ট্যাক্স দিতে হবে?

আনুমানিক কর প্রদানের জন্য প্রয়োজনীয় ব্যক্তিদের নিম্নলিখিতগুলি হল:

আনুমানিক ট্যাক্স প্রদান তাদের ক্ষেত্রে প্রযোজ্য:

মনে রাখবেন যে জেলে, কৃষক এবং কিছু গৃহস্থালী নিয়োগকর্তা এবং উচ্চ আয়ের করদাতাদের জন্য বিভিন্ন প্রযোজ্য নিয়ম রয়েছে৷

বিশেষ নিয়ম:

কাদের আনুমানিক ট্যাক্স দিতে হবে না?

যে ব্যক্তিরা তাদের নিয়োগকর্তাদের তাদের উইথহোল্ডিং ট্যাক্স বাড়ানোর জন্য বলতে পারে তাদের আর কোনো টাকা দিতে হবে না। আপনার আয় থেকে আটকে রাখা ট্যাক্স বাড়ানোর জন্য, আপনাকে আপনার নিয়োগকর্তাকে ফর্ম W-4 দিতে হবে। আপনি নিজেকে পরিশোধ করতে চান এমন অতিরিক্ত পরিমাণ নির্ধারণ করতে পারেন।

আপনি যখন এই তিনটি শর্ত পূরণ করেন তখন আপনার আনুমানিক কর পরিশোধ করার কোন প্রয়োজন নেই৷

আমি কিভাবে ফেডারেল ত্রৈমাসিক আনুমানিক কর পরিশোধ করব?

আপনাকে যে আনুমানিক করের পরিমাণ দিতে হবে তা নির্ধারণ করার পরে, আপনাকে ফর্ম 1040-ES পূরণ করতে হবে, যা IRS ওয়েবসাইটে পাওয়া যাবে। আপনার আনুমানিক করের গণনায় আপনাকে সহায়তা করার জন্য ফর্মটিতে একটি ওয়ার্কশীট অন্তর্ভুক্ত রয়েছে। যাইহোক, আপনি যে ওয়ার্কশীটটি পূরণ করেছেন তা IRS-কে দেওয়া আপনার জন্য প্রয়োজনীয় নয়।

ওয়ার্কশীটে আপনাকে ট্যাক্স পেমেন্টের হিসাব করার জন্য একটি সহগামী নির্দেশনা ম্যানুয়াল রয়েছে। আপনার আগের ট্যাক্স রিটার্নের একটি কপি আছে কিনা তা নিশ্চিত করতে হবে। নির্দেশিকা ম্যানুয়াল আপনাকে কোন আইটেমগুলিকে ছাড়যোগ্য বা ক্রেডিট হিসাবে বিবেচনা করা হবে সে সম্পর্কে গাইড করে৷

ফর্ম 1040-ES-এ চারটি পেমেন্ট ভাউচার রয়েছে যা আপনার ত্রৈমাসিক অর্থ প্রদান করতে ব্যবহৃত হয়। এটি একটি খামে চেক বা অর্থের সাথে যায় যা আপনি মার্কিন যুক্তরাষ্ট্রের ট্রেজারিতে পাঠাবেন। ফর্মটি আপনাকে কোথায় মেইল পাঠাতে হবে তার নির্দেশনা দেয়।

অনলাইনেও আপনার আনুমানিক কর পরিশোধ করার একটি বিকল্প রয়েছে। আপনি আপনার ক্রেডিট কার্ড, ডেবিট কার্ড, বা ইলেকট্রনিক তহবিল উত্তোলন ব্যবহার করে কর দিতে পারেন।

আনুমানিক ট্যাক্স কখন পরিশোধ করা হয়?

আনুমানিক করের জন্য অর্থপ্রদান প্রতি বছর চারবার (ত্রৈমাসিক) করা হয়। এখানে আনুমানিক করের জন্য অর্থপ্রদানের সময়কাল রয়েছে:

অর্থপ্রদানের সময়সীমা 1- মার্চ 31 এপ্রিল 15 এপ্রিল 1- মে 31 জুন 15 জুন 1- আগস্ট 31 সেপ্টেম্বর 15 সেপ্টেম্বর 1- 31 ডিসেম্বর 15 জানুয়ারি (পরবর্তী বছর)আপনি যদি আপনার অর্থপ্রদান মেইল করতে যাচ্ছেন, তাহলে আপনাকে অবশ্যই নির্ধারিত তারিখে একটি পোস্টমার্ক সহ মেলটি পাঠাতে হবে। যদি নির্ধারিত তারিখটি শনিবার, রবিবার বা আইনি ছুটির দিনে পড়ে, তবে অর্থপ্রদান এখনও সময়মত বিবেচনা করা হবে যদি এটি পরবর্তী ব্যবসায়িক দিনে পাঠানো হয়।

আপনি কি আপনার করের জন্য একাধিক অর্থপ্রদান করতে পারেন?

IRS আপনাকে একাধিক অর্থপ্রদান করার অনুমতি দেয় যদি এটি আপনার জন্য আরও সুবিধাজনক হয়। আপনাকে শুধু পেমেন্ট ভাউচারের একাধিক কপি পেতে হবে অথবা অনলাইনে পেমেন্ট করতে হবে।

আপনি কখন শাস্তি ভোগ করবেন?

ব্যক্তিরা তাদের আগের ট্যাক্স রিটার্ন থেকে কম অর্থপ্রদান করলে জরিমানা করা হবে। জরিমানা প্রতিটি দিন ব্যয় করা হবে পরিমাণ অপরিশোধিত থাকে. যারা সময়মতো ট্যাক্স পরিশোধ করতে পারেনি তাদের জন্যও জরিমানা প্রযোজ্য হবে।

করদাতারা যখন তাদের উইথহোল্ডিং এবং ক্রেডিট বিয়োগ করার পরে শুধুমাত্র $1,000 এর কম ট্যাক্স দেন তখন তাদের চার্জ করা হবে না। যারা সমানভাবে তাদের আয় পায় না তারা জরিমানা পেতে বা শাস্তির সংখ্যা কম করতে সক্ষম হবে।

এছাড়াও দুটি দৃষ্টান্ত রয়েছে যেখানে জরিমানা মওকুফ করা হবে। প্রথমটি হল যখন আপনি একটি দুর্ঘটনা, বিপর্যয় বা অন্যান্য অপ্রত্যাশিত পরিস্থিতির কারণে আপনার আনুমানিক কর পরিশোধ করতে অক্ষম ছিলেন। দ্বিতীয়টি হল যখন আপনি হঠাৎ অবসর নেন বা আপনি যে বছরে অক্ষম হয়ে পড়েন তখন আপনাকে আপনার আনুমানিক ট্যাক্স প্রদান বন্ধ করতে হবে।

আনুমানিক কর প্রদানের জন্য অন্যান্য বিবেচ্য বিষয়গুলি কী?

যারা বছরের শুরুর আগে তাদের আইটিআইএন পেয়েছেন, বা যাদের আইটিআইএন গত তিন বছরে ট্যাক্স রিটার্নে ঘোষণা করা হয়নি তাদের অবশ্যই এটি পুনর্নবীকরণ করতে হবে।

নিম্নলিখিতগুলি তাদের ট্যাক্স রিটার্নে একটি ছাড় পেতে সক্ষম হবে

যদি আপনার ফাইলিং স্ট্যাটাস হয়... স্ট্যান্ডার্ড ডিডাকশন হবে একটি বিবাহিত দম্পতি যৌথভাবে ফাইল করছেন বা একজন যোগ্য বিধবা(er)12,700 USD পরিবারের প্রধান 9,350 USDA বিবাহিত দম্পতি আলাদাভাবে ফাইল করছেন বা একক 6,350 USDযদি আপনার মোট আয় $156,900-এর নিচে থাকে তাহলে আপনি $4,050-এ ব্যক্তিগত ছাড় পেতে সক্ষম হবেন।

যে সকল করদাতাদের মোট বেতন $156,900 আছে তাদের তালিকাভুক্ত ডিডাকশন তাদের আয় থেকে কেটে নেওয়া হবে।

যে ব্যক্তিরা $127,200 আয় করেছে তাদের সামাজিক নিরাপত্তা কর দিতে হবে।

রিটার্নে স্বাস্থ্যসেবা কভারেজ কীভাবে তালিকাভুক্ত করা উচিত?

আপনি আপনার ট্যাক্স রিটার্নে ইঙ্গিত করতে পারেন যে আপনার আগের বছর থেকে আপনার নিজস্ব স্বাস্থ্যসেবা কভারেজ ছিল। এটি আপনাকে সরকার কর্তৃক স্বাস্থ্যসেবা কভারেজ প্রয়োজনীয়তা থেকে একটি ছাড় দেবে।

আপনি যদি হেলথ ইন্স্যুরেন্স মার্কেটপ্লেসে হেলথ কেয়ার ইনস্যুরেন্স ক্রয় করেন তাহলে আপনি এর জন্য ক্রেডিট পাবেন। এটি আপনার দায়বদ্ধতার পরিমাণ হ্রাস করবে। আপনার বেতন বা নির্ভরশীলদের সংখ্যায় আপনার যা পরিবর্তন হবে তা শুধু রিপোর্ট করুন।

চূড়ান্ত চিন্তা

আনুমানিক কর পরিশোধ করা অনেক কাজ হতে পারে। আপনি কীভাবে সরকারের প্রতি আপনার ট্যাক্সের বাধ্যবাধকতা পূরণ করবেন তা আপনার ব্যাপার। শুধু নিশ্চিত করুন যে আপনি জরিমানা ঠেকাতে IRS-কে সঠিক পরিমাণ অর্থ প্রদান করেছেন। আপনার আগের ট্যাক্স রিটার্নের অনুলিপি রাখুন কারণ সেগুলি পরের বছর আপনার গণনার জন্য একটি গাইড হিসাবে কাজ করবে। আপনার ট্যাক্স রিটার্নের বিষয়ে একজন হিসাবরক্ষক বা কোনো কর বিশেষজ্ঞের সাথে পরামর্শ করা খারাপ হবে না।

আমার ফেডারেল ট্যাক্সে কি ফ্লোরিডা ডক স্ট্যাম্প ট্যাক্স কর্তনযোগ্য?

বেকারত্বের সুবিধার উপর কর:একটি রাজ্য-দ্বারা-রাষ্ট্র নির্দেশিকা

স্টার্টআপগুলিকে ভারত সরকার প্রদত্ত কর ছাড়ের একটি সম্পূর্ণ নির্দেশিকা

GST রেজিস্ট্রেশন প্রক্রিয়ার একটি সম্পূর্ণ নির্দেশিকা

ক্রিপ্টোকারেন্সি ট্যাক্স অডিটের সম্পূর্ণ নির্দেশিকা