মিথ 1 :সমগ্র জীবন বীমা প্রিমিয়াম কর কর্তনের জন্য যোগ্য।

মিথ 2 :জীবন বীমা পলিসি থেকে অর্থ প্রদান সর্বদা আয়কর থেকে অব্যাহতিপ্রাপ্ত।

বাস্তবতা :জীবন বীমা প্রিমিয়ামের জন্য আপনি ট্যাক্স সুবিধা নাও পেতে পারেন। অধিকন্তু, জীবন বীমা পলিসি থেকে পেআউটগুলিও কর ছাড় নাও হতে পারে৷

আপনি বীমা প্রদান এবং রসিদের উপর এই ট্যাক্স সুবিধা উপভোগ করার আগে কিছু শর্ত জড়িত আছে। বিক্রয় পিচের সময়, এই শর্তগুলি এবং তাদের প্রভাব সুবিধাজনকভাবে উপেক্ষা করা যেতে পারে। তবে একজন সচেতন ক্রেতা হিসেবে আপনাকে অবশ্যই সচেতন হতে হবে। এই পোস্টে, আয়কর আইনের মাধ্যমে আরোপিত এই ধরনের শর্তগুলি দেখুন।

জীবন বীমা প্রিমিয়ামের জন্য প্রদত্ত যেকোন পরিমাণ আপনার, আপনার পত্নী এবং সন্তানদের জন্য ধারা 80C এর অধীনে কাটার যোগ্য। যাইহোক, পিতামাতা/ভাইবোন/শ্বশুরবাড়ির জন্য আপনার দ্বারা প্রদত্ত প্রিমিয়াম যোগ্য নয়৷

ধারা 80C এর অধীনে ট্যাক্স সুবিধা 1.5 লক্ষ টাকা পর্যন্ত সীমাবদ্ধ। সুতরাং, আপনি বার্ষিক 4 লক্ষ টাকা দিলেও, ট্যাক্স সুবিধা বার্ষিক 1.5 লক্ষ টাকায় সীমাবদ্ধ। এবং এটি সম্পূর্ণ সেকশন 80C ঝুড়ির জন্য। উপরন্তু, প্রদত্ত সমগ্র জীবন বীমা প্রিমিয়াম ট্যাক্স কর্তনের জন্য যোগ্য নাও হতে পারে। কর কর্তনের জন্য যোগ্য বীমা প্রিমিয়ামের পরিমাণ বিমাকৃত রাশির (ন্যূনতম মৃত্যু সুবিধা) সম্পর্কিত সীমাবদ্ধ। এখানে নিয়ম আছে।

জীবন বীমা পলিসির জন্য, অ্যাস্যুরড পলিসিধারীর মৃত্যুর ঘটনাতে নমিনিকে (পলিসিধারীর) ন্যূনতম পরিমাণ নিশ্চিত করা হয়। সহজ কথায়, অ্যাস্যুরড হল ন্যূনতম মৃত্যু সুবিধা।

একটি উদাহরণ বিবেচনা করা যাক। আপনি যদি 4,00,000 টাকা এবং বার্ষিক 50,000 টাকার প্রিমিয়াম সহ একটি বীমা পলিসি ক্রয় করেন, তবে মাত্র 40,000 টাকা (অ্যাস্যুরডের 10%) ট্যাক্স ছাড়যোগ্য৷ আপনি ব্যালেন্স প্রিমিয়ামের জন্য কোনো ট্যাক্স সুবিধা পাবেন না। উপরোক্ত সীমার বেশি কোনো প্রিমিয়াম (নতুন পলিসির জন্য বিমাকৃত রাশির 10%) আয়কর আইনের ধারা 80C এর অধীনে কর কর্তনের জন্য যোগ্য হবে না। অনুগ্রহ করে মনে রাখবেন কর কর্তন ধারা 80C এর অধীনে 1,50,000 টাকার সামগ্রিক সিলিং সাপেক্ষে৷

আপনি যখন বিনিয়োগ এবং বীমা করেন তখন এটি ঘটতে পারে।

মেয়াদী বীমা পরিকল্পনার সাথে, আপনি সম্ভবত নিরাপদ থাকবেন। কারণ বিমাকৃত অর্থ হল বার্ষিক প্রিমিয়ামের অনেক বেশি গুণ। উদাহরণস্বরূপ, আপনি প্রতি বছরে প্রায় 10,000-12,000 টাকার জন্য 1 কোটি টাকার কভার কিনতে সক্ষম হতে পারেন। বিমাকৃত অর্থ বার্ষিক প্রিমিয়ামের প্রায় 1000 গুণ। অতএব, সমগ্র প্রিমিয়াম সম্ভবত ট্যাক্স কর্তনের জন্য যোগ্য।

সমস্যাটি ইউলিপ এবং ঐতিহ্যগত জীবন বীমা পরিকল্পনার সাথে আসে। আরও তাই যখন আপনি বৃদ্ধ হন (প্রবেশের সময়) বা একক প্রিমিয়াম প্ল্যান সহ।

একক প্রিমিয়াম লাইফ ইন্স্যুরেন্স প্ল্যানের সাথে, ন্যূনতম মৃত্যু বেনিফিট (সাম অ্যাসিউরড) সম্ভবত বার্ষিক প্রিমিয়ামের গুণগত কম হবে, প্রায় 1.1 থেকে 1.5 গুণ। পূর্ববর্তী বিভাগে যেমন আলোচনা করা হয়েছে, আপনি বিমাকৃত অর্থের মাত্র 10% এর জন্য কর সুবিধা পাবেন। আপনি যদি 1.25 লাখ টাকার কভারের জন্য এককালীন প্রিমিয়াম হিসাবে 1 লাখ টাকা দেন, তাহলে ধারা 80C-এর অধীনে আপনার কর সুবিধা 12,500 টাকায় সীমাবদ্ধ হবে। আপনি যদি একটি একক প্রিমিয়াম প্ল্যান কেনার পরিকল্পনা করছেন, তাহলে এই দিকটি মাথায় রাখুন৷

৷আপনি যদি অল্পবয়সী হন, IRDA নিয়মগুলি নিশ্চিত করবে যে আপনি স্বচ্ছন্দে আছেন। উদাহরণ স্বরূপ, ULIP-এর ক্ষেত্রে, আপনার বয়স যদি 45 বছরের কম হয়, তাহলে নিয়মিত প্রিমিয়াম প্ল্যানের জন্য বীমার পরিমাণ বার্ষিক প্রিমিয়ামের অন্তত 10 গুণ হতে হবে। সুতরাং, নিয়ম আপনাকে বাঁচাবে। যাইহোক, যদি আপনি বয়স্ক হন, তবে নিয়মগুলি আপনাকে এই ধরনের সুরক্ষা প্রদান করতে পারে না। যদি আপনার বয়স 45 এর বেশি হয়, তাহলে এমন কোন সুরক্ষা নেই।

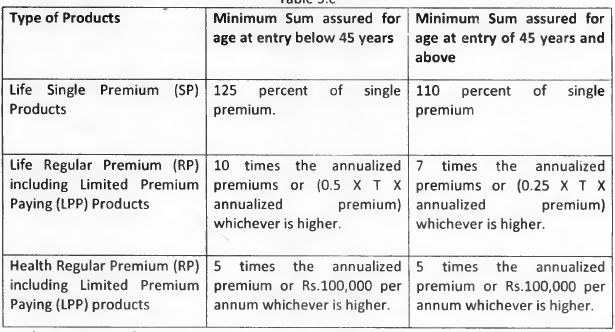

এখানে IRDA লিঙ্কড ইন্স্যুরেন্স প্রোডাক্ট রেগুলেশন, 2013 অনুযায়ী ন্যূনতম বিমাকৃত রাশির সারণী দেওয়া হল৷

আপনি যদি সম্পূর্ণ জীবন বীমা প্রিমিয়াম পরিশোধের জন্য ট্যাক্স সুবিধা না পান তাহলেও আপনি ভালো থাকতে পারেন। যাইহোক, যদি বীমা আয়ও করযোগ্য হয়?

পলিসিধারকের মৃত্যুর ফলে একটি বীমা পলিসি থেকে যে কোনো আয় করমুক্ত৷ যাইহোক, ম্যাচিউরিটি আয়ের জন্য একই কথা বলা যাবে না।

বিমা পলিসি থেকে প্রাপ্ত আয় (মৃত্যুর ঘটনা ব্যতীত) যেগুলি পূর্বোক্ত মানদণ্ড পূরণ করে না (ন্যূনতম মৃত্যু সুবিধা>=10 গুণ বার্ষিক প্রিমিয়াম) মেয়াদপূর্তির সময়ে করযোগ্য৷ এটি সাধারণত অনেক বিনিয়োগকারীদের, বিশেষ করে একক প্রিমিয়াম প্ল্যানের ক্রেতাদের জন্য একটি ধাক্কা হিসাবে আসে৷

এই দিকটা মাথায় রাখতে হবে।

যেকোন নতুন পলিসি ক্রয়ের জন্য যেখানে বার্ষিক প্রিমিয়াম নিশ্চিত রাশির 10% ছাড়িয়ে যায় (ন্যূনতম মৃত্যু সুবিধা):

আপনি যদি মনে করেন যে আপনি এই আয়ের রিপোর্ট করবেন না এবং কোনো ট্যাক্স প্রদান এড়াবেন, আপনি ভুল করছেন। টিডিএসও জড়িত। আপনার বীমা আয় করযোগ্য হলে, বীমা কোম্পানি আপনার বীমা প্রদানের করযোগ্য অংশের উপর 5% হারে TDS কাটবে। এই নিয়মটি কেন্দ্রীয় বাজেট 2019 (চূড়ান্ত) এ চালু করা হয়েছে।

যাইহোক, TDS বাজেট 2019 এর আগেও জড়িত ছিল। আগে, পেআউটের 2% এ TDS কাটা হয়েছিল, তারপরে পেআউটের 1% এ পরিবর্তিত হয়েছিল এবং এখন এটি করযোগ্য অংশের 5% এ পরিবর্তিত হয়েছে। সুতরাং, টিডিএস আগে পুরো পেআউটে ছিল। এখন, টিডিএস করযোগ্য অংশে রয়েছে (বীমা পরিশোধ - প্রিমিয়াম পরিশোধ করা হয়েছে)।

TDS ট্যাক্স কর্মকর্তাদের জন্য আপনার বীমা পেআউট ট্র্যাক করা খুব সহজ করে তোলে। আপনি যদি আপনার আইটিআর-এ এই ধরনের আয়ের রিপোর্ট না করেন, তাহলে আপনি গুরুতর সমস্যায় পড়তে পারেন। মনে রাখবেন TDS আপনার ট্যাক্স দায় সম্পূর্ণ করে না। আপনি যদি উচ্চ কর বন্ধনীতে পড়েন, তাহলে আপনাকে ITR ফাইল করার সময় অতিরিক্ত কর দিতে হবে।

একটি আর্থিক পণ্যের ট্যাক্স কাঠামো এমন একটি গুরুত্বপূর্ণ উপাদান যা একটি আর্থিক পণ্য কেনার আগে বিবেচনা করা হয়। যাইহোক, শুধুমাত্র ট্যাক্স বাঁচাতে আপনার কখনই একটি আর্থিক পণ্য ক্রয় করা উচিত নয়। উদাহরণস্বরূপ, ট্যাক্স বাঁচানোর জন্য বছরের পর বছর 5 বছরের স্থায়ী আমানত লোড করা আপনাকে আপনার দীর্ঘমেয়াদী লক্ষ্য পূরণে সাহায্য করবে না। পণ্য আপনার সামগ্রিক আর্থিক পরিকল্পনা মাপসই করা উচিত. যদি এই ধরনের পণ্য আপনাকে ট্যাক্স বাঁচাতে সাহায্য করে, তবে এটি একটি অতিরিক্ত ইতিবাচক।

আপনার বীমা এবং বিনিয়োগের প্রয়োজন আলাদা রাখা ভাল। এ নিয়ে বহুবার লিখেছি। পোস্ট 1 পোস্ট 2 পোস্ট 3 আপনি যদি একটি বিশুদ্ধ মেয়াদী বীমা প্ল্যান কেনেন, তাহলে এই বিধিনিষেধগুলি কোনও সমস্যা হওয়ার সম্ভাবনা নেই কারণ বিমাকৃত অর্থ হল প্রিমিয়ামের একটি খুব বেশি গুণ। 1 কোটি টাকার একটি বিমাকৃত অঙ্কের একটি 30 বছর বয়সী ব্যক্তির জন্য 8,000-12,000 টাকার মধ্যে বার্ষিক প্রিমিয়াম থাকবে৷ আপনি যখন আপনার বিনিয়োগ এবং বীমা চাহিদা মিশ্রিত করেন তখন এই বিধিনিষেধ কার্যকর হতে পারে।

আপনি যদি একটি বীমা পরিকল্পনা কেনার সিদ্ধান্ত নিয়ে থাকেন, তাহলে এই ট্যাক্সেশন দিকটি মাথায় রাখুন। শুধু বীমা বিক্রেতার কথায় যাবেন না। আপনি যদি এমন একটি বীমা পলিসি ক্রয় করেন যেখানে বার্ষিক প্রিমিয়াম বিমাকৃত রাশির 10% ছাড়িয়ে যায়, তবে আপনার বীমা প্রিমিয়ামের শুধুমাত্র একটি অংশ কর কর্তনযোগ্য হবে। শুধু তাই নয়, এই ধরনের বীমা পলিসি থেকে প্রাপ্ত অর্থ পরিপক্কতার সময় করযোগ্য হবে৷

আপনি কি করবেন?