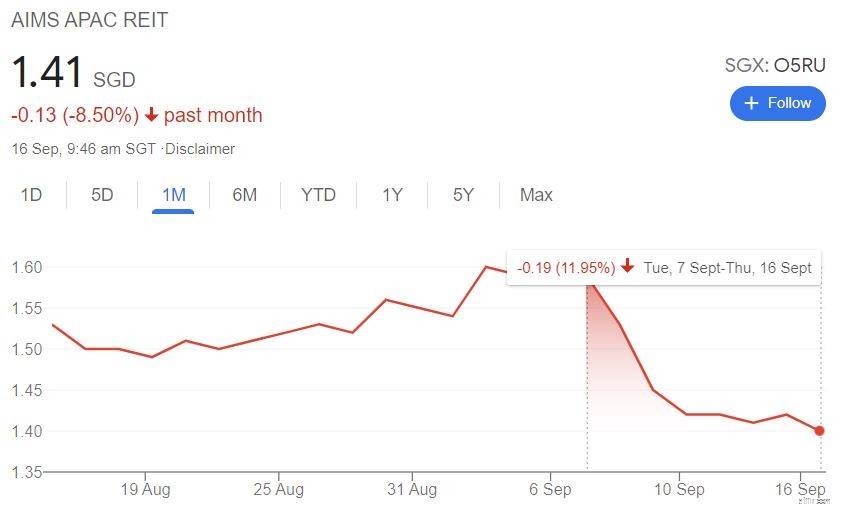

AIMS APAC REIT (AA REIT) এর প্রধান নির্বাহী কর্মকর্তা (CEO) এবং নির্বাহী পরিচালক হিসাবে Koh Wee Lih-এর পদত্যাগের ঘোষণার পর, এর শেয়ারের দাম দ্রুত হ্রাস পেয়েছে। লেখার সময় এটি প্রায় 12% কমে গিয়েছিল।

ম্যানেজমেন্ট মিডিয়াতে জানিয়েছে যে মিঃ কোহ "অন্যান্য পেশাদার স্বার্থ অনুসরণ করতে" প্রায় আট বছর পরে সিইও পদ থেকে পদত্যাগ করবেন এবং রাসেল এনজি এই পদটি গ্রহণ করবেন৷

তাই, কি ভুল হয়েছে? কোম্পানির নির্দেশনা সম্পর্কে একটি অভ্যন্তরীণ মতবিরোধ ছিল? এটি কি একটি সংকেত যে কোম্পানিতে গুরুত্বপূর্ণ কিছু ঘটতে চলেছে? এটা কি সম্ভব যে বাজার এখনও নতুন সিইওকে বিশ্বাস করে না?

বিনিয়োগকারী হিসাবে, আমাদের এই ধরনের অনুমান করা এড়িয়ে চলা উচিত এবং পরিবর্তে কোম্পানির মৌলিক বিষয় এবং ব্যবস্থাপনার দিকে নজর দেওয়া উচিত। তবে আমি আরও কিছু বলার আগে, আসুন হাতিটিকে ঘর থেকে বের করে দেই।

আমি ওয়েবে অনুসন্ধান করেছি কিন্তু মূল্য হ্রাস ব্যাখ্যা করার জন্য আমি কোনো উল্লেখযোগ্য তথ্য খুঁজে পাইনি। কিন্তু আমি জেনেছি মিঃ কোহ 2008 সালে ম্যানেজার হিসাবে AIMS APAC-তে কাজ শুরু করেছিলেন এবং 2014 সালে তিনি পরিচালক হন। পিছনে ফিরে তাকালে, তিনি দীর্ঘদিন ধরে কোম্পানির সাথে আছেন, যা ইউনিটহোল্ডারদের কিছুটা নিশ্চিততা প্রদান করে। আমি নিশ্চিত যে তার পদত্যাগ অনেককে বিভ্রান্ত করেছে।

অন্যদিকে, তার উত্তরসূরি রাসেল এনজি 40 বছর বয়সে তুলনামূলকভাবে তরুণ, কিন্তু তিনি কোন নবীন নন। 2020 সালে শুধুমাত্র AIMS APAC-তে যোগদান করা সত্ত্বেও, মিঃ এনজির এশিয়া ও অস্ট্রেলিয়ায় রিয়েল এস্টেট বিনিয়োগ, সম্পদ ব্যবস্থাপনা এবং কর্পোরেট অর্থায়নে 18 বছরের বেশি দক্ষতা রয়েছে। কোম্পানিতে যোগদানের আগে, তিনি লেন্ডলিজ, এইপি ইনভেস্টমেন্ট ম্যানেজমেন্ট এবং ম্যাপলেট্রি লজিস্টিক ট্রাস্ট সহ বেশ কয়েকটি তালিকাভুক্ত REIT এবং প্রাইভেট ইক্যুইটি ফান্ডের জন্য সিনিয়র ফান্ড ম্যানেজমেন্ট এবং ইনভেস্টমেন্ট পদে কাজ করেছেন। যাইহোক, এই তথ্য দিয়েও, আমরা এখনও শেয়ারের দাম কমার কারণ সম্পর্কে একটি পরিষ্কার চিত্র তৈরি করতে পারি না।

সুতরাং, আসুন সেগুলিকে একপাশে রাখি এবং পরিবর্তে কোম্পানির মৌলিক বিষয়গুলিতে ফোকাস করি৷

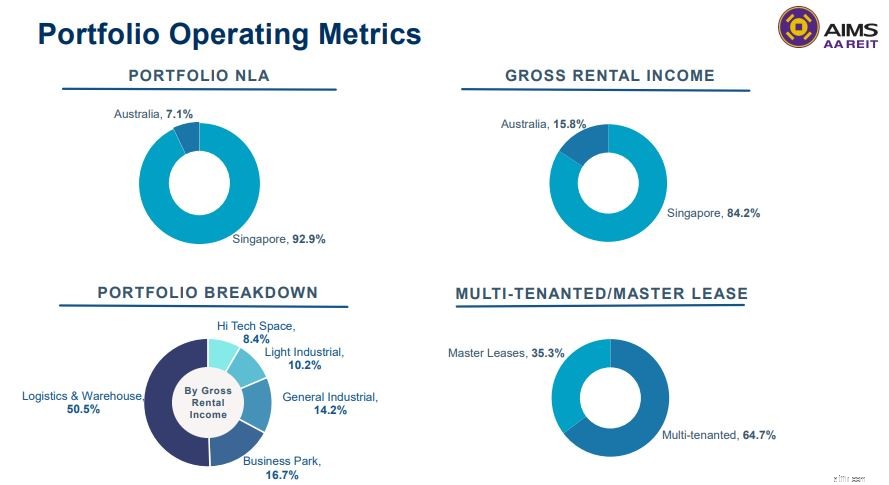

৷AIMS APAC REIT হল এপ্রিল 2007 থেকে SGX-এ তালিকাভুক্ত একটি শিল্প REIT৷ বর্তমানে, REIT-এর সিঙ্গাপুরে 26টি এবং অস্ট্রেলিয়ায় 2টি সম্পত্তি রয়েছে .

উপরের চিত্রে দেখানো হয়েছে, এএ REIT-এর পোর্টফোলিও এবং মোট ভাড়া আয়ের অধিকাংশের জন্য সিঙ্গাপুর অ্যাকাউন্ট করে . লজিস্টিক এবং গুদাম শিল্প, যা মহামারী চলাকালীন স্থিতিস্থাপক ছিল, এর পোর্টফোলিওর অর্ধেকেরও বেশি। বাকি অর্ধেক বিজনেস পার্ক, জেনারেল ইন্ডাস্ট্রিয়াল, লাইট ইন্ডাস্ট্রিয়াল এবং হাই-টেক স্পেস নিয়ে গঠিত।

মজার বিষয় হল, AA REIT সিঙ্গাপুরের সম্পত্তির একটি বড় অংশ জুরং টাউন কর্পোরেশনের মাধ্যমে লিজহোল্ড ভিত্তিতে রাখা হয়। যেমন, ম্যানেজার তার আর্থিক প্রতিবেদনে জমির মেয়াদ সংক্ষিপ্ত করার প্রভাবকে কমিয়ে আনতে তার পোর্টফোলিওকে ফ্রিহোল্ড সম্পদে ভারসাম্য বজায় রাখার অভিপ্রায় জানিয়েছেন। অন্য কথায়, AA REIT তার বিদেশী কার্যক্রম সম্প্রসারিত করবে, বিশেষ করে অস্ট্রেলিয়াতে, আগামী বছরগুলিতে৷

আরেকটি বড় উন্নয়ন হল যে AA REIT সম্প্রতি FTSE রাসেল ST সিঙ্গাপুর শরিয়াহ সূচক এবং MSCI সিঙ্গাপুর স্মল ক্যাপ সূচকে অন্তর্ভুক্ত করা হয়েছে . এটি REIT-এর জন্য একটি উল্লেখযোগ্য মাইলফলক, এবং এটি এর সামগ্রিক সচেতনতা বাড়াতে এবং এর ট্রেডিং লিকুইডিটি বাড়ানোর জন্য প্রত্যাশিত৷

মোট ভাড়া আয়ের দ্বারা AA REIT-এর পোর্টফোলিওর 50.5% জন্য লজিস্টিকস এবং ওয়্যারহাউসের অ্যাকাউন্ট রয়েছে, এটির মহামারীর সময় রাজস্ব স্থিতিস্থাপক ছিল অন্যান্য REIT-এর তুলনায়।

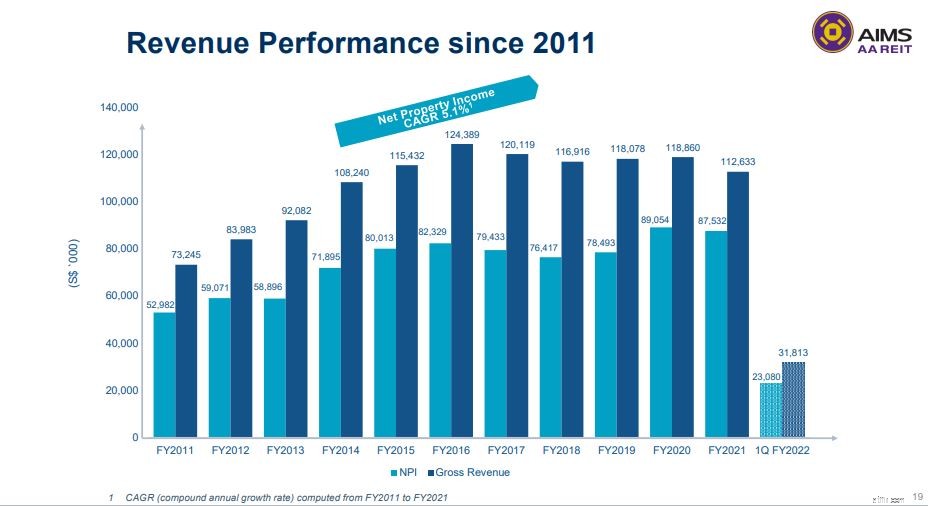

FY2021-এর জন্য AA REIT-এর মোট রাজস্ব, যা ছিল $112.6 মিলিয়ন, FY2020-এর $118.9 মিলিয়ন মোট রাজস্ব থেকে 5.2% কমেছে। এটি প্রাথমিকভাবে মহামারী দ্বারা প্রভাবিত ভাড়াটেদের প্রদান করা ভাড়ার ত্রাণ, মাল্টি-টেনেন্সি লিজে মাস্টার ইজারা রূপান্তর করার কারণে এবং 541 ইশুন ইন্ডাস্ট্রিয়াল পার্কে পূর্ববর্তী মাস্টার ইজারার মেয়াদ শেষ হওয়ার কারণে এর আন্তর্জাতিক ব্যবসা পার্ক থেকে কম অবদানের কারণে হয়েছিল। A এপ্রিল 2020-এ। এটা লক্ষণীয় যে 541 Yishun-এর জন্য একজন নতুন মাস্টার ভাড়াটে শুধুমাত্র পূর্ববর্তী ভাড়াটের প্রায় এক বছর পরে, 2021 সালের জানুয়ারিতে ভাড়া দেওয়া শুরু করেছিলেন।

এর পাশাপাশি, AA REIT Boardriders Asia Pacific HQ (জুলাই 2019 সালে অর্জিত), সম্প্রতি সংস্কার করা 3 Tuas Avenue 2 (মার্চ 2020 থেকে) এবং 7 Bulim Street (অক্টোবর 2020 এ কেনা) থেকে পুরো বছরের অবদান সংগ্রহ করা শুরু করেছে। . এই সবগুলি মহামারীর প্রভাবগুলিকে মসৃণ করতে সাহায্য করে৷

৷এর সর্বশেষ আয়ের প্রতিবেদনে এগিয়ে গিয়ে, আমরা দেখতে পাচ্ছি REIT সাধারণ পুনরুদ্ধারের দিকে যাচ্ছে। এর FY2022 Q1 এর মোট আয় ছিল $31.8 মিলিয়ন, যা আগের বছরের তুলনায় 16.8% বেশি। একইভাবে, এর মোট সম্পত্তি আয় 23.9% বৃদ্ধি পেয়েছে যার মোট পরিমাণ $23.1 মিলিয়ন। যাইহোক, আমাদের এটাও মনে রাখা উচিত যে এই ব্যাপক উন্নতি একটি নিম্ন ভিত্তি থেকে এসেছে।

ধরে নিই যে AA REIT পরবর্তী তিন ত্রৈমাসিকে তার আয় বজায় রাখতে সক্ষম হয়েছে, আমরা আশা করতে পারি এর মোট আয় মোটামুটিভাবে $127.3 মিলিয়ন হবে, যা প্রাক-মহামারী স্তরের তুলনায় 7% উন্নতি। এটি একটি দুর্দান্ত সংখ্যা, তবে এটি প্রথম নজরে ততটা চিত্তাকর্ষক নয় যদি আমরা শুধুমাত্র এর FY2022 Q1 ফলাফল বিবেচনা করি।

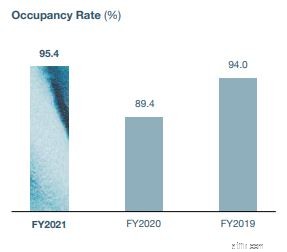

গত তিন বছরে, AA REIT-এর দখলের হার সামঞ্জস্যপূর্ণ ছিল না , তবে এটি নিঃসন্দেহে মহামারীর প্রভাব তাই আমাদের এটিকে খুব বেশি শাস্তি দেওয়া উচিত নয়৷

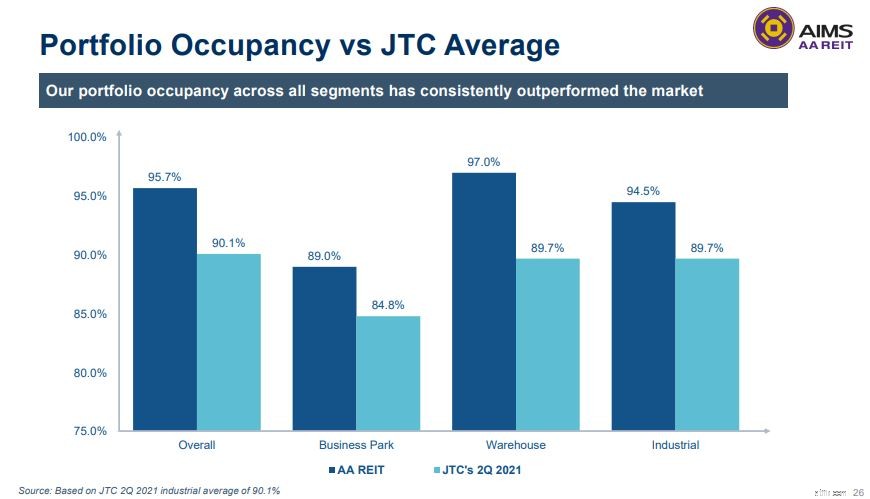

2021 Q2 এর জন্য তার মোট শিল্প দখলের হার তুলনা করে, যা ছিল 90.1%, JTC অনুসারে, AA REIT প্রশংসনীয়ভাবে পারফর্ম করেছে। এর মাধ্যমে, আমরা অনুমান করতে পারি যে AA REIT-এর 95.4% অকুপেন্সি রেট FY2021-এর শিল্প গড় থেকে বেশি এবং এর সম্পদগুলি উচ্চ মানের৷

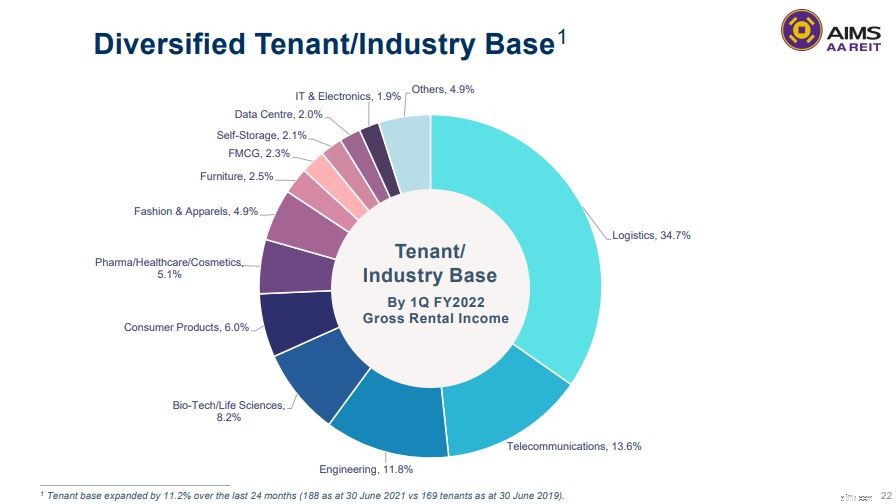

AA REIT-এর পোর্টফোলিও সিঙ্গাপুর ও অস্ট্রেলিয়ার 28টি সম্পত্তি জুড়ে 188 জন ভাড়াটে দ্বারা সমর্থিত এবং শিল্প সেক্টরের বিস্তৃত পরিসর থেকে আসে। এর শীর্ষ দশটি ভাড়াটেদের মধ্যে সাতজন লজিস্টিক ও গুদাম, বায়োমেডিকেল এবং লাইফ সায়েন্স, টেলিকমিউনিকেশন এবং ডেটা সেন্টার অপারেটরদের মতো স্থিতিস্থাপক সেক্টর থেকে এসেছেন।

তা সত্ত্বেও, এর শীর্ষ 3 জন ভাড়াটেরা এর মোট ভাড়া আয়ের একটি অপেক্ষাকৃত বড় অংশ তৈরি করে৷ এর শীর্ষ 3 জন ভাড়াটে এবং তাদের অবদানের শতাংশ নিম্নরূপ:

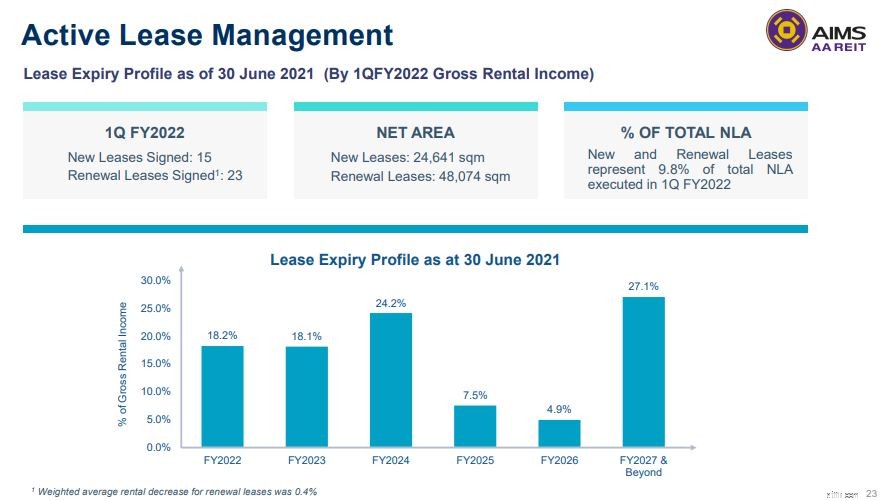

জুন 2021 অনুযায়ী, AA REIT-এর ওয়েটেড গড় লিজের মেয়াদ ৩.৯৮ বছর . এটির লিজের মেয়াদ শেষ হওয়ার প্রোফাইল দেখে, এটা স্পষ্ট যে ইজারাগুলি সারা বছর ধরে সমানভাবে ব্যবধানে থাকে৷

চার্টের নীচের পাদটীকায় (আমি নিশ্চিত নই যে আপনি ক্ষুদ্র পাঠ্যটি পড়তে পারেন), এটি বলে যে পুনর্নবীকরণ ইজারার জন্য এর ওজনযুক্ত গড় ভাড়া 0.4% কমেছে, যা শিল্প স্থানের জন্য ধীর চাহিদা নির্দেশ করতে পারে> .

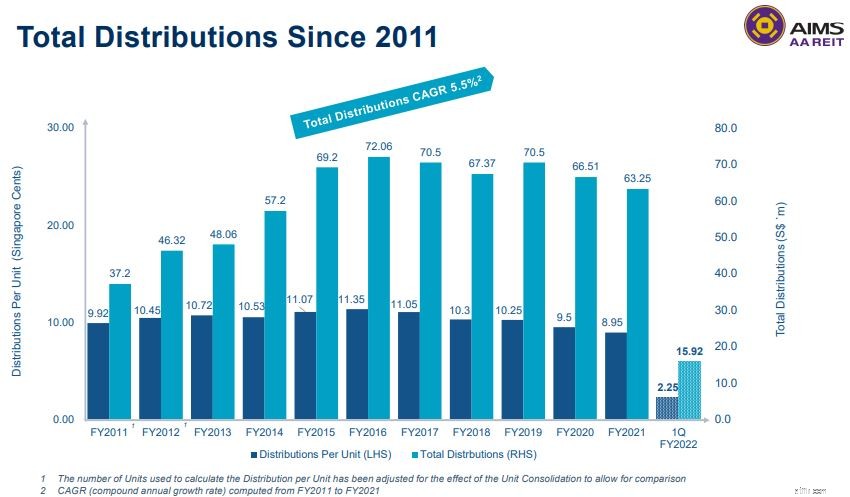

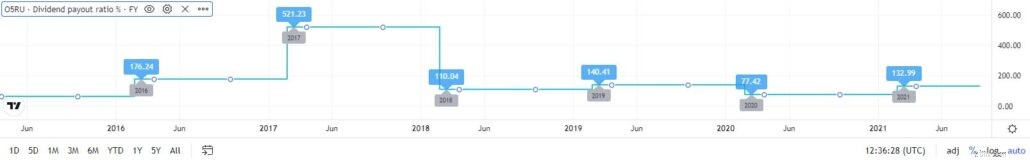

চার্ট অনুসারে, মোট বন্টন 5.5% এর CAGR এ বৃদ্ধি পাচ্ছে . আমার মতে, এটি একটু বিভ্রান্তিকর . আমরা যদি শুধুমাত্র গত পাঁচ বছরের দিকে তাকাই, পুরো বিতরণ CAGR -2.15%, গ্রাফে দেখানো ইতিবাচক পরিমাণ নয়। এর ডিপিইউ বৃদ্ধির গত পাঁচ বছর সবচেয়ে দরিদ্র ছিল, একটি -4.13% CAGR।

শুধুমাত্র FY2021-এর দিকে তাকালে, ইউনিট প্রতি মোট বিতরণ ছিল 8.95 সেন্ট, যা FY2020 এর থেকে কম। তার আর্থিক প্রতিবেদনে, এটি তার চিরস্থায়ী সিকিউরিটিজ হোল্ডারদের বিতরণের জন্য সংরক্ষিত পরিমাণ এবং FY2021-এর জন্য সম্পূর্ণরূপে নগদে পরিশোধিত পরিচালন ফিগুলির জন্য নিম্ন নিট সম্পত্তি আয়কে দায়ী করেছে৷

ম্যানেজমেন্ট ফি সম্পূর্ণরূপে নগদে পরিশোধ করা আমার আগ্রহ বাড়িয়ে দিয়েছে কারণ REIT পরিচালকদের সাধারণত REIT শেয়ারে অর্থ প্রদান করা হয়, যা বিনিয়োগকারীদের আরাম দেয়। যেমন, আমি এর FY2020 রিপোর্ট চেক করেছি এবং একই ধরনের প্রবণতাও পেয়েছি। ডিস্ট্রিবিউশন আয়ের হ্রাস আংশিকভাবে FY2020-এর জন্য নগদে দেওয়া ব্যবস্থাপনা ফিগুলির উচ্চ অনুপাতের জন্য দায়ী করা হয়েছিল FY2019 এর তুলনায়।

এই জ্ঞানের সাথে, আমাদের জিজ্ঞাসা করা দরকার:কেন ব্যবস্থাপনা এটি করছে? তারা যে REIT পরিচালনা করছে তাতে কি তারা বিশ্বাস করে না? তারা কি এমন কিছু জানে যা আমরা জানি না? নাকি এটি সাম্প্রতিক নীতির পরিবর্তনের কারণে হয়েছে?

আমি বিশ্বাস করি এটি এমন একটি বিষয় যা আমাদের নিবিড়ভাবে পর্যবেক্ষণ করা দরকার কারণ আমরা অবশ্যই এমন একটি REIT-এ বিনিয়োগ করতে চাই না যেখানে ম্যানেজারের কোন দৃঢ় বিশ্বাস নেই৷

30 জুন 2021 অনুযায়ী, AA REIT-এর NAV হল প্রতি ইউনিট 1.35, যা বছরের শুরুর তুলনায় কিছুটা কম৷

গত তিন বছরের প্রবণতা পর্যবেক্ষণ করে, AA REIT-এর NAV স্থির ছিল বলে মনে হচ্ছে নিম্নলিখিত পরিসংখ্যান সহ:1.34 (2019), 1.35 (2020), 1.36 (2021)।

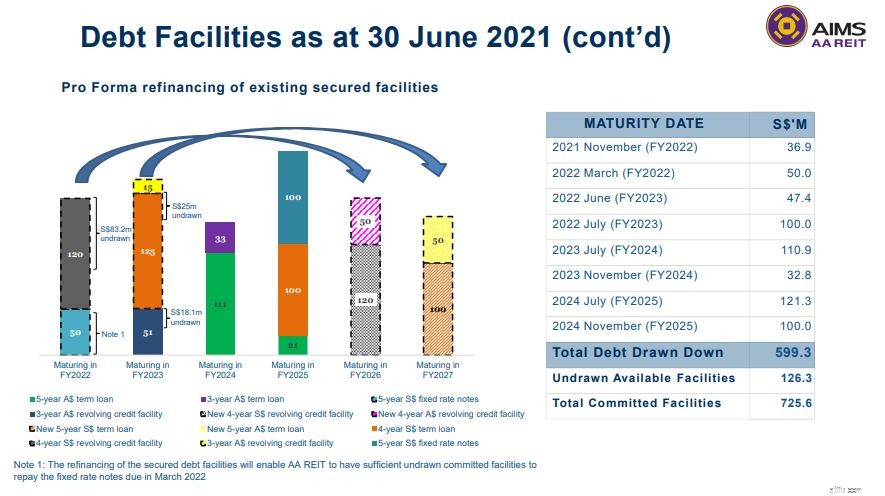

30 জুন 2021 অনুযায়ী, AA REIT-এর স্বাস্থ্যকর লিভারেজ 34.3% , যা 50% এর নিয়ন্ত্রক সীমার তুলনায় কম। যাইহোক, আমাদের এটাও মনে রাখবেন AA REIT চিরস্থায়ী সিকিউরিটিজ ইস্যু করছে সম্প্রতি, যা ঋণের মতো, তবে এটি ব্যালেন্স শীটে ইক্যুইটি হিসাবে শ্রেণীবদ্ধ করা হয়েছে৷

এর সুদের কভারেজ অনুপাতও 4.3 গুণ , যা দেখায় যে REIT সম্ভবত কোনো সমস্যা ছাড়াই তার ঋণের দায় পরিশোধ করতে সক্ষম হবে।

AA REIT-এর ঋণগুলিও ভালভাবে ছড়িয়ে আছে , উপরে প্রদর্শিতভাবে. 2020 এবং 2021-এ তার বেশ কয়েকটি সুরক্ষিত ঋণ সুবিধার পুনঃঅর্থায়ন করার প্রতিশ্রুতি নিয়ে, AA REIT-এর ওজনেড গড় ঋণের পরিপক্কতা প্রায় 3.3 বছর।

AA REIT-এর স্পন্সর হল AIMS Financial Group . আপনাকে কিছু পটভূমি দেওয়ার জন্য, AIMS 1991 সালে প্রতিষ্ঠিত হয়েছিল এবং এটি একটি বৈচিত্র্যময় আর্থিক পরিষেবা এবং বিনিয়োগ গোষ্ঠী যা বন্ধকী ঋণ, সিকিউরিটাইজেশন, ইনভেস্টমেন্ট ব্যাঙ্কিং, ফান্ড ম্যানেজমেন্ট, সম্পত্তি বিনিয়োগ, প্রাইভেট ইক্যুইটি, ভেঞ্চার ক্যাপিটাল, স্টকব্রোকিং এবং হাই-টেক বিনিয়োগে সক্রিয়।

যদিও স্পনসর সম্পর্কে খুব বেশি তথ্য নেই, এটি লক্ষ্য করা আকর্ষণীয় যে AIMS ফাইন্যান্সিয়াল গ্রুপ AA REIT-এর (পূর্বে MacarthurCook Industrial REIT নামে পরিচিত) ইতিবাচক পরিবর্তনের জন্য দায়ী ছিল। এআইএমএস 2009 সালে দুস্থ REIT কে সাহায্য করেছিল এবং এটিকে আজকের মতো পরিণত করেছিল এবং এটি স্পনসরের পক্ষে ভাল কথা বলে৷

উপরন্তু, আমরা দেখতে পাচ্ছি যে গত তিন বছরে AA REIT অর্থায়নের খরচ কমেছে , 2019 সালে 3.6% থেকে বর্তমানে 3.0%। কম অর্থায়নের খরচের কারণে, আমরা অনুমান করতে পারি যে AA REIT-এর একটি শক্ত স্পনসর আছে .

বিদেশী সম্পত্তি ফ্রিহোল্ড করার জন্য তার সম্পদের বৈচিত্র্য আনার পাশাপাশি, AA REIT তার বিদ্যমান সম্পত্তিগুলির জন্য পুনর্বিকাশের সুযোগগুলিও চিহ্নিত করেছে। উপরের ছবিতে দেখানো হয়েছে, এই বৈশিষ্ট্যগুলি তার বর্তমান পোর্টফোলিওর একটি বড় অংশ তৈরি করে। যদিও এটি ইঙ্গিত দিতে পারে যে REIT-এর সম্প্রসারণের জন্য অনেক জায়গা রয়েছে, এটি প্রশ্নও উত্থাপন করে:কেন এটির প্রথম স্থানে এত কম ব্যবহার করা জায়গা রয়েছে? কেন তারা এখন এটি সম্পর্কে কিছু করছে?

আমি ব্যক্তিগতভাবে এমন কোম্পানিগুলি খুঁজে পাই যেগুলি চিরস্থায়ী সিকিউরিটিজ ব্যবহার করে জটিল। যারা অপরিচিত তাদের জন্য, চিরস্থায়ী সিকিউরিটিগুলি হল বন্ডের মতো যার কোনো মেয়াদপূর্তির তারিখ নেই এবং ইস্যুকারীদের প্রযুক্তিগতভাবে মূল পরিমাণ ফেরত দিতে হবে না। এই ধরনের ব্যবস্থার কারণে, চিরস্থায়ী সিকিউরিটিগুলিকে ব্যালেন্স শীটে ইক্যুইটি হিসাবে বিবেচনা করা হয়, যা কখনও কখনও বিনিয়োগকারীদের ভুল ছবি দেয় .

সম্প্রতি, AA REIT চিরস্থায়ী সিকিউরিটিজের আরেকটি রাউন্ড জারি করেছে S$750 মিলিয়ন মাল্টিকারেন্সি ডেট ইস্যুয়েন্স প্রোগ্রামের অধীনে, $250 মিলিয়ন বাড়াতে 30 নভেম্বর 2018 এ প্রতিষ্ঠিত। 23 আগস্ট ঘোষণার পর থেকে আমি SGX-এর অফিসিয়াল বিবৃতি বা কোনো অতিরিক্ত তথ্য খুঁজে পাইনি। কিন্তু চিরস্থায়ী সিকিউরিটিজ ইস্যুগুলির পূর্ববর্তী রাউন্ডের প্রবণতার উপর ভিত্তি করে ($125 মিলিয়ন বা 5.65% চিরস্থায়ী সিকিউরিটি ইস্যু করার পরে, এটি 7 বুলিম স্ট্রিটে একটি লজিস্টিক সুবিধা অধিগ্রহণের ঘোষণা করেছে), আমরা সম্ভবত একটি ঘোষণা আশা করতে পারি শীঘ্রই একটি অধিগ্রহণের .

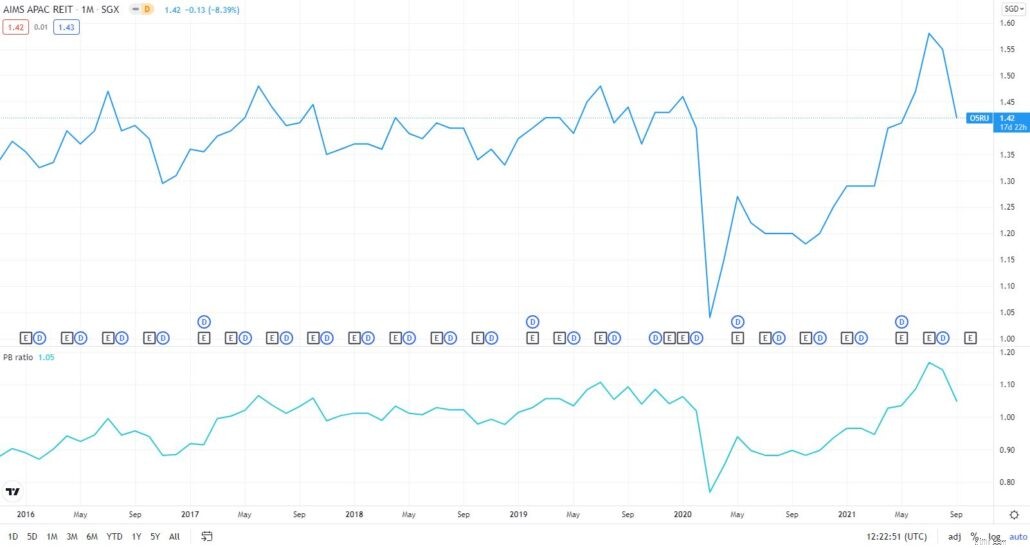

সাম্প্রতিক আয়ের পর, AA REIT-এর শেয়ারের দাম ইতিবাচক বাজারের অনুভূতির সাথে পুনরুজ্জীবিত হয়েছে। এর বুক করার বর্তমান মূল্য 1.05, যা এর গড় থেকে কিছুটা বেশি আনুমানিক 1 এর। এটি নির্দেশ করতে পারে যে AA REIT বর্তমানে একটি ন্যায্য মূল্যায়নে ট্রেড করছে .

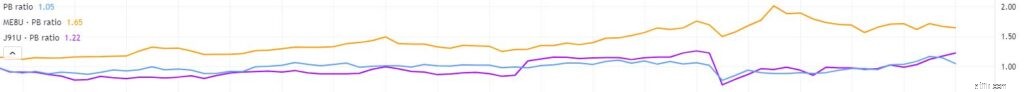

Mapletree Industrial Trust (Orange) এর সাথে তুলনা করে, AA REIT-এর শেয়ারের দাম বছরের পর বছর ধরে স্থবির বলে মনে হচ্ছে . Mapletree এর মূল্য 1.65 এ বুক করার সাথে, AA REIT আকর্ষণীয় দেখাচ্ছে। কিন্তু এই একটি ন্যায্য তুলনা? আমি বিশ্বাস করি ম্যাপলেট্রির সম্পদগুলি উচ্চ মানের, যা এর উচ্চ মূল্যায়নকে সমর্থন করে৷

ESR REIT (বেগুনি) এর সাথে তুলনা করা হলে, এটি অনেক বেশি ফর্সা বলে মনে হয় কারণ তাদের পিবি টেন্ডেমে চলতে দেখা যায়। ESR REIT এরবর্তমান PB 1.2 এর সাথে, এটি দেখায় যে AA REIT এর বর্তমানে একটি যুক্তিসঙ্গত মূল্যায়ন রয়েছে .

AA REIT-এর বর্তমান লভ্যাংশের ফলন প্রায় 6.26%, এর 7-8% ঐতিহাসিক গড় তুলনায় . এটি একটি ইঙ্গিত হতে পারে যে এটি এখন কিছুটা অতিমূল্যায়িত হয়েছে৷

৷

এটিও লক্ষণীয় যে AA REIT-এর পেআউট অনুপাত বেশিরভাগ বছর ধরে 100%-এর বেশি, যা টেকসই নাও হতে পারে৷

আপনি যদি আমাকে জিজ্ঞাসা করেন, আমি কি AA REIT তে বিনিয়োগ করব? সংক্ষিপ্ত উত্তর হল না।

আমাকে ব্যাখ্যা করা যাক কেন.

প্রথমত, আমি বিশ্বাস করি এর মৌলিক বিষয়গুলো অন্যান্য REIT-এর মতো শক্তিশালী নয়। AA REIT-এর রাজস্ব কয়েক বছর ধরে স্থবির ছিল, যখন একই খাতে অন্যান্য REIT-এর আয় বেড়েছে৷

এর পরে, ম্যাপলেট্রি এবং ক্যাপিটাল্যান্ডের মতো আরও সুপরিচিত REIT-এর তুলনায়, আমি বিশ্বাস করি যে এই REIT সম্পর্কে অপর্যাপ্ত তথ্য নেই। ফলস্বরূপ, আমি REIT এর সম্ভাবনাগুলি কার্যকরভাবে নির্ধারণ করতে অক্ষম তাই আমি মনে করি এটি এড়িয়ে চলাই ভাল৷

তৃতীয়ত, কিছু অনুমান আছে(আমি আবার বলছি – অনুমান) কাজ মধ্যে ESR সঙ্গে একটি সম্ভাব্য একীকরণ. যখন এটি ঘটবে, এটি বিনিয়োগকারীদের জন্য ভাল বা খারাপ খবর হবে? এর শেয়ারের দাম কি আকাশছোঁয়া বা কমবে? ঠিক আছে, এখন অনেক অনিশ্চয়তা রয়েছে এবং আমি এটি পছন্দ করি না।

এটা সত্য যে AA REIT-এর Mapletree এবং Capitaland এর চেয়ে বেশি ফলন আছে, কিন্তু আমি মনে করি না যে 1-2% বৃদ্ধি এই REIT-তে বিনিয়োগের অতিরিক্ত ঝুঁকিকে ন্যায্যতা দিতে পারে।

এবং কেউ এটা পছন্দ করে না যখন তাদের স্টক হোল্ডিং ট্যাঙ্ক যেমন AA REIT করেছিল। ক্রিস্টোফার এনজি 39 বছর বয়সে অবসর গ্রহণ করেন এবং এখন তার লভ্যাংশ আয়ে জীবনযাপন করেন। যদি কেউ একটি REIT বা একটি লভ্যাংশ স্টক সম্পর্কে সঠিক হতে হয়, এটি তাকে হতে হবে. তিনি কীভাবে তার লভ্যাংশ পোর্টফোলিও পরিচালনা করেন যা শুধুমাত্র সিঙ্গাপুরের স্টকগুলিতে তৈরি করা হয়েছিল তা শিখতে তার সাথে যোগ দিন .