আমাদের বেশিরভাগই আরামদায়ক অবসর নেওয়ার জন্য বিনিয়োগ করে।

একজন বিনিয়োগকারী হিসাবে, আমার ব্যক্তিগত কৌশল হল নির্দিষ্ট স্টক বাছাই করা যা আমাকে নিয়মিত অর্থ প্রদান করে। একবার এই পেআউটটি এমন একটি বিন্দুতে পৌঁছালে যেখানে এটি আমার জীবনধারা বজায় রাখতে পারে, আমি আনুষ্ঠানিকভাবে অবসর নিতে পারি। আমি এখানে এটি সম্পর্কে আরও শেয়ার করছি, তবে এটি আজকের নিবন্ধের ফোকাস নয়৷

৷আমি স্টক বাছাই এবং আমার বিনিয়োগ পোর্টফোলিও পরিচালনা করতে পছন্দ করি। কিন্তু প্রত্যেকেই দুটি প্রধান কারণে অবসর গ্রহণের সময় সক্রিয়ভাবে বিনিয়োগ করতে চায় না:

তাই আজ, আমরা একটি সহজ, নো-ব্রেইনার অবসর পোর্টফোলিওর সম্ভাব্যতা অন্বেষণ করতে যাচ্ছি যাতে মাত্র 2টি ETF রয়েছে৷

ETF হল এক্সচেঞ্জ ট্রেডেড ফান্ড যা একটি অন্তর্নিহিত সূচক প্যাসিভভাবে ট্র্যাক করে। ETF-এর সাথে, বিনিয়োগকারীদের আলাদা স্টক বাছাই করতে হবে না (যার মানে আপনার চুল হারাতে হবে না বা ঘুমাতে হবে না "কোন স্টক কিনতে হবে?", "এখন কিনতে পারবেন?" প্রশ্নের ধরন)।

আদর্শভাবে, ইটিএফ আপনাকে বাজার সূচক রিটার্ন প্রদান করবে।

এই নিবন্ধে, আমি গ্লোবাল স্টক ইটিএফের 50% (ভ্যানগার্ড টোটাল ওয়ার্ল্ড স্টক ইনডেক্স ফান্ড ইটিএফ বা "ভিটি" দ্বারা উপস্থাপিত) এবং 50% গ্লোবাল বন্ড ইটিএফ (ভ্যানগার্ড টোটাল ওয়ার্ল্ড বন্ড ইটিএফ দ্বারা প্রতিনিধিত্ব করে) সমন্বিত একটি অবসর পোর্টফোলিওর সম্ভাব্যতা পরীক্ষা করি। অথবা "BNDW")।

আমরা এই ETFগুলি বেছে নেওয়ার কারণ হল যে তারা উভয়ই বিশ্বব্যাপী বৈচিত্র্যময় এবং বৃদ্ধি বা মূল্যের প্রতি পক্ষপাতিত্ব নেই। অন্যান্য ETF-এর (কম 0.1%) তুলনায় ব্যয়ের অনুপাত অনেক কম সহ দুটি ETF তুলনামূলকভাবে সস্তা )।

যেকোনো অবসর-প্রকার চিন্তা পরীক্ষার মতো, আপনার লক্ষ্যগুলি জানা গুরুত্বপূর্ণ।

এই অনুশীলনে, আমি প্রায়শই প্রস্তাবিত প্রত্যাহারের নিরাপদ হার - 4% ব্যবহার করছি। ধরে নিচ্ছি আপনি 55 বছর বয়সে $1,000,000 দিয়ে অবসর নিচ্ছেন , যা প্রতি বছর $40,000 হতে কাজ করে।

এবং 85 এর গড় আয়ু ধরে নিলে, এই অনুশীলনটি কমপক্ষে 40 বছর অবসর গ্রহণ করতে অংশ নেবে। (এটি মোট $1,600,000 তে কাজ করে। )

ভালো খবর, প্রোগ্রামিং স্ক্রিপ্ট লেখার ক্ষমতা এবং অন্য লোকেদের লেখা কম্পিউটার প্রোগ্রাম পুনঃব্যবহারের জন্য ধন্যবাদ, আমাদের অবসর গ্রহণের পরিকল্পনা কতটা সম্ভব তা বোঝার জন্য আমাদের আর 40 বছর অপেক্ষা করতে হবে না৷

একটি অবসর পরিকল্পনার সম্ভাব্যতা মূল্যায়ন করার একটি উপায় হল 1,000 টিরও বেশি জীবনকালের একটি পোর্টফোলিওর এলোমেলোভাবে রিটার্ন জেনারেট করতে একটি কম্পিউটার ব্যবহার করা এবং এই বিকল্প মহাবিশ্বে, কতগুলি অবসর পরিকল্পনা সফল হয়েছে এবং কতগুলি ব্যর্থ হবে তা দেখা৷

আমি পাইথন ব্যবহার করে বেশ কয়েকটি সিমুলেশন চালিয়েছি, এবং আমি মনে করি এটি বেশ ভালো দেখাচ্ছে।

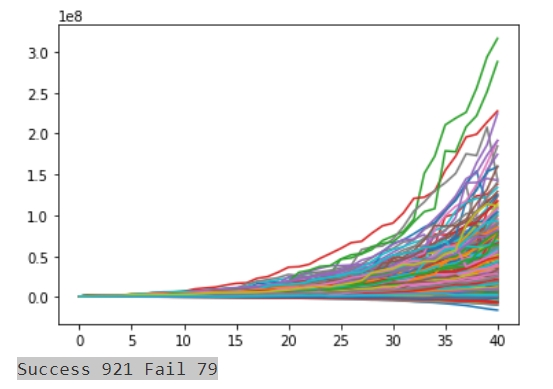

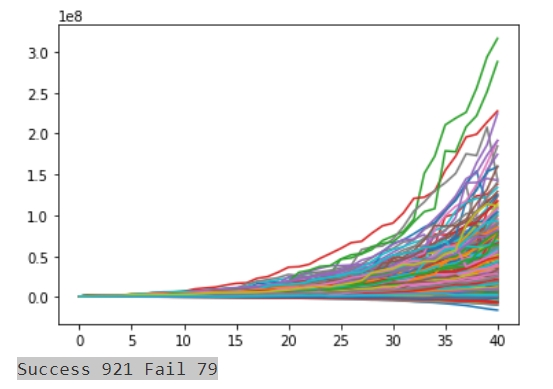

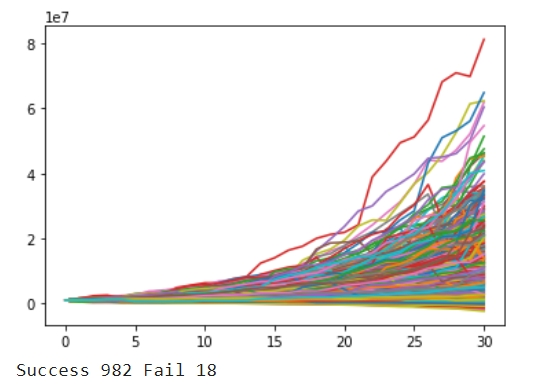

40 বছরে এলোমেলোভাবে জেনারেট করা রিটার্ন এবং মুদ্রাস্ফীতির সংখ্যা সহ 1,000 বার সিমুলেশন চালানোর পরে, অনুমান করে যে $40,000 বার্ষিক প্রত্যাহার করা হয় (মূল্যস্ফীতি সামঞ্জস্য করা হয়েছে), এটি দেখতে এইরকম:

উপরের গ্রাফটি সহজভাবে দেখায় যে এই ধরনের 1000টি পোর্টফোলিওর মধ্যে 921টি সফলভাবে অবসর নেবে (92.1%)।

তাহলে, আপনি কি 2টি ETF দিয়ে আপনার অবসর গ্রহণ করতে পারবেন?

সংক্ষেপে, হ্যাঁ। আপনি একটি 92.1% সাফল্য আছে.

ভাল খবর, উপরেরটি এই ধারণার উপর চালানো হয়েছিল যে আপনি অবসর নেওয়ার জন্য আপনার পোর্টফোলিওর উপর সম্পূর্ণ নির্ভর করতে চাইছেন। সিঙ্গাপুরবাসীদের সিপিএফ লাইফের মতো স্কিমগুলিতে অ্যাক্সেস রয়েছে যাআপনার সাফল্যের সম্ভাবনা বাড়াতে সাহায্য করতে পারে।

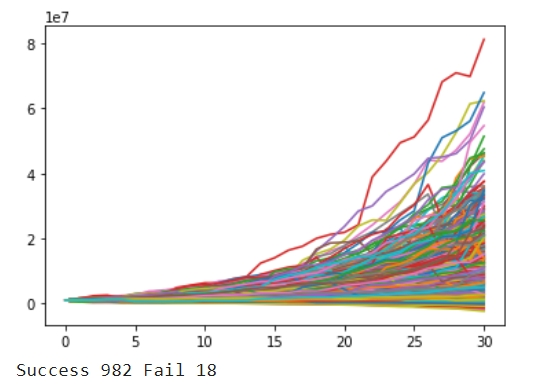

সিপিএফ লাইফ এস্কেলেটিং লাইফ প্ল্যানের সাথে, আমরা শুধুমাত্র 65 এ তোলা শুরু করতে পারি। ধরে নিই যে CPF লাইফ বছরে একটি মুদ্রাস্ফীতি-সামঞ্জস্যপূর্ণ $5,000 উত্পাদন করে, এটি সিমুলেশনের সময়সীমাকে 30 বছর এবং ব্যয়কে বছরে 35,000 ডলারে কমিয়ে দেয়। আমি সিমুলেশনগুলি আবার করেছি এবং এটি পেয়েছি:

দারুণ খবর, সাফল্যের হার 98.2% এ উন্নতি হয়েছে।

সাধারণভাবে বলতে গেলে, ব্যর্থতার সম্ভাবনা শূন্যে নামিয়ে আনা অত্যন্ত চ্যালেঞ্জিং হতে পারে। CPF লাইফের আজীবন পে-আউট বাড়ানোর জন্য বা অবসর গ্রহণের দুই বছরের মধ্যে মন্দা হওয়ার সম্ভাবনাকে প্রতিরোধ করার জন্য দুই বছরের জীবনযাত্রার ব্যয়ের জন্য প্রস্তুত হওয়ার জন্য অবসরপ্রাপ্ত ব্যক্তি আরও ভাল উপায় খুঁজে বের করা ভালো।

কৌতূহলীদের জন্য, আমি কীভাবে আমার চিন্তা পরীক্ষা চালিয়েছিলাম তার আরও বিশদ বিবরণ এখানে রয়েছে৷

৷যদি এটি আপনাকে আগ্রহী না করে তবে আপনি কীভাবে এই তথ্যটি ব্যবহার করতে পারেন সে সম্পর্কে আমার চিন্তাভাবনার জন্য সরাসরি নীচের উপসংহারে যান!

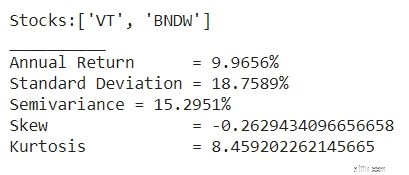

প্রথম ধাপ হল পোর্টফোলিওর পরিসংখ্যানগত বৈশিষ্ট্যগুলি মূল্যায়ন করা। 2008 থেকে বর্তমান দিন পর্যন্ত এই দুটি ETF সমন্বিত মিশ্রিত পোর্টফোলিওর চারটি পরিসংখ্যানগত বৈশিষ্ট্য গণনা করার জন্য আমি Yahoo Finance থেকে মূল্য ডেটা বের করেছি। এই সময়টি দুটি মন্দাকে ধরে রাখে এবং এই বর্তমান সময়ের জন্য উপযুক্ত কারণ বিশ্ব অর্থনীতি ধীরে ধীরে COVID-19 মহামারী থেকে পুনরুদ্ধার করছে।

একটি পোর্টফোলিও যা VT এবং BNDW-এর মধ্যে সমানভাবে ভারপ্রাপ্ত তার নিম্নলিখিত বৈশিষ্ট্য রয়েছে:

গত 12 বছরে, পোর্টফোলিও প্রায় 18.75% এর অস্থিরতার সাথে 10% এর কাছাকাছি রিটার্ন করেছে।

আপনি মনে করতে পারেন যে এই পোর্টফোলিওটি নেতিবাচক তির্যক এবং উচ্চ কুরটোসিসের কারণে কঠিন সময়ে ধ্বংসাত্মক ক্ষতির কারণ হতে পারে৷

এই পরিস্থিতিতে, আমরা 55 বছর বয়সে $1,000,000 এর প্রারম্ভিক নেট মূল্য ধরে নেব৷

উপরে উল্লিখিত হিসাবে, আমাদের উদাহরণে, অবসরপ্রাপ্ত ব্যক্তির সাধারণ জীবনকাল 85 বছর বলে ধরে নেওয়া হয় এবং বছরে $40,000 এর প্রয়োজন হবে, তবে এই পরিমাণ মুদ্রাস্ফীতির দ্বারা সংযত হতে হবে।

নিরাপদ দিক থেকে ভুল করতে, এই সিমুলেশনটি প্রায় 40 বছরের দীর্ঘ সময়ের কভার করা উচিত।

মুদ্রাস্ফীতি সম্পর্কে উত্তেজনাপূর্ণ বিষয় হল যে এটি অ-স্বাভাবিক আচরণও প্রদর্শন করে। সরকারী তথ্য বের করে, মুদ্রাস্ফীতি বছরে গড়ে প্রায় 2% কিন্তু এর একটি আদর্শ বিচ্যুতি 2.21%, নেতিবাচকভাবে -1.21% এ তির্যক এবং 1.88 এর কুর্টোসিস রয়েছে। অবসর গ্রহণকারীকে তার সোনালী বছরগুলিতে উচ্চ মুদ্রাস্ফীতি বা এমনকি কিছু মুদ্রাস্ফীতির বছরগুলিতে ব্যয়ের বৃদ্ধি আশা করতে হয়।

Python এর মত কম্পিউটার প্রোগ্রামে statmodels থাকে প্রোগ্রামিং লাইব্রেরি যা একটি এলোমেলো সংকেত তৈরি করতে পারে যা তৈরি করা পোর্টফোলিওর অনুরূপ যদি আপনি প্রোগ্রামটিকে বলতে পারেন রিটার্ন, স্ট্যান্ডার্ড ডেভিয়েশন, স্কু এবং কার্টোসিস কী। আমরা অবসরপ্রাপ্তদের দ্বারা অভিজ্ঞ মুদ্রাস্ফীতি প্রজেক্ট করতেও একই কাজ করতে পারি।

যা বাকি থাকে তা হল এলোমেলোভাবে উৎপন্ন রিটার্ন এবং মুদ্রাস্ফীতির সংখ্যা সহ 1,000 বার সিমুলেশন চালানো এবং বিভিন্ন অবসরের পোর্টফোলিওগুলি কীভাবে কাজ করে তা দেখুন৷

আমরা প্রথম দৃশ্যের দিকে তাকাই যেখানে আমরা 40 বছরেরও বেশি সময় ধরে এটি চালাই এবং মূল্যস্ফীতি দ্বারা সামঞ্জস্য করে প্রতি বছর $40,000 তুলে নিই। এটি উপরে দেখানো একই গ্রাফ:

প্রোগ্রামটি বলে যে, 1,000টি মহাবিশ্বের মধ্যে, 92.1% দৃশ্যকল্প সফল হয়েছে কিন্তু 7.9% সময়ে, অবসরপ্রাপ্ত ব্যক্তি চল্লিশ বছর পূর্ণ হওয়ার আগে কিছুই পান না। 92% সাফল্যের হার একটি অবসর পরিকল্পনার জন্য খুব খারাপ নয়।

ETF সমন্বিত বিনিয়োগ পোর্টফোলিওর বাইরে, আমি CPF Life-এর ব্যবহার বিবেচনা করেছি সাফল্যের প্রতিকূলতা উন্নত করতে।

এই ক্ষেত্রে, অবসরে উল্লেখ করা হয়েছে যে তিনি 65 বছর না হওয়া পর্যন্ত কাজ করে 10 বছর অবসর স্থগিত করতে পারেন। পূর্বে উল্লিখিত হিসাবে, আমি অনুমান করেছি যে CPF জীবন বছরে একটি মুদ্রাস্ফীতি-সামঞ্জস্যপূর্ণ $5,000 তৈরি করে, যা সিমুলেশনের সময়সীমাকে 30 বছরে কমিয়ে দেয় এবং বছরে $35,000 খরচ করে৷

30 বছরেরও বেশি সময় ধরে একই সিমুলেশন চালানো এবং প্রত্যাহারের হার $1,000,000-এর 3.5% কমিয়ে, আমরা নিম্নলিখিতগুলি পাই৷ এটি উপরে দেখানো একই গ্রাফ:

সফল ফলাফলের সংখ্যা 98.2% এ উন্নতি হয়েছে।

সাধারণভাবে বলতে গেলে, ব্যর্থতার সম্ভাবনা শূন্যে কমিয়ে আনা অত্যন্ত চ্যালেঞ্জিং হতে পারে।

CPF লাইফের আজীবন পে-আউট বাড়ানোর জন্য বা অবসর গ্রহণের দুই বছরের মধ্যে মন্দা হওয়ার সম্ভাবনাকে প্রতিরোধ করার জন্য দুই বছরের জীবনযাত্রার ব্যয়ের জন্য প্রস্তুত হওয়ার জন্য অবসরপ্রাপ্ত ব্যক্তি আরও ভাল উপায় খুঁজে বের করা ভালো।

এই অনুশীলন থেকে বেশ কিছু প্রয়োজনীয় টেকওয়ে রয়েছে:

সুসংবাদের একটি শেষ বিট:প্রাথমিক অবসরের মাস্টারক্লাস প্রাক্তন ছাত্রদের জন্য অবসরের পোর্টফোলিওগুলি অনুকরণ করার জন্য একটি অবসরের ওয়েব অ্যাপ বর্তমানে বেশিরভাগ প্রোগ্রামের লজিক ইতিমধ্যে সমাপ্ত করে তৈরি করা হচ্ছে৷ আমি আশা করি এই টুলটি জানুয়ারী 2021 এর আগে চালু হবে।