2013 সালের জানুয়ারিতে মিউচুয়াল ফান্ড স্কিমগুলির প্রত্যক্ষ পরিকল্পনাগুলি চালু হওয়ার পর থেকে এটি 6 বছরেরও বেশি সময় হয়েছে৷ এমএফ স্কিমগুলির সরাসরি এবং নিয়মিত পরিকল্পনাগুলির মধ্যে পারফরম্যান্স তুলনা করার জন্য এটি একটি ভাল সময়৷

রিক্যাপ করার জন্য, প্রতিটি MF স্কিমের একটি সরাসরি এবং নিয়মিত প্ল্যান ভেরিয়েন্ট আছে। পোর্টফোলিও এবং ফান্ড ম্যানেজার উভয় ভেরিয়েন্টেই একই। পার্থক্য কমিশন প্রদানের মধ্যে. সরাসরি মিউচুয়াল ফান্ড কোন কমিশন দেয় না। এমএফ স্কিমগুলির নিয়মিত (ভেরিয়েন্ট) ডিস্ট্রিবিউটরদের কমিশন প্রদান করে। প্রত্যক্ষ পরিকল্পনায় কম খরচ ভাল রিটার্নে অনুবাদ করে।

যদিও এই অনুশীলনটি প্রতিটি সম্পূর্ণরূপে করা যেতে পারে, আমি মনে করি আমরা একটি একক স্কিমের প্রত্যক্ষ এবং নিয়মিত রূপগুলির কার্যকারিতা তুলনা করতে পারি হোম ড্রাইভ করার জন্য৷ আমি স্থানের সবচেয়ে জনপ্রিয় ইক্যুইটি তহবিলগুলির মধ্যে একটি বেছে নিয়েছি এবং এর সরাসরি এবং নিয়মিত প্ল্যান ভেরিয়েন্টগুলি কীভাবে কাজ করেছে তা দেখুন। আমি তুলনা করার জন্য মিরা ইমার্জিং ব্লুচিপ ফান্ড বেছে নিয়েছি। দ্রষ্টব্য:এই তহবিলে বিনিয়োগ করার জন্য এটি সুপারিশ নয়৷৷

আপনি আপনার এমএফ স্কিমের জন্য এই অনুশীলনটি করতে পারেন এবং পার্থক্যটি দেখতে পারেন।

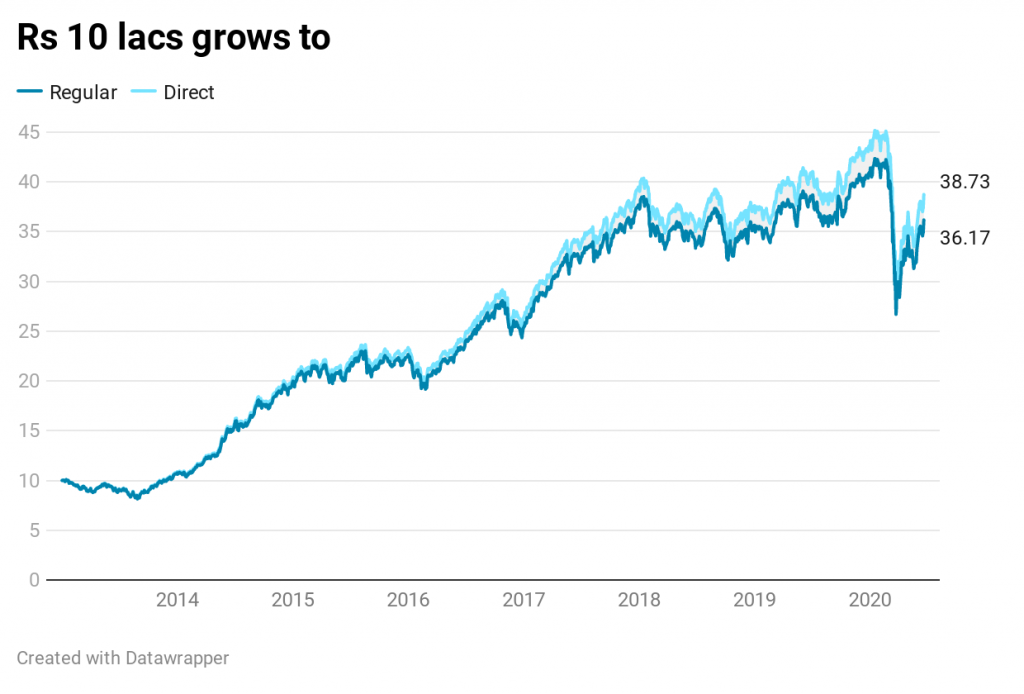

আপনি জানুয়ারী 2013-এ Mirae Asset Emerging Bluechip ফান্ডের সরাসরি এবং নিয়মিত ভেরিয়েন্টে প্রতিটিতে 10 লক্ষ টাকা বিনিয়োগ করেন৷

নিয়মিত প্ল্যানের সাথে, আপনার আছে 36.17 লাখ টাকা। সরাসরি প্ল্যানের সাথে, আপনার আছে Rs. 38.73 লাখ, নিয়মিত প্ল্যান ভেরিয়েন্টের থেকে 7.06% বেশি।

জানুয়ারী 2013 থেকে ইক্যুইটি বাজারে রিটার্ন ভাল হয়েছে। এই তহবিলটি ব্যতিক্রমীভাবে ভাল করেছে। যদিও নিয়মিত প্ল্যান ভেরিয়েন্টের জন্য পারফরম্যান্স দুর্দান্ত ছিল, সরাসরি প্ল্যান ভেরিয়েন্ট আরও ভাল করেছে৷

কেন?

কারণ পোর্টফোলিও (গ্রস) রিটার্ন নিয়মিত এবং সরাসরি উভয় পরিকল্পনার জন্যই সমান। কম খরচের কারণে সরাসরি পরিকল্পনা ইঞ্চি এগিয়ে। যদিও এই খরচের পার্থক্য ছোট দেখাতে পারে (0.5-1.0%), এটি দীর্ঘমেয়াদে যথেষ্ট পার্থক্য করে।

মনে রাখবেন, 2 জানুয়ারী, 2014-এ সরাসরি প্ল্যান এবং রেগুলার প্ল্যান ভেরিয়েন্ট উভয়ই:Rs 14.105

19 জুন, 2020,

হিসাবেনিয়মিত পরিকল্পনার জন্য NAV হল 51.024৷ 18.80% p.a. এর CAGR

সরাসরি পরিকল্পনার জন্য NAV হল 54.629৷ 19.90% p.a. এর CAGR

আপনি দেখতে পাচ্ছেন যে সরাসরি পরিকল্পনার জন্য NAV দ্রুত বৃদ্ধি পেয়েছে।

এবং এটি একটি গাণিতিক গঠন। প্রত্যক্ষ পরিকল্পনার NAV এবং নিয়মিত পরিকল্পনার মধ্যে এই ব্যবধান প্রতি মাসে প্রসারিত হতে থাকবে।

এটি ঘটে কারণ একটি নিয়মিত পরিকল্পনা এবং খরচ ব্যতীত সরাসরি পরিকল্পনায় সবকিছু একই থাকে৷ পোর্টফোলিও একই। ফান্ড ম্যানেজার একই। একমাত্র পার্থক্য হল সরাসরি মিউচুয়াল ফান্ডকে কোন কমিশন দিতে হয় না। নিয়মিত মিউচুয়াল ফান্ড কমিশন দিতে হবে. সরাসরি পরিকল্পনার জন্য বর্তমান ব্যয়ের অনুপাত (মে 31, 2020) হল 0.86% p.a. এবং নিয়মিত পরিকল্পনা হল 1.87% p.a. পার্থক্য হল 1.01% p.a (CAGR-এর মধ্যে পার্থক্যের সাথে সামঞ্জস্য রেখে) মনে রাখবেন যে ব্যয়ের অনুপাত (এবং নিয়মিত এবং সরাসরি স্কিমের ব্যয় অনুপাতের মধ্যে পার্থক্য) পরিবর্তন হতে থাকে।

একটি সাধারণ ভুল ধারণা হল যে সরাসরি পরিকল্পনাগুলির NAV বেশি থাকে৷ তাই, আপনি ইউনিটের সংখ্যা কম পাবেন (নিয়মিত পরিকল্পনার চেয়ে)। হ্যাঁ এটা ঠিক. কিন্তু সেটা অমূলক। কী গুরুত্বপূর্ণ তা হল কোন ভেরিয়েন্টটি সামনের দিকে আরও ভাল রিটার্ন দেবে৷ এবং এটি সরাসরি পরিকল্পনা হবে। আমি এই পোস্টে এই প্রশ্নের সম্বোধন করেছি। প্রকৃতপক্ষে, সরাসরি পরিকল্পনার উচ্চতর NAV হওয়ার কারণ হল এটি আরও ভাল রিটার্ন দিয়েছে। মনে রাখবেন, 2013 সালের জানুয়ারিতে সরাসরি এবং নিয়মিত উভয় প্রকারেরই একই NAV তে শুরু হয়েছিল৷

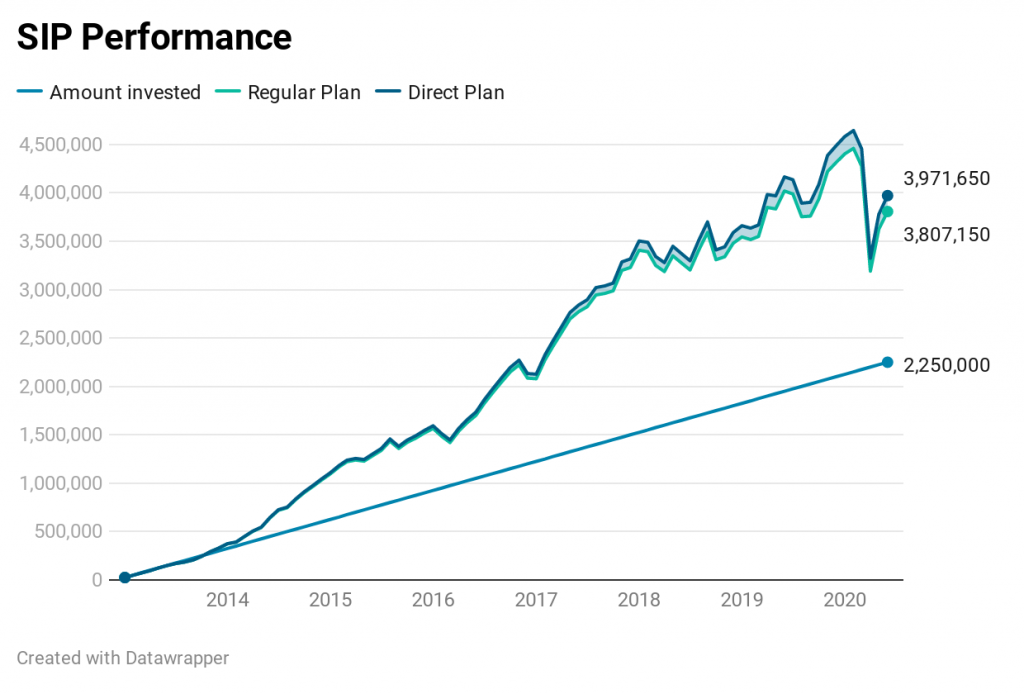

আমি প্রতি মাসের 1 তারিখে 25,000 টাকার SIP এর জন্য ডেটা প্লট করি৷ এখন পর্যন্ত 90টি কিস্তি চলে গেছে। মোট বিনিয়োগ 22.5 লক্ষ টাকা।

এই তহবিলের নিয়মিত পরিকল্পনায় বিনিয়োগ করে, আপনি 1.64 লক্ষ টাকা হারিয়েছেন। অথবা নিয়মিত প্ল্যানের তুলনায় সরাসরি প্ল্যানে SIP চালিয়ে আপনার 1.64 লক্ষ টাকা বেশি হবে। সরাসরি পরিকল্পনার জন্য 14.82% এর IRR বনাম নিয়মিত পরিকল্পনার জন্য 13.72%।

এখানে অবাক হওয়ার কিছু নেই৷

আগেই উল্লেখ করা হয়েছে, এই পার্থক্য (অন্তত শতাংশের ক্ষেত্রে) বাড়তেই থাকবে।

ফলাফল (SIP বা lumpsum) স্কিম বিভাগ, স্কিম এবং AMC তে পরিবর্তিত হবে। ডেট এমএফ স্কিমগুলি ইক্যুইটি ফান্ডের তুলনায় কম কমিশন দিতে পারে। ইক্যুইটি স্পেসের মধ্যে, সক্রিয়ভাবে পরিচালিত ইকুইটি তহবিলগুলি উচ্চতর কমিশন প্রদান করতে পারে। প্যাসিভ ইনডেক্স ফান্ড কম কমিশন দিতে পারে। আপনি আপনার তহবিলের পার্থক্য পরীক্ষা করতে পারেন।

আপনি যদি নিজে নিজে বিনিয়োগকারী হন, তাহলে নিয়মিত পরিকল্পনায় বিনিয়োগ করা অপরাধ। আপনি কিছুই জন্য একটি অতিরিক্ত খরচ বহন. এখন, এটি অপারেশনাল সুবিধার প্রশ্ন নয় (আমাদের বেশিরভাগের জন্য)। এগুলি হল অনেকগুলি প্ল্যাটফর্ম যেমন MFU, Kuvera, PayTM Money, ইত্যাদি যা আপনাকে একক ইন্টারফেস থেকে একাধিক AMC থেকে সরাসরি মিউচুয়াল ফান্ডে বিনিয়োগ করতে দেয়৷

আপনি যদি পেশাদার সহায়তা চান তবে আপনাকে একটি পছন্দ করতে হবে।

আপনি একজন পরিবেশকের সাথে কাজ করতে পারেন এবং নিয়মিত পরিকল্পনায় বিনিয়োগ করতে পারেন। আপনি ডিস্ট্রিবিউটরকে কিছুই দেবেন না। AMC আপনার পক্ষ থেকে ডিস্ট্রিবিউটরকে অর্থ প্রদান করে এবং NAV-এর মধ্যে অর্থ সমন্বয় করে। অতএব, আপনি চেক না লিখলেও, আপনি পরামর্শ এবং অপারেশনাল সুবিধার জন্য অর্থ প্রদান করেন। নিয়মিত পরিকল্পনার সাথে, সর্বদা স্বার্থের দ্বন্দ্বের সম্ভাবনা থাকে। মধ্যস্থতাকারী এমন পণ্যগুলিকে ঠেলে দিতে পছন্দ করতে পারে যা উচ্চ কমিশন দেয়। আপনার স্বার্থ একটি পিছিয়ে নিতে পারে. অগত্যা যদিও. অনেক ডিস্ট্রিবিউটর আছে যারা খুব ভালো কাজ করছে।

বিকল্পভাবে, আপনি SEBI নিবন্ধিত বিনিয়োগ উপদেষ্টার (RIA) সাথে কাজ করতে পারেন, পরামর্শের জন্য অর্থ প্রদান করতে পারেন এবং সরাসরি পরিকল্পনায় বিনিয়োগ করতে পারেন . SEBI RIA-এর বিভিন্ন কাজ এবং ক্ষতিপূরণ মডেল থাকতে পারে। কেউ একটি নির্দিষ্ট ফি মডেল ব্যবহার করে, কেউ শতাংশ ভিত্তিক সম্পদ ব্যবহার করে এবং অন্যরা দুটির মিশ্রণ ব্যবহার করে। কোন সঠিক বা ভুল মডেল নেই। ক্ষতিপূরণ বিনিয়োগকারী এবং উপদেষ্টা উভয়ের জন্যই ন্যায্য হওয়া উচিত।

যদি আপনি একজন নতুন বিনিয়োগকারী হন এবং শুরু করার জন্য একটি দ্রুত উপায় চাই, আপনি পরামর্শদাতাদের সাথে কাজ করতে চাইতে পারেন যারা প্রতি ক্লায়েন্ট পদ্ধতিতে 5-ঘন্টা কাজ করে। তাদের পদ্ধতিও আপনার জন্য সাশ্রয়ী হতে পারে।

যদি আপনি একজন গুরুতর বিনিয়োগকারী হন , আপনার কষ্টার্জিত অর্থের জন্য একটি কাস্টমাইজড সমাধান চান এবং সিদ্ধান্ত গ্রহণে আরও জড়িত হতে পারেন, আপনি RIA গুলির সাথে কাজ করতে চাইতে পারেন যারা আরও পরামর্শমূলক প্রক্রিয়া পছন্দ করে এবং বিনিয়োগকারীদের সাথে আরও বেশি সময় ব্যয় করে৷

ValueResearchOnline

কিভাবে মিউচুয়াল ফান্ডগুলিকে নিয়মিত প্ল্যান থেকে ডিম্যাট মোডে সরাসরি প্ল্যানে স্যুইচ করবেন?

এসআইপি এবং মিউচুয়াল ফান্ডের মধ্যে পার্থক্য

মিউচুয়াল ফান্ড এবং ইক্যুইটিগুলির মধ্যে পার্থক্য

ওপেন এন্ডেড এবং ক্লোজ এন্ডেড মিউচুয়াল ফান্ডের মধ্যে পার্থক্য কি

সারভাইভারশিপ বায়াস এবং মিউচুয়াল ফান্ড পারফরম্যান্স