আপনি দীর্ঘমেয়াদে ইক্যুইটি বাজারে বিনিয়োগ করতে চান।

আপনাকে 3টি কৌশল বেছে নেওয়া হয়েছে।

আপনি কোন পদ্ধতির সেরা ফলাফল দেবে বলে মনে করেন?

স্বজ্ঞাতভাবে, 52-সপ্তাহের নিম্নে বিনিয়োগ করা বিজয়ীর মতো দেখায়। কারণ, ভাল, আপনি নিম্ন স্তরে বিনিয়োগ করছেন।

আমি এই বিশ্লেষণের জন্য নিফটি 50 টিআরআই ডেটা ব্যবহার করেছি। আমি জুন 1999 থেকে 31 অক্টোবর, 2020 পর্যন্ত নিফটি TRI ডেটা বিবেচনা করি৷

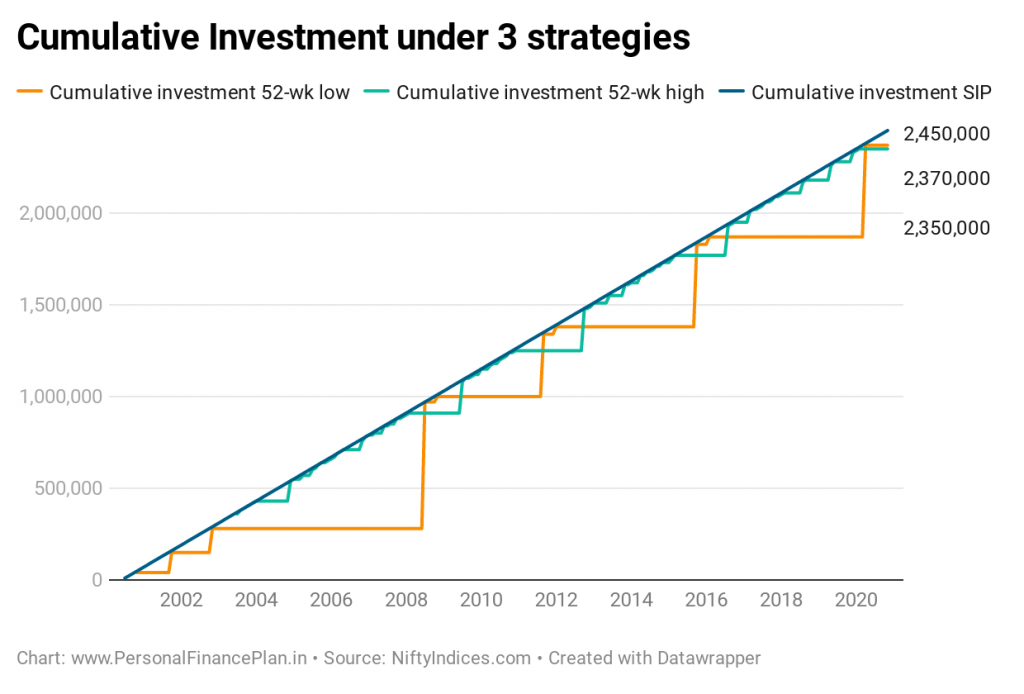

3টি কৌশল। আপনি প্রতি মাসে 10,000 টাকা বিনিয়োগ করতে পারেন।

এটি আরও অনুমান করা হয় যে নগদ অর্থ উপার্জন করে না।

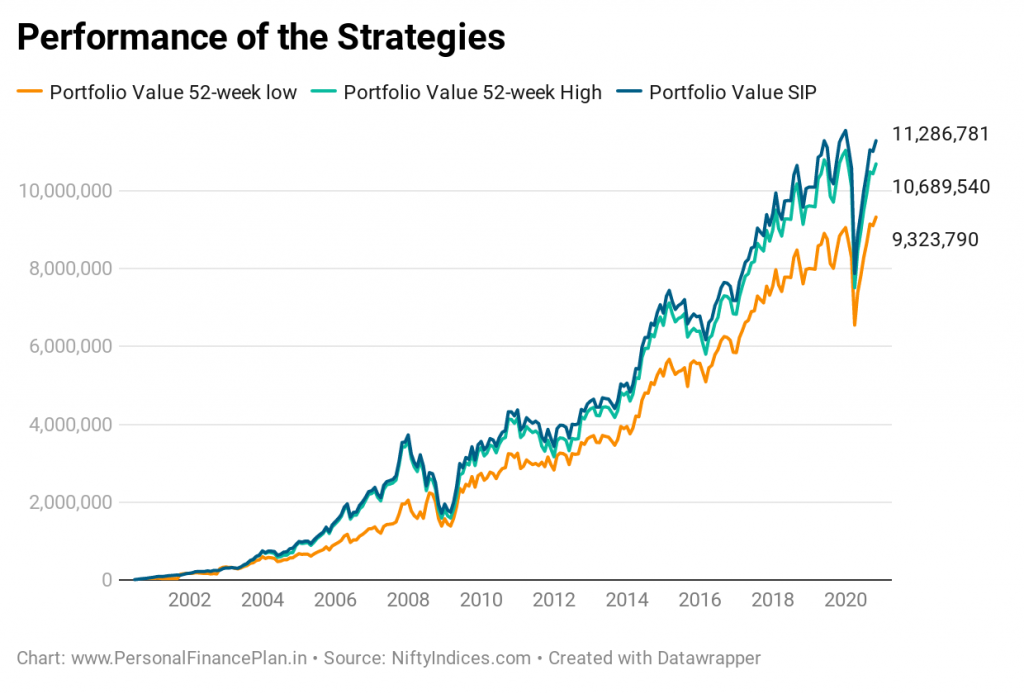

52-সপ্তাহের সর্বনিম্ন বিনিয়োগ সবচেয়ে খারাপ পারফর্ম করেছে।

প্লেইন ভ্যানিলা SIP বিজয়ী৷

৷আপনি আশা করবেন যে 52-সপ্তাহের সর্বনিম্নে বিনিয়োগের ক্ষেত্রে আপনি একটি উচ্চ মূল্যের সাথে শেষ হবে। যাইহোক, উপরের চার্ট থেকে আপনি দেখতে পাচ্ছেন, এটি এমন নয়।

52-সপ্তাহের নিম্নে বিনিয়োগ করা সবচেয়ে খারাপ পারফরমার।

যাইহোক, আপ-ট্রেন্ডিং মার্কেটে এই ধরনের ফলাফল অপ্রত্যাশিত নয়।

আমাকে একটি চরম অনুমানমূলক উদাহরণের সাহায্যে ব্যাখ্যা করার চেষ্টা করা যাক।

ধরা যাক সূচকটি 1,000 এ। পরের কয়েক বছর ধরে, এটি 52-সপ্তাহের উচ্চতায় এবং 10,000-এ পৌঁছায়। আপনি যদি 52-সপ্তাহের উচ্চতায় বিনিয়োগ করেন তবে আপনি এই সময়ের মধ্যে একাধিকবার বিনিয়োগ করতেন। ধরা যাক 1000, 2000, 3000, 4000, 5000 ইত্যাদি।

অন্যদিকে, আপনি যদি 52-সপ্তাহের নিম্ন স্তরে বিনিয়োগ করেন তবে আপনি একটি পয়সাও বিনিয়োগ করতেন না। একবার সূচকটি 10,000 ছুঁয়ে গেলে, এটি আর অগ্রসর হয় না এবং রেঞ্জবাউন্ড হয়ে যায়। এটা সম্ভব যে আগামী কয়েক মাসে, এটি 52-সপ্তাহের সর্বনিম্ন 9,000-এ পরিণত হবে। আপনি বিনিয়োগ করবেন। এবং আপনি কেবল সেই মাসের জন্য বিনিয়োগ করবেন না। আপনি এখন পর্যন্ত ইক্যুইটি বিনিয়োগের জন্য যে পরিমাণ আলাদা করে রেখেছেন তা আপনি বিনিয়োগ করেন।

52-সপ্তাহের উচ্চ বিনিয়োগকারী:একাধিক স্তরে অর্থ বিনিয়োগ করেছেন (1000, 2000, 3000, এবং আরও)।

52-সপ্তাহের কম বিনিয়োগকারী:9000-এর সূচক স্তরে সমস্ত অর্থ বিনিয়োগ করেছেন।

যাইহোক, 52-সপ্তাহ আঘাত করার পরে সূচকটি বাউন্স ব্যাক করবে এমন কোন গ্যারান্টি নেই। এটি এমনকি নিম্ন নিম্নস্তর গঠন করতে পারে। যাইহোক, এই অনুশীলনে আমাদের অনুমান হল যে আমরা 52-সপ্তাহের নিম্ন (বা 52-সপ্তাহের উচ্চ) আঘাতের সাথে সাথে সমস্ত মুলতুবি তহবিল বিনিয়োগ করি। অতএব, সূচকটি 9000-এর থেকে অনেক নিচে যেতে পারে কিন্তু এই স্তরে বিনিয়োগ করার জন্য আপনার কাছে টাকা থাকবে না।

আপনি যদি বিনিয়োগের জন্য 52-সপ্তাহের নিম্ন স্তরের জন্য অপেক্ষা করতে থাকেন তবে আপনি ইক্যুইটিতে কম বিনিয়োগ করতে পারেন . বিবেচনাধীন সময়ের জন্য (জুলাই 2000-নভেম্বর 2020), নিফটি মাত্র 55 দিনে 52-সপ্তাহের সর্বনিম্ন গঠন করেছে। অন্যদিকে, এটি 791 দিনে 52-সপ্তাহের উচ্চতা তৈরি করেছে। নিফটি 50 TRI 1 জুলাই, 2020-এ 1599 থেকে 31 অক্টোবর, 2020-এ 16542-এ চলে যাওয়ায় অপ্রত্যাশিত নয়৷ যদি সূচকটি 10 বারের বেশি হয়ে থাকে তবে আপনি 52-সপ্তাহের নিম্ন থেকে 52-সপ্তাহের উচ্চতা আশা করতে পারেন।

দীর্ঘমেয়াদে ইক্যুইটি ভালো না হয় এমন ধারণা নিয়ে কাজ করলে, আপনি ভবিষ্যতেও এই প্রবণতা (৫২-সপ্তাহের সর্বনিম্ন থেকে ৫২-সপ্তাহের উচ্চতা) অব্যাহত থাকবে বলে আশা করতে পারেন।

বিনিয়োগের অপেক্ষা নৃশংস হতে পারে . আমি আপনার সম্পর্কে জানি না, তবে আমি বিনিয়োগের জন্য অনন্তকালের জন্য অপেক্ষা করতে পারি না। এক সময় বা অন্য সময়ে, আমি শুধু গুটিয়ে যাব এবং বিনিয়োগ শুরু করব। এই ধরনের পদ্ধতির সাথে লেগে থাকা কঠিন। যাইহোক, এটি 52-সপ্তাহের সর্বোচ্চ বিনিয়োগের ক্ষেত্রেও সত্য।

তাছাড়া বিনিয়োগ করার জন্য আপনার প্রচুর সাহসের প্রয়োজন হবে। ধরা যাক আপনি বিনিয়োগের জন্য 52-সপ্তাহের নিম্ন স্তরের জন্য অপেক্ষা করছেন। আপনি 3 বছর ধরে কিছু বিনিয়োগ করেননি। সুতরাং, আপনি বিনিয়োগ করার জন্য 3.6 লাখ টাকা (10,000 X 36 মাস) জমা করেছেন। আপনি আশা করতে পারেন যে বাজারের দৃষ্টিভঙ্গি এবং বাজারের ভাষ্য 52-সপ্তাহের নিম্ন স্তরে তৈরি হলে বেশ ভীতিকর হবে৷ মিডিয়া যখন বাজারের জন্য ধ্বংস ও বিষণ্ণ বানান করছে তখন একযোগে বিনিয়োগ করার জন্য অর্থ (যেটি আপনি 3 বছর ধরে বিনিয়োগ করেননি) বিনিয়োগ করার জন্য আপনাকে অনেক সাহসিকতার আহ্বান জানাতে হবে। আমি আগেই বলেছি, 52-সপ্তাহের সর্বনিম্ন আঘাত করার পরে সূচক বাউন্স হবে এমন কোন গ্যারান্টি নেই এবং আপনি জানেন যে . সহজ নয়।

আমি বলতে চাই না যে SIP হল বিনিয়োগের সর্বোত্তম উপায়৷৷ আমরা আগের পোস্টে আলোচনা করেছি যে এসআইপিগুলি ভাল রিটার্নের গ্যারান্টি দেয় না। ইক্যুইটি মার্কেটে আপনার বিনিয়োগকে গতিশীল করার জন্য আপনি অন্যান্য মৌলিক বা প্রযুক্তিগত ব্যবস্থার উপর ভিত্তি করে ডেটা পরীক্ষা করতে পারেন। অন্তত কিছু ব্যবস্থার সাথে, আপনি একটি SIPএর চেয়ে ভাল রিটার্ন পাবেন . যাইহোক, বেশিরভাগ বিনিয়োগকারীদের জন্য ইক্যুইটি বাজারে বিনিয়োগ করার জন্য এসআইপিগুলি একটি সুপার উপায় হিসাবে রয়ে গেছে। এসআইপি শৃঙ্খলা প্রয়োগ করে এবং বিনিয়োগের আবেগগত বা অন্ত্র-ভিত্তিক অংশ বাদ দেয়।

আমার মতে, বিনিয়োগের জন্য 52-সপ্তাহের উচ্চ বা 52-সপ্তাহের নিম্ন স্তরের জন্য অপেক্ষা করা অনুসরণ করা ভাল কৌশল নয়। এবং আমি পারফরম্যান্সের তুলনা করতেও চাই না। আমি সময়ের মধ্যে একটি স্ন্যাপশট বিবেচনা করেছি (একটি নির্দিষ্ট সূচনা বিন্দু এবং একটি নির্দিষ্ট শেষ বিন্দু)। ফলাফল বিভিন্ন সময়ের জন্য পরিবর্তিত হতে পারে। আমার সবচেয়ে বড় সমস্যা হল এই পদ্ধতিগুলি হল যে শুধুমাত্র অর্থের উপর বসে থাকা (সম্ভবত বছরের জন্য) এবং কিছু না করা খুবই কঠিন।

উদাহরণস্বরূপ, আপনি যদি 52-সপ্তাহের নিম্ন স্তরে বিনিয়োগ করেন, তাহলে আপনাকে বিনিয়োগের জন্য নভেম্বর 2002 থেকে জুন 2008 পর্যন্ত অপেক্ষা করতে হবে। এটি 67 মাস সময়কাল। ৫ বছরের বেশি। পিরিয়ডের মধ্যে কোন 52-সপ্তাহের কম নয়। নিফটি 50 টিআরআই 1021 থেকে 4008 এ চলে গেছে। সুতরাং, এই 52-সপ্তাহের নিম্নের মধ্যে, আপনি 4X র্যালি মিস করেছেন (এটি বিবেচনা করুন। আপনার চারপাশের সবাই প্রচুর অর্থ উপার্জন করছে)। যাইহোক, এই সময়ের মধ্যে নিফটি TRI 4938-এর উচ্চতায় পৌঁছেছে। আমি আপনার সম্পর্কে জানি না, কিন্তু আমার এত ধৈর্য নেই। আমি সম্পদ বরাদ্দের মাধ্যমে ঝুঁকি পরিচালনা করতে আরও স্বাচ্ছন্দ্যবোধ করি। এমনকি 52-সপ্তাহের উচ্চতা অনেক দূরে হতে পারে। আমরা 1 জুলাই, 2000 থেকে এই বিশ্লেষণ শুরু করেছি। প্রথম 52-সপ্তাহের উচ্চতা 2003 সালের জুনে গঠিত হয়েছিল।

এসআইপিগুলি সহজ এবং কার্যকর করা সহজ৷

আপনার রায় বিশ্বাস করুন.

গত কয়েক মাস ধরে, আমরা বিভিন্ন বিনিয়োগ কৌশল বা ধারণা পরীক্ষা করেছি এবং নিফটি 50 পোর্টফোলিওর সাথে কিনুন এবং ধরে রাখুন। আগের কিছু পোস্টে আমরা: