অভিনন্দন! আপনি অবশেষে জীবন বীমা সম্পর্কে চিন্তা করার কাছাকাছি পেয়েছেন। আমরা জানি যে এটি সম্পর্কে উত্তেজিত হওয়া সহজ বিষয় নয়, তাই আমরা এটিকে আপনার জন্য সহজ করে দেব।

আপনি এখানে এসেছেন কারণ আপনি সর্বজনীন সম্পর্কে শুনেছেন৷ জীবনবীমা. হয়তো কেউ আপনাকে বলেছে এটি অর্থ উপার্জনের একটি দুর্দান্ত উপায় কারণ আপনি প্রতি মাসে যা প্রদান করেন তার অর্ধেক একটি অন্তর্নির্মিত সঞ্চয় অ্যাকাউন্টে যায়। এবং হয়ত আপনি ভেবেছিলেন, এটা একটা জয়-জয়ের মত শোনাচ্ছে। আমি কিছু পাচ্ছি!

এক সেকেন্ড ঝুলে থাকো! আপনি বীমা কোম্পানি কল শুরু করার আগে আপনার তথ্য থাকা উচিত. আমরা আপনাকে দেখাতে চাই কেন এটি কখনই নয়৷ আপনার জীবন বীমার মধ্যে অর্থ বিনিয়োগ করার জন্য একটি স্মার্ট পদক্ষেপ। তুমি কী তৈরী? আসুন ডুব দেওয়া যাক।

ইউনিভার্সাল লাইফ ইন্স্যুরেন্স হল এক ধরনের জীবন বীমা যা আপনার পুরো জীবন চলে—আপনার 90 এবং তার পরেও। এটি কখনও কখনও নগদ মূল্য নামে পরিচিত জীবনবীমা. কারণ এটির পলিসির মধ্যে একটি সেভিংস অ্যাকাউন্ট রয়েছে।

যখনই আপনার বীমা প্রিমিয়াম বকেয়া থাকে আপনি এই সেভিংস অ্যাকাউন্টে অর্থ প্রদান করেন (প্রিমিয়াম হল মাসিক খরচ যা বীমা চালু রাখে)। আপনি যদি নগদ মূল্য তৈরি করে থাকেন, তাহলে আপনি কিছু নিতে পারবেন—যেমন আপনি একটি নিয়মিত ব্যাঙ্ক অ্যাকাউন্টের সাথে করেন। কিন্তু আপনি যতটা ভাবছেন ততটা সহজ নয়। কেন আমরা পরে ব্যাখ্যা করব।

আপনার কত মেয়াদী জীবন বীমা প্রয়োজন তা গণনা করুন

আপনার কত মেয়াদী জীবন বীমা প্রয়োজন তা গণনা করুন

সর্বজনীন জীবন বীমার সাথে, আপনি একটি মাসিক ফি প্রদান করেন যা দুটি ভাগে বিভক্ত:একটি জীবন বীমা কভার করে এবং অন্যটি সঞ্চয় এবং বিনিয়োগে যায়।

একটি নির্দিষ্ট সীমার মধ্যে আপনি কত প্রিমিয়াম প্রদান করবেন তা চয়ন করার জন্য আপনাকে, পলিসি ধারককে অনুমতি দিয়ে এটি আরও নমনীয় হওয়া বোঝানো হয়েছে৷ ন্যূনতম পরিমাণ বীমা খরচ দ্বারা সেট করা হয়, যা আপনার মৃত্যু সুবিধা এবং প্রশাসনিক ফি অন্তর্ভুক্ত করে।

এই প্রিমিয়ামের উপর আপনি যা কিছু প্রদান করেন তা আপনার নগদ মূল্যে যোগ করা হয়, যা বীমা কোম্পানির দ্বারা নির্ধারিত ন্যূনতম বার্ষিক সুদের হার অনুযায়ী বৃদ্ধির নিশ্চয়তা দেয় (যদিও বাজার কতটা ভাল করছে তার উপর নির্ভর করে এটি দ্রুত বৃদ্ধি পেতে পারে)।

অনেক লোক প্রারম্ভিক বছরগুলিতে আইআরএস দ্বারা নির্ধারিত সর্বাধিক প্রিমিয়াম প্রদান করতে বেছে নেয় যাতে তারা একটি বড় নগদ মূল্য তৈরি করতে পারে (এবং পরবর্তী জীবনে প্রিমিয়ামগুলি কভার করতে সেই নগদ ব্যবহার করতে পারে)। কিন্তু এটি একটি ঝুঁকিপূর্ণ পদক্ষেপ যেহেতু বীমার খরচ আপনার বয়স বাড়ার সাথে বাড়বে! প্রশ্ন হল, এটি কভার করার জন্য আপনার কি যথেষ্ট নগদ মূল্য থাকবে?

ইউনিভার্সাল লাইফ ইন্স্যুরেন্স বেশ জটিল হতে পারে যখন আপনি এটি আনপ্যাক করতে শুরু করেন। আসলে, আসলে তিন আছে থেকে বেছে নিতে প্রকারগুলি। এটি তিন ধরণের জীবন বীমা যা আপনার অবশ্যই প্রয়োজন নেই।

আপনি শেয়ার বাজারের কথা শুনেছেন, তাই না? আপনি S&P 500 এর মত সূচকের কথা শুনেছেন? ডাউ জোন্স শিল্প গড়? নাসডাক? তারা বাজার কতটা ভাল করছে তা পরিমাপ করে। সূচিবদ্ধ আছে এমন কারো জন্য সার্বজনীন জীবন বীমা পরিকল্পনা, নগদ মূল্য এই সূচকগুলির একটির সাথে যুক্ত। তাই বাজার ভালো থাকলে নগদ মূল্য বাড়বে। কিন্তু একটি ধরা আছে- হার সবসময় সূচকের কর্মক্ষমতা থেকে একটু কম হবে কারণ বীমা কোম্পানি তাদের মোটা শেয়ার নেবে। এবং যদি বাজার ভাল না হয় - আপনি এটি অনুমান করেছেন - মান কমে যাবে। এটি আপনার প্রিমিয়ামগুলিকে ভাল বা খারাপের জন্য প্রভাবিত করবে৷

আপনি যদি আপনার প্রিমিয়ামগুলিকে বাজারের পারফরম্যান্সের সাথে যুক্ত করার ধারণাটি পছন্দ না করেন, তাহলে বীমা এজেন্ট আপনাকে গ্যারান্টিযুক্ত সর্বজনীন জীবন বীমা বিক্রি করার চেষ্টা করতে পারে। এই পলিসিগুলির সাথে, আপনার প্রিমিয়ামগুলি একই থাকে তা নির্বিশেষে সূচকটি যতই ভাল কাজ করে কারণ সুদের হারগুলি পলিসির প্রথম থেকেই সেট করা হয়৷

এবং এটির একটি "নো-ল্যাপস" গ্যারান্টি রয়েছে (অতএব নাম), তাই যতক্ষণ আপনি আপনার প্রিমিয়াম চেক পাঠাবেন, আপনার বাকি জীবনের কভারেজ থাকবে। এটি সর্বনিম্ন ঝুঁকিপূর্ণ সর্বজনীন জীবন নীতি।

কিন্তু এখানে ধরা আছে. যেহেতু আপনার প্রিমিয়ামগুলি বাজারের পারফরম্যান্সের উপর ভিত্তি করে সামঞ্জস্য করে না, এতে খুব কমই নগদ মূল্য থাকে। কারণ এই নীতিটি আসলে নগদ তৈরি করার জন্য ডিজাইন করা হয়নি। বীমা খরচের সাথে তাল মিলিয়ে চলার চেষ্টা করা খুবই ব্যস্ত।

এই জীবন বীমা পলিসি আপনাকে একটি মিউচুয়াল ফান্ডে নগদ মূল্যের অংশ বিনিয়োগ করতে দেয়। একটি মিউচুয়াল ফান্ড হল অর্থের একটি পুল যা বিনিয়োগ পেশাদারদের একটি দল দ্বারা পরিচালিত হয়। আপনার নগদ মূল্য সেই পুলের একটি অংশ তৈরি করে এবং এটি একসাথে অনেকগুলি বিভিন্ন কোম্পানিতে বিনিয়োগ করা হয়েছে।

আমাদের ভুল বুঝবেন না। মিউচুয়াল ফান্ডগুলি বিনিয়োগ করার একটি দুর্দান্ত উপায় কারণ তারা আপনার ঝুঁকিকে বৈচিত্র্যময় করে তোলে (এটি কেবলমাত্র অভিনব ওয়াল স্ট্রিট আলোচনা নিশ্চিত করার জন্য যে আপনি আপনার সমস্ত বিনিয়োগের ডিম এক ঝুড়িতে রাখছেন না)। কিন্তু মনে রাখবেন, জীবন বীমার অর্থ হল আপনার প্রিয়জনকে সমর্থন করার জন্য আপনি পাস করার পরে, বিনিয়োগের জন্য নয়। এবং সমস্ত বিনিয়োগ সস্তা নয়—বীমা কোম্পানিগুলি বিশাল ফি নেয় যা আপনার উপার্জন থেকে একটি বড় কামড় নেবে৷

আমরা আপনাকে দেখাব, এটা কোন ব্যাপার না কোন এই আপনি চয়ন করুন. তিনটি নীতিই কিলার ফি সহ আসে। এবং আপনি যদি আপনার অর্থের জন্য সর্বোত্তম ব্যাং চান তবে আপনি নগদ মূল্যে বিনিয়োগ করবেন না। জীবন বীমার বাইরে বিনিয়োগের সাথে লেগে থাকুন।

সার্বজনীন জীবন, পরিবর্তনশীল এবং সমগ্র জীবন সহ, নগদ মূল্যের জীবন বীমার জগতে তিনটি বন্ধু। আপনি মারা গেলে তারা আপনার আয় কভার করার কাজ করে, কিন্তু তারা এছাড়াও একটি সঞ্চয় অ্যাকাউন্ট হিসাবে কাজ করুন। নগদ মূল্য হল সেই সেভিংস অ্যাকাউন্টে নগদ জমা হওয়া। বীমা কোম্পানিগুলি নগদ মূল্যের জন্য তাদের রিটার্নের হার ঠিক করে যেমন একটি ব্যাঙ্ক করে।

সারা জীবন ফিরে আসে সাধারণত শুধু মুদ্রাস্ফীতির সাথে থাকে—এবং কখনও কখনও নীচে পড়ে যায়। সার্বজনীন এবং পরিবর্তনশীল হারগুলিকে কমিয়ে আনা কঠিন, কিন্তু তারা পারি৷ সমগ্র জীবনের থেকে যথেষ্ট উচ্চ হতে হবে. কিন্তু , যেমন আমরা বারবার বলেছি, সার্বজনীন জীবন নীতিতে নেওয়া ফি আপনাকে জীবন্ত খেয়ে ফেলবে।

সেজন্য আপনার সর্বদা একটি ভাল বৃদ্ধি মিউচুয়াল ফান্ডে বিনিয়োগ করা উচিত যা আপনার বীমা পলিসি থেকে সম্পূর্ণ আলাদা। আপনি গড়ে 10-12% রিটার্ন ব্যতীত উপার্জন করতে পারেন যারা ভারী ফি.

এছাড়াও, আপনি যখন ভাঙ্গন তখন আপনার নগদ মূল্যের কত প্রিমিয়াম তৈরি এর দিকে যায় আপনি নগদ, আপনি সম্ভবত একটু ভিতরে মারা যাবেন, বিশেষ করে যদি আপনি এটিকে মেয়াদী জীবন বীমার সাথে তুলনা করেন (যা আমরা পরে দেখব)। গণিত করুন এবং আপনি দেখতে পাবেন, সিরিয়ালের কমলার রসের মতো, আপনার জীবন বীমা থেকে আপনার বিনিয়োগগুলিকে দূরে রাখা উচিত!

সার্বজনীন জীবন বীমা সম্পর্কে অনেক খারাপ জিনিস আছে, কিন্তু সবচেয়ে খারাপ হল যখন আপনি মারা যান তখন সেই নগদ মূল্যের কী ঘটে। শুধু আপনার পরিবার যে অর্থ প্রদান করবে তা হল মৃত্যু সুবিধার পরিমাণ। আপনার তৈরি করা যেকোনো নগদ মূল্য বীমা কোম্পানির কাছে ফিরে যাবে।

এটি এক মিনিটের মধ্যে ডুবতে দিন।

এছাড়াও, আপনি যদি কখনও নগদ মূল্যের কিছু উত্তোলন করেন, তাহলে সেই একই পরিমাণ বিয়োগ করা হবে আপনার মৃত্যু সুবিধার পরিমাণ থেকে। এটি একটি হার-হার পরিস্থিতি। আপনি বিশ্বস্ততার সাথে কয়েক দশক ধরে বিনিয়োগ করতে পারেন, কিন্তু কোনো না কোনো উপায়ে সেই অর্থ বীমা কোম্পানিতে ফিরে যাবে।

সত্য হল, তারা এভাবেই তাদের তৈরি করে অর্থ—এবং এই কারণেই তারা প্রথম স্থানে এটি আপনার কাছে বিক্রি করতে এত তাড়াতাড়ি। তাদের আপনাকে বোকা বানাতে দেবেন না!

নগদ মূল্যের জীবন বীমার জন্য আপনি যে ফি প্রদান করবেন তা জ্যোতির্বিজ্ঞানী। প্রথমে বীমা করার জন্য ফি আছে, কমিশন কভার করার জন্য ফি এবং বীমা কোম্পানির জন্য খরচ কভার করার জন্য ফি আছে। এবং জিনিসটি হল, সেই পাগল-উচ্চ ফিগুলির কারণে, আপনি শূন্য তৈরি করবেন প্রথম তিন বছরে নগদ মূল্য। একটি কারণ বীমা কোম্পানিগুলি আপনাকে সর্বজনীন জীবন বীমা বিক্রি করার চেষ্টা করে। কারণ তারা যদি তা করে তবে তারা আরও বেশি অর্থ উপার্জন করে।

আমরা আপনার সর্বজনীন জীবন বীমা কেনার যতটা বিরোধিতা করছি, এটা বলা ভুল হবে যে এর কোনো সুবিধা নেই। তাই সম্পূর্ণরূপে ন্যায্য হওয়ার স্বার্থে, আমরা আপনাকে সুবিধার অবিশ্বাস্যভাবে সংক্ষিপ্ত তালিকা দেব, তারপরে সমস্ত বড় ত্রুটিগুলি সহ এটি অনুসরণ করুন।

এখানে সুবিধা আছে:

এবং অসুবিধা:

সম্ভাবনা আছে, আপনি যদি এখানে সর্বজনীন জীবন বীমা সম্পর্কে পড়ে থাকেন, আপনি সম্ভবত পুরো জীবন বীমা সম্পর্কেও শুনেছেন। উভয় দীর্ঘমেয়াদী হতে ডিজাইন করা হয়েছে. উভয়ই নগদ মূল্য তৈরি করে। আর দুটোই ভয়ংকর ধারণা! কিন্তু তারা কীভাবে আলাদা তা এখানে।

ইউনিভার্সাল লাইফ সেই সাথে আসে যাকে ইন্স্যুরেন্স গীকরা বলে নমনীয় প্রিমিয়াম এর মানে আপনার কাছে কিছু আছে আপনি আপনার পলিসির নগদ মূল্যের অংশে কতটা রেখেছেন এবং প্রিমিয়ামে আপনি কতটা দেবেন তা বলুন, তবে আপনার বীমা প্রদানকারীর দ্বারা এটির জন্য এখনও নিয়ম রয়েছে। সারা জীবনের প্রিমিয়ামগুলি নির্দিষ্ট, তাই আপনি চাইলেও সেগুলি পরিবর্তন করা যাবে না।

মনে আছে আগে যখন আমরা বলেছিলাম যে আপনি যদি সার্বজনীন জীবন বীমা থেকে কিছু নগদ মূল্য তুলতে চান তবে তা মৃত্যু সুবিধা থেকে বের করা হবে? ওয়েল, পুরো জীবন বীমা একটি জরিমানা সঙ্গে আসে. আপনি যদি আপনার নগদ মূল্যের বিপরীতে একটি ঋণ গ্রহণ করেন, তাহলে আপনি সেই ঋণে হাস্যকর সুদের হার প্রদান করবেন।

এবং আপনি যদি আপনার সারা জীবনের নীতি সমর্পণ করতে চান, তাহলে আপনাকে একটি বেদনাদায়ক আত্মসমর্পণ চার্জের সাথে আঘাত করা হবে। এবং যদি আপনি তা করেন তবে আপনার আর কভারেজ থাকবে না। এটাই কি তাই নয় যে আপনি প্রথমে জীবন বীমা নিয়েছেন?

সার্বজনীন থেকে ভিন্ন, মেয়াদী জীবন বীমা শুধুমাত্র একটি নির্দিষ্ট সংখ্যক বছরের জন্য স্থায়ী হয়। আমরা 15 থেকে 20 বছরের মেয়াদের সুপারিশ করি। এবং এটি কেবল জীবন বীমা - এর বেশি কিছু নয়, কম কিছু নয়। সেই নগদ-মূল্যের মৃত ওজন ছাড়া, প্রিমিয়াম অনেক, অনেক সস্তা।

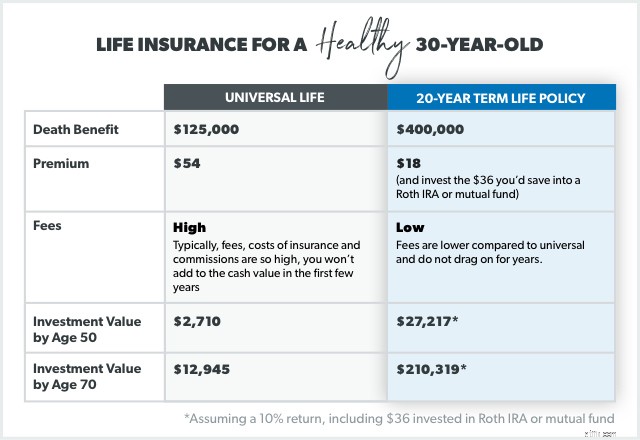

তাই আপনি যদি মেয়াদী জীবন ($36 প্রতি মাসে) সঞ্চয় করতে এবং 20 বছরের বেশি সময় ধরে একটি মিউচুয়াল ফান্ডে বিনিয়োগ করতে চান তবে আপনার শেষ হবে $27,217! এবং সে সবই আপনার পকেটে যাবে - বীমা কোম্পানিতে নয়।

৷

এছাড়াও, আপনি যদি এখন অবসর গ্রহণের জন্য বিনিয়োগ শুরু করেন তবে আপনার সর্বজনীনের আজীবন কভারেজের প্রয়োজন হবে না। আপনি স্ব-বীমা করা হবে। স্ব-বীমাকৃত বলতে আমরা কী বুঝি ? আপনি যদি পরবর্তী 20 বছরের জন্য আপনার পরিবারের আয়ের 15% বিনিয়োগ করেন, আপনার মেয়াদী জীবন পরিকল্পনা শেষ হওয়ার সময়, আপনার মৃত্যু সুবিধারও প্রয়োজন হবে না।

টার্ম এবং সার্বজনীনের মধ্যে একটি জিনিস মিল আছে:পলিসির সময় আপনি মারা গেলে, বীমা কোম্পানি মৃত্যু সুবিধা প্রদান করবে। কিন্তু সেখানেই তারা আলাদা যা সত্যিই গণনা করে। আপনি যদি সর্বজনীন জীবন বীমা চয়ন করেন তবে আপনার গভীর পকেটের প্রয়োজন হবে।

ডেভ জীবন বীমা সম্পর্কে যা বলেছেন তা মনে রাখবেন:“এটি শুধু কাজ হল আপনি মারা গেলে আপনার আয় প্রতিস্থাপন করা।" আপনি যদি 15-20 বছর মেয়াদী একটি মেয়াদী জীবন বীমা পলিসি পান এবং নিশ্চিত করুন যে কভারেজ আপনার আয়ের 10-12 গুণ, আপনি সেট করা হবে। জীবন বীমা স্থায়ী হওয়ার কথা নয়।

তাই সার্বজনীনের মতো স্থায়ী নীতির সাথে এটিকে জটিল করবেন না। এই পণ্যগুলিতে নির্মিত নগদ অংশ আপনাকে আপনার বাজেটে আরও ভাল পরিবেশন করবে বা ভবিষ্যতের জন্য সংরক্ষণ করবে। বাইরে বিনিয়োগ করে আপনার বীমা, আপনি কীভাবে এবং কোথায় আপনার অর্থ ব্যবহার করেন তা নিয়ন্ত্রণ করতে পারেন।

আপনি যদি নতুন জীবন বীমার জন্য বাজারে থাকেন বা একজন বিশেষজ্ঞের সাথে কথা বলতে চান, তাহলে আমরা RamseyTrusted প্রদানকারী Zander Insurance সুপারিশ করি। তারা এর জন্য রেট কেনাকাটা করে আপনি, আপনাকে সেই উদ্ধৃতিটি বেছে নেওয়ার অনুমতি দিচ্ছেন যা আপনার জন্য সবচেয়ে ভাল কাজ করে এবং তারপর নীতিটি চূড়ান্ত করুন। কিছু ঘটলে আপনার পরিবার সুরক্ষিত জেনে আপনি স্বস্তির নিঃশ্বাস ফেলবেন।